Zasady użytkowania kasy rejestrującej - rozpoczęcie i zakończenie ewidencji

REKLAMA

REKLAMA

REKLAMA

REKLAMA

Obowiązek ewidencji

Obowiązek w zakresie prowadzenia ewidencji sprzedaży przy zastosowaniu kas rejestrujących wynika z art. 111 ustawy o VAT, zgodnie z którym podatnicy dokonujący sprzedaży na rzecz osób fizycznych nieprowadzących działalności gospodarczej oraz rolników ryczałtowych są obowiązani prowadzić ewidencję obrotu i kwot podatku należnego przy zastosowaniu kas rejestrujących.

REKLAMA

Polecamy książkę: VAT 2017. Komentarz

Przepis ten określa generalną zasadę, z której wynika, że obowiązek prowadzenia ewidencji sprzedaży przy zastosowaniu kasy rejestrującej dotyczy wszystkich podatników, którzy dokonują sprzedaży na rzecz określonych w nim odbiorców, tj. osób fizycznych nieprowadzących działalności gospodarczej oraz rolników ryczałtowych. W związku z tym podstawowym kryterium decydującym o obowiązku prowadzenia ewidencji za pomocą kas rejestrujących jest status nabywcy wykonywanych przez podatnika świadczeń.

Natomiast przez sprzedaż należy rozumieć odpłatną dostawę towarów i odpłatne świadczenie usług na terytorium kraju, eksport towarów oraz wewnątrzwspólnotową dostawę towarów.

Zasady dotyczące ewidencji

Zasady dotyczące prowadzenia ewidencji sprzedaży przy zastosowaniu kasy rejestrującej szczegółowo regulują przepisy rozporządzenia Ministra Finansów w sprawie kas rejestrujących.

1. Rozpoczęcie prowadzenia ewidencji

Przepisy rozporządzenia wskazują, że rozpoczęcie prowadzenia ewidencji przez podatnika poprzedzone jest:

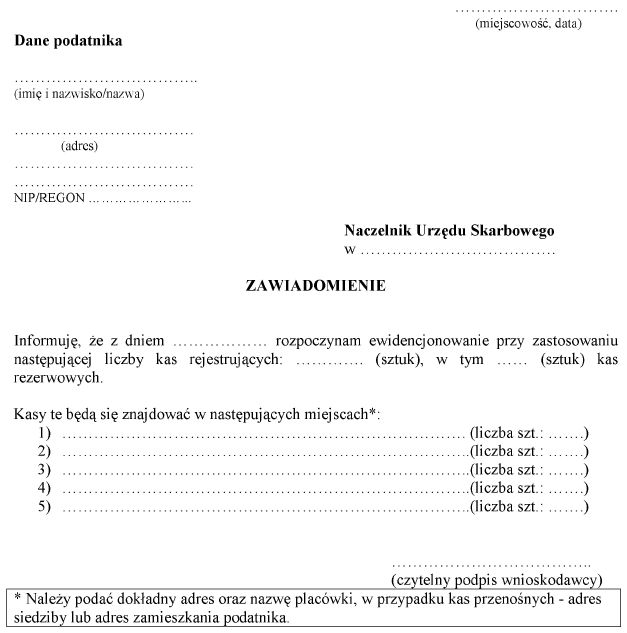

- złożeniem zawiadomienia do właściwego naczelnika urzędu skarbowego, że będzie przez niego prowadzona ewidencja przy zastosowaniu kasy (wzór zawiadomienia poniżej) - w celu odliczenia lub zwrotu kwoty wydatkowanej na zakup kasy; zawiadomienie zawiera informację o liczbie kas i miejscu (adresie) ich używania;

- dokonaniem fiskalizacji kasy.

Wyjaśnijmy, że fiskalizacja kasy oznacza jednokrotną i niepowtarzalną czynność inicjującą pracę modułu fiskalnego kasy z pamięcią fiskalną kasy, zakończoną wydrukiem dobowego raportu fiskalnego.

Natomiast przez moduł fiskalny kasy rozumie się urządzenie ewidencjonujące obrót i wyliczające kwoty podatku, a także sterujące w jednoznaczny sposób wydrukiem wszystkich dokumentów drukowanych przez kasę oraz wyświetlaczem kasy.

Wzór zawiadomienia o rozpoczęciu ewidencji przy zastosowaniu kasy rejestrującej

Ważne!

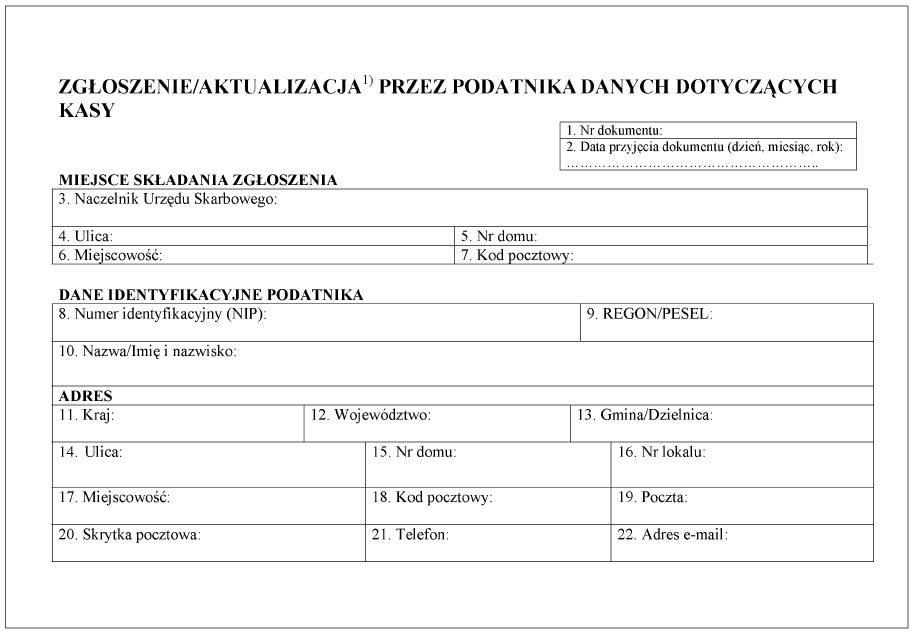

W przypadku podatnika, który zamierza stosować do prowadzenia ewidencji jedną kasę, zawiadomienie to może być dokonane na formularzu zgłoszenia przez podatnika danych dotyczących kasy (zobacz poniżej: wzór wniosku zgłoszenia/aktualizacji przez podatnika danych dotyczących kasy).

Natomiast fiskalizacja dokonywana jest przez serwisanta kas przez jednokrotne i niepowtarzalne uaktywnienie trybu fiskalnego pracy kasy z równoczesnym wpisaniem numeru identyfikacji podatkowej podatnika (NIP) do pamięci fiskalnej.

Fiskalizacja potwierdzona jest wykonaniem raportu fiskalnego dobowego. Wydruk raportu fiskalnego dobowego dołączany jest do książki kasy.

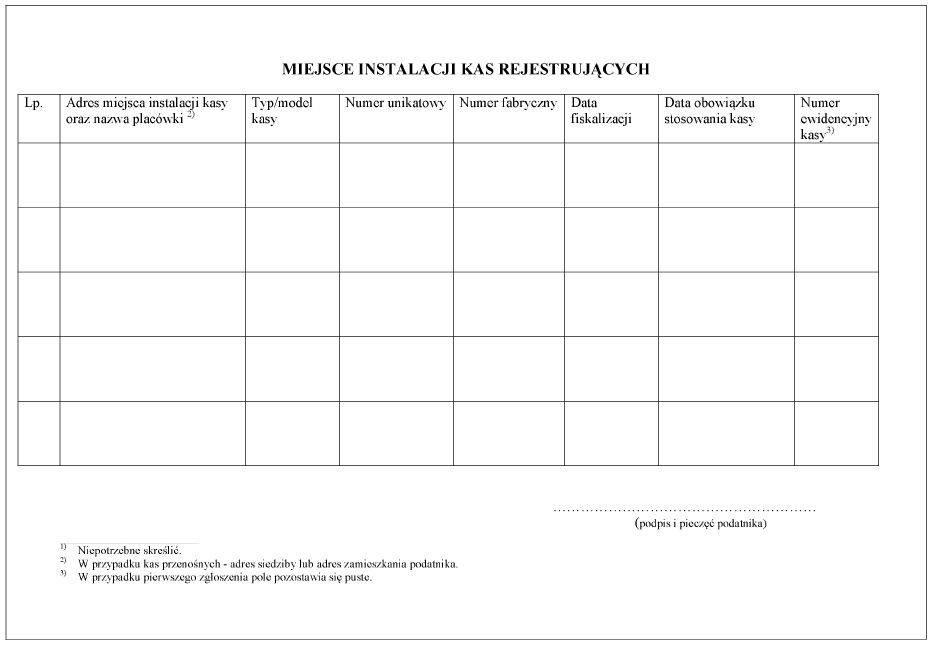

W terminie 7 dni od dnia fiskalizacji kasy podatnik składa do właściwego naczelnika urzędu skarbowego zgłoszenie danych dotyczących kasy, w celu otrzymania numeru ewidencyjnego.

Wzór wniosku zgłoszenia/aktualizacji przez podatnika danych dotyczących kasy

2. Zakończenie prowadzenia ewidencji

W przypadku zakończenia przez kasę rejestrującą pracy w trybie fiskalnym podatnik:

- wykonuje raport fiskalny dobowy i raport fiskalny okresowy (miesięczny);

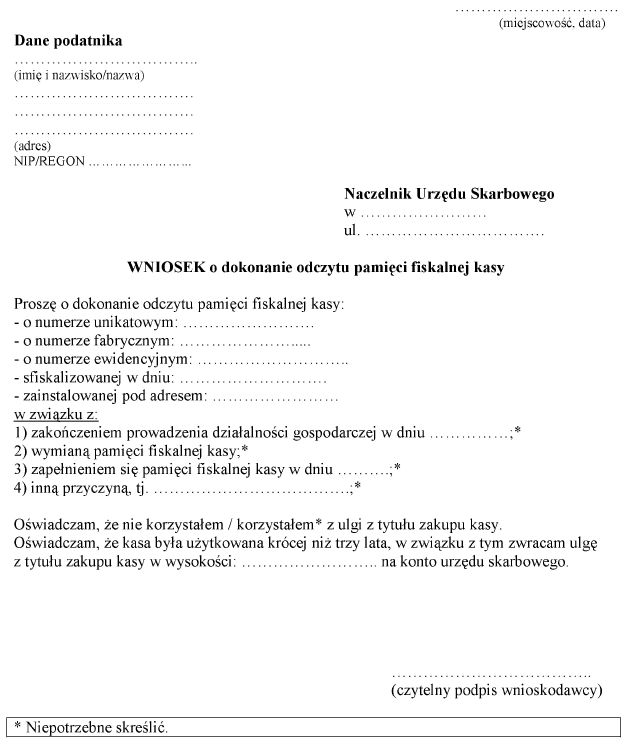

- składa w terminie 7 dni od dnia zakończenia pracy kasy w trybie fiskalnym wniosek do naczelnika urzędu skarbowego o dokonanie odczytu pamięci fiskalnej kasy (wzór poniżej);

- składa wniosek o wyrejestrowanie kasy z ewidencji prowadzonej przez naczelnika urzędu skarbowego;

- dokonuje przy pomocy serwisanta kasy odczytu zawartości pamięci fiskalnej kasy przez wykonanie raportu rozliczeniowego za cały okres pracy kasy w obecności pracownika urzędu skarbowego.

Obowiązek ewidencji za pomocą kasy rejestrującej zwrotu za media przy najmie

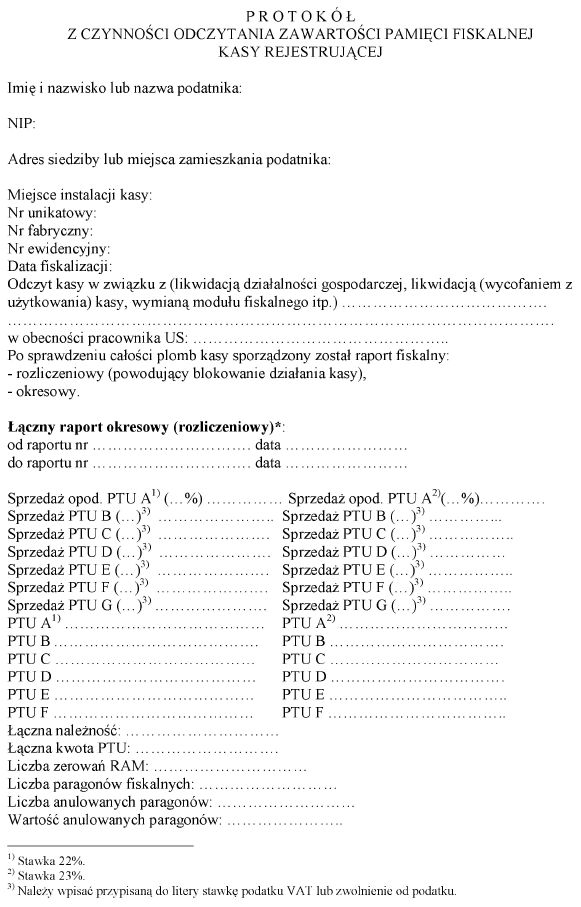

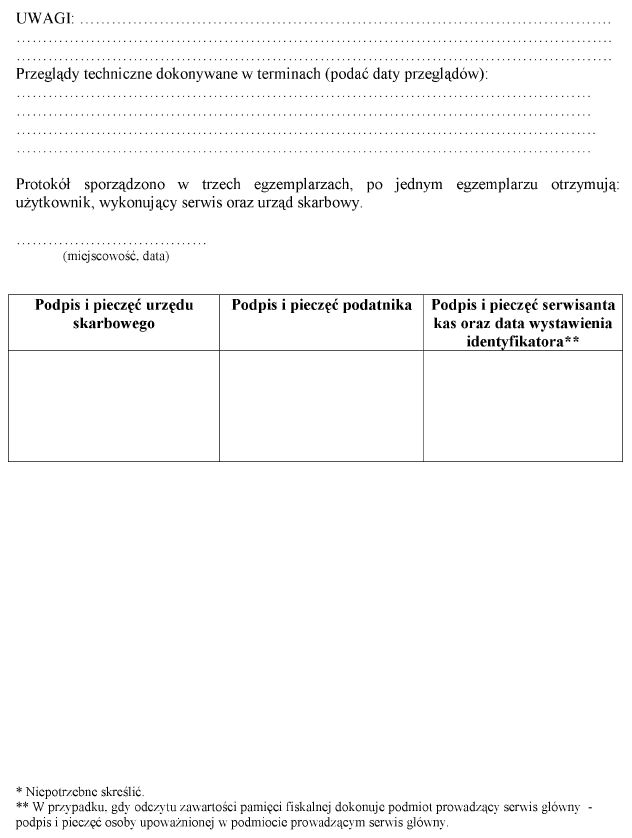

Odczyt zawartości pamięci fiskalnej kasy powinien być zakończony protokołem z czynności odczytania zawartości pamięci fiskalnej kasy sporządzonym przez pracownika urzędu skarbowego. Raport stanowi załącznik do protokołu (wzór protokołu znajduje się poniżej).

Wzór wniosku o dokonanie odczytu pamięci fiskalnej kasy

Wzór wniosku - protokół z czynności odczytania zawartości pamięci fiskalnej kasy rejestrującej

W przypadku natomiast gdy dojdzie do konieczności wymiany pamięci fiskalnej, po wymianie pamięci fiskalnej podatnik:

1) dokonuje fiskalizacji kasy;

2) składa zgłoszenie aktualizacyjne danych dotyczących kasy z nowym numerem unikatowym w terminie 7 dni od dnia otrzymania kasy od podmiotu prowadzącego serwis główny, do właściwego naczelnika urzędu skarbowego, według wzoru zgłoszenia aktualizacyjnego.

Dodatkowo, w przypadku utraty kasy w wyniku kradzieży podatnik niezwłocznie powiadamia o tym naczelnika urzędu skarbowego oraz dołącza potwierdzenie zgłoszenia kradzieży wydane przez organy ścigania. Gdy natomiast dojdzie do odzyskania kasy utraconej w wyniku kradzieży podatnik:

1) niezwłocznie powiadamia o tym naczelnika urzędu skarbowego oraz

2) poddaje, przed jej ponownym zastosowaniem do prowadzenia ewidencji, obowiązkowemu przeglądowi technicznemu, przy czym jej ponowne zastosowanie może nastąpić nie wcześniej niż dnia następnego po dokonaniu tego przeglądu.

Ulga na zakup kasy rejestrującej

Szczegółowe uregulowania w zakresie ulgi na zakup kasy rejestrującej zawiera rozporządzenie Ministra Finansów w sprawie odliczania i zwrotu kwot wydatkowanych na zakup kas rejestrujących.

1. Komu przysługuje ulga

Podatnicy, którzy rozpoczną ewidencjonowanie obrotu i kwot podatku należnego w obowiązujących terminach, mogą odliczyć od tego podatku kwotę wydatkowaną na zakup każdej z kas rejestrujących zgłoszonych na dzień rozpoczęcia (powstania obowiązku) ewidencjonowania w wysokości 90% jej ceny zakupu (bez podatku), nie więcej jednak niż 700 zł.

Odliczenie (ulga) przysługuje tylko przy zakupie kas w związku z wypełnieniem powstającego po raz pierwszy u danego podatnika obowiązku ewidencjonowania.

Ulga przysługuje zatem podatnikom, którzy wcześniej nie byli obowiązani do prowadzenia ewidencji obrotów i kwot podatku należnego za pomocą kas rejestrujących.

W przypadku gdy podatnik rozpoczął ewidencjonowanie obrotu w obowiązujących terminach i wykonuje wyłącznie czynności zwolnione od podatku lub jest podatnikiem, u którego sprzedaż jest zwolniona od podatku na podstawie art. 113 ust. 1 i 9 ustawy o VAT, urząd skarbowy dokonuje zwrotu kwoty ulgi na rachunek bankowy podatnika w banku mającym siedzibę na terytorium kraju lub na rachunek podatnika w spółdzielczej kasie oszczędnościowo-kredytowej, której jest członkiem, w terminie do 25. dnia od dnia złożenia wniosku przez podatnika.

Polecamy: Jak rozliczyć VAT od sprzedaży dokonywanej przez rolników

Należy mieć na uwadze, że podatnicy są obowiązani do zwrotu odliczonych lub zwróconych im kwot wydatkowanych na zakup kas rejestrujących, w przypadku gdy w okresie trzech lat od dnia rozpoczęcia ewidencjonowania zaprzestaną ich używania lub nie dokonują w obowiązującym terminie zgłoszenia kasy do obowiązkowego przeglądu technicznego przez właściwy serwis, a także w przypadku naruszenia warunków związanych z odliczeniem tych kwot.

2. Warunki skorzystania z ulgi

Zgodnie z tym rozporządzeniem w sprawie odliczania i zwrotu kwot wydatkowanych na zakup kas rejestrujących z ulgi można skorzystać pod warunkiem:

- złożenia przez podatnika do właściwego naczelnika urzędu skarbowego, przed terminem rozpoczęcia ewidencjonowania obrotu i kwot podatku należnego, pisemnego zgłoszenia o liczbie kas rejestrujących i miejscu (adresie) ich używania, które podatnik zamierza stosować do tego ewidencjonowania;

- rozpoczęcia ewidencjonowania obrotu i kwot podatku należnego nie później niż w obowiązujących terminach, przy użyciu kas rejestrujących nabytych w okresie, kiedy kasy te były objęte ważnym potwierdzeniem, że kasy te spełniają funkcje wymienione w art. 111 ust. 6a ustawy o VAT oraz kryteria i warunki techniczne, którym muszą odpowiadać;

- posiadania przez podatnika dowodu zapłaty całej należności za kasę rejestrującą.

Moment odliczenia ulgi na zakup kasy fiskalnej

Odliczenie może być dokonane w deklaracji podatkowej dla podatku od towarów i usług za okres rozliczeniowy, w którym rozpoczęto ewidencjonowanie obrotu i kwot podatku należnego, lub za okresy następujące po tym okresie rozliczeniowym.

Zwrot kwoty jest dokonywany także na wniosek podatnika składany do właściwego naczelnika urzędu skarbowego.

Ulga z tytułu zakupu kasy rejestrującej, przysługuje podatnikowi w sytuacji, gdy m.in. złoży on naczelnikowi właściwego urzędu skarbowego przed terminem rozpoczęcia ewidencjonowania, pisemne zgłoszenie o liczbie przewidywanych stanowisk kasowych wraz z podaniem miejsca instalacji kasy.

3. Zwrot ulgi przez podatnika

Podatnicy są obowiązani do zwrotu odliczonych lub zwróconych im kwot wydatkowanych na zakup kas rejestrujących, w przypadkach gdy w okresie trzech lat od dnia rozpoczęcia ewidencjonowania:

- zaprzestaną działalności;

- nastąpi otwarcie likwidacji;

- zostanie ogłoszona upadłość;

- nastąpi sprzedaż przedsiębiorstwa lub zakładu (oddziału), a następca prawny nie będzie dokonywał sprzedaży, o której mowa w art. 111 ust. 1 ustawy o VAT;

- dokonają odliczenia z naruszeniem warunków, o których mowa w § 2 i 3 rozporządzenia.

Podstawa prawna:

- Ustawa z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz. U. z 2016 r., poz. 710)

- Rozporządzenie Ministra Finansów z dnia 14 marca 2013 r. w sprawie kas rejestrujących (Dz. U. z 2013 r., poz. 363)

- Rozporządzenie Ministra Finansów w sprawie odliczania i zwrotu kwot wydatkowanych na zakup kas rejestrujących (Dz.U. z 2013 r., poz. 163)

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA