Udostępnianie samochodu służbowego do celów prywatnych - VAT i rejestracja na kasie fiskalnej

REKLAMA

REKLAMA

Potwierdza to ostatnio fiskus w interpretacjach indywidualnych.

REKLAMA

REKLAMA

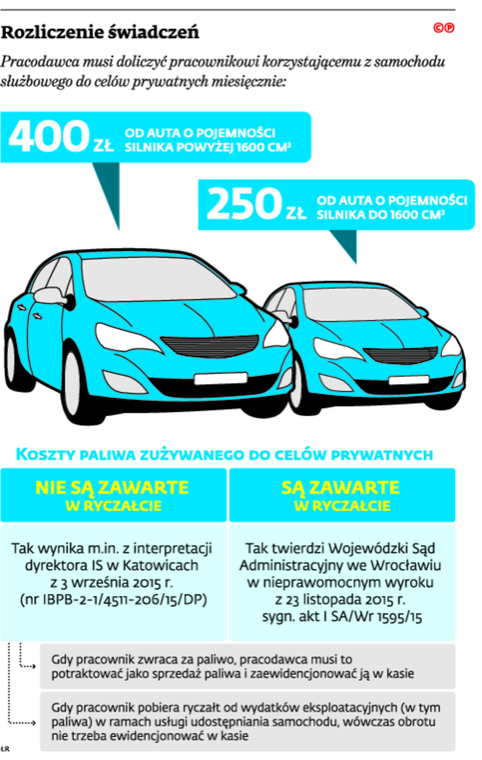

Zasadniczo od 2015 r. ustawa o PIT nakazuje doliczać do wynagrodzenia pracownika wartość nieodpłatnego świadczenia z tytułu korzystania przez podwładnego z samochodu służbowego do celów prywatnych. Wartość tę ustala się w zryczałtowanej wysokości: 250 zł miesięcznie – dla samochodów o pojemności silnika do 1600 cm sześc. i 400 zł miesięcznie – dla samochodów o pojemności silnika powyżej 1600 cm sześc. Od tej wartości pracodawca powinien potrącić zaliczkę na PIT.

Paliwa nie obejmuje

Fiskus twierdzi, że ta zryczałtowana kwota nie obejmuje kosztów paliwa, które pracodawca kupuje do służbowego auta, a które pracownik również wykorzystuje do jazd prywatnych, po godzinach pracy (inaczej Wojewódzki Sąd Administracyjny we Wrocławiu w nieprawomocnym wyroku z 23 listopada 2015 r., sygn. akt I SA/Wr 1595/15).

REKLAMA

Dlatego – zdaniem organów podatkowych – jeżeli pracownik zwraca następnie pracodawcy pieniądze za służbową benzynę wykorzystaną do jazd prywatnych, to należy to traktować jak odpłatną dostawę paliwa. A to oznacza, że pracodawca powinien zarejestrować ją w kasie fiskalnej. Tak stwierdził m.in. dyrektor Izby Skarbowej w Poznaniu w interpretacji z 3 lipca 2015 r. (nr ILPP2/4512-1-250/15-4/MN).

Wyjaśnił, że w takim wypadku nie wchodzi w grę zwolnienie ze względu na stosunkowo niewielką wartość obrotów. Nie ma też znaczenia, że dostawa odbywa się na rzecz własnych pracowników. Liczy się bowiem par. 4 pkt 1 lit. m rozporządzenia w sprawie zwolnień z obowiązku prowadzenia ewidencji za pomocą kas (Dz.U. z 2014 r. poz. 1544), który bezwzględnie nakazuje ewidencjonować w kasie fiskalnej sprzedaż paliw silnikowych.

Przewodnik po zmianach przepisów 2015/2016 dla firm

Zwrot za benzynę

Okazuje się jednak, że jest sposób na uniknięcie tego podatku. Wystarczy, że firma pobiera od pracownika zryczałtowaną kwotę obejmującą paliwo, jak i inne koszty użytkowania samochodu, np. myjnię czy opłaty za parkingi. Potwierdza to interpretacja dyrektora IS w Warszawie z 3 grudnia 2015 r. (nr PPP2/4512-989/ 15-2/DG). Dyrektor stwierdził, że w takim wypadku mamy do czynienia ze świadczeniem usług na rzecz pracowników w zakresie udostępniania samochodu służbowego do celów prywatnych, a nie ze sprzedażą paliwa.

To oznacza zdaniem organu, że firma może skorzystać ze zwolnienia określonego z poz. 35 części II załącznika do rozporządzenia. Dotyczy ono właśnie m.in. świadczenia usług przez podatnika na rzecz swoich pracowników (zarówno odpłatnych, jak i nieodpłatnych). Dodatkowo dyrektor wskazał, że takie świadczenia nie zostały wymienione w rozporządzeniu (par. 4 pkt 2) jako podlegające obowiązkowemu ewidencjonowaniu na kasie rejestrującej.

Nieodpłatne świadczenia

Tak samo jest, gdy pracodawca jedynie dolicza pracownikom do przychodów wartość świadczenia związanego z możliwością używania do celów prywatnych służbowych samochodów wraz ze ściśle związanymi z tym wydatkami eksploatacyjnymi (w tym również kosztami paliwa).

To z kolei potwierdził dyrektor IS w Warszawie w interpretacji z 11 grudnia 2015 r., (nr IPPP2/4512-1040/15-2/MT). Wskazał, że użycie materiałów eksploatacyjnych jest nierozerwalnie związane ze świadczeniem głównym, tj. nieodpłatnym udostępnieniem samochodu pracownikowi. Stanowi zatem jedynie element uboczny tego świadczenia i na podstawie art. 8 ust. 5 ustawy o VAT w ogóle nie podlega opodatkowaniu VAT. Dyrektor wyjaśnił też, że takie świadczenie nie stanowi sprzedaży w rozumienia ustawy o VAT i w związku z tym nie podlega obowiązkowi ewidencjonowania na kasie rejestrującej.

Przepis miał ułatwić rozliczenia, a je skomplikował

Małgorzata Samborska, doradca podatkowy w Grant Thornton

Wprowadzony od 2015 r. ryczałt miał uprościć rozliczenia pracodawcy związane z korzystaniem przez pracownika ze służbowego auta do celów prywatnych. Cały czas budzi jednak wiele wątpliwości. Świadczy o tym duża liczba wydawanych interpretacji w tym zakresie.

Korzystne dla podatnika podejście zaprezentowane przez dyrektora stołecznej IS nie wynika wprost z przepisów, dlatego warto wystąpić o interpretację indywidualną we własnej sprawie. Znowu dochodzi więc do takiej sytuacji, że to nie przepisy, a wydawane interpretacje kształtują rozwiązania przyjmowane przez firmy.

Agnieszka Pokojska

REKLAMA

REKLAMA