Jak wypełnić zawiadomienie VAT-ZD

REKLAMA

REKLAMA

Zawiadomienie VAT-ZD stanowi załącznik do deklaracji dla podatku od towarów i usług (tj. deklaracji VAT-7, VAT-7K lub VAT-7D) składany przez wierzyciela, który w deklaracji pomniejszył podstawę opodatkowania oraz należny VAT na podstawie art. 89a ustawy o VAT, czyli korzysta z tzw. ulgi na złe długi.

REKLAMA

REKLAMA

Korekta podatku należnego

Zgodnie z powyższym przepisem ustawy o VAT podatnik może skorygować podstawę opodatkowania oraz podatek należny z tytułu dostawy towarów lub świadczenia usług na terytorium kraju w przypadku wierzytelności, których nieściągalność została uprawdopodobniona. Korekta dotyczy również podstawy opodatkowania i kwoty podatku przypadającej na część kwoty wierzytelności, której nieściągalność została uprawdopodobniona.

Ważne!

Nieściągalność wierzytelności uważa się za uprawdopodobnioną, w przypadku gdy wierzytelność nie została uregulowana lub zbyta w jakiejkolwiek formie w ciągu 150 dni od dnia upływu terminu jej płatności określonego w umowie lub na fakturze.

REKLAMA

Polecamy książkę: VAT 2017. Komentarz

Przepis ten stosuje się w przypadku gdy spełnione są następujące warunki:

1) dostawa towaru lub świadczenie usług jest dokonana na rzecz podatnika, o którym mowa w art. 15 ust. 1 ustawy o VAT, zarejestrowanego jako podatnik VAT czynny, niebędącego w trakcie postępowania restrukturyzacyjnego w rozumieniu ustawy – Prawo restrukturyzacyjne, postępowania upadłościowego lub w trakcie likwidacji;

2) na dzień poprzedzający dzień złożenia deklaracji podatkowej, w której dokonuje się korekty:

a) wierzyciel i dłużnik są podatnikami zarejestrowanymi jako podatnicy VAT czynni,

b) dłużnik nie jest w trakcie postępowania restrukturyzacyjnego w rozumieniu ustawy – Prawo restrukturyzacyjne, postępowania upadłościowego lub w trakcie likwidacji;

Jak szybko sprawdzić czy kontrahent jest czynnym podatnikiem VAT

3) od daty wystawienia faktury dokumentującej wierzytelność nie upłynęły 2 lata, licząc od końca roku, w którym została wystawiona.

Korekta może nastąpić w rozliczeniu za okres, w którym nieściągalność wierzytelności uznaje się za uprawdopodobnioną, pod warunkiem że do dnia złożenia przez wierzyciela deklaracji podatkowej za ten okres wierzytelność nie została uregulowana lub zbyta w jakiejkolwiek formie.

W przypadku gdy po złożeniu deklaracji podatkowej, w której dokonano korekty, należność zastała uregulowana lub zbyta w jakiejkolwiek formie, wierzyciel obowiązany jest do zwiększenia podstawy opodatkowania oraz kwoty podatku należnego w rozliczeniu za okres, w którym należność została uregulowana lub zbyta. W przypadku częściowego uregulowania należności, podstawę opodatkowania oraz kwotę podatku należnego zwiększa się w odniesieniu do tej części.

Wzór zawiadomienia

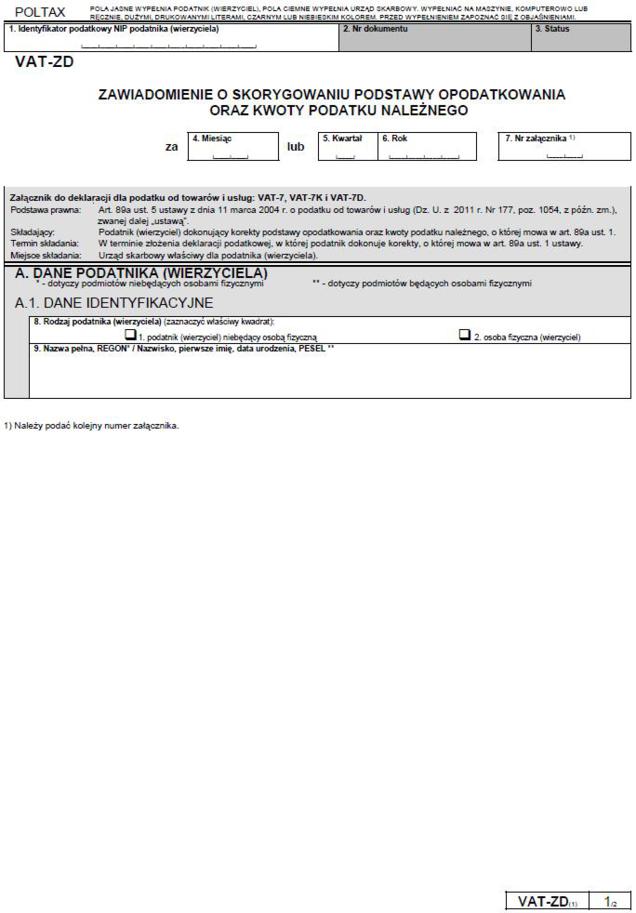

Wzór zawiadomienia VAT-ZD wprowadziło rozporządzenie Ministra Finansów z 14 grudnia 2012 r. w sprawie wzoru zawiadomienia o skorygowaniu podstawy opodatkowania oraz kwoty podatku należnego – Dz.U. z 21 grudnia 2012 r., poz. 1451.

ZAWIADOMIENIE VAT-ZD

Termin złożenia

VAT-ZD wraz z deklaracją główną VAT należy złożyć do urzędu skarbowego właściwego dla podatnika (wierzyciela) w terminie złożenia deklaracji podatkowej, w której podatnik dokonuje korekty.

Zasady wypełniania

Pola jasne zawiadomienia wypełnia podatnik (wierzyciel), pola ciemne wypełnia urząd skarbowy. Wypełniać należy na maszynie, komputerowo lub ręcznie, dużymi, drukowanymi literami, czarnym lub niebieskim kolorem.

W części A. zawiadomienia wpisuje się dane podatnika (wierzyciela). W tym celu należy określić rodzaj podatnika (wierzyciela), czyli zaznaczyć właściwy kwadrat, w zależności od tego czy podatnik jest osobą fizyczną, czy osobą niebędącą osobą fizyczną. W punkcie 9. podajemy pełną nazwę podatnika, REGON, lub też nazwisko, pierwsze imię, datę urodzenia, PESEL.

VAT-7 (17) - kto musi rozliczać VAT na nowym wzorze deklaracji

Jak wypełnić deklarację VAT-9M

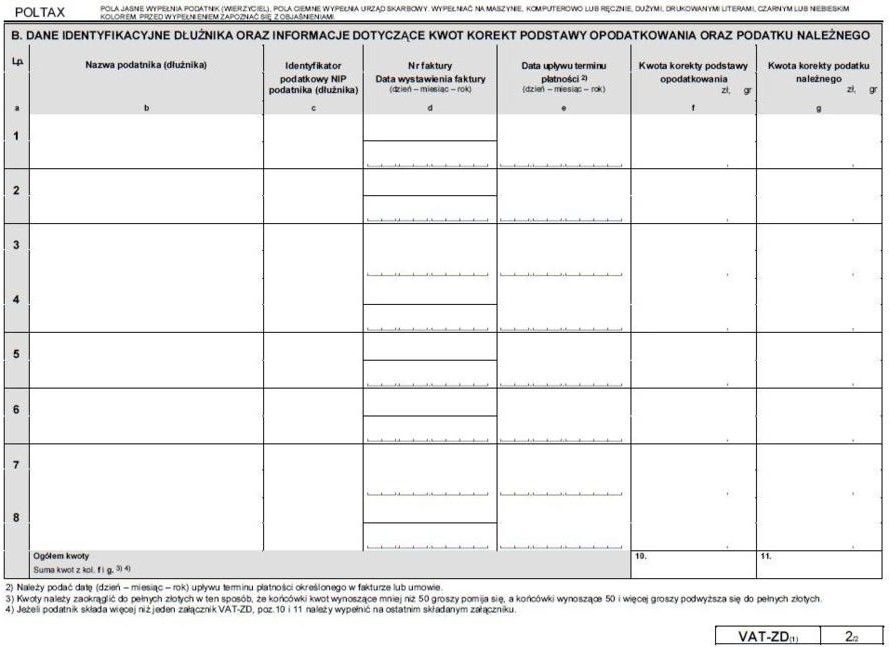

W części B. wpisujemy dane identyfikacyjne dłużnika oraz informacje dotyczące kwot korekt podstawy opodatkowania oraz podatku należnego. W poszczególnych pozycjach (tj. w kolumnach b-f) podajemy następujące dane:

- nazwę podatnika (dłużnika),

- identyfikator podatkowy NIP podatnika (dłużnika),

- numer faktury oraz dokładną datę wystawienia faktury,

- datę upływu terminu płatności (należy podać upływ terminu płatności określony w fakturze lub umowie),

- kwotę korekty podstawy opodatkowania,

- kwotę korekty podatku należnego.

Kwoty, o których tutaj mowa, należy zaokrąglić do pełnych złotych w ten sposób, że końcówki kwot wynoszące mniej niż 50 groszy pomija się, a końcówki wynoszące 50 i więcej groszy podwyższa się do pełnych złotych.

W przypadku gdy w części B. zabraknie miejsca na wpisanie kolejnego dłużnika należy dołączyć kolejny załącznik VAT-ZD, gdzie poz. 10 i 11 (czyli sumy kwot korekty podstawy opodatkowania i podatku należnego) należy wypełnić na ostatnim składanym zeznaniu.

Podstawa prawna:

- ustawa z 11 marca 2004 r. o podatku od towarów i usług - j.t. Dz.U. z 2011 r. Nr 177, poz. 1054; ost.zm. Dz.U. z 2016 r. poz. 615;

- rozporządzenie Ministra Finansów z 14 grudnia 2012 r. w sprawie wzoru zawiadomienia o skorygowaniu podstawy opodatkowania oraz kwoty podatku należnego - Dz.U. z 21 grudnia 2012 r., poz. 1451.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA