Jak wypełnić deklarację VAT-9M

REKLAMA

REKLAMA

Podstawa prawna deklaracji VAT-9M

Na podstawie przepisów art. 99 ust. 14 ustawy o VAT rozporządzeniem z dnia 18 czerwca 2015 r. w sprawie wzorów deklaracji dla podatku od towarów i usług (Dz.U. z 2015 r. poz. 914) Minister Finansów określił wzór deklaracji dla podatku od towarów i usług (VAT-9M), o której mowa w art. 99 ust. 9 ustawy o VAT, wraz z objaśnieniami, stanowiący załącznik nr 6 do rozporządzenia (§ 1 pkt 3 rozporządzenia).

REKLAMA

REKLAMA

REKLAMA

Obowiązek składania deklaracji

Deklaracja VAT-9M jest przeznaczona dla tych podmiotów prowadzących działalność, którzy nie są podatnikami VAT czynnymi (i w związku z tym nie składają deklaracji VAT-7, VAT-7K, VAT-7D), u których w danym miesiącu nie wystąpiły nabycia wewnątrzwspólnotowe, jednakże w danym miesiącu ma u nich miejsce import usług, bądź dostawa, dla których podatniki jest nabywcą (w tym również krajowa).

Polecamy: Praktyczny leksykon VAT 2016

A zatem, jeżeli podatnik będzie dokonywał importu usług i równocześnie nie będzie podatnikiem VAT czynnym, winien wykazać import usług w deklaracji VAT-9M.

Termin składania deklaracji

Deklarację dla podatku od towarów i usług VAT-9M podatnicy zobowiązani są składać do 25. dnia miesiąca, następującego po miesiącu, w którym powstał obowiązek podatkowy.

Miejsce składania deklaracji

Podatnicy, o których mowa w art.15 ustawy o VAT, niemający obowiązku składania deklaracji VAT-7, VAT-7K, VAT-7D lub VAT-8, składają niniejszą deklarację do urzędu skarbowego właściwego ze względu na miejsce wykonywania czynności podlegających opodatkowaniu podatkiem od towarów i usług, a jeżeli czynności te wykonywane są na terenie dwóch lub więcej urzędów skarbowych, to osoby fizyczne składają ją w urzędzie skarbowym właściwym ze względu na miejsce zamieszkania, a osoby prawne i jednostki organizacyjne niemające osobowości prawnej - ze względu na adres siedziby.

Motorower, skuter i motocykl – jak przedsiębiorca rozliczy VAT?

Podatnicy niebędący podatnikami w rozumieniu art.15 ustawy o VAT, niniejszą deklarację składają do urzędu skarbowego właściwego ze względu na adres siedziby.

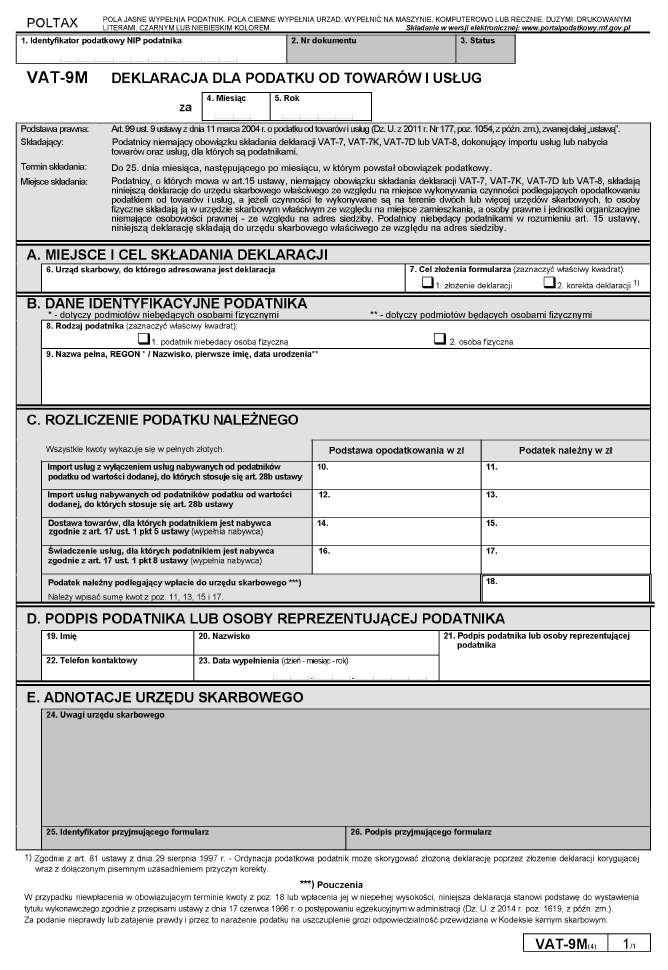

Wzór deklaracji VAT-9M

Zasady wypełniania deklaracji

Pierwszą pozycją, którą należy wypełnić w deklaracji jest pole dotyczące numeru identyfikacyjnego NIP podatnika. Następnie należy uzupełnić poz. 4 i 5 odnoszące się do konkretnego miesiąca roku, za jaki deklaracja jest składana.

W poz. 6 należy podać nazwę urząd skarbowego, do którego adresowana jest deklaracja, czyli urząd właściwy ze względu na miejsce wykonywania czynności opodatkowanych.

Poz. 7 służy do określenia celu składania deklaracji. W przypadku gdy składamy deklarację po raz pierwszy odznaczmy okienko 1, gdy dokonujemy korekt deklaracji – wybieramy okienko 2.

Krajowa informacja podsumowująca VAT-27 – zasady składania

W sytuacji gdy deklarację wypełnia właściciel jednoosobowej działalności gospodarczej, wówczas należy w poz. 8 zaznaczyć okienko 2. osoba fizyczna, a w poz. 9 podać nazwisko, imię i datę urodzenia.

W poz. 10 wprowadza się sumę dokonanych w danym okresie transakcji związanych z importem usług, z wyłączeniem usług, do których stosuje się art. 28b ustawy o VAT. Będzie to więc suma kwot z faktur dokumentujących import usług z krajów trzecich oraz innych zakupów zagranicznych, dla których nie ma zastosowania art. 28b, a przy których podatnikiem jest nabywca. W poz. 11 podatnik wykazuje podatek należny od importu usług.

W poz. 12 i 13 należy wpisać wartości transakcji, dla których stosuje się art. 28b ustawy o VAT.

Poz. 14 i 15 uzupełniają podatnicy dokonujący zakupu towarów w kraju, dla których podatnikiem jest nabywca zgodnie z art. 17 ust. 1 pkt 5 ustawy o VAT.

Poz. 16 i 17 deklaracji wypełniają podatnicy dokonujący zakupu usług od kontrahenta krajowego, dla których podatnikiem jest nabywca, zgodnie z art. 17 ust. 1 pkt 8 ustawy o VAT.

Poz. 18, czyli należny podatek jaki podlega wpłacie do urzędu skarbowego, stanowiący sumę poz. 11, 13, 15 i 17. Kwotę wynikającą z poz. 18 należy wpłacić do urzędu skarbowego w termie złożenia deklaracji, a zatem do 25. dnia miesiąca następującego po miesiącu, w którym powstał obowiązek podatkowy dla dokonywanych transakcji.

Polecamy: Jakie prawa i obowiązki ma podatnik występujący o zwrot nadwyżki VAT

Poz. od 19 do 23 służą do podania imienia i nazwiska podatnika lub osoby reprezentującej podatnika, podania telefonu kontaktowego, daty wypełnienia deklaracji oraz złożenia podpisu.

Część końcową deklaracji, czyli poz. 24, 25, 26 wypełnia pracownik urzędu skarbowego.

Podstawa prawna:

- ustawa z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz. U. z 2011 r. Nr 177, poz. 1054, z późn. zm.),

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA