Krajowa informacja podsumowująca VAT-27 – zasady składania

REKLAMA

REKLAMA

Obowiązek składania VAT-27

Nowy rodzaj informacji podsumowującej, czyli informacji podsumowującej w obrocie krajowym (VAT-27) został wprowadzony z dniem 1 lipca 2015 r.

REKLAMA

REKLAMA

Począwszy od tej daty krajowe informacje podsumowujące muszą składać podatnicy dokonujący dostaw towarów lub świadczący usługi, dla których podatnikami są nabywcy na podstawie przepisów art. 17 ust. 1 pkt 7 lub 8 ustawy o VAT. A zatem podatnikami obowiązanymi do składania informacji podsumowujących VAT-27 są:

- podatnicy dokonujący dostaw towarów wymienionych w załączniku nr 11 do ustawy o VAT [wykaz towarów załącznika 11 znajduje się na końcu artykułu], dla których podatnikami są nabywcy na podstawie art. 17 ust. 1 pkt 7 ustawy o VAT,

- podatnicy świadczący usługi w zakresie przenoszenia uprawnień do emisji gazów cieplarnianych, dla których podatnikami są nabywcy na podstawie art. 17 ust. 1 pkt 8 ustawy o VAT.

REKLAMA

Odwrotne obciążenie – patologia VAT

Obowiązek składania informacji podsumowujących VAT-27 obciąża jedynie sprzedawców. W związku z tym nabywcy towarów wymienionych w załączniku nr 11 do ustawy o VAT oraz usług w zakresie przenoszenia uprawnień do emisji gazów cieplarnianych nie są obowiązani do składania tych informacji.

Terminy składania deklaracji

Informacje podsumowujące w obrocie krajowym (zobligowani do tego podatnicy) składają za miesięczne lub kwartalne okresy rozliczeniowe, zależnie od rodzaju składanych deklaracji VAT, tzn.:

- podatnicy składający miesięczne deklaracje VAT-7 składają informacje podsumowujące w obrocie krajowym za miesięczne okresy rozliczeniowe,

- podatnicy składający kwartalne deklaracje VAT-7K/VAT-7D składają informacje podsumowujące w obrocie krajowym za kwartalne okresy rozliczeniowe.

Korekta deklaracji VAT-7 po kontroli podatkowej

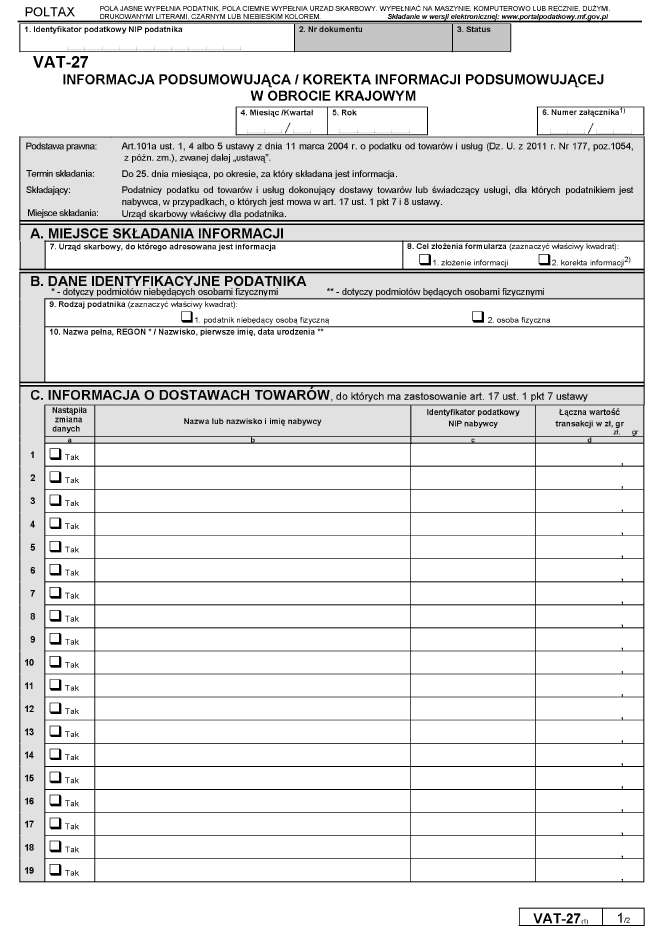

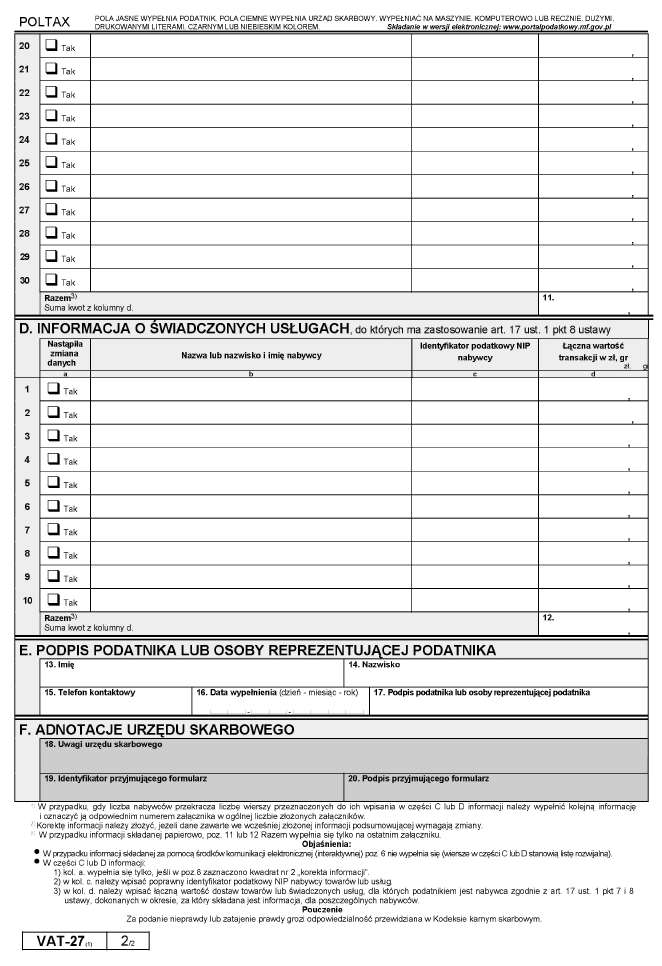

Wzór informacji podsumowującej VAT-27

Wzór informacji podsumowującej/korekty informacji podsumowującej w obrocie krajowym określa rozporządzenie Ministra Finansów z 5 czerwca 2015 r. w sprawie wzoru informacji podsumowującej w obrocie krajowym (Dz.U z 2015 r., poz. 849).

VAT-27 - Wzór informacji podsumowującej/korekty informacji podsumowującej w obrocie krajowym

W krajowych informacjach podsumowujących VAT-27 należy wykazywać informacje o dostawach dokonanych na rzecz poszczególnych nabywców. W deklaracji nie wykazuje się jednak każdej transakcji, lecz łączne wartości dostaw towarów oraz świadczonych usług dokonywane dla poszczególnych nabywców (wskazywanych przez podanie ich nazwy lub imienia i nazwiska oraz NIP).

Z objaśnień do deklaracji VAT-27 wynika, że:

1) gdy liczba nabywców przekracza liczbę wierszy przeznaczonych do ich wpisania w części C lub D informacji, należy wypełnić kolejną informację i oznaczyć ją odpowiednim numerem załącznika w ogólnej liczbie złożonych załączników,

2) korektę informacji należy złożyć, jeżeli dane zawarte we wcześniej złożonej informacji podsumowującej wymagają zmiany,

3) w przypadku informacji składanej papierowo, poz. 11 lub 12 razem wypełnia się tylko na ostatnim załączniku,

4) w przypadku informacji składanej za pomocą środków komunikacji elektronicznej (interaktywnej) poz. 6 nie wypełnia się (wiersze w części C lub D stanowią listę rozwijalną),

5) w części C lub D informacji:

– kol. a. wypełnia się tylko, jeśli w poz. 8 zaznaczono kwadrat nr 2 „korekta informacji”,

– w kol. c. należy wpisać poprawny identyfikator podatkowy NIP nabywcy towarów lub usług,

– w kol. d. należy wpisać łączną wartość dostaw towarów lub świadczonych usług, dla których podatnikiem jest nabywca zgodnie z art. 17 ust. 1 pkt 7 i 8 ustawy o VAT, dokonanych w okresie, za który składana jest informacja, dla poszczególnych nabywców.

Korekta informacji VAT-27

Podatnicy mają obowiązek skorygować złożoną deklarację podsumowującą VAT-27, jeżeli zostało stwierdzone, że zawiera ona błędy. Korekty informacji podsumowujących VAT-27 dokonuje się na deklaracji poprzez zakreślenie kwadratu nr 2 w pozycji 8, a także odpowiedniego kwadratu ("Tak") przy korygowanej pozycji.

Jednolita gospodarczo transakcja a odwrotne obciążenie VAT

Natomiast w przypadku zmiany wartości dostaw towarów lub świadczonych usług, które zostały wykazane w informacji podsumowującej VAT-27 (w wyniku np. udzielenia rabatu), korekty łącznej wartości dokonuje się w ramach informacji podsumowującej VAT-27 składanej za okres rozliczeniowy, za który podatnik dokonuje korekty podstawy opodatkowania w deklaracji podatkowej. Korekty informacji VAT-27 należy dokonać niezwłocznie, jeżeli informacja podsumowująca za ten okres została już złożona.

Kary za nieprawidłowe złożenie deklaracji

Podatnicy naruszający przepisy o obowiązku składania informacji podsumowujących VAT-27 podlegają z tego tytułu odpowiedzialności karnej skarbowej. Zastosowanie mają tutaj przepisy art. 80a § 1 i § 2 Kodeksu karnego skarbowego.

A zatem podanie nieprawdy lub zatajenie prawdy w informacji podsumowującej VAT-27 traktowane jest jako przestępstwo skarbowe, które podlega karze grzywny do 240 stawek dziennych.

Natomiast niezłożenie informacji podsumowującej VAT-27 w ustawowym terminie jest wykroczeniem skarbowym, podlegającym karze grzywny.

Katalog towarów z załącznika nr 11

Poniższa tabela zawiera katalog towarów załącznika nr 11 do ustawy o VAT, do których to towarów na podstawie art. 17 ust. 1 pkt 7 ustawy o VAT podatnikami mogą być wyłącznie nabywcy. Obecnie załącznik ten zawiera 41 grup towarów (określonych przez symbol PKWiU oraz nazwę).

|

Poz. |

Symbol PKWiU |

Nazwa towaru (grupy towarów) |

|

1 |

2 |

3 |

|

1 |

24.10.12.0 |

Żelazostopy |

|

2 |

24.10.14.0 |

Granulki i proszek z surówki, surówki zwierciadlistej lub stali |

|

3 |

24.10.31.0 |

Wyroby płaskie walcowane na gorąco, o szerokości >= 600 mm, ze stali niestopowej |

|

4 |

24.10.32.0 |

Wyroby płaskie walcowane na gorąco, o szerokości < 600 mm, ze stali niestopowej |

|

5 |

24.10.35.0 |

Wyroby płaskie walcowane na gorąco, o szerokości >= 600 mm, z pozostałej stali stopowej, z wyłączeniem wyrobów ze stali krzemowej elektrotechnicznej |

|

6 |

24.10.36.0 |

Wyroby płaskie walcowane na gorąco, o szerokości < 600 mm, z pozostałej stali stopowej z wyłączeniem wyrobów ze stali krzemowej elektrotechnicznej |

|

7 |

24.10.41.0 |

Wyroby płaskie walcowane na zimno, o szerokości >= 600 mm, ze stali niestopowej |

|

8 |

24.10.43.0 |

Wyroby płaskie walcowane na zimno, o szerokości >= 600 mm, z pozostałej stali stopowej, z wyłączeniem wyrobów ze stali krzemowej elektrotechnicznej |

|

9 |

24.10.51.0 |

Wyroby płaskie walcowane, o szerokości >= 600 mm, ze stali niestopowej, platerowane, powlekane lub pokrywane |

|

10 |

24.10.52.0 |

Wyroby płaskie walcowane, o szerokości >= 600 mm, z pozostałej stali stopowej, platerowane, powlekane lub pokrywane |

|

11 |

24.10.61.0 |

Pręty walcowane na gorąco, w nieregularnie zwijanych kręgach, ze stali niestopowej |

|

12 |

24.10.62.0 |

Pozostałe pręty ze stali, nieobrobione więcej niż kute, na gorąco walcowane, ciągnione lub wyciskane, włączając te, które po walcowaniu zostały skręcone |

|

13 |

24.10.65.0 |

Pręty walcowane na gorąco, w nieregularnie zwijanych kręgach, z pozostałej stali stopowej |

|

14 |

24.10.66.0 |

Pozostałe pręty z pozostałej stali stopowej, nieobrobione więcej niż kute, na gorąco walcowane, ciągnione lub wyciskane, włączając te, które po walcowaniu zostały skręcone |

|

15 |

24.10.71.0 |

Kształtowniki otwarte, nieobrobione więcej niż walcowane na gorąco, ciągnione na gorąco lub wyciskane, ze stali niestopowej |

|

16 |

24.10.73.0 |

Kształtowniki otwarte, nieobrobione więcej niż walcowane na gorąco, ciągnione na gorąco lub wyciskane, z pozostałej stali stopowej |

|

17 |

24.31.10.0 |

Pręty ciągnione na zimno oraz kątowniki, kształtowniki i profile, ze stali niestopowej |

|

18 |

24.31.20.0 |

Pręty ciągnione na zimno oraz kątowniki, kształtowniki i profile, z pozostałej stali stopowej |

|

19 |

24.32.10.0 |

Wyroby płaskie walcowane na zimno, ze stali, o szerokości < 600 mm, niepokrywane |

|

20 |

24.32.20.0 |

Wyroby płaskie walcowane na zimno, ze stali, o szerokości < 600 mm, platerowane, powlekane lub pokrywane |

|

21 |

24.33.11.0 |

Kształtowniki otwarte, formowane lub profilowane na zimno, ze stali niestopowej |

|

21a |

24.33.20.0 |

Arkusze żeberkowane ze stali niestopowej |

|

22 |

24.34.11.0 |

Drut ciągniony na zimno, ze stali niestopowej |

|

22a |

ex 24.41.20.0 |

Złoto nieobrobione plastycznie lub w postaci półproduktu, lub w postaci proszku – wyłącznie złoto o próbie 325 tysięcznych lub większej, z wyłączeniem złota inwestycyjnego w rozumieniu art. 121 ustawy, z zastrzeżeniem poz. 22b |

|

22b |

bez względu na symbol PKWiU |

Złoto inwestycyjne w rozumieniu art. 121 ustawy |

|

22c |

ex 24.41.50.0 |

Metale nieszlachetne platerowane srebrem oraz metale nieszlachetne, srebro lub złoto, platerowane platyną, nieobrobione inaczej niż do stanu półproduktu – wyłącznie złoto o próbie 325 tysięcznych lub większej, platerowane platyną, nieobrobione inaczej niż do stanu półproduktu |

|

22d |

24.42.11.0 |

Aluminium nieobrobione plastycznie |

|

22e |

24.43.11.0 |

Ołów nieobrobiony plastycznie |

|

22f |

24.43.12.0 |

Cynk nieobrobiony plastycznie |

|

22g |

24.43.13.0 |

Cyna nieobrobiona plastycznie |

|

23 |

24.44.12.0 |

Miedź nierafinowana; anody miedziane do rafinacji elektrolitycznej |

|

24 |

24.44.13.0 |

Miedź rafinowana i stopy miedzi, nieobrobione plastycznie; stopy wstępne miedzi |

|

25 |

24.44.21.0 |

Proszki i płatki z miedzi i jej stopów |

|

26 |

24.44.22.0 |

Płaskowniki, pręty, kształtowniki i walcówka, z miedzi i jej stopów |

|

27 |

24.44.23.0 |

Druty z miedzi i jej stopów |

|

27a |

24.45.11.0 |

Nikiel nieobrobiony plastycznie |

|

28 |

ex 24.45.30.0 |

Pozostałe metale nieżelazne i wyroby z nich; cermetale; popiół i pozostałości zawierające metale i związki metali – wyłącznie odpady i złom metali nieszlachetnych |

|

28a |

ex 26.20.11.0 |

Przenośne maszyny do automatycznego przetwarzania danych, o masie <= 10 kg, takie jak: laptopy i notebooki; komputery kieszonkowe (np. notesy komputerowe) i podobne – wyłącznie komputery przenośne, takie jak: tablety, notebooki, laptopy |

|

28b |

ex 26.30.22.0 |

Telefony dla sieci komórkowych lub dla innych sieci bezprzewodowych – wyłącznie telefony komórkowe, w tym smartfony |

|

28c |

ex 26.40.60.0 |

Konsole do gier wideo (w rodzaju stosowanych z odbiornikiem telewizyjnym lub samodzielnym ekranem) i pozostałe urządzenia do gier zręcznościowych lub hazardowych z elektronicznym wyświetlaczem – z wyłączeniem części i akcesoriów |

|

28d |

ex 32.12.13.0 |

Biżuteria i jej części oraz pozostałe wyroby jubilerskie i ich części, ze złota i srebra lub platerowane metalem szlachetnym – wyłącznie części biżuterii i części pozostałych wyrobów jubilerskich ze złota o próbie 325 tysięcznych lub większej, tj. niewykończone lub niekompletne wyroby jubilerskie i wyraźne części biżuterii, w tym pokrywane lub platerowane metalem szlachetnym |

|

29 |

38.11.49.0 |

Wraki przeznaczone do złomowania inne niż statki i pozostałe konstrukcje pływające |

|

30 |

38.11.51.0 |

Odpady szklane |

|

31 |

38.11.52.0 |

Odpady z papieru i tektury |

|

32 |

38.11.54.0 |

Pozostałe odpady gumowe |

|

33 |

38.11.55.0 |

Odpady z tworzyw sztucznych |

|

34 |

38.11.58.0 |

Odpady inne niż niebezpieczne zawierające metal |

|

35 |

38.12.26.0 |

Niebezpieczne odpady zawierające metal |

|

36 |

38.12.27 |

Odpady i braki ogniw i akumulatorów elektrycznych; zużyte ogniwa i baterie galwaniczne oraz akumulatory elektryczne |

|

37 |

38.32.2 |

Surowce wtórne metalowe |

|

38 |

38.32.31.0 |

Surowce wtórne ze szkła |

|

39 |

38.32.32.0 |

Surowce wtórne z papieru i tektury |

|

40 |

38.32.33.0 |

Surowce wtórne z tworzyw sztucznych |

|

41 |

38.32.34.0 |

Surowce wtórne z gumy |

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA