Nowy wzór deklaracji VAT-13 od 1 czerwca 2019 r.

REKLAMA

REKLAMA

Nowe wersja deklaracji VAT-13

Wprowadzenie nowego wzoru deklaracji VAT-13 zakłada projekt rozporządzenia Ministra Finansów w sprawie wzoru deklaracji dla podatku od towarów i usług przedstawiciela podatkowego, stanowiący realizację upoważnienia zawartego w art. 99 ust. 14a ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz. U. z 2018 r. poz. 2174, z późn. zm.).

REKLAMA

REKLAMA

W związku z wejściem życie nowego rozporządzenia, utraci moc dotychczasowe rozporządzenie Ministra Finansów z dnia 12 marca 2013 r. w sprawie wzoru deklaracji dla podatku od towarów i usług przedstawiciela podatkowego (Dz.U. poz. 357).

Jak wskazano w uzasadnieniu, zamiana stanowi element realizacji założeń Strategii na rzecz Odpowiedzialnego Rozwoju, przyjętej uchwałą Rady Ministrów z 14 lutego 2017 r., której celem jest likwidowanie barier rozwojowych i opieranie rozwoju w coraz większym stopniu na wiedzy, cyfryzacji i innowacyjności. Zgodnie ze Strategią, procesowi temu służyć powinny regulacje prawne wolne od zbędnych, anachronicznych rozwiązań oraz proste i niesformalizowane procedury umożliwiające osiągnięcie pożądanego rezultatu w sposób szybki i sprawny. Niewątpliwie, jak wskazano w przedmiotowym dokumencie, dolegliwością nieadekwatną do osiąganego rezultatu jest powszechność wymogu identyfikacji podmiotów i osób w obrocie prawnym za pomocą pieczęci/pieczątek (firmowych lub imiennych) w relacjach między obywatelem/przedsiębiorcą a organami administracji/organami władzy. Powyższa idea znalazła swój wyraz w przyjęciu przez Radę Ministrów z dniem 28 czerwca 2018 r. dokumentu Informacja dotycząca deregulacji obowiązku stosowania pieczęci/pieczątek przez obywateli i przedsiębiorców, przy jednoczesnym zobowiązaniu Członków Rady Ministrów do rezygnacji z obowiązku stosowania pieczęci/pieczątek przez obywateli i przedsiębiorców.

Powyższe deregulacje zostaną zrealizowane w tym przypadku poprzez dostosowanie wzoru deklaracji dla podatku od towarów i usług przedstawiciela podatkowego VAT-13(2) stanowiącego załącznik do projektu rozporządzenia. W deklaracji dla podatku od towarów i usług przedstawiciela podatkowego VAT-13(2) został zlikwidowany obowiązek stosowania pieczątki.

REKLAMA

Dodatkowo we wzorze zastępuje się oświadczenie pouczeniem o odpowiedzialności karnej skarbowej oraz zniesienie wymogu podawania REGON.

W projektowanym rozporządzeniu umieszczono przepis umożliwiający stosowanie wzoru deklaracji dla podatku od towarów i usług przedstawiciela podatkowego VAT-13(1) określonego w rozporządzeniu Ministra Finansów z dnia 12 marca 2013 r. w sprawie wzoru skróconej deklaracji dla podatku od towarów i usług (Dz. U. poz. 357) nie dłużej niż do rozliczenia za grudzień 2019 r., z tym że nie będzie wymagane stawianie pieczątki.

Nowe rozporządzenie wejdzie w życie z dniem 1 czerwca 2019 r.

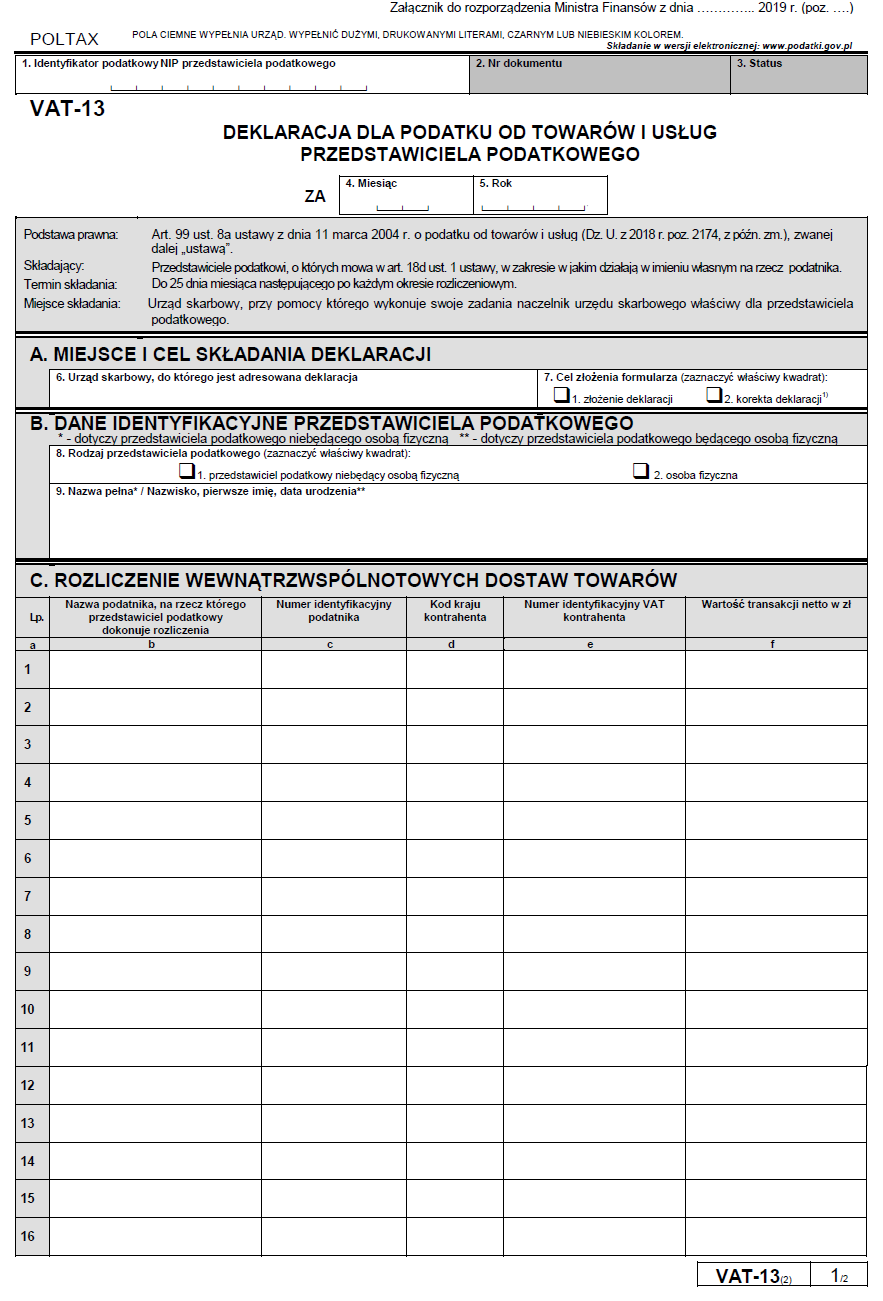

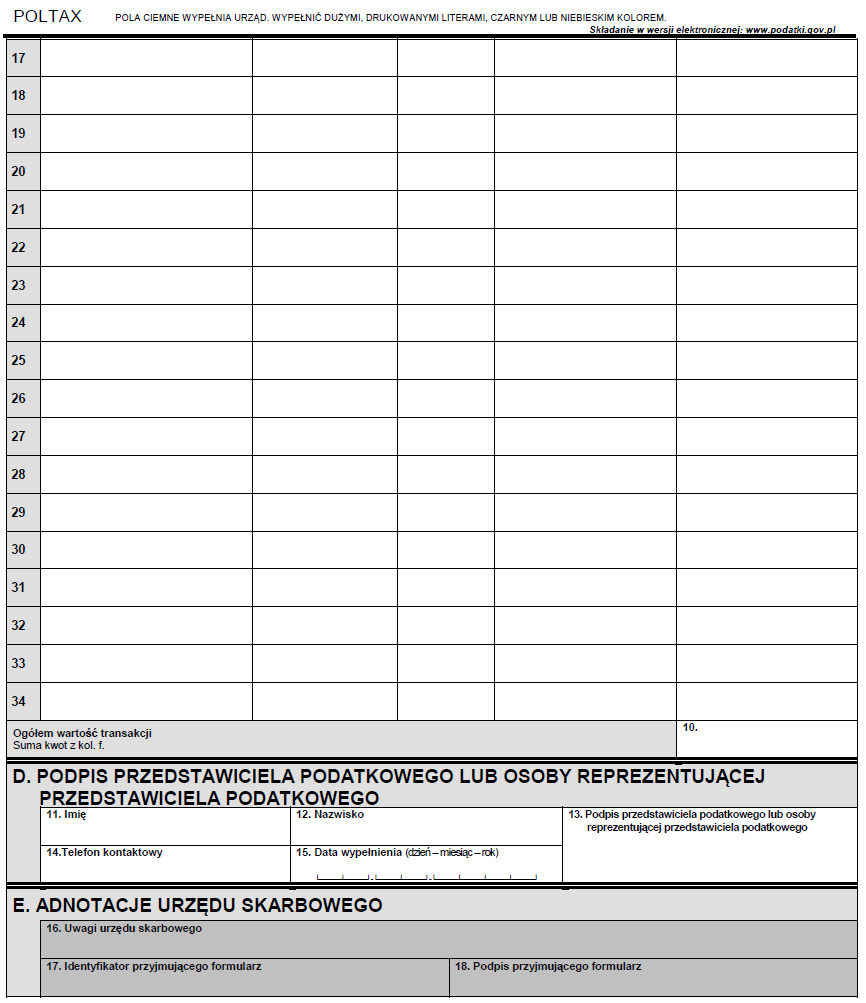

Wzór deklaracji VAT-13(2)

Poniższy wzór deklaracji VAT-13(2) zawarty w projekcie rozporządzenia, ma mieć zastosowanie począwszy od rozliczenia za czerwiec 2019 r.

Polecamy: VAT 2019. Komentarz

Objaśnienia do części C deklaracji VAT-13. Rozliczenie wewnątrzwspólnotowych dostaw towarów:

- w kolumnie b należy wpisać nazwę podatnika, za którego przedstawiciel podatkowy dokonuje rozliczenia,

- w kolumnie c należy wpisać poprawny numer identyfikacyjny, pod którym podatnik (na rzecz którego przedstawiciel podatkowy dokonuje rozliczenia) jest zidentyfikowany na potrzeby podatku od wartości dodanej w państwie, w którym podatnik posiada siedzibę, stałe miejsce prowadzenia działalności lub miejsce zamieszkania; kolumnę c wypełnia się w przypadku, jeżeli numer identyfikacji jest inny niż numer podany w kolumnie e,

- w kolumnie d należy wpisać kod kraju kontrahenta (nabywcy towaru),

- w kolumnie e należy wpisać poprawny numer identyfikacyjny kontrahenta (nabywcy towaru) nadany przez państwa członkowskie właściwe dla kontrahenta,

- w kolumnie f należy wpisać wartość dostaw dokonanych w okresie, za który składana jest deklaracja dla poszczególnych kontrahentów, do rozliczenia których został upoważniony przedstawiciel podatkowy, o którym mowa w art. 18d ust. 1 ustawy.

Etap legislacyjny:

- projekt rozporządzenia Ministra Finansów z dnia 12 lutego 2019 r. w sprawie wzoru deklaracji dla podatku od towarów i usług przedstawiciela podatkowego.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA