Konsekwencje niezłożenia informacji VAT-26

REKLAMA

REKLAMA

Ustawodawca w art. 86a ust. 3 ustawy o podatku od towarów i usług, określił kiedy samochody są używane wyłącznie do celów gospodarczych, tj.:

REKLAMA

REKLAMA

- kiedy sposób wykorzystywania tych pojazdów, określony w ustalonych przez podatnika zasadach ich używania, potwierdzony przez prowadzoną ewidencję przebiegu pojazdu, wyklucza ich użycie do celów innych niż gospodarcze;

- kiedy konstrukcja tych pojazdów wyklucza ich użycie do celów niezwiązanych z działalnością gospodarczą lub powoduje, że ich użycie do celów niezwiązanych z działalnością gospodarczą jest nieistotne.

Odliczenie VAT od samochodu, gdy firma prowadzona jest w domu

REKLAMA

Co jeżeli firma nie złoży w terminie VAT-26?

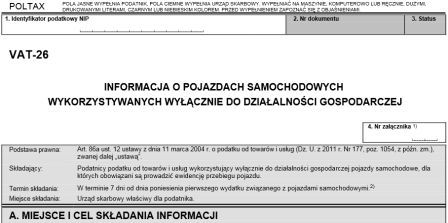

Natomiast zgodnie z art. 86a ust.12 ustawy o VAT podatnik, wykorzystujący samochody wyłącznie do celów gospodarczych, prowadzący ewidencję przebiegu pojazdów, zobowiązany jest do złożenia naczelnikowi urzędu skarbowego informacji o tych pojazdach w terminie 7 dni od dnia, w którym poniesie pierwszy wydatek związany z tymi pojazdami. Ustawa o VAT nie definiuje jakiego rodzaju wydatek musi być poniesiony. Dyrektor Izby Skarbowej w Poznaniu w interpretacji z 15 lipca 2014 r. (sygn. ILPP5/443-86/14-4/PG) wyjaśnia: „ Przez poniesienie wydatku należy rozumieć dokonanie wpłaty zaliczki na poczet zakupu towaru czy usługi, w zależności od tego, która z tych sytuacji wystąpiła jako pierwsza.”

Jeżeli informacja VAT-26 zostanie złożony po ustawowym terminie, ale w miesiącu, w którym podatnik, poniósł pierwsze koszta związane z pojazdem, dalej ma możliwość otrzymania pełnego zwrotu VAT. Np. Jeżeli kupiliśmy samochód 15 maja 2015 r. Od dnia zapłaty prowadzimy ewidencję przebiegu pojazdu, został ustalony regulamin wewnętrzny zakazujący używania pojazdu do celów prywatnych, ale wniosek VAT-26 złożyliśmy 25 maja 2015 r. dalej mamy prawo do odliczenia 100% VAT, ponieważ w tym samym okresie rozliczeniowym co auto kupiliśmy, złożyliśmy VAT-26.

Polecamy produkt: Samochód w firmie 2015 - multipakiet

Sytuacja staje się bardziej skomplikowana, gdy w jednym miesiącu został nabyty pojazd, a w innym została złożona informacja VAT-26. Wtedy do czasu złożenia wniosku można ubiegać się o odliczenie 50% VAT. Całość odliczenia nastąpi od dnia złożenia VAT-26. Reguluje to art. 86a ust. 13, który mówi, że w przypadku niezłożenia w terminie informacji uznaje się, że pojazd samochodowy jest wykorzystywany do działalności gospodarczej podatnika dopiero od dnia jej złożenia.

Podatnik, który spóźnił się ze złożeniem wniosku może dokonać korekty rozliczenia. Zasady wyjaśnia art. 90b ust. 3 ustawy. Jeżeli podatnik posiada samochód o wartości większej niż 15 000 zł i nabył go z ograniczonym do 50% prawem do odliczania jest uprawniony do korekty części nieodliczonego podatku VAT w terminie 60 miesięcy od nabycia. Jeżeli wartość pojazdu jest mniejsza, termin ustalono na 12 miesięcy od dnia nabycia do sporządzenia korekty. Np. Jeżeli samochód został nabyty 15 maja 2015 r., a wniosek złożono 15 czerwca 2015 r. za maj zostanie odliczone 50% podatku. W drodze korekty, w zależności od wartości pojazdu (15 000 zł czy mniej), będzie można podwyższyć kwotę odliczonego podatku za czerwiec.

Zgodnie z ustawą, co do zasady korekta dotyczy nabycia, importu lub wytworzenia pojazdu. Odliczanie pozostałych wydatków odbywa się na bieżąco. Zatem osoba prowadząca działalność gospodarczą musi na bieżąco sprawdzać prawo do odliczania VAT, żeby otrzymać zwrot.

Zobacz wzór: Informacja VAT-26

Co z odpowiedzialnością karną skarbową za naruszenie terminu VAT-26?

Co do zasady Kodeks Karny Skarbowy, uznaje winę podatnika, który nie składa wniosku, robi to w nieodpowiednim terminie, podaje informacje niezgodne ze stanem rzeczywistym lub dokonuje odliczenia niezgodnego z przepisami. Podatnik podlega wtedy karze grzywny 720 stawek dziennych. Natomiast jeżeli złożono właściwemu organowi informację o pojeździe, po terminie, ale przed dniem rozpoczęcia czynności sprawdzających w zakresie od podatków i usług, wszczęciem postępowania podatkowego, doręczeniem zawiadomienia o zamiarze wszczęcia kontroli podatkowej lub postępowania kontrolnego w ramach kontroli skarbowej, nie podlega w/w karze ( k.k.s. art. 56a ust. par. 3).

Podyskutuj o tym na naszym FORUM

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA