Jak wypełnić deklarację VAT-8

REKLAMA

REKLAMA

REKLAMA

REKLAMA

Obowiązek składania deklaracji

Do składania deklaracji VAT-8 zobowiązani są:

REKLAMA

1) podatnicy, o których mowa w art.15 ustawy o VAT, inni niż zarejestrowani jako podatnicy VAT czynni oraz osoby prawne niebędące podatnikami w rozumieniu art. 15 ustawy o VAT, u których wartość wewnątrzwspólnotowego nabycia towarów przekroczyła kwotę 50 000 zł;

2) podatnicy zarejestrowani jako podatnicy VAT UE, którzy zadeklarowali w zgłoszeniu rejestracyjnym VAT-R, że będą dokonywać wewnątrzwspólnotowych nabyć towarów.

VAT-R (wersja 12) – jak wypełnić zgłoszenie rejestracyjne w VAT

W związku z tym, jeżeli u podatnika mieszczącego się w tej pierwszej grupie wartość wewnątrzwspólnotowego nabycia towarów na terytorium kraju nie przekroczyła w trakcie roku podatkowego kwoty 50 000 zł, nie ma on obowiązku rozliczania transakcji jako wewnątrzwspólnotowego nabycia towarów i nie musi składać deklaracji.

Termin składania

Deklaracje w zakresie dokonywanych nabyć należy składać za okresy miesięczne w terminie do 25. dnia miesiąca następującego po każdym kolejnym miesiącu.

W przypadku gdy podatnik ustanowił przedstawiciela podatkowego deklaracje podatkowe składa we własnym imieniu na jego rzecz przedstawiciel podatkowy za okresy miesięczne w terminie do 25. dnia miesiąca następującego po każdym kolejnym miesiącu.

Polecamy książkę: VAT 2017. Komentarz

Miejsce składania deklaracji

Podatnicy, o których mowa w art.15 ustawy o VAT, niemający obowiązku składania deklaracji VAT-7, VAT-7K lub VAT-7D, składają deklarację VAT-8 do urzędu skarbowego właściwego ze względu na miejsce wykonywania czynności podlegających opodatkowaniu podatkiem od towarów i usług, a jeżeli czynności te wykonywane są na terenie dwóch lub więcej urzędów skarbowych, to osoby fizyczne składają ją w urzędzie skarbowym właściwym ze względu na miejsce zamieszkania, a osoby prawne i jednostki organizacyjne niemające osobowości prawnej - ze względu na adres siedziby. Osoby prawne niebędące podatnikami w rozumieniu art.15 ustawy o VAT niniejszą deklarację składają do urzędu skarbowego właściwego ze względu na adres siedziby.

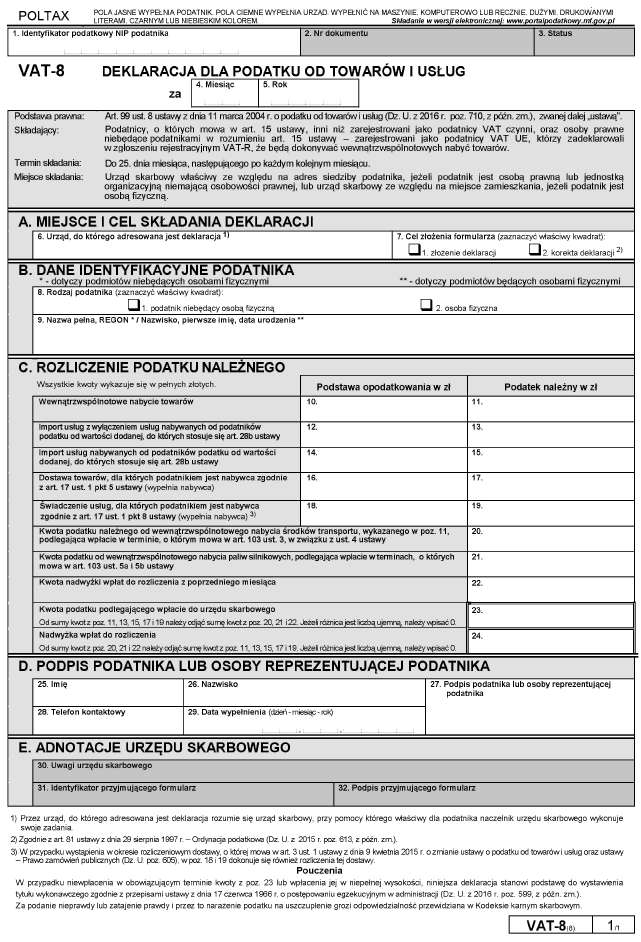

Wzór deklaracji

Aktualnie obowiązujący wzór deklaracji VAT-8, wersja 8, który ma zastosowanie począwszy od rozliczenia za sierpień 2016 r., wprowadzony został rozporządzeniem Ministra Finansów z dnia 25 lipca 2016 r. w sprawie wzorów deklaracji dla podatku od towarów i usług (Dz.U. 2016 poz. 1136).

WZÓR DEKLARACJI DLA PODATKU OD TOWARÓW I USŁUG – VAT-8

Zasady wypełniania deklaracji

Obecnie obowiązująca deklaracja podatkowa VAT-8 składa się z pięciu części, zawierających łącznie 32 pozycje, które opisujemy poniżej.

W części A. MIEJSCE SKŁADANIA DEKLARACJI w poz. 6 wpisuje się urząd, do którego adresowana jest deklaracja. Przez urząd, do którego adresowana jest deklaracja należy rozumieć urząd skarbowy, przy pomocy którego właściwy dla podatnika naczelnik urzędu skarbowego wykonuje swoje zadania.

Zgodnie z przepisami należy wpisać w tej pozycji:

- urząd skarbowy właściwy ze względu na adres siedziby podatnika, jeżeli podatnik jest osobą prawną lub jednostką organizacyjną niemającą osobowości prawnej, lub

- urząd skarbowy właściwy ze względu na miejsce zamieszkania, jeżeli podatnik jest osobą fizyczną.

W przypadku gdy podatnik nie posiada siedziby działalności gospodarczej lub stałego miejsca prowadzenia działalności gospodarczej na terytorium kraju, wpisuje się Drugi Urząd Skarbowy Warszawa - Śródmieście. W przypadku, gdy podatnicy nieposiadający siedziby działalności gospodarczej na terytorium kraju, posiadają na tym terytorium stałe miejsce prowadzenia działalności gospodarczej, właściwość organów podatkowych ustala się według tego stałego miejsca prowadzenia działalności.

Ponadto deklarację VAT-8 można składać drogą elektroniczną, z wykorzystaniem kwalifikowanego podpisu elektronicznego, za pośrednictwem Portalu podatkowego Ministerstwa Finansów (www.portalpodatkowy.mf.gov.pl).

W poz. 7 deklaracji należy określić cel złożenia deklaracji, czyli złożenie deklaracji lub korekta deklaracji.

W części B. DANE IDENTYFIKACYJNE PODATNIKA w poz. 8 należy podać rodzaj podatnika, zaznaczyć właściwy kwadrat: podatnik niebędący osobą fizyczną lub osoba fizyczna.

W poz. 9 w przypadku podmiotów niebędących osobami fizycznymi wpisuje się pełną nazwę i REGON, natomiast w przypadku podmiotów będących osobami fizycznymi należy podać nazwisko, pierwsze imię, datę urodzenia.

Likwidacja kwartalnych rozliczeń VAT od 2017 roku

Zmiany w prowadzeniu ewidencji VAT od 1 stycznia 2017 r.

W części C. ROZLICZENIE PODATKU NALEŻNEGO podatnik wskazuje podatek należny, a zatem wymaga to wpisania w pozycji:

- 10 – podstawy opodatkowania wewnątrzwspólnotowego nabycia towarów,

- 11 – kwoty podatku należnego od tych transakcji,

- 12 – podstawy opodatkowania importu usług z wyłączeniem usług nabywanych od podatników podatku od wartości dodanej, do których stosuje się art. 28b ustawy o VAT,

- 13 – kwoty podatku należnego od importu tych usług,

- 14 – podstawy opodatkowania importu usług nabywanych od podatników podatku od wartości dodanej, do których stosuje się art. 28b ustawy o VAT,

- 15 – kwoty podatku należnego od importu tych usług,

- 16 – podstawy opodatkowania dostawy towarów, dla której podatnikiem jest nabywca,

- 17 – kwoty podatku należnego dostawy tych towarów,

- 18 – podstawy opodatkowania świadczenia usług, dla których podatnikiem jest nabywca (przy czym w przypadku wystąpienia w okresie rozliczeniowym dostawy, o której mowa w art. 3 ust. 1 ustawy z dnia 9 kwietnia 2015 r. o zmianie ustawy o podatku od towarów i usług oraz ustawy – Prawo zamówień publicznych (Dz. U. poz. 605), w poz. 18 i 19 dokonuje się również rozliczenia tej dostawy),

- 19 – kwoty podatku należnego świadczenia tych usług,

- 20 – kwoty podatku należnego od wewnątrzwspólnotowego nabycia środków transportu, wykazanego w poz. 11,

- 21 – kwoty podatku od wewnątrzwspólnotowego nabycia paliw silnikowych,

- 22 – kwoty nadwyżki wpłat do rozliczenia z poprzedniego miesiąca,

- 23 – kwoty podatku podlegającego wpłacie do urzędu skarbowego; wypełniając to pole od sumy kwot z poz. 11, 13, 15, 17 i 19 należy odjąć sumę kwot z poz. 20, 21 i 22, a jeżeli różnica jest liczbą ujemną, należy wpisać 0,

- 24 – nadwyżkę wpłat do rozliczenia; w celu prawidłowego wypełnienia tego pola należy od sumy kwot z poz. 20, 21 i 22 należy odjąć sumę kwot z poz. 11, 13, 15, 17 i 19, a jeżeli różnica jest liczbą ujemną, należy wpisać 0.

Część D. PODPIS PODATNIKA LUB OSOBY REPREZENTUJĄCEJ PODATNIKA (poz. 25-27) służy do podania danych podatnika i złożenia podpisu. Jest to też miejsce na oświadczenie i złożenie podpisu przez osobę reprezentującą podatnika.

Część E. ADNOTACJE URZĘDU SKARBOWEGO (poz. 30-32) to miejsce na adnotacje urzędowe ze strony urzędu skarbowego.

Kwoty z poszczególnych pozycji deklaracji zaokrągla się do pełnych złotych w ten sposób, że końcówki kwot wynoszące mniej niż 50 groszy pomija się, a końcówki kwot wynoszące 50 i więcej groszy podwyższa się do pełnych złotych, zgodnie z art. 63 § 1 Ordynacji podatkowej.

Warto też mieć na uwadze, że w przypadku niewpłacenia w obowiązującym terminie kwoty z poz. 23 lub wpłacenia jej w niepełnej wysokości, niniejsza deklaracja stanowi podstawę do wystawienia tytułu wykonawczego zgodnie z przepisami ustawy z dnia 17 czerwca 1966 r. o postępowaniu egzekucyjnym w administracji (Dz. U. z 2016r. poz. 599, z późn. zm.). Natomiast za podanie nieprawdy lub zatajenie prawdy i przez to narażenie podatku na uszczuplenie grozi odpowiedzialność przewidziana w Kodeksie karnym skarbowym.

Podstawa prawna:

- ustawa z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz.U. z 2011 r. Nr 177,poz 1054, z późn. zm).

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA