VAT-R (wersja 12) – jak wypełnić zgłoszenie rejestracyjne w VAT

REKLAMA

REKLAMA

Od 1 stycznia 2016 r. obowiązuje 12 wersja tego druku (VAT-R(12)) określona w rozporządzeniu ministra finansów z 18 grudnia 2015 r. zmieniającym rozporządzenie w sprawie wzorów dokumentów związanych z rejestracją podatników w zakresie podatku od towarów i usług (Dz. U. poz. 2208).

REKLAMA

REKLAMA

Od 1 stycznia 2017 r. zasady rejestracji i wyrejestrowywania podatników VAT mają ulec sporym zmianom w celu lepszej weryfikacji podmiotów trafiających do rejestru podatników VAT. Pojawić się ma m.in. kaucja rejestracyjna, możliwa ma być odmowa rejestracji podmiotu jako podatnika VAT, zmienić się mają zasady wykreślenia podatnika z rejestru VAT. Zmiany te przewiduje projekt (z 22 września 2016 r.) nowelizacji ustawy o podatku od towarów i usług oraz niektórych innych ustaw, który obecnie przechodzi konsultacje.

Więcej na ten temat: Zmiany w VAT od 2017 roku - rejestracja i wyrejestrowywania podatników VAT

Kto i kiedy składa zgłoszenie rejestracyjne VAT-R

Zgodnie z art. 96 ustawy o VAT zgłoszenie rejestracyjne na druku VAT-R ma obowiązek składać naczelnikowi urzędu skarbowego podatnik VAT (albo jego przedstawiciel podatkowy) przed dniem wykonania pierwszej czynności opodatkowanej VAT.

REKLAMA

Tu od razu trzeba wyjaśnić, że rejestracja nie czyni podatnikiem VAT. Podatnikami VAT są z mocy ustawy o VAT te wszystkie osoby prawne, jednostki organizacyjne niemające osobowości prawnej oraz osoby fizyczne, wykonujące samodzielnie działalność gospodarczą (rozumianą wg definicji z art. 15 ust. 2 ustawy o VAT) bez względu na cel lub rezultat takiej działalności.

Polecamy książkę: VAT 2017. Komentarz

Dlatego nawet bez rejestracji podmioty prowadzące działalność gospodarczą powinny płacić VAT (chyba, że wykonują wyłącznie czynności zwolnione z tego podatku). Jednak bez rejestracji (jako „podatnik VAT czynny”)nie można korzystać z podstawowego przywileju w VAT, tj. z możliwości odliczania podatku naliczonego. Choć można odliczyć VAT (ale dopiero po rejestracji) od zakupów poczynionych przed rejestracją.

Odliczenie VAT od zakupów dokonanych przed rejestracją jako podatnik VAT

Tu konieczne jest jedno zastrzeżenie. Otóż podatnicy VAT mający niewielką wartość sprzedaży (do 150 tys. zł rocznie – liczonej bez kwot VAT) mogą z mocy prawa skorzystać z tzw. zwolnienia podmiotowego z VAT przewidzianego w art. 113 ustawy o VAT. Ci podatnicy nie muszą składać zgłoszenia rejestracyjnego VAT-R. Natomiast jeżeli utracą to zwolnienie (bo wartość ich sprzedaży przekroczy kwotę limitu) albo sami zrezygnują z tego zwolnienia – muszą złożyć VAT-R.

Więcej na ten temat: Zwolnienie podmiotowe z VAT w 2017 roku (artykuł zawiera także treść aktualną w 2016 roku).

Podatnik, który wybrał zwolnienie podmiotowe albo ten, który wykonuje wyłącznie czynności zwolnione przedmiotowo z VAT (na podstawie art. 43 ust. 1 lub przepisów wydanych na podstawie art. 82 ust. 3 ustawy o VAT) nie musi składać VAT-R ale może to zrobić - zostanie wtedy wpisany do rejestru podatników VAT jako „podatnik VAT zwolniony”.

W przypadku osób fizycznych prowadzących wyłącznie gospodarstwo rolne, leśne, rybackie (są oni wyjątkowo traktowani – bo za podatnika VAT uważa się tylko osobę, która złoży VAT-R), zgłoszenie rejestracyjne może być dokonane wyłącznie przez jedną z osób, na które będą wystawiane faktury przy zakupie towarów i usług i które będą wystawiały faktury przy sprzedaży produktów rolnych.

Polecamy: Biuletyn VAT

Naczelnik urzędu skarbowego rejestruje podatnika jako „podatnika VAT czynnego” albo jako „podatnika VAT zwolnionego”, i na wniosek podatnika potwierdza to zarejestrowanie.

Rejestracja podatnika VAT jest bezpłatna, jednak podatnik, który wystąpi z wnioskiem o wydanie potwierdzenia rejestracji musi uiścić opłatę skarbową w wysokości 170 zł. Warto wiedzieć, że podatnik zarejestrowany jako „podatnik VAT czynny” ma obowiązek umieszczania swojego numeru NIP na wystawianych fakturach, a także w ofertach.

Do składania VAT-R (aktualizacji) są obowiązani również ci podatnicy VAT, którzy już wcześniej złożyli to zgłoszenie ale aktualizują informacje zawarte w tym zgłoszeniu.

Mogą to być w szczególności podatnicy zwolnieni podmiotowo lub wykonujący wyłącznie czynności zwolnione, którzy wcześniej zarejestrowali się jako podatnicy VAT zwolnieni, a mają zamiar rozpocząć dokonywanie sprzedaży opodatkowanej, utracą zwolnienie podmiotowe lub zrezygnują z tego zwolnienia. Ci podatnicy muszą złożyć aktualizację VAT-R (po czym zostaną zarejestrowani jako czynni podatnicy VAT) w następujących terminach:

1) przed dniem dokonania pierwszej sprzedaży towaru lub usługi, innych niż zwolnione przedmiotowo z VAT;

2) przed dniem, w którym podatnik traci prawo do zwolnienia podmiotowego;

3) przed początkiem miesiąca, w którym podatnik rezygnuje ze zwolnienia podmiotowego oraz zwolnienia dla rolnika ryczałtowego, o którym mowa w art. 43 ust. 1 pkt 3 ustawy o VAT;

4) przed dniem wykonania pierwszej czynności opodatkowanej VAT, w przypadku rezygnacji ze zwolnienia podmiotowego od pierwszej wykonanej czynności.

Aktualizacja innych danych (złożenie aktualizacji VAT-R) powinna nastąpić w terminie 7 dni, licząc od dnia, w którym nastąpiła zmiana. Obowiązek aktualizacji nie dotyczy przypadków, gdy następuje wyłącznie zmiana danych objętych obowiązkiem aktualizacji na podstawie ustawy z 13 października 1995 r. o zasadach ewidencji i identyfikacji podatników i płatników (oprócz przypadku, gdy zgłaszana zmiana powoduje zmianę właściwości organu podatkowego).

Jeżeli podatnik zarejestrowany jako podatnik VAT zaprzestał wykonywania czynności podlegającej opodatkowaniu, jest on obowiązany zgłosić zaprzestanie działalności naczelnikowi urzędu skarbowego (na druku VAT-Z) Zgłoszenie to stanowi dla naczelnika urzędu skarbowego podstawę do wykreślenia podatnika z rejestru jako podatnika VAT. Zgłoszenia o zaprzestaniu działalności w wyniku śmierci podatnika dokonuje jego następca prawny. Naczelnik urzędu skarbowego może też w takich sytuacjach (albo np. gdy nie ma kontaktu z podatnikiem ani jego pełnomocnikiem) z urzędu wykreślić podatnika z rejestru.

Polecamy: Jednolity Plik Kontrolny – praktyczny poradnik (książka)

Jak sprawdzić status podmiotu w VAT

Warto też wiedzieć, że można łatwo sprawdzić, czy dany podmiot jest zarejestrowany jako czynny podatnik VAT, czy jako podatnik zwolniony. W tym celu Ministerstwo Finansów stworzyło na swoim Portalu Podatkowym wyszukiwarkę online umożliwiającą sprawdzenie statusu danego podmiotu w VAT.

Po wpisaniu w pole tej wyszukiwarki identyfikatora podatkowego NIP danego podmiotu otrzymamy 1 z 3 następujących komunikatów:

- Podmiot o podanym identyfikatorze podatkowym NIP nie jest zarejestrowany jako podatnik VAT,

- Podmiot o podanym identyfikatorze podatkowym NIP jest zarejestrowany jako podatnik VAT czynny,

- Podmiot o podanym identyfikatorze podatkowym NIP jest zarejestrowany jako podatnik VAT zwolniony.

Gdzie złożyć zgłoszenie VAT-R

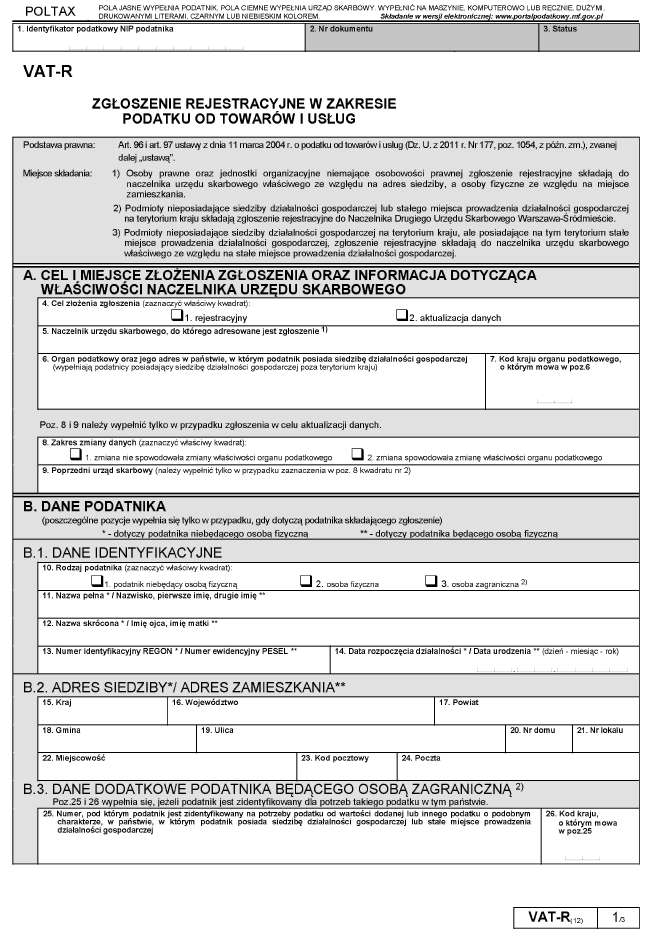

W części A. CEL I MIEJSCE ZŁOŻENIA ZGŁOSZENIA ORAZ INFORMACJA DOTYCZĄCA WŁAŚCIWOŚCI NACZELNIKA URZĘDU SKARBOWEGO w poz. 5 wpisuje się (i oczywiście składa do tego urzędu):

- urząd skarbowy właściwy ze względu na adres siedziby podatnika, jeżeli podatnik jest osobą prawną lub jednostką organizacyjną niemającą osobowości prawnej, lub

- urząd skarbowy właściwy ze względu na miejsce zamieszkania, jeżeli podatnik jest osobą fizyczną.

Jeżeli podatnik nie posiada siedziby działalności gospodarczej lub stałego miejsca prowadzenia działalności gospodarczej na terytorium Polski, wpisuje się Drugi Urząd Skarbowy Warszawa-Śródmieście. W przypadku, gdy podatnicy nieposiadający siedziby działalności gospodarczej na terytorium kraju, posiadają na tym terytorium stałe miejsce prowadzenia działalności gospodarczej, właściwość organów podatkowych ustala się według tego stałego miejsca prowadzenia działalności.

Ponadto można składać VAT-R w wersji elektronicznej za pośrednictwem Portalu podatkowego MF na www.portalpodatkowy.mf.gov.pl.

Który urząd skarbowy jest właściwy dla podatników VAT

Wypełnianie VAT-R rubryka po rubryce

Jak w niemal wszystkich drukach podatkowych pamiętać należy, że:

- pola jasne wypełnia podatnik,

- pola ciemne wypełnia urząd.

Druk należy wypełnić się na maszynie, komputerowo lub ręcznie, dużymi, drukowanymi literami, czarnym lub niebieskim kolorem.

W poz. 1 trzeba wpisać NIP podatnika.

Część A. CEL I MIEJSCE ZŁOŻENIA ZGŁOSZENIA ORAZ INFORMACJA DOTYCZĄCA WŁAŚCIWOŚCI NACZELNIKA URZĘDU SKARBOWEGO

W poz. 4 trzeba określić cel złożenia zgłoszenia (trzeba zaznaczyć właściwy kwadrat) – rejestracyjny (kwadrat nr 1) albo aktualizacja danych (kwadrat nr 2).

W poz. 5 trzeba wpisać nazwę naczelnika urzędu skarbowego, do którego adresowane jest zgłoszenie.

W poz. 6 trzeba wpisać nazwę organu podatkowego oraz jego adres w państwie, w którym podatnik posiada siedzibę działalności gospodarczej (pozycję tę wypełniają podatnicy posiadający siedzibę działalności gospodarczej poza terytorium Polski).

W poz. 7 trzeba wpisać kod kraju organu podatkowego, o którym mowa w poz. 6.

Pozycje 8 i 9 należy wypełnić tylko w przypadku zgłoszenia w celu aktualizacji danych.

W poz. 8 trzeba określić zakres zmiany danych, zaznaczając właściwy kwadrat - zmiana nie spowodowała zmiany właściwości organu podatkowego (kwadrat nr 1) albo zmiana spowodowała zmianę właściwości organu podatkowego (kwadrat nr 2).

W poz. 9 trzeba wpisać nazwę poprzedniego urzędu skarbowego (pozycję tę trzeba wypełnić tylko w przypadku zaznaczenia w poz. 8 kwadratu nr 2).

W części B. DANE PODATNIKA trzeba wpisać dane identyfikujące i adres podatnika

W tej części poszczególne pozycje wypełnia się tylko w przypadku, gdy dotyczą podatnika składającego zgłoszenie. Pojedyncza gwiazdka w indeksie górnym danej pozycji (*) - dotyczy podatnika niebędącego osobą fizyczną, a podwójna gwiazdka (**) dotyczy podatnika będącego osobą fizyczną.

W poz. 10 trzeba określić (zaznaczając właściwy kwadrat), czy podatnik jest osobą fizyczną (kwadrat nr 2), innym podmiotem niż osoba fizyczna (kwadrat nr 1), czy osobą zagraniczną (kwadrat nr 3).

W poz. 11 trzeba wpisać pełną nazwę podatnika niebędącego osobą fizyczną albo nazwisko, pierwsze i drugie imię podatnika osoby fizycznej.

W poz. 12 trzeba wpisać nazwę skróconą podatnika, który nie jest osobą fizyczną albo imię ojca i imię matki podatnika osoby fizycznej.

W poz. 13 trzeba wpisać numer identyfikacyjny REGON podatnika, który nie jest osobą fizyczną albo numer ewidencyjny PESEL podatnika osoby fizycznej.

W poz. 14 trzeba wpisać cyframi datę rozpoczęcia działalności podatnika, który nie jest osobą fizyczną albo datę urodzenia podatnika osoby fizycznej – w układzie (dzień - miesiąc - rok).

W pozycjach 15-24 trzeba wpisać adres siedziby podatnika, który nie jest osobą fizyczną albo adres zamieszkania podatnika osoby fizycznej – kolejno: 15. Kraj 16. Województwo 17. Powiat 18. Gmina 19. Ulica 20. Nr domu 21. Nr lokalu 22. Miejscowość 23. Kod pocztowy 24. Poczta.

Pozycje 25 i 26 wypełnia się, jeżeli podatnik (osoba zagraniczna – tj. podatnik nieposiadający na terytorium Polski siedziby działalności gospodarczej lub stałego miejsca prowadzenia działalności gospodarczej) jest zidentyfikowany dla potrzeb VAT w państwie gdzie ten podatnik posiada siedzibę działalności gospodarczej lub stałe miejsce prowadzenia działalności gospodarczej.

W poz. 25 trzeba wpisać numer, pod którym podatnik jest zidentyfikowany na potrzeby podatku od wartości dodanej lub innego podatku o podobnym charakterze, w państwie, w którym podatnik posiada siedzibę działalności gospodarczej lub stałe miejsce prowadzenia działalności gospodarczej.

W poz. 26 trzeba wpisać kod kraju, o którym mowa w poz. 25.

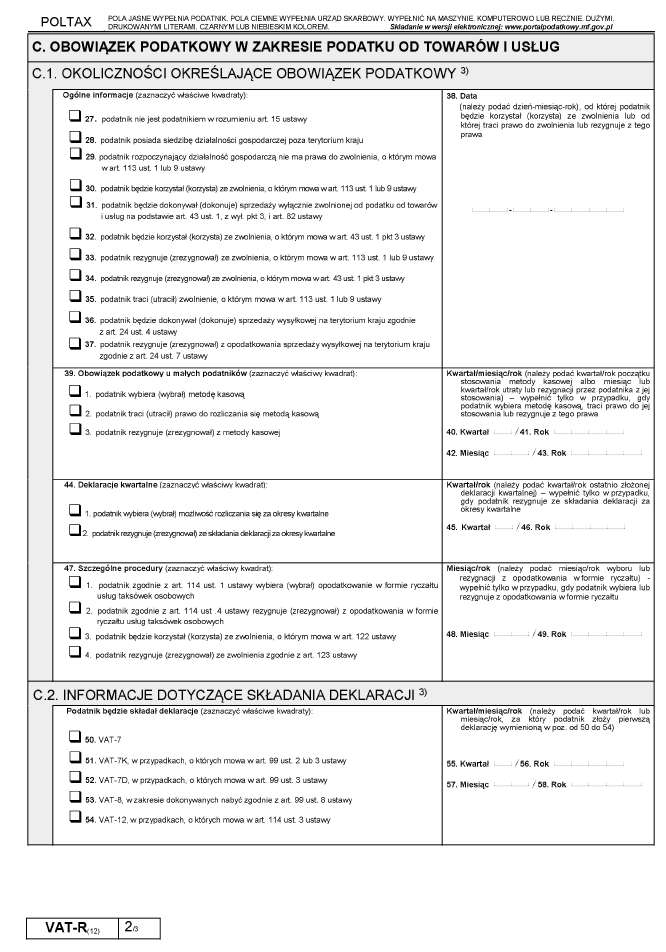

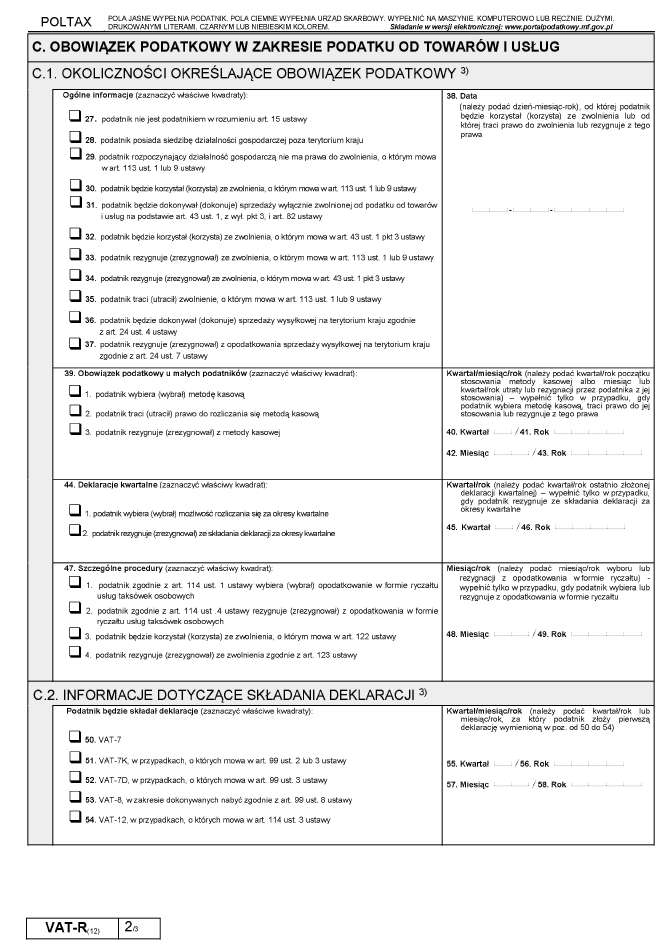

Część C. OBOWIĄZEK PODATKOWY W ZAKRESIE PODATKU OD TOWARÓW I USŁUG

W częściach C.1, C.2 i C.3 należy zaznaczyć właściwe dla podatnika kwadraty, również w przypadku aktualizacji zgłoszenia rejestracyjnego.

Część C.1. OKOLICZNOŚCI OKREŚLAJĄCE OBOWIĄZEK PODATKOWY

W poz. 27-37 podatnik zaznacza właściwe kwadraty, określając tym samym okoliczności mające wpływ na powstanie w jego przypadku obowiązku podatkowego w VAT.

- kwadrat w poz. 27 – jeżeli podatnik nie jest podatnikiem w rozumieniu art. 15 ustawy o VAT, tj. nie wykonuje samodzielnie działalności gospodarczej (rozumianej wg definicji z art. 15 ust. 2 ustawy o VAT) bez względu na cel lub rezultat takiej działalności;

- kwadrat w poz. 28 – jeżeli podatnik posiada siedzibę działalności gospodarczej poza terytorium kraju;

- kwadrat w poz. 29 – jeżeli podatnik rozpoczynający działalność gospodarczą nie ma prawa do zwolnienia, o którym mowa w art. 113 ust. 1 lub 9 ustawy o VAT (tzw. zwolnienia podmiotowego).

Chodzi tu o podatników:

1) dokonujących dostaw:

a) towarów wymienionych w załączniku nr 12 do ustawy o VAT (wyrobów z metali szlachetnych lub z udziałem tych metali),

b) towarów opodatkowanych podatkiem akcyzowym, w rozumieniu przepisów o podatku akcyzowym, z wyjątkiem:

– energii elektrycznej (PKWiU 35.11.10.0),

– wyrobów tytoniowych,

– samochodów osobowych, innych niż wymienione w lit. e, zaliczanych przez podatnika, na podstawie przepisów o podatku dochodowym, do środków trwałych podlegających amortyzacji,

c) budynków, budowli lub ich części, w przypadkach, o których mowa w art. 43 ust. 1 pkt 10 lit. a i b ustawy o VAT,

d) terenów budowlanych,

e) nowych środków transportu;

2) świadczących usługi:

a) prawnicze,

b) w zakresie doradztwa, z wyjątkiem doradztwa rolniczego związanego z uprawą i hodowlą roślin oraz chowem i hodowlą zwierząt, a także związanego ze sporządzaniem planu zagospodarowania i modernizacji gospodarstwa rolnego,

c) jubilerskie;

3) nieposiadających siedziby działalności gospodarczej na terytorium kraju.

4) dokonujących importu usług;

5) dokonujących dostaw towarów, dla których podatnikiem jest ich nabywca,

6) przewidujących, że ich sprzedaż w danym roku przekroczy limit roczny 150 tys. zł, obliczony proporcjonalnie do dni wykonywania działalności gospodarczej w danym roku.

- kwadrat w poz. 30 – jeżeli podatnik będzie korzystał (korzysta) ze zwolnienia podmiotowego, o którym mowa w art. 113 ust. 1 lub 9 ustawy o VAT; ten podatnik nie musi się rejestrować ale może to zrobić i wtedy naczelnik urzędu skarbowego zarejestruje go, jako „podatnika VAT zwolnionego”;

Podstawa prawna zwolnienia z VAT na fakturze

- kwadrat w poz. 31 – jeżeli podatnik będzie dokonywał (dokonuje) sprzedaży wyłącznie zwolnionej od podatku od towarów i usług na podstawie art. 43 ust. 1, z wył. pkt 3, i art. 82 ustawy o VAT; ten podatnik także nie musi się rejestrować ale może to zrobić i wtedy naczelnik urzędu skarbowego zarejestruje go, jako „podatnika VAT zwolnionego”;

- kwadrat w poz. 32 – jeżeli podatnik będzie korzystał (korzysta) ze zwolnienia, o którym mowa w art. 43 ust. 1 pkt 3 ustawy o VAT – to jest zwolnienie dla tzw. rolników ryczałtowych;

- kwadrat w poz. 33 – jeżeli podatnik rezygnuje (zrezygnował) ze zwolnienia (tzw. podmiotowego), o którym mowa w art. 113 ust. 1 lub 9 ustawy o VAT;

- kwadrat w poz. 34 – jeżeli rolnik ryczałtowy rezygnuje (zrezygnował) ze zwolnienia, o którym mowa w art. 43 ust. 1 pkt 3 ustawy o VAT;

- kwadrat w poz. 35 – jeżeli podatnik traci (utracił) zwolnienie, o którym mowa w art. 113 ust. 1 lub 9 ustawy – bo np. jego sprzedaż przekroczyła wartość 150 tys. zł.

- kwadrat w poz. 36 – jeżeli podatnik będzie dokonywał (dokonuje) sprzedaży wysyłkowej na terytorium kraju zgodnie z art. 24 ust. 4 ustawy o VAT; chodzi tu o podatników podatku od wartości dodanej z innych państw UE, prowadzących sprzedaż wysyłkową towarów klientom w Polsce, którzy nie muszą rozliczać VAT z tytułu WNT.

- kwadrat w poz. 37 – jeżeli podatnik (ten ww. w poz. 36) rezygnuje (zrezygnował) z opodatkowania sprzedaży wysyłkowej na terytorium kraju zgodnie z art. 24 ust. 7 ustawy o VAT;

W poz. 38 trzeba wskazać datę (dzień-miesiąc-rok), od której podatnik będzie korzystał (korzysta) ze zwolnienia lub od której traci prawo do zwolnienia lub rezygnuje z tego prawa.

W poz. 39 trzeba określić obowiązek podatkowy u małych podatników (zaznaczyć właściwy kwadrat): podatnik wybiera (wybrał) metodę kasową (kwadrat nr 1), podatnik traci (utracił) prawo do rozliczania się metodą kasową (kwadrat nr 3), podatnik rezygnuje (zrezygnował) z metody kasowej (kwadrat nr 3);

Mały podatnik VAT 2017 - limity, metoda kasowa, rozliczenie kwartalne (artykuł zawiera także informacje o preferencjach podatkowych dla małych podatników aktualne w 2016 roku).

W pozycjach 40-43 trzeba podać kwartał/rok początku stosowania metody kasowej albo miesiąc lub kwartał/rok utraty lub rezygnacji przez podatnika z jej stosowania) – te pozycje trzeba wypełnić tylko w przypadku, gdy podatnik wybiera metodę kasową, traci prawo do jej stosowania lub rezygnuje z tego prawa.

W poz. 44 trzeba zadecydować o wyborze lub rezygnacji (z) deklaracji kwartalnych, zaznaczając właściwy kwadrat: podatnik wybiera (wybrał) możliwość rozliczania się za okresy kwartalne (kwadrat nr 1) albo podatnik rezygnuje (zrezygnował) ze składania deklaracji za okresy kwartalne (kwadrat nr 2),

W pozycjach 45-46 trzeba podać kwartał/rok ostatnio złożonej deklaracji kwartalnej) – te pozycje trzeba wypełnić tylko w przypadku, gdy podatnik rezygnuje ze składania deklaracji za okresy kwartalne.

Od 1 stycznia 2017 r. tylko mali podatnicy VAT będą mieli prawo do rozliczeń kwartalnych. Zmianę taką przewiduje projekt (z 22 września 2016 r.) nowelizacji ustawy o podatku od towarów i usług oraz niektórych innych ustaw, który obecnie przechodzi konsultacje.

Więcej na ten temat: Likwidacja kwartalnych rozliczeń VAT od 2017 roku

W poz. 47 trzeba określić (zaznaczając właściwy kwadrat), czy podatnik wybrał (albo zrezygnował) z opodatkowania w formie ryczałtu usług taksówek osobowych albo zwolnienie dla dostawy, wewnątrzwspólnotowego nabycia i importu złota inwestycyjnego.

- kwadrat nr 1 - podatnik zgodnie z art. 114 ust. 1 ustawy wybiera (wybrał) opodatkowanie w formie ryczałtu usług taksówek osobowych,

- kwadrat nr 2 - podatnik zgodnie z art. 114 ust. 4 ustawy rezygnuje (zrezygnował) z opodatkowania w formie ryczałtu usług taksówek osobowych,

- kwadrat nr 3 - podatnik będzie korzystał (korzysta) ze zwolnienia, o którym mowa w art. 122 ustawy o VAT (złoto inwestycyjne),

- kwadrat nr 4 - podatnik rezygnuje (zrezygnował) ze zwolnienia z art. 122, zgodnie z art. 123 ustawy o VAT.

W pozycjach 48-49 trzeba podać miesiąc/rok wyboru lub rezygnacji z opodatkowania w formie ryczałtu) – te pozycje trzeba wypełnić tylko w przypadku, gdy podatnik wybiera lub rezygnuje z opodatkowania w formie ryczałtu.

Część C2. INFORMACJE DOTYCZĄCE SKŁADANIA DEKLARACJI

W tej części podatnik wskazuje deklaracje (zaznaczając właściwe kwadraty), które będzie składał:

- kwadrat w poz. 50 – jeżeli podatnik będzie składał deklarację VAT-7,

- kwadrat w poz. 51 – jeżeli podatnik będzie składał deklaracjęVAT-7K, w przypadkach, o których mowa w art. 99 ust. 2 lub 3 ustawy o VAT,

- kwadrat w poz. 52 – jeżeli podatnik będzie składał deklarację VAT-7D, w przypadkach, o których mowa w art. 99 ust. 3 ustawy o VAT,

- kwadrat w poz. 53 – jeżeli podatnik będzie składał deklarację VAT-8, w zakresie dokonywanych nabyć zgodnie z art. 99 ust. 8 ustawy o VAT,

- kwadrat w poz. 54 – jeżeli podatnik będzie składał deklarację VAT-12, w przypadkach, o których mowa w art. 114 ust. 3 ustawy o VAT.

W pozycjach 55-58 trzeba podać kwartał/rok lub miesiąc/rok, za który podatnik złoży pierwszą deklarację wymienioną w poz. od 50 do 54.

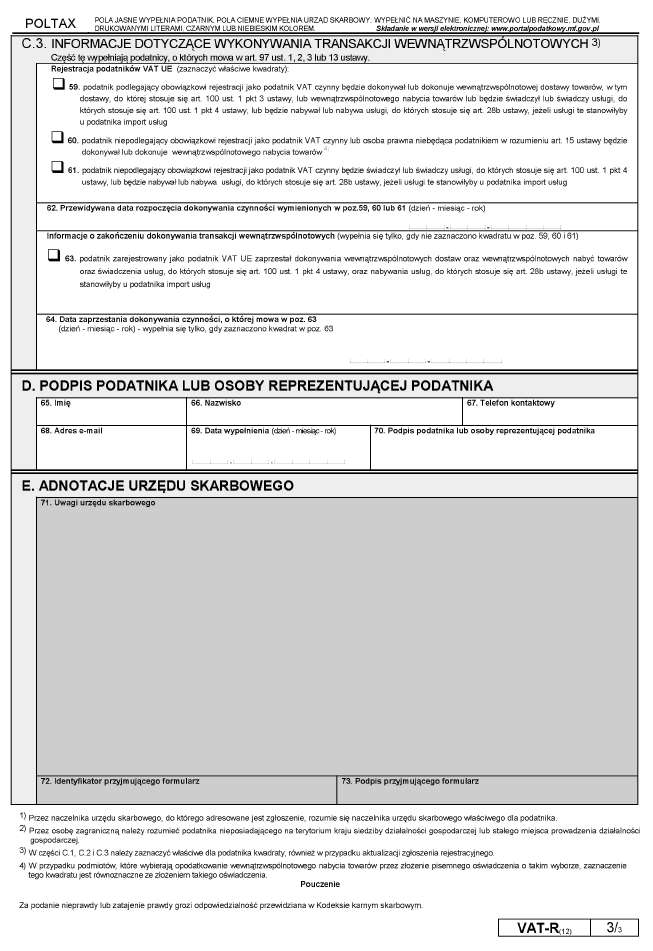

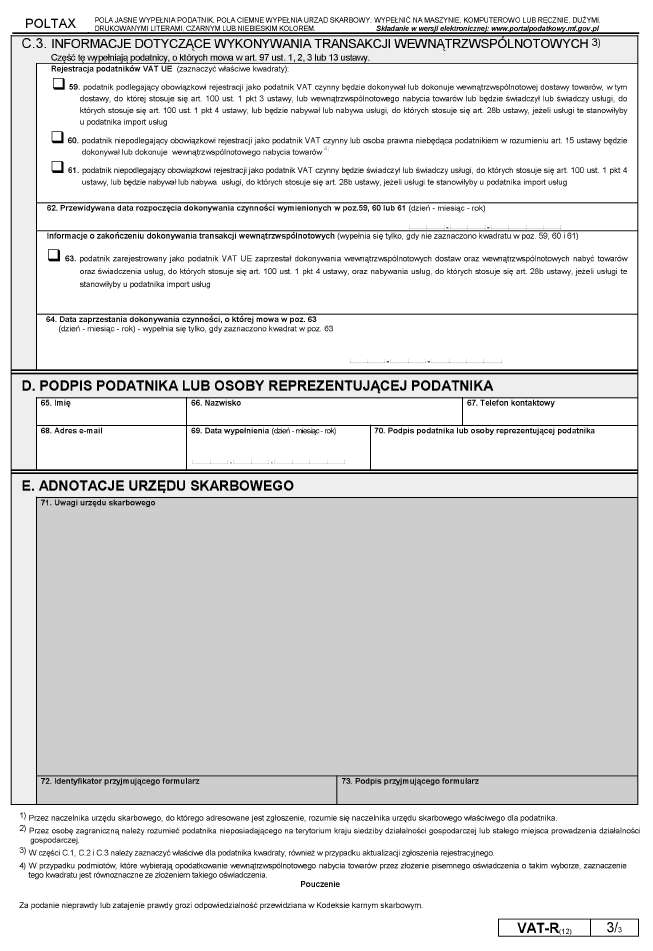

Część C3. INFORMACJE DOTYCZĄCE WYKONYWANIA TRANSAKCJI WEWNĄTRZWSPÓLNOTOWYCH

Część tę wypełniają podatnicy, o których mowa w art. 97 ust. 1, 2, 3 lub 13 ustawy o VAT. Chodzi tu o podatników, którzy z uwagi na realizowanie transakcji wewnątrzwspólnotowych muszą zarejestrować się jako podatnicy VAT-UE.

- kwadrat w poz. 59 wypełnia podatnik podlegający obowiązkowi rejestracji jako podatnik VAT czynny, który będzie dokonywał lub dokonuje wewnątrzwspólnotowej dostawy towarów, w tym dostawy, do której stosuje się art. 100 ust. 1 pkt 3 ustawy o VAT, lub wewnątrzwspólnotowego nabycia towarów lub będzie świadczył lub świadczy usługi, do

których stosuje się art. 100 ust. 1 pkt 4 ustawy, lub będzie nabywał lub nabywa usługi, do których stosuje się art. 28b ustawy, jeżeli usługi te stanowiłyby u podatnika import usług

- kwadrat w poz. 60 wypełnia podatnik niepodlegający obowiązkowi rejestracji jako podatnik VAT czynny lub osoba prawna niebędąca podatnikiem w rozumieniu art. 15 ustawy o VAT, który będzie dokonywał lub dokonuje wewnątrzwspólnotowego nabycia towarów; w przypadku podmiotów, które wybierają opodatkowanie wewnątrzwspólnotowego nabycia towarów przez złożenie pisemnego oświadczenia o takim wyborze, zaznaczenie tego kwadratu jest równoznaczne ze złożeniem takiego oświadczenia.

- kwadrat w poz. 61 wypełnia podatnik niepodlegający obowiązkowi rejestracji jako podatnik VAT czynny, który będzie świadczył lub świadczy usługi, do których stosuje się art. 100 ust. 1 pkt 4 ustawy o VAT, lub będzie nabywał lub nabywa usługi, do których stosuje się art. 28b ustawy o VAT, jeżeli usługi te stanowiłyby u podatnika import usług.

W poz. 62 trzeba podać przewidywaną data rozpoczęcia dokonywania czynności wymienionych w poz.59, 60 lub 61 (dzień, miesiąc i rok).

Pozycję 63 (informacje o zakończeniu dokonywania transakcji wewnątrzwspólnotowych) wypełnia się tylko, gdy nie zaznaczono kwadratu w poz. 59, 60 i 61. Pozycję tę wypełnia (zaznacza kwadrat) podatnik zarejestrowany jako podatnik VAT UE, który zaprzestał dokonywania wewnątrzwspólnotowych dostaw oraz wewnątrzwspólnotowych nabyć towarów

oraz świadczenia usług, do których stosuje się art. 100 ust. 1 pkt 4 ustawy, oraz nabywania usług, do których stosuje się art. 28b ustawy, jeżeli usługi te stanowiłyby u podatnika import usług.

W poz. 64 trzeba podać datę zaprzestania dokonywania czynności, o której mowa w poz. 63 (dzień - miesiąc - rok) - tę pozycję wypełnia się tylko, gdy zaznaczono kwadrat w poz. 63.

Część D. PODPIS PODATNIKA LUB OSOBY REPREZENTUJĄCEJ PODATNIKA

W pozycjach 65-70 trzeba wpisać kolejno: imię, nazwisko, telefon kontaktowy, adres e-mail, datę wypełnienia (podpisania) zgłoszenia i podpis podatnika lub osoby reprezentującej podatnika.

Podstawa prawna:

- rozporządzenie ministra finansów z 18 grudnia 2015 r. zmieniające rozporządzenie w sprawie wzorów dokumentów związanych z rejestracją podatników w zakresie podatku od towarów i usług (Dz. U. poz. 2208).

- ustawa z dnia 11 marca 2004 r. o podatku od towarów i usług.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA