Stawka VAT 2023 - jak ustalić dla konkretnej transakcji? Procedura. Wyjaśnienia Krajowej Informacji Skarbowej

REKLAMA

REKLAMA

Co trzeba zrobić krok po kroku, by prawidłowo określić wysokość opodatkowania w podatku VAT danej transakcji? Jak ustalić stawkę VAT? Wyjaśniają eksperci Krajowej Informacji Skarbowej (KIS).

- 1. Ustalenie przedmiotu opodatkowania

- 2. Kraj opodatkowania

- 3. Transakcje „zagraniczne"

- 3.1. Zwolnienie przedmiotowe

- 3.2. Stawki VAT w kraju członkowskim UE

- 3.3. Stawki VAT lub podatku o podobnym charakterze w kraju trzecim

- 4. Transakcje „krajowe"

- 4.1. Zwolnienie przedmiotowe

- 4.2. Zastosowanie stawki VAT do dostawy towarów, WDT, eksportu towarów, WNT lub importu towarów

- 4.3. Zastosowanie stawki VAT do świadczenia usług

1. Ustalenie przedmiotu opodatkowania

W pierwszym kroku trzeba – zdaniem KIS - ustalić, czy mamy do czynienia z:

a) dostawą towarów,

b) świadczeniem usług,

c) eksportem towarów,

d) importem towarów,

e) wewnątrzwspólnotowym nabyciem towarów (WNT),

f) wewnątrzwspólnotową dostawą towarów (WDT).

W tym celu należy dokonać analizy:

1) przede wszystkim art. 7-8b, art. 2 pkt 7 i 8, art. 9-13, ale też art. 5 i art. 6 ustawy o VAT (Ustawa z 11 marca 2004 r. o podatku od towarów i usług (Dz. U. z 2022 r., poz. 931, z późn. zm.) oraz

2) art. 2 oraz art. 6-9 rozporządzenia nr 282/2011 (Rozporządzenie wykonawcze Rady (UE) Nr 282/2011 z dnia 15 marca 2011 r. ustanawiające środki wykonawcze do dyrektywy 2006/112/WE w sprawie wspólnego systemu podatku od wartości dodanej 282/2011 (Dz. Urz. UE L 77 z 23.03.2011 r., str. 1, z późn. zm.).

REKLAMA

REKLAMA

Na tym etapie trzeba rozstrzygnąć też, czy mamy do czynienia ze świadczeniem jednolitym w rozumieniu orzecznictwa Trybunału Sprawiedliwości UE.

KIS zaleca, by w sprawach wątpliwych sprawdzać przede wszystkim co na dany temat wynika z orzecznictwa TSUE.

2. Kraj opodatkowania

W drugim kroku – zdaniem KIS - trzeba ustalić, w którym kraju transakcja podlega opodatkowaniu VAT, czyli określić miejsce świadczenia dla danej transakcji. Przepisy o VAT określają dla potrzeb opodatkowania tym podatkiem, gdzie - czyli w jakim kraju - dane świadczenie jest opodatkowane.

Podatnik ustala miejsce świadczenia przede wszystkim zgodnie z ustawą o VAT:

- dostawa towarów (w tym WDT i eksport towarów) - art. 22-24 ustawy o VAT (Szerzej zob. wyrok TSUE z 18 czerwca 2020 r. w sprawie C-276/18, KrakVet Marek Batko),

- WNT - art. 25-26 ustawy o VAT,

- import towarów - art. 26a ustawy o VAT,

- świadczenie usług - art. 28a-28n ustawy o VAT,

oraz szczegółowymi regulacjami zawartymi w:

- rozporządzeniu nr 282/2011 - art. 10-41,

- rozporządzeniu w sprawie miejsca świadczenia (Rozporządzenie Ministra Finansów z dnia 16 grudnia 2013 r. w sprawie miejsca świadczenia usług oraz zwrotu kwoty podatku naliczonego jednostce dokonującej nabycia (importu) towarów lub usług - Dz. U. z 2021 r., poz. 80 z późn. zm.).

Krajowa Informacja Skarbowa zaleca, by dla pewności transakcji wystąpić o wydanie interpretacji indywidualnej w zakresie ustalenia miejsca świadczenia danej transakcji, a tym samym kraju jej opodatkowania.

O transakcjach „zagranicznych" mówimy wówczas, gdy miejsce dostawy towarów (w tym WDT lub eksportu towarów), WNT, importu towarów lub świadczenia usług - zgodnie z przepisami dotyczącymi VAT (w tym przepisami rozporządzenia nr 282/2011) - jest poza Polską (w innym państwie członkowskim UE lub państwie trzecim – tj. państwie niewchodzącym w skład Unii Europejskiej - art. 2 pkt 2-5 ustawy o VAT).

REKLAMA

O transakcjach „krajowych" mówimy wówczas, gdy miejsce dostawy towarów (w tym WDT lub eksportu towarów) , WNT, importu towarów lub świadczenia usług - zgodnie z przepisami dotyczącymi VAT (w tym przepisami rozporządzenia nr 282/2011) występuje w Polsce (art. 2 pkt 1 ustawy o VAT).

W przypadku dostawy towarów, której miejsce opodatkowania jest w Polsce, należy dodatkowo ustalić, czy spełnia ona przesłanki WDT lub eksportu towarów.

3. Transakcje „zagraniczne"

3.1. Zwolnienie przedmiotowe

W pierwszej kolejności sprawdzić trzeba, czy dana transakcja korzysta ze zwolnienia przedmiotowego z VAT lub podatku o podobnym charakterze, czyli czy dana transakcja jest zwolniona w danym państwie, niezależnie od statusu podatnika, który dokonuje tej transakcji (tj. czy osiąga małe, czy duże obroty).

Zakres zwolnień sprawdzamy w przepisach danego kraju, dla Unii Europejskiej istnieje katalog określony w dyrektywie VAT /Dyrektywa 2006/112/WE Rady z 28 listopada 2006 r. w sprawie wspólnego systemu podatku od wartości dodanej -Dz. Urz. UE L 347 z 11.12.2006 r., str. 1, z późn. zm./ (np. usługi w interesie publicznym, takie jak ochrona zdrowia, edukacja czy opieka społeczna, ale też usługi finansowe i ubezpieczeniowe, dostawa używanych budynków etc.), który powinien być co do zasady odzwierciedlony w przepisach krajowych.

Listę działalności (link: https://ec.europa.eu/taxation_customs/exemptions-without-right-deduct_en objętych zwolnieniem publikuje także TAXUD 9.

Jeżeli jesteśmy pewni, że dana transakcja nie jest objęta zwolnieniem, przechodzimy do pkt 3.2 lub 3.3.

3.2. Stawki VAT w kraju członkowskim UE

Trzeba sprawdzić jakie stawki obowiązują w państwie członkowskim Unii Europejskiej, w którym transakcja podlega opodatkowaniu, jaki jest zakres opodatkowania stawkami niższymi niż podstawowa. Można to sprawdzić to w przepisach danego kraju UE, ewentualnie posiłkujemy się informacjami TAXUD-u.

Informacje o stawkach w poszczególnych państwach członkowskich UE można znaleźć również na stronie Komisji Europejskiej.

3.3. Stawki VAT lub podatku o podobnym charakterze w kraju trzecim

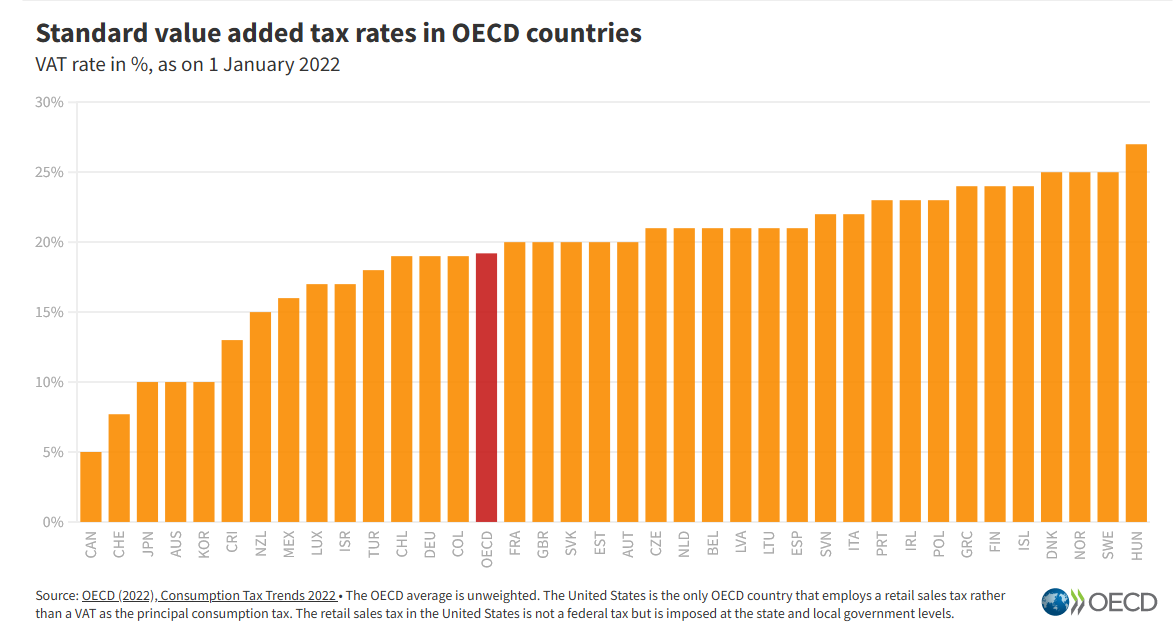

Należy sprawdzić jakie stawki obowiązują w państwie trzecim (nieunijnym), w którym transakcja podlega opodatkowaniu - sprawdzamy to w przepisach danego kraju, ewentualnie posiłkujemy się publikacjami OECD lub serwisów komercyjnych.

Stawki VAT na świecie 2022 - OECD

OECD

4. Transakcje „krajowe"

4.1. Zwolnienie przedmiotowe

Jeśli miejsce dostawy towarów, WNT, importu towarów lub świadczenia usług - zgodnie z przepisami dotyczącymi VAT (w tym przepisami rozporządzenia nr 282/2011) - występuje w Polsce oraz podmiot dokonujący danej transakcji nie korzysta ze zwolnienia podmiotowego na podstawie art. 113 ustawy o VAT (czyli ze względu na osiąganą wartość sprzedaży), w pierwszej kolejności trzeba sprawdzić, czy dana transakcja korzysta ze zwolnienia z VAT ze względu na przedmiot transakcji.

Zakres zwolnień przedmiotowych sprawdzić należy w:

- art. 43 ustawy o VAT - dostawa towarów i świadczenie usług w Polsce,

- art. 44 ustawy o VAT - WNT,

- art. 45-81 ustawy o VAT - import towarów,

- art. 44-45 rozporządzenia nr 282/2011 oraz

- rozporządzeniu w sprawie zwolnień od podatku od towarów i usług oraz warunków stosowania tych zwolnień (rozporządzenie Ministra Finansów z 20 grudnia 2013 r. w sprawie zwolnień od podatku od towarów i usług oraz warunków stosowania tych zwolnień - Dz. U. z 2020 r., poz. 1983, z późn. zm.).

Krajowa Informacja Skarbowa wskazuje, że jeśli dany towar lub usługa są objęte zwolnieniem ze względu na przedmiot transakcji, zwolnienie to stosujemy w pierwszej kolejności (nawet jak przepisy przewidują również stosowanie obniżonej stawki do tego towaru lub tej usługi).

Oczywiście zawsze - dla pewności transakcji – można wystąpić o wydanie interpretacji indywidualnej w zakresie zastosowania zwolnienia przedmiotowego w odniesieniu do danej transakcji.

4.2. Zastosowanie stawki VAT do dostawy towarów, WDT, eksportu towarów, WNT lub importu towarów

Towary dla celów zastosowania stawki VAT identyfikowane są - zgodnie z art. 5a ustawy o VAT - wg CN (Nomenklatury scalonej), PKWiU 2015 (Polskiej Klasyfikacji Wyrobów i Usług), PKOB (Polskiej Klasyfikacji Obiektów Budowlanych) lub opisowo.

Celem przyporządkowania danemu towarowi właściwego kodu CN możemy skorzystać z:

• rozporządzenia unijnego https://stat.gov.pl/Klasyfikacje/doc/cn/index.html

• systemu ISZTAR https://ext-isztar4.mf.gov.pl/taryfa_celna/tariff-browser?lang=PL&date=20210324

PKWIU - Informacje o PKWiU 2015 można znaleźć na stronie Głównego Urzędu Statystycznego

PKOB - Informacje o PKOB można znaleźć na Stronie Głównego Urzędu Statystycznego

Sprawdzenie zastosowania stawki 0% VAT

1. W pierwszej kolejności sprawdzić należy, czy występują przesłanki do zastosowania stawki 0% wynikające z art. 83 ust. 1 pkt 1, 3, 6, 10, 18 i 27 ustawy o VAT (m.in. pojazdy i części do pojazdów wykorzystywanych w transporcie międzynarodowym).

Jeśli nie, to następnie ustalamy, czy znajdzie zastosowanie stawka 0% wynikająca z innych przepisów, tj. sprawdzamy, czy mamy do czynienia z:

• WDT (art. 41 ust. 3 i 42 ustawy o VAT i art. 45a rozporządzenia nr 282/2011) albo

• eksportem towarów (art. 41 ust. 4-11 ustawy o VAT, ale też funkcjonalnie - art. 129 ustawy o VAT i art. 47 i 48 rozporządzenia nr 282/2011).

Jeśli nie mamy do czynienia z WDT albo eksportem towarów, sprawdzamy, czy nie występują przesłanki do zastosowania stawki 0% wynikające z:

• art. 83 ust. 1 pkt 1, 4 i 5, pkt 22 i 26 ustawy o VAT (m.in. importu pojazdów i części do pojazdów wykorzystywanych w transporcie międzynarodowym oraz „komputery dla szkół” z załącznika nr 8 do ustawy o VAT)

• rozporządzenia Ministra Finansów z dnia 2 grudnia 2022 r. w sprawie obniżonych stawek podatku od towarów i usług w roku 2023 - Dz.U. z 2022 r., poz. 2495).

Jeśli spełnione są warunki wynikające z ww. przepisów, wówczas stosujemy stawkę 0%.

Sprawdzenie zastosowania stawki 5% VAT

2. Jeśli do dostawy (WNT albo importu) towaru nie znajduje zastosowania stawka 0%, sprawdzamy, czy w odniesieniu do niej ma zastosowanie stawka 5%, a zatem sprawdzamy, czy towar jest wymieniony w załączniku nr 10 do ustawy o VAT - wówczas do jego dostawy (WNT albo importu) stosujemy stawkę 5%.

Sprawdzenie zastosowania stawki 8%

3. Jeśli do dostawy (WNT albo importu) towaru nie znajduje zastosowania ani stawka 0% ani 5%, sprawdzamy, czy dostawa ta jest objęta stawką 8%. W tym celu sprawdzamy, czy towar jest wymieniony w:

- załączniku nr 3 do ustawy o VAT lub

• rozporządzeniu w sprawie obniżonych stawek podatku od towarów i usług w roku 2023 - jako towar do którego dostawy (WNT albo importu) ma zastosowanie stawka 8% lub

• spełnione są przesłanki wynikające z art. 41 ust. 12 (obiekty budownictwa społecznego), art. 41 ust. 12f (tzw. gastronomia) lub art. 120 ust. 2 i 3 ustawy o VAT (dzieła sztuki, przedmioty kolekcjonerskie oraz antyki)

Jeśli towar jest wymieniony w ustawie o VAT, załączniku nr 3 do ustawy o VAT lub ww. rozporządzeniu albo spełnione są warunki wynikające z art. 41 ust. 12, ust. 12f lub art. 120 ust. 2 i 3 ustawy o VAT, wówczas do jego dostawy (WNT albo importu) stosujemy stawkę 8%.

4. Jeżeli do dostawy (WNT albo importu) towaru nie ma zastosowania zwolnienie od podatku, stawka 0%, 5%, 8%, to stosujemy stawkę 23%.

4.3. Zastosowanie stawki VAT do świadczenia usług

Usługi, zgodnie z art. 5a ustawy o VAT, są identyfikowane wg aktualnej PKWiU (obecnie PKWiU 2015) lub opisowo. Jeżeli nie znamy np. kodu PKWiU, można podjąć próbę odnalezienia kodu w tej klasyfikacji, ewentualnie skorzystać z objaśnień GUS (wyszukując np. po nazwie usługi).

Sprawdzenie zastosowania stawki 0% VAT

1. W pierwszej kolejności sprawdzamy, czy świadczenie usługi jest opodatkowane stawką 0%, czyli czy występują przesłanki do zastosowania stawki 0% na podstawie:

- art. 83 ust. 1 pkt 7-9a, pkt 11-17, pkt 19-21, pkt 23-25 ustawy o VAT (m.in. usługi transportu międzynarodowego, usługi związane bezpośrednio z eksportem towarów, usługi obsługi startu i lądowania statków powietrznych w transporcie międzynarodowym) lub

- rozporządzenia w sprawie obniżonych stawek podatku od towarów i usług w roku 2023, oraz

- art. 47-49 rozporządzenia nr 282/2011.

Jeśli świadczenie usługi spełnia warunki wynikające z ww. przepisów, wówczas stosujemy stawkę 0%.

Sprawdzenie zastosowania stawki 5% VAT

2. Jeśli do świadczenia usługi nie znajduje zastosowania stawka 0%, sprawdzamy, czy w odniesieniu do tego świadczenia ma zastosowanie stawka 5%, a zatem sprawdzamy, czy usługa jest wymieniona w załączniku nr 10 do ustawy o VAT - wówczas do jej świadczenia stosujemy stawkę 5%.

Sprawdzenie zastosowania stawki 8% VAT

3. Jeśli do świadczenia usługi nie znajduje zastosowania ani stawka 0%, ani 5% sprawdzamy, czy świadczenie to jest objęte stawką 8%. W tym celu sprawdzamy, czy usługa jest wymieniona w:

- załączniku nr 3 do ustawy o VAT lub

- rozporządzeniu w sprawie obniżonych stawek podatku od towarów i usług w roku 2023 - jako usługa, do której świadczenia ma zastosowanie stawka 8% lub

- spełnione są przesłanki wynikające z art. 41 ust. 12 ustawy (usługi dotyczące obiektów budownictwa mieszkaniowego) i art. 41 ust. 12f ustawy o VAT (usługi związane z wyżywieniem).

Jeśli usługa jest wymieniona w załączniku nr 3 do ustawy o VAT lub ww. rozporządzeniu albo spełnione są warunki wynikające z art. 41 ust. 12 lub art. 41 ust. 12f ustawy o VAT, wówczas do jej świadczenia stosujemy stawkę 8%.

4. Jeżeli do świadczenia usługi nie ma zastosowania zwolnienie od podatku, stawka 0%, 5%, 8%, to stosujemy stawkę 23%.

Krajowa Informacja Skarbowa radzi, że w sytuacjach wątpliwych dotyczących zastosowania stawek VAT w odniesieniu do danej transakcji (z wyjątkiem WDT i eksportu) można wystąpić o wiążącą informację stawkową.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA