Przepisy dotyczące VAT nie są spójne z unijną dyrektywą

REKLAMA

REKLAMA

REKLAMA

REKLAMA

Dyrektywa VAT została przetłumaczona na 24 oficjalne języki, w związku z tym różnice zawsze się znajdą – mówi Tomasz Michalik, doradca podatkowy i partner w MDDP. Przykładów jest wiele.

W wyroku z 30 listopada NSA (sygn. akt I FSK 307/16) sędzia Arkadiusz Cudak wyjaśnił, że w VAT dominująca powinna być wykładnia celowościowa, zgodna z unijną dyrektywą.

Różnice językowe w przekładzie dyrektywy mogą bowiem prowadzić do pozbawienia podatników preferencji, np. zwolnień z podatku lub wręcz przeciwnie – do nałożenia na nich wyższej daniny.

REKLAMA

Problem polega na tym, że – jak zwracają uwagę eksperci – gdy jeden podatnik wybiera zwolnienie, inny woli opodatkowanie.

Francuski górą

Uzasadniając wyrok NSA, sędzia Cudak nawiązał do wyroku Sądu Najwyższego z 9 czerwca 2006 r. (sygn. akt III PK 30/06), z którego również wynikało, że „przepisy prawa wspólnotowego muszą być interpretowane z uwzględnieniem wszystkich wersji językowych, a nie tylko w brzmieniu podanym w języku polskim”.

„Ogłoszenie przepisu prawa wspólnotowego w polskiej edycji Dziennika Urzędowego Unii Europejskiej nie oznacza, że obowiązuje on tylko w tym brzmieniu. W praktyce decydujące znaczenie ma brzmienie przepisu w języku francuskim, który jest głównym językiem roboczym Wspólnoty, a następnie po angielsku i w innych językach” – wyjaśnił wtedy Sąd Najwyższy.

Problem ze zwolnieniem

Spór rozstrzygnięty przez NSA dotyczył firmy, która kupiła automaty do gier. Nie wykorzystywała ich jednak do działalności gospodarczej, bo zmieniły się przepisy dotyczące automatów. Spółka chciała je więc sprzedać. Liczyła na zwolnienie z VAT, bo – jak podkreślała – przy ich zakupie nie odliczyła podatku naliczonego. Podstawą zwolnienia miał być więc art. 43 ust. 1 pkt 2 ustawy o VAT.

Organy podatkowe oraz WSA w Krakowie uznały jednak, że spółka nie spełniła zasadniczego warunku wynikającego z tego przepisu, a mianowicie nie wykorzystywała automatów na cele działalności zwolnionej od podatku.

NSA stwierdził jednak, że polskie tłumaczenie unijnej dyrektywy jest niepoprawne. Polski przepis mówi bowiem o „wykorzystywaniu na cele działalności”, podczas gdy ustawodawcy unijnemu bardziej chodziło o „przeznaczenie na działalność” (art. 136 lit. a dyrektywy).

– Tak np. przetłumaczono dyrektywę w przepisach francuskich, włoskich i portugalskich, gdzie nie mówi się o „wykorzystywaniu”, ale o „przeznaczeniu” towarów – zwrócił uwagę sędzia Cudak.

NSA uznał zatem, że w tej sprawie można zastosować przepisy z dyrektywy w innej wersji językowej niż polska. Ważniejsza jest bowiem wykładnia celowościowa, a nie gramatyczna.

– To oznacza, że zwolnieniem jest objęte zbycie towarów, które wcześniej zostały nabyte „z przeznaczeniem na cele” działalności zwolnionej od podatku, bez prawa do odliczenia, niezależnie od tego, czy doszło do faktycznego wykorzystywania tych towarów – orzekł NSA. Uznał zatem, że sprzedaż automatów przez spółkę będzie zwolniona z VAT, mimo że spółka nie wykorzystała ich do działalności gospodarczej. – Taka wykładnia będzie też zgodna z zasadą neutralności VAT – uzasadnił Arkadiusz Cudak.

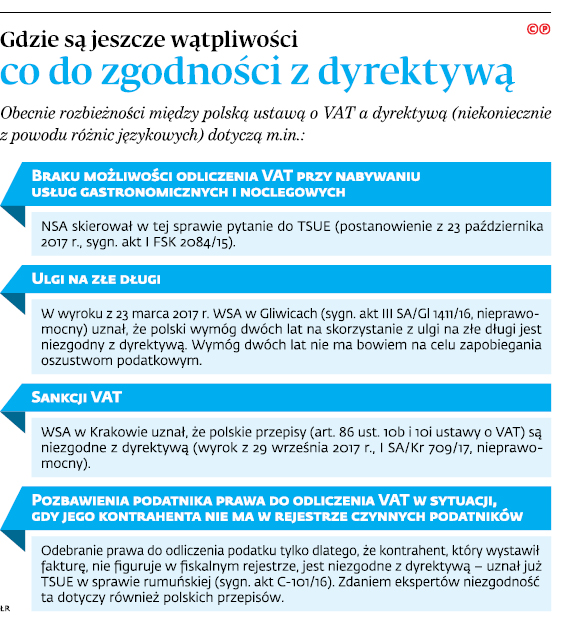

Inne rozbieżności

Roman Namysłowski, doradca podatkowy i partner zarządzający Crido Taxand, wskazuje na inną rozbieżność – dotyczącą definicji podatnika. Zgodnie z polską ustawą o VAT podatnikiem jest osoba prawna, jednostka organizacyjna nieposiadająca osobowości prawnej oraz osoba fizyczna. Natomiast z angielskiej wersji dyrektywy wynika, że chodzi o „każdą osobę”.

– Pytanie, co w takim razie w polskim przepisie robi „jednostka nieposiadająca osobowości prawnej” albo – co jeszcze ciekawsze – spółka cywilna. W niektórych krajach spółki cywilne nie są podatnikami – wyjaśnia Roman Namysłowski.

Polecamy: JPK_VAT 2018 – Instrukcja wdrożenia

Kolejny przykład dotyczy nieodpłatnego świadczenia usług (art. 8 ust. 2 pkt 1 ustawy o VAT). Zgodnie z polskim przepisem za odpłatne świadczenie usług uznaje się również użycie towarów stanowiących część przedsiębiorstwa podatnika do celów innych niż działalność gospodarcza podatnika, w tym w szczególności do jego celów osobistych.

– Natomiast w dyrektywie jest mowa o użyciu „do celów prywatnych”. Podobnie brzmi zapis w wersji anglojęzycznej. Wydaje się, że cele osobiste z polskiej ustawy są nieco szersze niż prywatne – wskazuje Roman Namysłowski.

Już przesądzone

Do lipca 2017 r. niezgodne z dyrektywą były też polskie przepisy zwalniające z VAT usługi likwidacji szkód ubezpieczeniowych. Polskie zwolnienie (w art. 43 ust. 13 ustawy o VAT) okazało się zbyt szerokie w stosunku do zwolnienia, jakie przewidywała dyrektywa. W wyroku z 17 marca 2016 r. (sygn. akt C-40/15 w sprawie Aspiro) Trybunał Sprawiedliwości orzekł, że likwidacja szkód świadczonych przez firmy niedziałające jak ubezpieczyciele powinna być objęta 23-proc. VAT. I tak też jest od 1 lipca 2017 r.

Na cele dyrektywy TSUE wskazał również w innym polskim wyroku – z 28 listopada 2013 r. w sprawie C-319/12 MDDP Akademia Biznesu. Trybunał orzekł, że zwolnienie usług edukacyjnych wszystkich podmiotów prywatnych świadczących takie usługi, włącznie z tymi, których cele nie są podobne do celów podmiotów prawa publicznego (tak wynikało z polskich przepisów), jest sprzeczne z dyrektywą (art. 132 ust. 1 lit. i).

Obaj eksperci zgadzają się z NSA, że w VAT kluczowa powinna być wykładnia celowościowa . – Wynika to z charakteru dyrektywy, która wiąże państwa członkowskie co do celu i rezultatu – komentuje Roman Namysłowski.

Podobnie sądzi Tomasz Michalik. – Skoro celem jest harmonizacja nie tyle przepisów, ile reguł stosowania VAT, to niezbędne wydaje się odejście od wykładni językowej. Wyrok NSA bardzo dobrze i trafnie wpisuje się w tę dyskusję – ocenia Michalik.

Podatnik ma wybór

Inaczej uważa Andrzej Nikończyk, doradca podatkowy i partner w KNDP. Zwraca uwagę na to, że jeśli przepisy polskie są niezgodne z dyrektywą, to podatnicy mogą żądać zastosowania korzystniejszego przepisu: albo polskiego, albo wynikającego wprost z dyrektywy – w zależności od tego, który jest korzystniejszy.

– Bezpośrednie stosowanie dyrektywy jest dopuszczalne tylko na korzyść podatnika – podkreśla ekspert KNDP. Jego zdaniem zatem sądy powinny dążyć nie tyle do celowościowej wykładni prounijnej, ile do stwierdzania niezgodności polskich regulacji z dyrektywą. Dzięki temu podatnik ma wybór, czy stosować przepisy polskie, czy unijne.

ⒸⓅ

Polecamy: INFORLEX Księgowość i Kadry

Decydujące znaczenie ma brzmienie przepisu w języku francuskim

Łukasz Zalewski

REKLAMA

REKLAMA