Nowy system opodatkowania transakcji wewnątrzwspólnotowych - szczegóły w 2018 r.

REKLAMA

REKLAMA

REKLAMA

REKLAMA

Komisja jest zdeterminowana, bo chce walczyć z przestępcami, którzy co roku w całej Unii Europejskiej wyłudzają ogromne kwoty VAT. Tylko w 2015 r. do kieszeni oszustów trafiło 152 mld euro – wynika z opublikowanych niedawno danych KE. To pieniądze, które powinny zasilić budżety krajów członkowskich.

Nowe zasady mogłyby zacząć obowiązywać w 2022 r. Na razie Bruksela przedstawiła ich ogólne założenia. Więcej szczegółów mamy poznać dopiero w 2018 r. – wynika z wczorajszego (4 października) komunikatu. Wcześniej Komisja Europejska chce uzyskać zgodę wszystkich państw członkowskich co do ogólnych założeń reformy.

Zapłaci dostawca

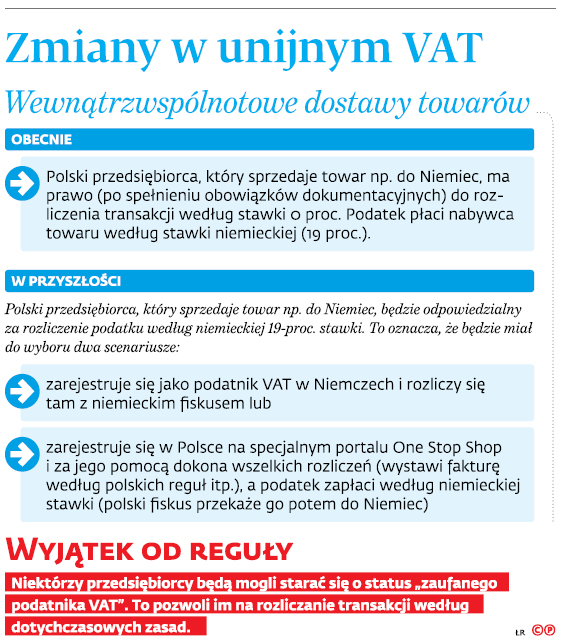

Obecnie reguły opodatkowania wewnątrzwspólnotowej dostawy towaru są inne niż te planowane przez Brukselę.

REKLAMA

Przedsiębiorca, który jest dostawcą i spełni określone obowiązki dokumentacyjne, może zastosować w swoim kraju stawkę 0 proc. VAT. Podatek płaci bowiem nabywca według stawki obowiązującej w kraju swojej siedziby.

Takie wprowadzone w 1993 r. rozwiązanie miało być tymczasowe i obowiązywać cztery lata. Okazało się, że przetrwało do dziś. Wykorzystują je przestępcy, którzy w ramach oszustw karuzelowych deklarują dokonanie transakcji wewnątrzwspólnotowej (ze stawką 0 proc.), ale towar nigdy nie opuszcza kraju i jest tu sprzedawany bez podatku, a przez to taniej.

Dwa scenariusze

Po zmianach podatku nie będzie co do zasady płacił nabywca, tylko sprzedawca. Do wyboru będzie miał dwa scenariusze. W pierwszym z nich zarejestruje się za granicą jako podatnik VAT i tam rozliczy się z fiskusem, według zagranicznych reguł i stawek (np. niemieckich 19 proc.).

W drugim scenariuszu będzie mógł zarejestrować się na specjalnym portalu internetowym VAT OSS (ang. One Stop Shop). Za jego pomocą rozliczy się z transakcji według reguł panujących we własnym kraju (np. polski sprzedawca wystawi fakturę polską, a nie niemiecką), ale podatek wpłaci już według stawki zagranicznej (np. niemieckiej). Następnie podatek zostanie przekazany przez administrację skarbową do właściwego państwa odbioru. Zagraniczny odbiorca zapłaci więc sprzedawcy cenę brutto, obejmującą równowartość podatku (tak jak przy sprzedaży krajowej).

Drugi scenariusz miałby więc przypominać dzisiejszy VAT-MOSS, czyli system rozliczania VAT od usług elektronicznych, telekomunikacyjnych i nadawczych świadczonych na rzecz konsumentów.

Zaufany podatnik

Od nowych zasad będzie ważny wyjątek, przewidziany dla przedsiębiorców, którzy uzyskają unijny status „zaufanego podatnika VAT”. Taki status, potwierdzający rzetelne wywiązywanie się z obowiązków podatkowych, pozwoli rozliczać VAT od WDT na dotychczasowych zasadach.

Sprzedawca będzie musiał najpierw sprawdzić w unijnej bazie podatników VIES, czy jego kontrahent (nabywca) jest „zaufanym podatnikiem VAT”. Od tego będzie zależeć, kto zapłaci VAT od wewnątrzunijnej dostawy.

Polecamy książkę: VAT 2017. Komentarz

Dziś podobne rozwiązanie funkcjonuje w przepisach celnych (jest nim status upoważnionego przedsiębiorcy AEO) i pozwala na wiele uproszczeń w rozliczeniach.

Zaufani podatnicy VAT będą też mogli łatwiej sięgać po zwolnienia podatkowe, korzystając z tzw. magazynów konsygnacyjnych.

Dyskusja dopiero się zacznie

Bruksela liczy na to, że państwa członkowskie bardzo szybko zaakceptują taki kierunek reformy, a wtedy będzie mogła rozpocząć dyskusję o konkretnych zapisach.

Przy czym jeśli wszystkie kraje dojdą do porozumienia, to zmiany dotyczące „zaufanego podatnika VAT” miałyby zacząć obowiązywać już w 2019 r. Pozostałe – najprawdopodobniej w 2022 r.

– O porozumienie może być jednak bardzo trudno – mówi Przemysław Antas, radca prawny w kancelarii Antas Legal. Zwraca uwagę, że nowe rozwiązania wymagają ścisłej współpracy wszystkich państw członkowskich i to nie tylko w zakresie przekazywania sobie kwot zapłaconego VAT, ale też w zakresie egzekwowania pozostałych obowiązków.

– Mam tu na myśli np. kwestie dotyczące egzekucji zobowiązań, analityki i zarządzania ryzykiem, przeprowadzania kontroli. Mam wątpliwości, czy poszczególne kraje UE będą zainteresowane egzekwowaniem cudzych podatków – ocenia Przemysław Antas. ⒸⓅ

OPINIE

Na razie nie zweryfikowano, jak działa VAT-MOSS

Tomasz Michalik doradca podatkowy i partner w MDDP

Niewątpliwie system, który zaproponowała wczoraj KE, jest lepszym rozwiązaniem niż dotychczasowe i być może najlepszym z tych, o których do tej pory dyskutowano. Powstaje jednak pytanie, jak nowe reguły będą egzekwowane.

Warto zwrócić uwagę, że przy podobnych regulacjach dotyczących usług (VAT-MOSS) do tej pory w praktyce nie weryfikowano, czy przedsiębiorcy rozliczają się prawidłowo.

Poszczególne kraje być może nie mają wielkiej motywacji, aby kontrolować cudze rozliczenia, a tym bardziej są przeciwne, żeby robili to zagraniczni urzędnicy. Jeśli taka byłaby przyszłość nowego systemu, to należy podkreślić, że byłaby to ogromna porażka Komisji Europejskiej. ⒸⓅ

Góra urodziła mysz

Roman Namysłowski partner i doradca podatkowy w Crido Taxand

Liczyłem na to, że Komisja Europejska przedstawi wczoraj znacznie więcej szczegółów dotyczących swoich propozycji. Poznaliśmy jednak tylko ich główne założenia, bo jak się okazuje, Bruksela nie była jeszcze na to gotowa. Zapewne taki brak pośpiechu pozwoli jej na osiągnięcie kompromisu co do samego kierunku zmian, bo dyskusja o ich szczegółach może być burzliwa. Znacznie mniej kontrowersji powinny wzbudzić drobniejsze zmiany, które zaproponowała wczoraj KE.

Zmiany z całą pewnością idą w dobrym kierunku, ale mam wątpliwości, czy pozwolą całkowicie zwalczyć proceder wyłudzania VAT. Jestem niemal przekonany, że tak się nie stanie. ⒸⓅ

Mariusz Szulc

REKLAMA

REKLAMA