Jak rozliczyć zakup i amortyzację kas fiskalnych w 2009 roku

REKLAMA

SPIS TREŚCI

Obowiązek prowadzenia ewidencji

Obowiązek stosowania kas rejestrujących wynika wprost z ustawy o podatku od towarów i usług. Zakres tego obowiązku precyzowany jest jednak w rozporządzeniu w sprawie zwolnień z obowiązku prowadzenia ewidencji przy zastosowaniu kas rejestrujących. W rozporządzeniu tym zdefiniowano listę zwolnień z obowiązku ewidencjonowania. Co istotne, nowe rozporządzenie, które zaczęło obowiązywać 1 stycznia 2009 r., nie przynosi w tym zakresie żadnych zmian. I tak przedłużono do 31 grudnia 2009 r. zwolnienie z obowiązku ewidencjonowania m.in.:

REKLAMA

REKLAMA

• podatników dokonujących sprzedaży towarów i usług wymienionych w poz. 1-33 załącznika do rozporządzenia w sprawie kas rejestrujących, jeżeli w pierwszym półroczu 2008 r. udział obrotów z tytułu tej sprzedaży w obrotach ogółem podatnika z działalności opodatkowanej był wyższy niż 70 proc.,

• podatników, u których kwota obrotu z działalności opodatkowanej nie przekroczyła w poprzednim roku podatkowym kwoty 40 tys. zł i jeżeli wcześniej nie powstał wobec nich obowiązek ewidencjonowania,

• podatników rozpoczynających sprzedaż w 2009 roku, z tym że w przypadku przekroczenia kwoty obrotów w wysokości 20 tys. zł z działalności opodatkowanej zwolnienie obowiązuje do dnia przekroczenia tej kwoty,

REKLAMA

• licząc od 31 grudnia 2009 r. - w przypadku podatników rozpoczynających działalność w drugim półroczu 2009 r., u których udział obrotów ze sprzedaży zwolnionej z obowiązku ewidencjonowania, której dotyczą poz. 1-33 załącznika do rozporządzenia, w obrotach ogółem z działalności opodatkowanej ustawy będzie, co do zasady, do końca 2009 r. równy lub niższy niż 70 proc.

To oczywiście tylko część zwolnień. Po szczegóły trzeba zatem sięgnąć do rozporządzenia.

Sankcja za brak kasy

Jeśli podatnik mimo obowiązku nie rozpocznie ewidencjonowania sprzedaży za pomocą kasy fiskalnej, zostanie ukarany 30-proc. dodatkowym zobowiązaniem VAT.

Przepisy ustawy o VAT przewidują, że podatnicy dokonujący sprzedaży na rzecz osób fizycznych nieprowadzących działalności gospodarczej oraz rolników ryczałtowych muszą prowadzić ewidencję obrotu i kwot podatku należnego przy zastosowaniu kas rejestrujących.

W przypadku stwierdzenia, że podatnik narusza ten obowiązek, naczelnik urzędu skarbowego lub organ kontroli skarbowej ustala za okres do momentu rozpoczęcia prowadzenia takiej ewidencji dodatkowe zobowiązanie podatkowe w wysokości odpowiadającej 30 proc. kwoty podatku naliczonego przy nabyciu towarów i usług. Wobec osób fizycznych, które za ten sam czyn ponoszą odpowiedzialność za wykroczenie skarbowe albo za przestępstwo skarbowe, dodatkowego zobowiązania podatkowego nie ustala się.

Taka kara obowiązuje już 1 grudnia 2008 r. Wprowadziła ją uchwalona 7 listopada nowelizacja ustawy o VAT.

W rzeczywistości zmienia się jedynie nazwa i charakter prawny kary za niezaewidencjonowanie sprzedaży na kasie fiskalnej. W sensie ekonomicznym nic się nie zmieniło. Również poprzednio za brak ewidencji podatnicy karani byli sankcją, która powodowała utratę 30 proc. kwoty podatku naliczonego. Podatnicy naruszający obowiązek prowadzenia ewidencji za pośrednictwem kasy do czasu rozpoczęcia prowadzenia ewidencji obrotu i kwot podatku należnego przy zastosowaniu kas tracili prawo do obniżenia kwoty podatku należnego o kwotę stanowiącą równowartość 30 proc. kwoty podatku naliczonego przy nabyciu towarów i usług.

Kłopot w tym, że prawo do odliczenia podatku naliczonego jest jednym z podstawowych uprawnień podatnika VAT w Unii Europejskiej. Dlatego każdy przypadek ograniczania takiego prawa jest uznawany przez Europejski Trybunał Sprawiedliwości za niezgodny z prawem unijnym. Dlatego polski ustawodawca postanowił zastąpić sankcję dodatkowym zobowiązaniem podatkowym.

Podobnie jak poprzednio obowiązujące przepisy również nowe regulacje nie precyzują, czy podstawą naliczania wspomnianych wcześniej 30 proc. podatku naliczonego przy nabyciu towarów i usług dotyczy całości podatku naliczonego, czy tylko tej jego części, która związana jest z obrotem niezaewidencjonowanym za pośrednictwem kasy. Wydaje się, że podobnie jak w przypadku poprzednio obowiązującej sankcji również nowa kara naliczana powinna być od tej części podatku naliczonego, który wiąże się ze sprzedażą niezaewidencjonowaną na kasie rejestrującej. Nie powinna zatem obejmować np. tej części podatku naliczonego, który dotyczy wprawdzie okresu, w którym nie była prowadzona ewidencja za pośrednictwem kasy, mimo że obowiązek taki podatnik miał, ale została udokumentowana np. fakturami VAT.

Ewidencja zakupu

Nabycie kasy fiskalnej przez podatnika wymaga w pierwszej kolejności dokonania jej fiskalizacji, przez co rozumie się jednokrotną i niepowtarzalną czynność inicjującą pracę modułu fiskalnego kasy z pamięcią fiskalną kasy, zakończoną wydrukiem dobowego raportu fiskalnego. Od tego momentu podatnik ma siedem dni na zgłoszenie kasy do naczelnika urzędu skarbowego w celu otrzymania numeru ewidencyjnego kasy. Do każdej kasy fiskalnej dołączana jest tzw. książka kasy rejestrującej, która zawiera m.in. informacje o kasie (numer ewidencyjny), jej sprzedawcy, podmiocie dokonującym czynności serwisowych, miejscu używania kasy oraz samym podatniku. W przypadku utraty tej książki podatnik jest zobowiązany niezwłocznie zwrócić się do serwisu o wydanie duplikatu oraz powiadomić o tym fakcie naczelnika urzędu skarbowego.

Kasy rejestrujące spełniają zarówno kryteria określone dla środków trwałych w ustawie rachunkowości, jak i w przepisach podatkowych. Oznacza to, że nabyte kasy fiskalne jednostka powinna zaliczyć do środków trwałych oraz odpowiednio zaewidencjonować. W przypadku podatników prowadzących księgi rachunkowe dotyczy to także kas, których podatnik nie zaliczył na podstawie przepisów prawa podatkowego do środków trwałych z tej przyczyny, że ich wartość początkowa nie przekracza 3,5 tys. zł.

Zaewidencjonowanie w księgach rachunkowych zakupu kas rejestrujących dokonywane jest według zasad obowiązujących przy ewidencjonowaniu środków trwałych. Oznacza to, że zakup kasy rejestrującej oraz wprowadzenie jej do ewidencji bilansowej składników majątku trwałego jednostki ujmuje się w księgach rachunkowych w sposób następujący:

1. Zaksięgowanie faktury VAT wystawionej dla jednostki przez sprzedawcę w związku z zakupem kasy rejestrującej:

• Wartość zakupu brutto (cena obejmująca VAT)

- Wn Rozliczenie zakupu (konto 300)

- Ma Rozrachunki z dostawcami (konto 201)

• Wartość zakupu netto (cena kasy bez VAT)

- Wn Inwestycje (konto 080)

- Ma Rozliczenie zakupu (konto 300)

• VAT naliczony podlegający odliczeniu od podatku należnego

- Wn Rozliczenie naliczonego VAT (konto 223)

- Ma Rozliczenie zakupu (konto 300).

PRZYKŁAD

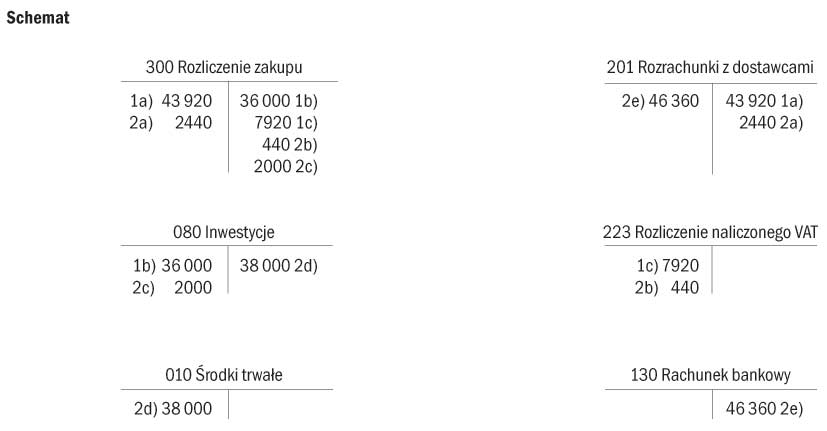

EWIDENCJA ZAKUPU W KSIĘGACH RACHUNKOWYCH

Spółka ta zakupiła sześć kas rejestrujących o wartości brutto 7320 zł każda.

W związku z dokonaniem takiego zakupu spółka nabyła prawo do dokonania odliczenia od podatku należnego kwoty stanowiącej 90 proc. wartości netto (ceny kasy bez podatku od towarów i usług) każdej z tych kas, jednak nie więcej niż 700 zł za każdą kasę. W sumie dokonane przez spółkę odliczenie od podatku należnego wyniosło 4200 zł. Wartość netto zakupionych kas wyniosła 36 000 zł, a koszt ich instalacji 2440 zł. Wartość podatku naliczonego w cenie każdej z zakupionych przez spółkę kas wyniosła 1320 zł (razem za sześć kas - 7920 zł).

Sposób zaksięgowania powyższego przykładu można przedstawić za pomocą następującego schematu, przy czym poszczególne księgowania odnoszą się do:

• księgowanie nr 1 - zaksięgowanie faktury VAT wystawionej dla jednostki przez sprzedawcę w związku z zakupem kasy rejestrującej (księgowanie 1a - wartość zakupu brutto: 43 920 zł, księgowanie 1b - wartość zakupu netto: 36 000 zł, księgowanie 1c - VAT naliczony podlegający odliczeniu od podatku należnego: 7920 zł),

• księgowanie nr 2 - przyjęcie zakupionej kasy rejestrującej do używania wg wartości w cenie zakupu netto wynikającej z faktury VAT (rozliczenie kosztów zwiększających wartość początkową kasy rejestrującej związanych z instalacją kasy oraz przystosowaniem jej do używania, w tym m.in. kosztów transportu, przy założeniu, że podatnikowi przysługuje prawo odliczenia podatku naliczonego przy zakupie):

- 2a - wartość usług obcych w cenie zakupu brutto (łącznie z VAT) - 2440 zł

- 2b - VAT naliczony z tytułu tych usług podlegający odliczeniu od podatku należnego - 440 zł

- 2c - wartość usług obcych w cenie zakupu netto (bez VAT) - 2000 zł

- 2d - przyjęcie zakupionej kasy do używania (kwota zwiększając wartość początkową środka trwałego - wartość usług obcych w cenie zakupu netto + cena zakupu netto kas) - 38 000 zł

- 2e - zapłata kwoty należności wynikającej z faktur wystawionych w związku z zakupem kasy rejestrującej (w cenach zakupu brutto zaksięgowanych uprzednio na koncie Rozrachunki z dostawcami) - 46 360 zł.

Schemat

2. Przyjęcie zakupionej kasy rejestrującej do używania wg wartości w cenie zakupu netto wynikającej z faktury VAT (rozliczenie kosztów zwiększających wartość początkową kasy rejestrującej związanych z instalacją kasy oraz przystosowaniem jej do używania, w tym m.in. kosztów transportu, przy założeniu, że jednostce przysługuje prawo odliczenia podatku naliczonego przy zakupie):

• Wartość usług obcych w cenie zakupu brutto (łącznie z VAT)

- Wn Rozliczenie zakupu (konto 300)

- Ma Rozrachunki z dostawcami (konto 201)

• VAT naliczony podlegający odliczeniu od podatku należnego

- Wn Rozliczenie naliczonego VAT (konto 223)

- Ma Rozliczenie zakupu (konto 300)

• Wartość usług obcych w cenie zakupu netto (bez VAT)

- Wn Inwestycje (konto 080)

- Ma Rozliczenie zakupu (konto 300)

• Przyjęcie zakupionej kasy do używania (kwota zwiększająca wartość początkową środka trwałego - wartość usług obcych w cenie zakupu netto + cena zakupu netto kasy)

- Wn Środki trwałe (konto 010)

- Ma Inwestycje (konto 080)

• Zapłata kwoty należności wynikającej z faktur wystawionych w związku z zakupem kasy rejestrującej (w cenach zakupu brutto zaksięgowanych uprzednio na koncie Rozrachunki z dostawcami)

- Wn Rozrachunki z dostawcami (konto 201)

- Ma w zależności od formy płatności Kasa (konto 100) lub Rachunek bankowy (konto 130).

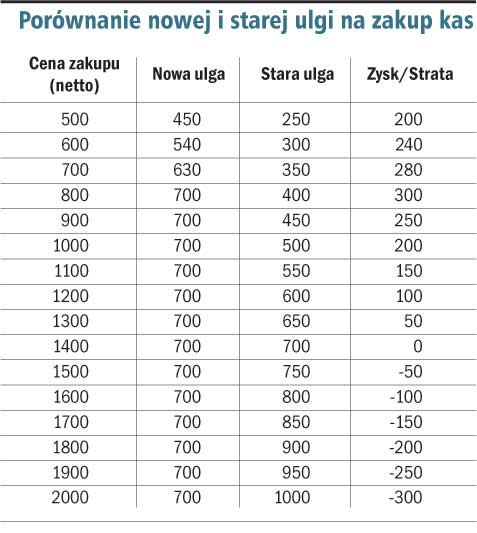

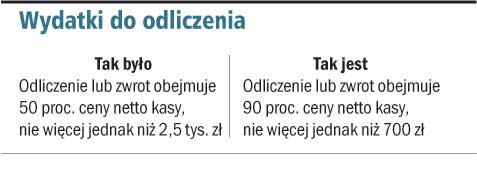

Nowe limity ulgi

Podatnicy, którzy rozpoczną ewidencjonowanie obrotu i kwot podatku należnego w obowiązujących terminach, mogą odliczyć od tego podatku kwotę wydatkowaną na zakup każdej z kas rejestrujących zgłoszonych na dzień rozpoczęcia (powstania obowiązku) ewidencjonowania w wysokości 90 proc. jej ceny zakupu (bez podatku), nie więcej jednak niż 700 zł. Takie zasady odliczania ulgi na zakup kas rejestrujących obowiązują od 1 grudnia 2008 r. na podstawie ustawy z 7 listopada 2008 r. o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw (Dz.U. nr 209, poz. 1320).

Nowe przepisy przewidują, że w przypadku gdy podatnik rozpoczął ewidencjonowanie obrotu w obowiązujących terminach i wykonuje wyłącznie czynności zwolnione od podatku lub jest podatnikiem zwolnionym od podatku (tzw. zwolnienie podmiotowe, przysługujące wszystkim podatnikom, których obrót nie przekracza 50 tys. zł rocznie, lub odpowiednią do okresu prowadzenia działalności część tego limitu, jeśli działalność prowadzona jest krócej niż rok), urząd skarbowy dokonuje zwrotu kwoty odliczenia z tytułu zakupu kasy na rachunek bankowy podatnika w banku mającym siedzibę na terytorium kraju lub na rachunek podatnika w spółdzielczej kasie oszczędnościowo-kredytowej, której jest członkiem, w terminie do 25. dnia od daty złożenia wniosku przez podatnika.

Ulga za zakup kasy rejestrującej dotyczy nabycia tzw. pierwszych kas, to jest wyłącznie kas zgłoszonych na dzień rozpoczęcia ewidencjonowania. Wszystkie inne kasy, np. wymieniane z uwagi na zużycie, z powodu awarii lub innych powodów, nie dają już prawa do takiego odliczenia.

Do końca listopada 2008 roku obowiązywał inny limit. Podatnicy, którzy rozpoczęli ewidencjonowanie obrotu i kwot podatku należnego w obowiązujących terminach, mogli odliczyć od tego podatku kwotę wydatkowaną na zakup każdej z kas rejestrujących zgłoszonych na dzień rozpoczęcia (powstania obowiązku) ewidencjonowania w wysokości 50 proc. jej ceny zakupu (bez podatku), nie więcej jednak niż 2500 zł.

Jak łatwo można zauważyć, nowe przepisy zwiększają kwotę odliczenia w przypadku tanich kas. Na nowych zasadach tracą natomiast podatnicy zmuszeni do zakupu droższych modeli. Aby w pełni wykorzystać nową ulgę, koszt zakupu kasy nie może przekraczać 778 zł. Kupując taką kasę, uda nam się odliczyć 90 proc. tego, co na taki zakup musimy wydać (kwota netto), czyli odliczymy 700 zł. Później bez względu na to, ile kasa kosztuje, odliczona kwota nie będzie się już zmieniać, i czy kasa będzie kosztować 1 tys., czy 5 tys. zł, z kwoty wydanej na jej zakup odliczymy tylko 700 zł. Należy jednak pamiętać, że zgodnie z poprzednio obowiązującymi zasadami osoba kupująca kasę rejestrującą za 778 zł odliczyłaby tylko 387,50 zł, a nie 700 zł, jak ma to miejsce po 1 grudnia. Zysk dla takich osób jest zatem oczywisty. Odwrotnie jest w przypadku osoby kupującej kasę za 2,5 tys. zł. Według dziś obowiązujących zasad odliczyłaby ona 1250 zł. Od 1 grudnia 2008 r. już tylko 700 zł.

PRZYKŁAD

DODATKOWE ZOBOWIĄZANIE VAT

W ramach działalności gospodarczej podatnik prowadzi sklep wielobranżowy. W grudniu 2008 r. dokonał sprzedaży różnych towarów opodatkowanych według stawki 22 proc. na rzecz klientów indywidualnych (osób fizycznych nieprowadzących działalności gospodarczej) w łącznej wysokości 14 735,16 zł. Podatek należny wyniósł 2657,16 zł. Kwota podatku naliczonego związanego z tą sprzedażą wyniosła 1980 zł (cena zakupu brutto sprzedanych towarów wynosiła 10 980 zł, co przy założeniu, że podatnik stosuje na sprzedawane towary 10-proc. marżę handlową, po uwzględnieniu VAT należnego według stawki 22 proc., daje właśnie 14 736,16 zł).

W miesiącu tym podatnik dokonał także sprzedaży na rzecz kontrahenta będącego spółką z o.o. różnego rodzaju materiałów biurowych. Obrót z tego tytułu wyniósł 12 200 zł, zaś podatek należny 2200 zł. W pierwszych dniach marca 2009 r. urząd skarbowy przeprowadza w firmie podatnika kontrolę, w wyniku której stwierdza, że mimo iż miał on obowiązek rozpoczęcia od 1 grudnia 2008 r. prowadzenia ewidencji za pomocą kasy fiskalnej, z obowiązku tego nie wywiązał się.

W konsekwencji naczelnik urzędu skarbowego ustala dodatkowe zobowiązanie VAT, czyli faktycznie karny podatek, w wysokości stanowiącej 30 proc. podatku naliczonego przy nabyciu towarów i usług związanego ze sprzedażą niezaewidencjonowaną za pośrednictwem kasy rejestrującej, tj. w przypadku podatnika w kwocie 594 zł (1980 zł x 30 proc.).

PRZYKŁAD

PRZEKROCZENIE LIMITU 90 PROC.

Podatniczka prowadzi solarium, w związku z tym zobowiązana jest rozpocząć ewidencjonowanie sprzedaży za pośrednictwem kasy rejestrującej. Aby z obowiązku tego wywiązać się w należyty sposób, nabyła kasę. Cena brutto kasy wyniosła 3050 zł. Cena netto 2500 zł. W związku z tym zakupem podatniczka może odliczyć 90 proc. ceny netto kasy, jednak nie więcej niż 700 zł, a więc 2500 zł x 90 proc. = 2250 zł. Jednak z uwagi na limit odliczy tylko 700 zł.

PRZYKŁAD

ODLICZENIE W RAMACH LIMITU

Podatnik prowadzi salon masażu, w związku z tym zobowiązany jest rozpocząć ewidencjonowanie sprzedaży za pośrednictwem kasy rejestrującej. Aby z obowiązku tego wywiązać się w należyty sposób, nabył kasę. Cena brutto kasy wyniosła 610 zł. Cena netto 500 zł. W związku z tym zakupem podatnik może odliczyć 90 proc. ceny netto kasy, jednak nie więcej niż 700 zł, a więc 500 zł x 90 proc. = 450 zł. Kwota ta mieści się w limicie 700 zł, a zatem podatnik odliczy całe 450 zł.

PRZYKŁAD

ZAKUP WIĘCEJ NIŻ JEDNEJ KASY

Podatnik nabył dwie kasy rejestrujące. Cena brutto każdej z kas wyniosła 7320 zł, zaś cena netto 6000 zł. Z tytułu zakupu każdej z tych kas podatnik może odliczyć od podatku 90 proc. ceny netto kasy, jednak nie więcej niż 700 zł, a zatem 6000 zł x 90 proc. = 5400 zł. Ze względu jednak na to, że przepis ustawy o VAT stanowi, że kwota odliczenia nie może być wyższa niż 700 zł, zamiast odliczyć 10 800 zł (2 x 5400 zł, co stanowi 90 proc. ceny kas) odliczy tylko 1400 zł (2 x 700 zł, ta część ceny kas, która mieści się w ramach limitu).

Zasady korzystania z ulgi

Odliczenia mogą dokonać podatnicy, którzy łącznie spełnią następujące warunki:

• złożą do właściwego naczelnika urzędu skarbowego przed terminem rozpoczęcia ewidencjonowania pisemne zgłoszenie o liczbie kas, które podatnik zamierza stosować do ewidencjonowania oraz miejscu (adresie) ich używania,

• posiadają dowód zapłaty całej należności za kasę rejestrującą,

• rozpoczną ewidencjonowanie w obowiązujących ich terminach przy użyciu kas rejestrujących,

• w terminie siedmiu dni od dnia fiskalizacji kasy dokonają jej zgłoszenia do właściwego naczelnika urzędu skarbowego.

Jeżeli podatnik zamierza stosować więcej niż jedną kasę (np. ma kilka solariów), musi zawiadomić, ile tych kas będzie. W takim przypadku podatnicy muszą rozpocząć ewidencjonowanie przy zastosowaniu co najmniej 1/5 (w zaokrągleniu w górę do liczb całkowitych) liczby kas rejestrujących, która została zgłoszona przez podatnika do naczelnika właściwego urzędu skarbowego do prowadzenia ewidencji we wszystkich miejscach prowadzenia sprzedaży, na dzień rozpoczęcia ewidencjonowania. Od pierwszego dnia każdego następnego miesiąca podatnicy są zobowiązani zastosować do ewidencjonowania kolejne kasy rejestrujące, w liczbie nie mniejszej niż liczba kas rejestrujących przypadająca do ewidencjonowania w pierwszym miesiącu ewidencjonowania wynikająca z dokonanego przez podatnika zgłoszenia.

Prawo do odliczenia ulgi

Podatnicy VAT mogą dokonać odliczenia kwoty wydatkowanej na zakup kas rejestrujących w składanej deklaracji dla podatku od towarów i usług za okres rozliczeniowy (miesiąc/ kwartał), w którym rozpoczęli ewidencjonowanie, lub za okresy rozliczeniowe następujące po tym okresie.

W przypadku gdy w deklaracji kwota podatku należnego jest wyższa od kwoty podatku naliczonego, podatnicy mogą dokonać odliczenia do wysokości kwoty różnicy między podatkiem należnym a naliczonym.

W przypadku gdy w deklaracji kwota podatku naliczonego jest większa lub równa kwocie podatku należnego, podatnicy mogą odliczyć:

• 25 proc. kwoty przysługującej do odliczenia przed jego pierwszym dokonaniem - jeżeli składają deklaracje miesięcznie,

• 50 proc. kwoty przysługującej do odliczenia przed jego pierwszym dokonaniem - jeżeli składają deklaracje kwartalne.

Podatnicy zwolnieni podmiotowo lub przedmiotowo od VAT w celu otrzymania zwrotu kwoty wydatkowanej na zakup kas rejestrujących składają do właściwego naczelnika urzędu skarbowego wniosek, do którego należy dołączyć:

• dane określające imię i nazwisko lub nazwę podmiotu świadczącego usługi serwisowe, który dokonał fiskalizacji kasy rejestrującej;

• oryginał faktury potwierdzającej zakup kasy wraz z dowodem zapłaty,

• informację o numerze rachunku bankowego, na który należy dokonać zwrotu,

• informację o numerze licencji, numerze rejestracyjnym i bocznym taksówki oraz fotokopię świadectwa przeprowadzonej legalizacji ponownej taksometru (w przypadku podatników świadczących usługi przewozu osób i ładunków taksówkami osobowymi i bagażowymi).

Utrata prawa do ulgi

Podatnicy zobowiązani są do zwrotu odliczonych lub zwróconych im kwot, jakie wydali na zakup kas rejestrujących, w przypadku gdy w okresie trzech lat od dnia rozpoczęcia ewidencjonowania:

• zaprzestaną działalności,

• nastąpi otwarcie likwidacji,

• zostanie ogłoszona upadłość,

• nastąpi sprzedaż przedsiębiorstwa lub zakładu (oddziału),

• dokonają odliczenia z naruszeniem warunków wymienionych w par. 2 i 3 rozporządzenia z 19 grudnia 2008 r. w sprawie odliczania i zwrotu kwot wydatkowanych na zakup kas rejestrujących.

Obowiązek zwrotu kwot odliczonych lub zwróconych podatnikom dotyczy tylko tych kas, których dotyczą wymienione zdarzenia. Obowiązek taki powstaje z upływem ostatniego dnia miesiąca lub kwartału, w którym powstały okoliczności uzasadniające dokonanie zwrotu. Samego zwrotu należy natomiast dokonać nie później niż w terminie rozliczenia podatku za miesiąc lub kwartał, w którym powstały okoliczności uzasadniające dokonanie zwrotu. W przypadku natomiast podatników korzystających ze zwolnienia podmiotowego zwrot powinien nastąpić nie później niż do końca miesiąca następującego po miesiącu, w którym powstały okoliczności uzasadniające dokonanie zwrotu.

Ewidencjonowanie ulgi

Zarówno opodatkowani na zasadach ogólnych (zgodnie ze skalą podatkową lub liniową stawką PIT) podatnicy podatku dochodowego od osób fizycznych prowadzący na podstawie przepisów rozporządzenia ministra finansów podatkową księgę przychodów i rozchodów, jak i podatnicy ryczałtu od przychodów ewidencjonowanych prowadzący na podstawie ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne (Dz.U. nr 144, poz. 930 z późn.zm.) ewidencję przychodów, nie mają obowiązku zaewidencjonowania w wymienionych urządzeniach księgowych ani samego faktu dokonania odliczenia związanego z zakupem kasy (kas) rejestrującej, ani też jego wysokości. Dotyczy także ewidencji prowadzonej dla potrzeb podatku od towarów i usług. Kwota ta podlega natomiast wykazaniu w deklaracji VAT-7 lub VAT-7K.

Obowiązek zaewidencjonowania takiego odliczenia mają natomiast podatnicy podatku dochodowego od osób prawnych oraz ci podatnicy podatku dochodowego od osób fizycznych którzy zgodnie z art. ustawy z 29 września 1994 r. o rachunkowości (Dz.U. nr 121, poz. 591 z późn. zm.) zobowiązani są do prowadzenia ksiąg rachunkowych (nazywanych również księgami handlowymi). Jest to tzw. pełna rachunkowość, nazywana w ten sposób dla odróżnienia jej od rachunkowości uproszczonej obejmującej wymienioną wyżej podatkową księgę przychodów i rozchodów oraz ewidencję przychodów prowadzona przez podatników ryczałtu ewidencjonowanego.

Odliczenie od należnego VAT kwot wydatkowanych na zakup kas rejestrujących powinno ujmować się w księgach rachunkowych w następujący sposób:

• po stronie Wn konta 222 Rozliczenie należnego VAT,

• po stronie Ma konta 845 Przychody przyszłych okresów.

Taki sposób zaksięgowania odliczenia od podatku należnego części kwoty wydatkowanej na zakup kas rejestrujących wynika z faktu, że dla celów rachunkowych odliczenie to traktowane jest jako dopłata na cele inwestycyjne. Rozliczenia międzyokresowe przychodów (dokonywane z zachowaniem zasady ostrożności) obejmują w szczególności środki pieniężne otrzymane na sfinansowanie nabycia lub wytworzenia środków trwałych, w tym także środków trwałych w budowie oraz prac rozwojowych, jeżeli stosownie do innych ustaw nie zwiększają one kapitałów (funduszy) własnych. Zaliczone do rozliczeń międzyokresowych przychodów kwoty zwiększają stopniowo pozostałe przychody operacyjne, równolegle do odpisów amortyzacyjnych lub umorzeniowych od środków trwałych lub kosztów prac rozwojowych sfinansowanych z tych źródeł.

PRZYKŁAD

PODATNIK ZWOLNIONY Z VAT

Podatniczka prowadzi nieduży kiosk Ruchu i korzysta od początku swojej działalności ze zwolnienia podmiotowego. W 2008 roku uzyskany przez podatniczkę obrót wyniósł 40 800 zł. W związku z tym podatniczka rozpoczęła 1 stycznia 2009 r. ewidencjonowanie sprzedaży z zastosowaniem kasy rejestrującej. W tym celu nabyła kasę, za którą zapłaciła 1220 zł. Cena netto kasy wyniosła 1000 zł. Tym samym podatniczka nabyła prawo do odliczenia kwoty 900 zł (1000 zł x 90 proc. = 900 zł). Ze względu jednak na to, że przepis ustawy o VAT stanowi, że kwota odliczenia nie może być wyższa niż 700 zł, zamiast odliczyć 900 zł, ma w rzeczywistości prawo do odliczenia 700 zł. U podatniczki nie występuje jednak podatek należny. Podatniczka nie ma więc możliwości odliczenia. W takiej sytuacji podatniczka może złożyć wniosek o zwrot kwoty związanej z odliczeniem z tytułu zakupu kasy.

PRZYKŁAD

USTALANIE LICZBY UŻYWANYCH KAS

Podatnik zobowiązany jest do rozpoczęcia ewidencjonowania za pomocą kas rejestrujących 1 października. Zgłoszona przez niego do urzędu skarbowego liczba kas rejestrujących we wszystkich punktach sprzedaży wynosi pięć. Dlatego zgodnie z przepisami ma on obowiązek 1 października uruchomić jedną kasę. W każdym kolejnym miesiącu podatnik musi uruchomić co najmniej jedną kasę rejestrującą. W kolejnych miesiącach podatnik może również wprowadzić więcej niż jedną kasę. Nie może natomiast stosować ich w kolejnych miesiącach mniej.

PRZYKŁAD

UTRATA PRAWA DO ULGI

Podatnik od 2007 roku rozpoczął ewidencjonowanie sprzedaży za pośrednictwem kas rejestrujących. W związku z ich zakupem odliczył 7500 zł. W wyniku niepowodzeń, jakie spotkały podatnika w połowie 2008 r., podatnik zlikwidował prowadzoną przez siebie działalność 1 stycznia 2009 r. W związku z tym, że likwidacja nastąpiła przed upływem trzech lat od rozpoczęcia ewidencjonowania, podatnik zobowiązany jest do zwrotu odliczonej kwoty. Zwrot powinien nastąpić najpóźniej 31 stycznia 2009 r.

PRZYKŁAD

CZĘŚCIOWA UTRATA PRAWA DO ULGI

Podatnik od 2007 roku rozpoczął ewidencjonowanie sprzedaży za pośrednictwem dwóch kas rejestrujących. W związku z ich zakupem odliczył 5000 zł. Jedna z kas zainstalowana została w punkcie handlowym (sklepiku z częściami zamiennymi do ADG). Druga w otwartym tuż obok kiosku z artykułami papierniczymi. W wyniku niepowodzeń, jakie spotkały podatnika w połowie 2008 r., podatnik zlikwidował kiosk z artykułami papierniczymi 1 stycznia 2009 r.

Nadal funkcjonuje natomiast drugi punkt handlowy. W związku z tym, że likwidacja kiosku z artykułami papierniczymi nastąpiła przed upływem trzech lat od rozpoczęcia ewidencjonowania, podatnik zobowiązany jest do zwrotu odliczonej kwoty, czyli 2500 zł. Zwrot powinien nastąpić najpóźniej 31 stycznia 2009 r. Nie musi natomiast zwracać pozostałych 2500 zł, które odliczył w związku z zakupem drugiej kasy. Ta nadal bowiem jest używana.

Amortyzacja kasy

Odpisy amortyzacyjne dokonywane są zgodnie z przepisami ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych. Kosztem uzyskania przychodów dla celów podatku dochodowego są odpisy amortyzacyjne dokonywane zgodnie z przepisami tej ustawy. Podobne regulacje zawiera także ustawa o podatku dochodowym od osób prawnych.

Zarówno ustawa z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (t.j. Dz.U. z 2000 r. nr 14, poz. 176 z późn. zm.), jak i ustawa z 15 lutego 1992 r. o podatku dochodowym od osób prawnych (t.j. Dz.U. z 2000 r. nr 54, poz. 654) przewidują, że środkami trwałymi są stanowiące własność lub współwłasność podatnika, nabyte lub wytworzone we własnym zakresie, kompletne i zdatne do użytku w dniu przyjęcia do używania: budowle, budynki oraz lokale będące odrębną własnością, maszyny, urządzenia i środki transportu, inne przedmioty o przewidywanym okresie używania dłuższym niż rok, wykorzystywane przez podatnika na potrzeby związane z prowadzoną przez niego działalnością gospodarczą albo oddane do używania na podstawie umowy najmu, dzierżawy lub umowy o podobnym charakterze. Jak z tego wynika, podstawowym kryterium decydującym o tym, czy dany składnik majątku należy, czy też nie należy uznawać za środek trwały, jest poza kryterium własności, okres przewidywanego przez podatnika używania tego składnika. Jeśli jest dłuższy niż rok, to taki składnik majątku powinien być zaliczony do środków trwałych.

Co do zasady, przy kwalifikowaniu czy dany składnik jest, czy nie jest środkiem trwałym, znaczenia nie ma natomiast jego wartość. Z uwagi jednak na pewne specyficzne rozwiązania przyjęte zarówno w ustawie o PIT, jak i w ustawie o CIT można przyjąć, że od zasady tej istnieją pewne wyjątki (dotyczą składników o wartości początkowej nie wyższej niż 3500 zł). Niemniej nawet wówczas trudno uznać, by wartość początkowa składnika była elementem definicji pojęcia środek trwały.

Mimo że przepisy obydwu wspomnianych na wstępie ustaw, a więc zarówno ustawy o PIT, jak i ustawy o CIT, w przypadku składników majątku przedsiębiorstwa uznawanych za środki trwałe, co do zasady uniemożliwiają jednorazowe zaliczenie wydatków na ich zakup do kosztów uzyskania przychodów, to jednak od zasady tej istnieją pewne wyjątki. Wyjątki, które koniecznie trzeba brać pod uwagę, planując amortyzację dopiero co zakupionego środka trwałego. Od razu wyjaśnijmy sobie jednak, że dotyczy to środków trwałych o stosunkowo niskiej wartości początkowej, bo takiej, która nie przekracza 3500 zł. Dotyczy to także kas rejestrujących.

Po pierwsze, podatnicy mogą nie dokonywać odpisów amortyzacyjnych od składników majątku, których wartość początkowa nie przekracza 3500 zł. Wydatki poniesione na ich nabycie stanowią wówczas koszty uzyskania przychodów w miesiącu oddania ich do używania. Oznacza to, że można uznać, że taki składnika majątku, mimo że spełnia wszystkie warunki określone w definicji środków trwałych, środkiem takim jednak nie jest. Trzeba tylko pamiętać, że mimo to, jeżeli jego wartość jest wyższa niż 1500 zł, a podatnik prowadzi podatkową księgę przychodów i rozchodów, składnik ten trzeba wykazać w ewidencji wyposażenia.

Po drugie, można też uznać składnik majątku o wartości nie wyższej niż 3500 zł za środek trwały i dokonać amortyzacji jednorazowej. Przepisy przewidują bowiem, że w przypadku gdy wartość początkowa jest równa lub niższa niż 3500 zł, podatnicy mogą dokonywać odpisów amortyzacyjnych jednorazowo w miesiącu oddania do używania tego środka trwałego lub wartości niematerialnej i prawnej albo w miesiącu następnym.

W istocie efekt ekonomiczny zaliczenia bezpośrednio do kosztów i dokonania jednorazowego odpisu amortyzacyjnego jest taki sam. Różna może być tylko data wpisania wydatków do kosztów.

Trzeba też zwrócić uwagę na to, że zgodnie z art. 23 ust. 1 pkt 45 ustawy o podatku dochodowym od osób fizycznych oraz art. 16 ust. 1 pkt 48 ustawy o podatku dochodowym od osób prawnych, nie są kosztem uzyskania przychodów odpisy amortyzacyjne dokonywane od tej części wartości środka trwałego, która odpowiada wydatkom poniesionym na nabycie lub wytworzenie środka trwałego, odliczonym od podstawy opodatkowania podatkiem dochodowym albo zwróconym podatnikowi w jakiejkolwiek formie.

Postanowienia cytowanych przepisów nie mają moim zdaniem zastosowania do odpisów amortyzacyjnych dokonywanych od tej części wartości zakupionej kasy rejestrującej, która została odliczona od VAT należnego. Skoro odliczenie to ma charakter ulgi w podatku od towarów i usług (por. art. 3 pkt 6 Ordynacji podatkowej), to w sensie prawnym jego wartość nie stanowi ani odliczenia od podstawy opodatkowania podatkiem dochodowym, ani też zwrotu poniesionych wydatków.

Amortyzacji kas rejestrujących dokonuje się na zasadach ogólnych. Podstawą naliczania odpisów amortyzacyjnych jest wartość początkowa kas.

W przypadku odpłatnego nabycia kas rejestrujących - co w praktyce prawie zawsze następuje w drodze kupna - ich wartość początkową stanowi kwota należna sprzedającemu powiększona o koszty związane z zakupem naliczone do dnia przekazania środka trwałego do używania i pomniejszona o podatek od towarów i usług, jeżeli nabywcy przysługuje prawo odliczenia VAT naliczonego przy zakupie lub prawo do zwrotu różnicy VAT.

Wysokość rocznej stawki amortyzacji uzależniona jest od rodzaju zakupionych przez jednostkę kas rejestrujących. Jeżeli zakupiono komputerowy system kasowy, który spełnia wszystkie wymogi umożliwiające zaliczenie go do zespołu komputerowego, stawka ta wynosi 30 proc. w skali roku. W stosunku do pozostałych kas rejestrujących stawka ta wynosi 20 proc.

Podatnicy mogą dokonywać odpisów amortyzacyjnych w równych ratach co miesiąc albo w równych ratach co kwartał, albo jednorazowo na koniec roku podatkowego. Suma odpisów amortyzacyjnych od środków trwałych oraz wartości niematerialnych i prawnych dokonanych w pierwszym roku podatkowym, w którym środki te zostały wprowadzone do ewidencji, nie może przekroczyć wartości tych odpisów przypadających za okres od wprowadzenia ich do ewidencji (wykazu) do końca tego roku podatkowego.

Jeżeli zatem podatnik odpisów amortyzacyjnych dokonuje się w równych ratach co miesiąc, robi to począwszy od pierwszego dnia miesiąca następującego po miesiącu, w którym kasy rejestrujące zostały przyjęte do używania, do końca tego miesiąca, w którym następuje zrównanie sumy odpisów amortyzacyjnych z wartością początkową kasy.

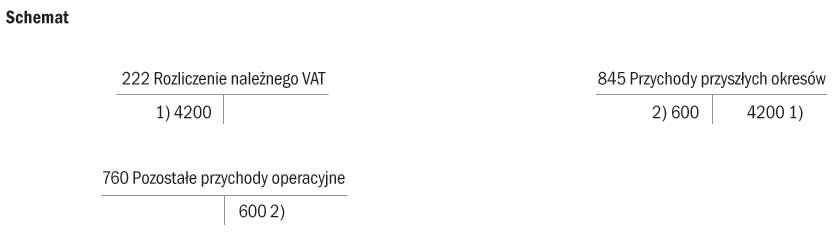

PRZYKŁAD

EWIDENCJA ULGI NA KASY

Spółka z o.o. zakupiła sześć kas rejestrujących o wartości brutto 7320 zł. każda. W związku z dokonaniem takiego zakupu spółka nabyła prawo do dokonania odliczenia od podatku należnego kwoty stanowiącej 90 proc. wartości netto (ceny kasy bez podatku od towarów i usług) każdej z tych kas. Równocześnie spółka pamiętała o obowiązującym w tym zakresie ograniczeniu kwoty odliczenia do 700 zł na każdą kasę. W sumie dokonane przez spółkę odliczenie od podatku należnego wyniosło 4200 zł (700 zł x 6 szt. = 4200 zł). Wartość początkowa zakupionych kas wyniosła 36 000 zł (wartość netto, cena bez VAT pojedynczej kasy wynosi 6000 zł, a zatem 6000 zł x 6 szt. = 36 000 zł)

Dokonanie odliczenia ujęte zostało w księgach spółki w sposób następujący:

• stronie Wn konta 222 Rozliczenie należnego VAT - 4200 zł (księgowanie 1),

• po stronie Ma konta 845 Przychody przyszłych okresów - 4200 zł (księgowanie 1)

Rozliczenie przychodów przyszłych okresów w wysokości dokonanych odpisów amortyzacyjnych równolegle do tych odpisów, przy założeniu, że stawka odpisów wynosi 20 proc. (miesięczny amortyzacyjny od wszystkich zakupionych i wprowadzonych przez jednostkę do używania kas wynosi [36 000 zł x 20 proc.]: 12 = 600 zł):

• po stronie Wn konta 845 Przychody przyszłych okresów - 600 zł (księgowanie 2)

• po stronie Ma konta 760 Pozostałe przychody operacyjne - 600 zł (księgowanie 2)

Ewidencjonowanie amortyzacji

W przypadku podatników rozliczających się z podatku dochodowego na podstawie podatkowej księgi przychodów i rozchodów wprowadzenie kasy do ewidencji księgowej polega na wpisaniu jej ewidencji środków trwałych. Dokonywane od następnego miesiąca następującego po miesiącu wprowadzenia kasy do używania odpisy amortyzacyjne (miesięczne) księguje się w księdze w kolumnie 13 - pozostałe wydatki.

Podatnicy opodatkowani zryczałtowanym podatkiem dochodowym od przychodów ewidencjonowanych wprowadzają kasy do ewidencji księgowej wpisując je do wykazu środków trwałych. Podatnicy tacy nie księgują (nie wpisują) odpisów amortyzacyjnych do ewidencji przychodów.

Inaczej wygląda to w przypadku ksiąg rachunkowych.

Przepis art. 40 ustawy o rachunkowości stanowi, że ujęta na koncie Przychody przyszłych okresów kwota odliczenia zwiększa stopniowo, równolegle do dokonywanych odpisów amortyzacyjnych, wysokość pozostałych przychodów operacyjnych (konto 760). Poza tym sposób ewidencjonowania w księgach rachunkowych odpisów amortyzacyjnych od wartości początkowej kasy rejestrującej nie odbiega od zasad obowiązujących przy amortyzacji innych środków trwałych. Oznacza to, że w okresie użytkowania kasy jednostka księguje:

• amortyzacja kasy fiskalnej według obowiązującej stawki 20,0 proc. lub w przypadku zestawu komputerowego 30 proc. według wykazu rocznych stawek amortyzacyjnych.

- po stronie Wn konta 406 Amortyzacja

- po stronie Ma konta 070 Umorzenie środków trwałych

• rozliczenie przychodów przyszłych okresów w wysokości dokonanych odpisów amortyzacyjnych równolegle do tych odpisów:

- po stronie Wn konta 845 Przychody przyszłych okresów

- po stronie Ma konta 760 Pozostałe przychody operacyjne.

Odroczenie terminu instalacji

Podatnicy mogą uniknąć przykrych konsekwencji uchybienia terminom wynikającym z przepisów rozporządzenia w sprawie kas rejestrujących dzięki przepisom Ordynacji podatkowej dotyczącym odroczenia terminu.

Podatnicy dokonujący sprzedaży na rzecz osób fizycznych nieprowadzących działalności gospodarczej oraz rolników ryczałtowych są obowiązani prowadzić ewidencję obrotu i kwot podatku należnego przy zastosowaniu kas rejestrujących. Terminy, w których należy rozpocząć ewidencjonowanie, precyzyjnie określają przepisy rozporządzenia ministra finansów z 27 czerwca 2008 r. w sprawie kas rejestrujących (Dz.U. nr 113, poz. 720).

Terminy te ustalone są na dwa sposoby. Część podatników ma ściśle określony termin utraty zwolnienia z obowiązku instalacji kas, np. 1 listopada 2008 r. musieli taką ewidencję rozpocząć podatnicy sprzedający wyroby tytoniowe. Część podatników, np. rozpoczynających dopiero sprzedaż, traci prawo do zwolnienia z obowiązku instalacji kasy po przekroczeniu określonego limitu obrotów, np. gdy sprzedaż na rzecz osób fizycznych przekroczy 40 tys. zł. Niezależnie jednak od tego, w jaki sposób termin ten został dla danej grupy podatników określony, wszystkie terminy mają jedną cechę wspólną.

Terminy określone w rozporządzeniu w sprawie kas mają charakter tzw. terminów zawitych, a więc nie podlegają przywróceniu na podstawie art. 162-164 Ordynacji podatkowej. Oznacza to, że podatnik, który uchybił temu terminowi, podlega odpowiedzialności określonej w przepisach o VAT oraz przepisach kodeksu karnego skarbowego. Dziś jest to utrata prawa do odliczenia 30 proc. podatku naliczonego od tego, co powinno być w kasie zaewidencjonowane. Po 1 grudnia będzie to dodatkowe zobowiązanie podatkowe wymierzane dokładnie w tej samej wysokości.

Możliwe są jednak sytuacje, kiedy podatnik nie może rozpocząć ewidencjonowania za pośrednictwem kasy w określonym przez przepisy terminie. Na szczęście możliwość uniknięcia przykrych konsekwencji uchybienia tym terminom dają podatnikom przepisy Ordynacji podatkowej.

Ordynacja podatkowa upoważnia w przepisie art. 48 par. 1 pkt 3 organy podatkowe do odraczania w przypadkach uzasadnionych ważnym interesem podatnika i na jego wyraźny wniosek, innych niż termin płatności podatku terminów przewidzianych przez przepisy prawa podatkowego. Takim terminem jest właśnie termin rozpoczęcia ewidencjonowania sprzedaży za pomocą kasy fiskalnej.

Odroczenie terminu oznacza przesunięcie daty, w której powinno nastąpić rozpoczęcie ewidencjonowania sprzedaży za pośrednictwem kas rejestrujących, na inny termin, który powinien być określony w decyzji organu podatkowego. Czas, na jaki termin rozpoczęcia ewidencjonowania może być odłożony, jest w zasadzie nieograniczony i uzależniony wyłącznie od decyzji organu.

Odroczenie terminu możliwe jest tylko w stosunku do tych terminów, które jeszcze nie minęły. Po upływie terminu zaprowadzenia ewidencji za pośrednictwem kas nie będzie już możliwe ani odroczenie tego terminu, ani jego przywrócenie. Obowiązuje w tym przypadku zasada, że odracza się terminy, które jeszcze nie upłynęły, a przywraca terminy, które już upłynęły. Tym samym nie jest możliwe ani przywrócenie terminu, który nie upłynął, ani też odroczenie terminu, który już upłynął. Jeśli zatem podatnik miał obowiązek rozpocząć ewidencję 1 listopada 2008 roku, a wniosku takiego nie złożył do końca października, o odroczeniu terminu instalacji kasy mowy być nie może.

Określając warunki odroczenia terminu, ustawodawca użył zwrotu niedookreślonego. Organ podatkowy (w tym przypadku jest nim naczelnik urzędu skarbowego) może na wniosek podatnika odroczyć termin wynikający z prawa podatkowego, jeżeli jest to uzasadnione ważnym interesem podatnika.

Co do zasady, udzielenie tego rodzaju ulgi będzie zasadne wówczas, gdy w wyniku postępowania dowodowego organ podatkowy stwierdzi, że w danym przypadku, ze względu na ważny interes podatnika, należy takiemu podatnikowi dać więcej czasu na wywiązanie się z obowiązku wprowadzenia ewidencjonowania za pośrednictwem kas (gdy np. ze względu na trudną sytuację ekonomiczną nie może jednorazowo zakupić wymaganej liczby kas rejestrujących).

PRZYKŁAD

AMORTYZACJA KASY W KSIĘGACH RACHUNKOWYCH

Spółka zakupiła sześć kas rejestrujących o wartości brutto 7320 zł każda.

Wartość netto zakupionych kas wyniosła 36 000 zł, a koszt ich instalacji 2440 zł. Wartość podatku naliczonego w cenie każdej z zakupionych przez spółkę kas wyniosła 1320 zł (razem za sześć kas - 7920 zł). Zakupione przez spółkę kasy zaliczane są zgodnie z Klasyfikacją Środków Trwałych do rodzaju 669. Stawka amortyzacji wynosi zatem 20 proc. Roczny odpis amortyzacyjny od wszystkich kas wynosi 36 000 zł x 20 proc. = 7200 zł. Odpis miesięczny odpowiednio: 7200 zł: 12 = 600 zł.

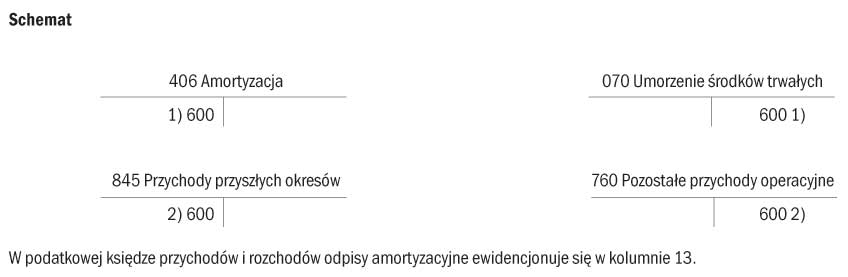

Sposób zaksięgowania powyższego przykładu można przedstawić za pomocą następującego schematu, przy czym poszczególne księgowania odnoszą się do:

• księgowanie 1 - amortyzacja kasy fiskalnej według obowiązującej stawki (20,0 proc.) - 600

• księgowanie 2 - rozliczenie przychodów przyszłych okresów w wysokości dokonanych odpisów amortyzacyjnych równolegle do tych odpisów.

KRYSTYNA GÓRCZAK

ksiegowosc@infor.pl

PODSTAWA PRAWNA

• Art. 111 ustawy z 11 marca 2004 r. o podatku od towarów i usług (Dz.U. nr 54, poz. 535 z późn. zm.).

• Rozporządzenie ministra finansów z 19 grudnia 2008 r. w sprawie zwolnień z obowiązku prowadzenia ewidencji przy zastosowaniu kas rejestrujących (Dz.U. nr 228, poz. 1510).

• Rozporządzenie ministra finansów z 19 grudnia 2008 r. w sprawie odliczania i zwrotu kwot wydatkowanych na zakup kas rejestrujących (Dz.U. nr 228, poz. 1509).

• Rozporządzenie ministra finansów z 28 listopada 2008 r. w sprawie kryteriów i warunków technicznych, którym muszą odpowiadać kasy rejestrujące oraz warunków ich stosowania (Dz.U. nr 212, poz. 1338).

Źródło: Gazeta Prawna [Tygodnik Podatkowy] nr 2(2378), 5 stycznia 2009 r.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA