Ewidencja rozchodu zapasów metodą AVCO

REKLAMA

REKLAMA

Katarzyna Kobiela-Pionnier

REKLAMA

REKLAMA

Wyższa Szkoła Finansów i Zarządzania w Warszawie

Metoda według cen przeciętnych jest jedną z czterech metod ewidencji rozchodu zapasów. Poza ewidencją według cen rzeczywistych eliminuje ona niedoskonałości metody FIFO i LIFO. Niedoskonałości tych metod pojawiają się szczególnie w razie dużej rozbieżności ceny nabycia, która przy stosowaniu metody średniej ważonej ceny się wyrównuje.

Przykład

REKLAMA

Na koncie „Towary” spółka Alfa wykazuje następujące obroty:

Zakup:

- 2500 szt. po 12 zł/szt.,

- 3000 szt. po 18 zł/szt.,

- 4000 szt. po 20 zł/szt.

Razem wartość początkowa materiałów wynosi 164 000 zł.

Sprzedaż - 5000 szt.

Wartość sprzedanych towarów:

- według metody FIFO: 2500 szt. × 12 zł/szt. + 2500 szt. × 18 zł/szt. = 75 000 zł,

- według metody LIFO: 4000 szt. × 20 zł/szt. + 1000 szt. × 18 zł/szt. = 98 000 zł,

- według metody AVCO: 17,26 zł/szt. × 5000 szt. = 86 300 zł

(2500 szt. × 12 zł/szt. + 3000 szt. × 18 zł/szt. + 4000 szt. × 20 zł/szt.) : 9500 szt. = 17,26 zł/szt.

Wybór metody wyceny zapasów skutkuje różnicą w wartości wyniku finansowego. Dotyczy to szczególnie metod FIFO, LIFO i AVCO (ceny przeciętnej). Największe różnice w wyniku finansowym występują w porównaniu metod FIFO i LIFO. Im bardziej materiałochłonna produkcja, tym większy wpływ na ostateczny wynik finansowy będzie miała wybrana przez jednostkę metoda wyceny. W warunkach szybko rosnących cen materiałów wybór metody FIFO obniży koszt jednostkowy produktu i wpłynie na znaczne, w zasadzie „papierowe” podwyższenie zysku. Jednak w warunkach stabilnych cen i niskiej inflacji wybór metody FIFO nie wydaje się błędny. Z kolei niemal identyczne wyniki metod średniej ważonej ceny (kosztu) i cen ewidencyjnych wskazują, że wybór tych metod skutkowałby wiarygodną wysokością wyniku finansowego.

Ustawa o rachunkowości dopuszcza każdą z zaprezentowanych metod. Tak różne wyniki dla tego samego przykładu wskazują jednak, że kierownik jednostki powinien świadomie dokonać wyboru konkretnego wariantu działania, mając na uwadze to, co dla niej najważniejsze - wysokość wypracowanego wyniku finansowego.

Przykład

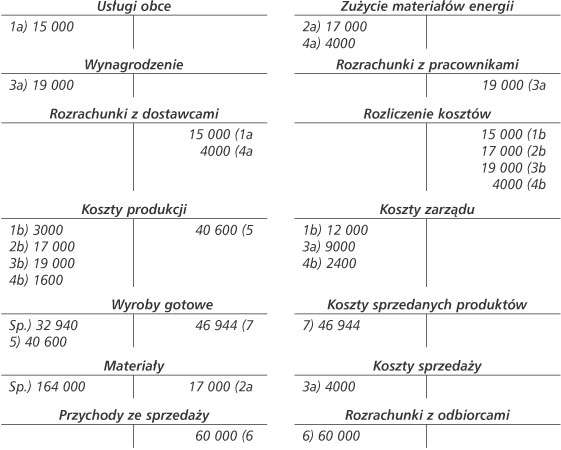

Jednostka produkcyjna Alfa wykazuje:

- na koncie „Materiały”: 3000 szt. materiałów po 12 zł/szt., 3000 szt. po 18 zł/szt. i 4000 szt. po 20 zł/szt.; razem wartość początkowa materiałów wynosi 170 000 zł;

- na koncie „Wyroby gotowe”: 250 szt. wyrobów wycenionych według rzeczywistego kosztu wytworzenia po 36 zł/szt. oraz 630 szt. wyrobów wycenionych po 38 zł/szt.; razem wartość początkowa produktów gotowych wynosi 32 940 zł.

W bieżącym okresie jednostka odnotowała następujące zdarzenia dotyczące kosztów:

1. Otrzymano fakturę za wynajem pomieszczeń przedsiębiorstwa - 15 000 zł; oszacowano, że czynsz dotyczący pomieszczeń produkcyjnych wynosi 12 000 zł, pozostała część obciąża pomieszczenia administracyjne jednostki:

a) ewidencja kosztu

Wn „Usługi obce” 15 000

Ma „Rozrachunki z dostawcami” 15 000

b) przeniesienie kosztów według miejsca powstania

Wn „Koszty produkcji” 3000

Wn „Koszty zarządu” 12 000

Ma „Rozliczenie kosztów” 15 000

2. Wydano do produkcji 1000 szt. materiałów. Średnia cena, po jakiej kupiono materiały, wynosi 17 zł/szt. (3000 szt. × 12 zł + 3000 szt. × 18 zł + 4000 szt. × 20 zł): 10 000 szt. Wartość materiałów wydanych do produkcji wynosi 17 000 zł (1000 szt. × 17 zł/szt.):

a) ewidencja kosztu

Wn „Zużycie materiałów i energii” 17 000

Ma „Materiały” 17 000

b) przeniesienie kosztów według miejsca powstania

Wn „Koszty produkcji” 17 000

Ma „Rozliczenie kosztów” 17 000

3. Naliczono wynagrodzenia pracownikom produkcji jednostki - 19 000 zł:

a) ewidencja kosztu

Wn „Wynagrodzenie” 19 000

Ma „Rozrachunki z pracownikami” 19 000

b) przeniesienie kosztów według miejsca powstania

Wn „Koszty produkcji” 19 000

Ma „Rozliczenie kosztów” 19 000

4. Otrzymano fakturę za energię elektryczną - 4000 zł. Oszacowano, że czynsz dotyczący pomieszczeń produkcyjnych wynosi 1600 zł, pozostała część - 2400 zł - dotyczy pomieszczeń administracyjnych jednostki:

a) ewidencja kosztu

Wn „Zużycie materiałów i energii” 4000

Ma „Rozrachunki z dostawcami” 4000

b) przeniesienie kosztów według miejsca powstania

Wn „Koszty produkcji” 1600

Wn „Koszty zarządu” 2400

Ma „Rozliczenie kosztów” 4000

5. Na koniec okresu przyjęto do magazynu 1000 szt. wyrobów gotowych. Jednostkowy koszt wytworzenia produktu wynosi: 40 600 zł : 1000 szt. = 40,60 zł

Wn „Wyroby gotowe” 40 600

Ma „Koszty produkcji” 40 600

6. Wystawiono klientowi fakturę sprzedaży 1200 szt. produktów (cena sprzedaży 1 szt. produktu wynosi 50 zł/szt.):

1200 szt. × 50 zł/szt. = 60 000 zł

Wn „Rozrachunki z odbiorcami” 60 000

Ma „Przychody ze sprzedaży” 60 000

7. Wydano sprzedane produkty z magazynu. Przy zastosowaniu metody ceny przeciętnej średni ważony koszt wytworzenia produktu wynosi 39,12 zł/szt. (250 szt. × 36 zł/szt. + 630 szt. × 38 zł/szt. + 1000 szt. × 40,60 zł/szt.) : 1880 zł. Wartość wydanych z magazynu produktów będzie w tym przypadku wynosiła: 1200 szt. × 39,12 zł/szt.= 46 944 zł

Wn „Koszty sprzedanych produktów” 46 944

Ma „Wyroby gotowe” 46 944

Podstawa prawna:

art. 34 ustawy z 29 września 1994 r. o rachunkowości (j.t. Dz.U. z 2002 r. Nr 76, poz. 694 z późn.zm.).

REKLAMA

REKLAMA