Jak ująć leasing zwrotny w księgach rachunkowych

REKLAMA

REKLAMA

Zasady ujęcia leasingu zwrotnego zostały przedstawione w Krajowym Standardzie Rachunkowości nr 5 „Leasing, najem i dzierżawa”. W ustawie o rachunkowości w art. 3 ust. 4, 5 i 6 omówiono sposób klasyfikowania umów leasingu z podziałem na leasing finansowy i operacyjny. Zgodnie z art. 10 ust. 3 tej ustawy w sprawach nieuregulowanych jej przepisami, przyjmując zasady (politykę) rachunkowości, jednostki mogą stosować krajowe standardy rachunkowości wydane przez Komitet Standardów Rachunkowości. W przypadku braku odpowiedniego standardu krajowego jednostki mogą stosować MSR.

REKLAMA

REKLAMA

Na transakcję leasingu zwrotnego składają się – w świetle kodeksu cywilnego – dwie umowy. Z jednej strony mamy umowę sprzedaży określonych składników aktywów, a następnie oddania tych składników w leasing sprzedającemu przez nabywcę.

Pierwszym etapem transakcji leasingu zwrotnego jest zbycie przedmiotu umowy przez jego dotychczasowego właściciela finansującemu, który następnie – w drugim etapie – oddaje nabyte składniki aktywów do używania korzystającemu, którym jest zbywca, na zasadach leasingu operacyjnego lub finansowego. Zazwyczaj przedmiot umowy pozostaje cały czas pod kontrolą zbywcy (jednocześnie korzystającego), zmienia się jedynie podmiot będący właścicielem tych aktywów. Zgodnie z zasadą przewagi treści ekonomicznej nad formą prawną obydwie umowy rozpatrywane są dla celów księgowych łącznie.

MSSF 16 – standard dotyczący leasingu od 2019 roku

REKLAMA

W pierwszym etapie transakcji leasingu zwrotnego leasingobiorca dokonuje typowej umowy sprzedaży, na przykład środka trwałego. Zaś zbywca przedmiotu umowy wykazuje wyłącznie zysk lub stratę na transakcji.

Przyjęcie sprzedanego środka trwałego do użytkowania na podstawie umowy leasingu i dalsza jego ewidencja zależą od klasyfikacji leasingu i wyniku na sprzedaży. ⒸⓅ

WAŻNE

Leasing zwrotny ma na celu poprawę płynności finansowej. Leasingobiorca odsprzedaje swój majątek leasingodawcy, a następnie korzysta z niego na podstawie umowy leasingu.

Polecamy: Poradnik Gazety Prawnej - Środki trwałe wycena, amortyzacja i likwidacja

PRZYKŁAD

Linia technologiczna

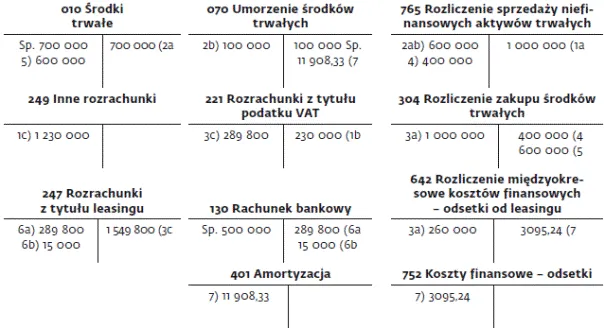

Spółka posiada linię technologiczną, którą zamierza sprzedać do firmy leasingowej, a następnie zawrzeć umowę leasingu zwrotnego na tę samą linię technologiczną. Linia ma wartość początkową 700 000 zł, a dotychczasowe umorzenie wynosi 100 000 zł. Cena sprzedaży linii będzie wynosiła 1 000 000 zł. Następnie zgodnie z zawartą umową spółka będzie korzystała z linii na podstawie podpisanej umowy leasingu. Umowa zostanie zaliczona zgodnie z art. 3 ust. 4 jako umowa leasingu finansowego. Umowa leasingu została zawarta na siedem lat. Wartość przedmiotu leasingu ustalono na kwotę 1 000 000 zł. Według harmonogramu spłat rata miesięczna będzie wynosiła 15 000 zł. Wartość odsetek wynosi więc 84 raty x 15 000 zł – 1 000 000 zł = 260 000 zł. Leasingobiorca otrzymał fakturę na kwotę netto 1 260 000 zł plus VAT – 289 800 zł, razem 1 549 800 zł.

Dla podziału raty leasingowej na część kapitałową i odsetkową przyjęto metodę liniową i otrzymano następujące wielkości: 1 260 000 zł – 1 000 000 zł = 260 000 zł; 260 000 zł : 84 raty = 3095,24 zł.

Objaśnienia:

1. Faktura za sprzedaną linię technologiczną:

a) netto 1 000 000 zł

b) VAT 230 000 zł

c) brutto 1 230 000 zł

2. LT – wyksięgowanie wartości sprzedanej linii technologicznej

a) wartość brutto 700 000 zł

b) dotychczasowe umorzenie 100 000 zł

3. Faktura za linię technologiczną przyjętą w leasing finansowy (bilansowo i podatkowo):

a) netto 1 260 000 zł

b) VAT 289 800 zł

c) brutto 1 549 800 zł

Jak rozliczać wykupienie samochodu z leasingu

4. Przeksięgowanie zysku na sprzedaży linii 400 000 zł

5. OT – przyjęcie środka trwałego do użytkowania – korekta wartości przedmiotu leasingu 1 000 000 zł – 400 000 zł = 600 000 zł

6. WB – zapłata pierwszej raty leasingowej i całej kwoty VAT:

a) VAT – 289 800 zł

b) rata leasingu – 15 000 zł

c) PK – rozliczenie odsetek z raty leasingowej 3095,24 zł.

7. PK – naliczenie amortyzacji 1 000 000 x 14,29 proc. = 142 900,00 zł

142 900 zł : 12 miesięcy = 11 908,33 zł ⒸⓅ

Gabriela Suski

specjalistka z zakresu rachunkowości

Podstawa prawna

Ustawa z 29 września 1994 r. o rachunkowości (t.j. Dz.U. z 2016 r. poz. 1047).

Ustawa z 23 kwietnia 1964 r. – Kodeks cywilny (t.j. Dz.U. z 2016 r. poz. 380 ze zm.).

REKLAMA

REKLAMA