Jak ewidencjonować zaliczki w księgach jednostki non profit

REKLAMA

REKLAMA

Jeżeli jednostka non profit jest płatnikiem podatku od towarów i usług (dalej: ustawa o VAT), to otrzymanie zaliczki na poczet świadczonych usług (dostawę towarów) powoduje powstanie obowiązku podatkowego.

REKLAMA

REKLAMA

Jednostka non profit jako jednostka przyjmująca zaliczkę

Według ustawy o VAT obowiązek podatkowy powstaje z chwilą wydania towaru lub wykonania usługi. Jeżeli dostawa towaru lub wykonanie usługi powinny być potwierdzone fakturą, obowiązek podatkowy powstaje z chwilą wystawienia faktury - nie później jednak niż 7. dnia, licząc od dnia wydania towaru lub wykonania usługi. Jeżeli przed wydaniem towaru (wykonaniem usługi) dostawca otrzymał całość lub część należności, w szczególności: przedpłatę, zaliczkę, zadatek, ratę, to obowiązek podatkowy powstaje z chwilą jej otrzymania.

Jeżeli zaliczkę otrzymano ostatniego dnia miesiąca, a fakturę wystawiono w miesiącu następnym, obowiązek podatkowy u otrzymującego powstaje w miesiącu, w którym zaliczka wpłynęła na konto - niezależnie od daty wystawienia faktury.

Oznacza to, że jednostka non profit, w przypadku otrzymania zaliczki na świadczone usługi (dostawę towarów), powinna na otrzymaną kwotę zaliczki wystawić fakturę VAT. Kwotę brutto faktury stanowi wartość otrzymanej zaliczki. Fakturę należy wystawić nie później niż siódmego dnia, licząc od dnia, w którym otrzymano całość lub część zakontraktowanej należności.

REKLAMA

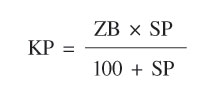

Kwotę podatku wylicza się według wzoru:

gdzie:

KP - oznacza kwotę podatku,

ZB - oznacza kwotę otrzymanej części lub całości należności brutto,

SP - oznacza stawkę podatku.

Ponieważ według przepisów rachunkowych otrzymana zaliczka nie jest przychodem, to kwotę otrzymanej zaliczki należy ująć na koncie „Rozliczenia międzyokresowe przychodów”.

W momencie wykonania usługi bądź wydania towaru, kwotę otrzymanej zaliczki należy przeksięgować na konto przychodów.

Według ustawy o podatku dochodowym od osób prawnych (dalej: updop) otrzymane zaliczki również nie stanowią przychodu. Do przychodów nie zalicza się bowiem pobranych wpłat lub zarachowanych należności na poczet dostaw towarów i usług, które zostaną wykonane w następnych okresach sprawozdawczych. Przychód podatkowy z tego tytułu powstanie w chwili dostarczenia towaru lub wykonania usługi.

W przypadku gdy odbiorca rezygnuje z dostawy, na poczet której wpłacił zaliczkę, w momencie otrzymania rezygnacji dostawca powinien wystawić fakturę korygującą na kwotę wpłaconej zaliczki.

PRZYKŁAD 1 Stowarzyszenie X 8 czerwca 2009 r. zawarło umowę na przeprowadzenie szkolenia dla odbiorcy Y w lipcu 2009 r. W zawartej umowie znalazła się klauzula o wpłacie zaliczki w wysokości 25% ogólnej wartości usługi. Odbiorca zobowiązał się do zapłaty zaliczki w terminie 2 dni od dnia zawarcia umowy. Należność za wykonaną usługę uzgodniono na kwotę 60 000 zł brutto. Zaliczka w wysokości 15 000 zł wpłynęła na konto bankowe stowarzyszenia X 12 czerwca 2009 r. Na kwotę otrzymanej zaliczki stowarzyszenie wystawiło fakturę VAT.

1. Wpływ zaliczki na rachunek bankowy:

Wn „Rachunek bieżący” 15 000,00 zł

Ma „Rozrachunki z odbiorcami” (w analityce konto odbiorcy) 15 000,00 zł

2. Wystawiona faktura VAT w wysokości 15 000,00 zł brutto:

a) Wartość brutto faktury

Wn „Rozrachunki z odbiorcami” (w analityce konto odbiorcy) 15 000,00 zł

b) Wartość netto faktury

Ma „Rozliczenia międzyokresowe przychodów” 12 295,08 zł

c) Podatek VAT należny

Ma „Podatek VAT należny” 2 704,92 zł

3. Wykonanie usługi oraz wystawienie faktury końcowej:

20 lipca 2009 r. stowarzyszenie X wykonało według umowy usługę i wystawiło fakturę końcową.

Obliczenie kwoty do zafakturowania:

60 000,00 zł - 15 000,00 zł = 45 000,00 zł

4. Wystawiona faktura VAT w wysokości 45 000,00 zł brutto:

a) Wartość brutto faktury

Wn „Rozrachunki z odbiorcami” (w analityce konto odbiorcy) 45 000,00 zł

b) Wartość netto faktury

Ma „Przychody ze sprzedaży” 36 885,25 zł

c) Podatek VAT należny

Ma „Podatek VAT należny” 8 114,75 zł

5. Przeksięgowanie kwoty netto otrzymanej zaliczki:

Wn „Rozliczenia międzyokresowe przychodów” 12 295,08 zł

Ma „Przychody ze sprzedaży” 12 295,08 zł

6. Wpływ należności na rachunek bankowy za wykonaną usługę:

Wn „Rachunek bieżący” 45 000,00 zł

Ma „Rozrachunki z odbiorcami” (w analityce konto odbiorcy) 45 000,00 zł

PRZYKŁAD 2 Fundacja X 15 czerwca 2009 r. zawarła umowę na dostarczenie usługi dla odbiorcy Y. Usługa ma zostać wykonana w lipcu 2009 r. W zawartej umowie znalazła się klauzula o wpłacie zaliczki w wysokości 100% ogólnej wartości należności. Odbiorca zobowiązał się do zapłaty zaliczki w terminie 2 dni od dnia zawarcia umowy. Należność za wykonaną usługę uzgodniono na kwotę 50 000 zł brutto. Zaliczka w wysokości 100% należności w wysokości 50 000 zł wpłynęła na konto bankowe fundacji X. Na kwotę otrzymanej zaliczki fundacja wystawiła fakturę VAT.

1. Wpływ zaliczki na rachunek bankowy:

Wn „Rachunek bieżący” 50 000,00 zł

Ma „Rozrachunki z odbiorcami” (w analityce konto odbiorcy) 50 000,00 zł

2. Wystawiona faktura VAT w wysokości 50 000,00 zł brutto:

a) Wartość brutto faktury

Wn „Rozrachunki z odbiorcami” (w analityce konto odbiorcy) 50 000,00 zł

b) Wartość netto faktury

Ma „Rozliczenia międzyokresowe przychodów” 40 983,61 zł

c) Podatek VAT należny

Ma „Podatek VAT należny” 9 016,39 zł

Wykonanie usługi w miesiącu lipcu, potwierdzone protokołem odbioru.

3. Przeksięgowanie w lipcu kwoty netto otrzymanej zaliczki:

Wn „Rozliczenia międzyokresowe przychodów” 40 983,61 zł

Ma „Przychody ze sprzedaży” 40 983,61 zł

Jeżeli jednostka non profit nie jest płatnikiem VAT, to otrzymaną zaliczkę od kontrahenta na poczet wykonania usługi bądź dostarczenia towaru księguje:

Wn „Rachunek bieżący”,

Ma „Rozrachunki z odbiorcami” (w analityce konto odbiorcy).

Po wykonaniu usługi bądź dostarczeniu towaru wystawia dla odbiorcy rachunek, który księguje:

Wn „Rozrachunki z odbiorcami” (w analityce konto odbiorcy),

Ma „Przychody ze sprzedaży”.

Jednostka non profit jako jednostka płacąca zaliczkę

Należy pamiętać (jednostka non profit jako płatnik VAT), że zapłata zaliczki nie upoważnia do odliczenia VAT. Dopiero otrzymana faktura od dostawcy, dotycząca wpłaconej zaliczki, wystawiona w terminie określonym przez ustawę o VAT, pozwala na odliczenie VAT naliczonego. Także faktura zaliczkowa wystawiona przez dostawcę i dostarczona przed wysłaniem pieniędzy jest fakturą nieprawidłową. Przepisy nie zezwalają na wystawienie tego rodzaju faktury przed faktycznym dokonaniem wpłaty. Jednostka non profit, która otrzymała taką fakturę, nie ma prawa do odliczenia VAT naliczonego. Nie może też ewidencjonować takiego dokumentu w księgach rachunkowych jednostki. Jest to dokument podobny do faktury pro forma, mającej postać wezwania do zapłaty.

PRZYKŁAD 1 Fundacja X 10 czerwca 2009 r. zawarła umowę na zakup materiałów biurowych z firmą Y. Materiały mają zostać dostarczone w lipcu 2009 r. W zawartej umowie dostawca zastrzegł sobie wpłatę zaliczki wysokości 30% całkowitej wartości materiałów. Fundacja X zobowiązała się do wpłaty zaliczki w miesiącu podpisania umowy. Wartość dostarczonych materiałów wynosi 21 000 zł brutto. Zaliczka w wysokości 30% zobowiązania (6300 zł) została przelana na konto dostawcy. Po dwóch dniach od dokonania przelewu fundacja X otrzymała fakturę VAT na kwotę 6300 zł brutto.

Fundacja X nie prowadzi magazynów, a zakupione materiały przeznacza do bieżącego zużycia.

1. Wpłata zaliczki - przelew na konto dostawcy:

Wn „Rozrachunki z dostawcami” (w analityce konto dostawcy) 6 300,00 zł

Ma „Rachunek bieżący” 6 300,00 zł

2. Otrzymana faktura VAT na kwotę 6300,00 zł brutto:

a) Wartość brutto faktury

Ma „Rozrachunki z dostawcami” (w analityce konto dostawcy) 6 300,00 zł

b) Wartość netto faktury

Wn „Rozliczenie zakupu” 5 163,93 zł

c) VAT naliczony

Wn „VAT naliczony” 1 136,07 zł

Dostawca dostarczył zamówione materiały w lipcu. Otrzymano fakturę końcową za dostarczone materiały na kwotę 14 700,00 zł.

3. Wystawiona faktura VAT na kwotę 14 700,00 zł

a) Wartość brutto faktury

Ma „Rozrachunki z dostawcami” (w analityce konto dostawcy) 14 700,00 zł

b) Wartość netto faktury - koszty administracyjne:

Wn „Zużycie materiałów i energii” 12 049,18 zł

c) VAT naliczony

Wn „VAT naliczony” 2 650,82 zł

4. Przeksięgowanie kwoty netto zapłaconej zaliczki:

- koszty administracyjne:

Wn „Zużycie materiałów i energii” 5 163,93 zł

Ma „Rozliczenie zakupu” 5 163,93 zł

5. Zapłata zobowiązania za dostarczony materiał:

Ma „Rachunek bieżący” 14 700,00 zł

Wn „Rozrachunki z dostawcami” (w analityce konto dostawcy) 14 700,00 zł

UWAGA!

Jeżeli jednostka non profit prowadzi rozbudowany rachunek kosztów, to księgowania na konto kosztów należy przeprowadzić przez konto „Rozliczenie kosztów” (490) oraz układ kalkulacyjny (zespół kont 5).

PRZYKŁAD 2 Fundacja X 10 czerwca 2009 r. zawarła umowę na zakup materiałów biurowych z firmą Y. Materiały mają zostać dostarczone w lipcu 2009 r. W zawartej umowie dostawca zastrzegł sobie wpłatę zaliczki w wysokości 100% całkowitej wartości materiałów. Fundacja X zobowiązała się do wpłaty zaliczki w miesiącu podpisania umowy. Wartość dostarczonych materiałów wynosi 10 000 zł brutto. Zaliczka w wysokości 100% zobowiązania (10 000 zł) została przelana na konto dostawcy. Po dwóch dniach od dokonania przelewu fundacja X otrzymała fakturę VAT na kwotę 10 000 zł brutto.

Fundacja X nie prowadzi magazynów, a zakupione materiały przeznacza do bieżącego zużycia.

1. Wpłata zaliczki - przelew na konto dostawcy:

Wn „Rozrachunki z dostawcami” (w analityce konto dostawcy) 10 000,00 zł

Ma „Rachunek bieżący” 10 000,00 zł

2. Otrzymana faktura VAT w wysokości 10 000,00 zł brutto:

a) Wartość brutto faktury

Ma „Rozrachunki z dostawcami” (w analityce konto dostawcy) 10 000,00 zł

b) Wartość netto faktury

Wn „Rozliczenie zakupu” 8 196,72 zł

c) VAT naliczony

Wn „VAT naliczony” 1 803,28 zł

W lipcu dostawca dostarczył zamówione materiały. Odbiór udokumentowano protokołem przyjęcia.

3. Zaliczka przekazana na zakup - przeksięgowanie kwoty netto zapłaconej zaliczki:

- koszty administracyjne:

Wn „Zużycie materiałów i energii” 8 196,72 zł

Ma „Rozliczenie zakupu” 8 196,72 zł

UWAGA!

Jeżeli jednostka non profit prowadzi rozbudowany rachunek kosztów, to księgowania na konto kosztów należy przeprowadzić przez konto „Rozliczenie kosztów” (490) oraz układ kalkulacyjny (zespół kont 5).

PRZYKŁAD 3 Fundacja X zamówiła w czerwcu w fabryce ceramiki Y specjalne kubki z nadrukiem nazwy fundacji. Fundacja prowadzi ewidencję magazynową towarów. Kubki zostaną sprzedane.

Fabryka ceramiki zobowiązała się zrealizować zamówienie i dostarczyć towar w lipcu 2009 r., jednak zastrzegła sobie wpłatę przez fundację zaliczki na poczet dostawy towarów w czerwcu.

Zaliczka ma wynosić 20% ogólnej wartości zamówienia. Wykonanie kubków wyceniono na kwotę 20 000 zł brutto. Fundacja X zobowiązała się do wpłaty zaliczki. Kwota 4000 zł została przelana na konto dostawcy. Po dwóch dniach od dokonania przelewu fundacja X otrzymała fakturę VAT na kwotę 4000 zł.

1. Wpłata zaliczki - przelew na konto dostawcy:

Wn „Rozrachunki z dostawcami” (w analityce konto dostawcy) 4 000,00 zł

Ma „Rachunek bieżący” 4 000,00 zł

2. Otrzymana faktura VAT w wysokości 4000,00 zł brutto:

a) Wartość brutto faktury

Ma „Rozrachunki z dostawcami” (w analityce konto dostawcy) 4 000,00 zł

b) Wartość netto faktury

Wn „Rozliczenie zakupu towarów” 3 278,69 zł

c) VAT naliczony

Wn „VAT naliczony” 721,31 zł

W lipcu dostawca dostarczył towar, wystawiono dowód PZ i przyjęto go do magazynu.

3. Otrzymana faktura VAT końcowa w wysokości 16 000,00 zł brutto:

a) Wartość brutto faktury

Ma „Rozrachunki z dostawcami” (w analityce konto dostawcy) 16 000,00 zł

b) Wartość netto faktury

Wn „Rozliczenie zakupu towarów” 13 114,75 zł

c) VAT naliczony

Wn „VAT naliczony” 2 885,25 zł

4. Przyjęcie do magazynu:

Ma „Rozliczenie zakupu towarów” 16 393,44 zł

Wn „Towary” 16 393,44 zł

5. Zapłata zobowiązania za dostarczony materiał:

Ma „Rachunek bieżący” 16 000,00 zł

Wn „Rozrachunki z dostawcami” (w analityce konto dostawcy) 16 000,00 zł

Jeżeli jednostka nie jest płatnikiem VAT, to zapłaconą zaliczkę dla dostawcy na poczet dostarczenia usługi bądź towaru księguje:

Ma „Rachunek bieżący”,

Wn „Rozrachunki z dostawcami” (w analityce konto dostawcy).

Jeżeli dostawca jest płatnikiem VAT i na otrzymaną zaliczkę wystawi fakturę VAT, to jednostka non profit taką fakturę księguje (w kwocie brutto):

Ma „Rozrachunki z dostawcami” (w analityce konto dostawcy),

Wn „Rozliczenia międzyokresowe kosztów”.

LIDIA MICHALSKA

Podstawy prawne:

- ustawa z 29 września 1994 r. o rachunkowości - j.t. Dz.U. z 2002 r. Nr 76, poz. 694; ost.zm. Dz.U. z 2008 r. Nr 144, poz. 900

- rozporządzenie Ministra Finansów z 15 listopada 2001 r. w sprawie szczegółowych zasad rachunkowości dla niektórych jednostek niebędących spółkami handlowymi nieprowadzących działalności gospodarczej - Dz.U. z 2001 r. Nr 137, poz. 1539; ost.zm. Dz.U. z 2003 r. Nr 11, poz. 117

- ustawa z 11 marca 2004 r. o podatku od towarów i usług - Dz.U. Nr 54, poz. 535; ost.zm. Dz.U. z 2009 r. Nr 3, poz. 11

- rozporządzenie Ministra Finansów z 28 listopada 2008 r. w sprawie zwrotu podatku niektórym podatnikom, wystawiania faktur, sposobu ich przechowywania oraz listy towarów i usług, do których nie mają zastosowania zwolnienia od podatku od towarów i usług - Dz.U. z 2008 r. Nr 212, poz. 1337

REKLAMA

REKLAMA