Jak wykazać aktywa biologiczne w księgach rachunkowych

REKLAMA

REKLAMA

REKLAMA

REKLAMA

Przepisy uor stosują i są zobowiązane do prowadzenia ksiąg rachunkowych gospodarstwa działające w formie spółki kapitałowej (akcyjnej i z o.o.), spółdzielni lub stanowiące inne osoby prawne oraz spółki osobowe z udziałem osób prawnych, bez względu na wielkość osiągniętych przez nie przychodów netto ze sprzedaży produktów i operacji finansowych. Księgi rachunkowe muszą też prowadzić osoby fizyczne i spółki osobowe osób fizycznych, jeżeli przychody netto ze sprzedaży produktów i operacji finansowych za poprzedni rok obrotowy wyniosły co najmniej równowartość 1 200 000 euro, tj. 4 936 560 zł według kursu na 30 września 2012 r.

Ustawa o rachunkowości określa jednak tylko w sposób ogólny zasady prowadzenia ksiąg rachunkowych, wyceny aktywów i pasywów oraz ustalania wyniku finansowego. Nie uwzględnia specyfiki poszczególnych rodzajów i odmian działalności gospodarczej, w tym także działalności rolniczej. Każe jedynie wycenić zapasy i inne składniki aktywów oraz ustalić wynik finansowy. Zgodnie jednak z art. 10 ust. 3 uor w sprawach nieuregulowanych ustawą - w razie braku Krajowego Standardu Rachunkowości poświęconego danemu zagadnieniu - gospodarstwo może stosować postanowienia MSR. Dla działalności rolniczej jest to MSR 41 Rolnictwo.

Tabela 1. Zakres przedmiotowy MSR 41

REKLAMA

| Elementy | Wyjaśnienie |

| Aktywa biologiczne | Aktywa biologiczne to zbiór zwierząt hodowlanych, roślin uprawnych albo drzew i krzewów owocowych podobnych pod względem gatunku (rodzaju), a w ramach gatunku - rasy zwierząt lub odmiany roślin, drzew i krzewów owocowych. |

| Produkty rolne (rolnicze) | Produktami rolnymi są produkty zwierzęce lub roślinne oraz owoce uzyskane z aktywów biologicznych należących do gospodarstwa. |

| Przemiana biologiczna | Przemiana biologiczna to procesy wzrostu zwierząt i roślin oraz prokreacji, powodujące jakościowe lub ilościowe zmiany składnika aktywów biologicznych (zwierząt znajdujących się w hodowli lub chowie, roślin uprawnych - zbóż, warzyw, drzew i krzewów owocowych). |

| Zbiory (uzyskanie) | Zbiory to oddzielenie produktu rolnego od aktywów biologicznych lub zakończenie procesów życiowych aktywów biologicznych. |

| Działalność rolnicza | Działalność rolnicza polega na sterowanej przez gospodarstwo przemianie biologicznej aktywów biologicznych w produkty rolne (zwierzęce lub roślinne) przeznaczone do sprzedaży lub na inne aktywa biologiczne. |

Działalność rolnicza w rozumieniu MSR 41 nie jest równoznaczna z każdym typem działalności, który w potocznym tego słowa znaczeniu zostałby zaliczony do działalności rolniczej. Działalność rolnicza polega bowiem na zarządzaniu przez jednostkę gospodarczą biologiczną przemianą przeznaczonych na sprzedaż zwierząt hodowlanych bądź roślin uprawnych (określanych jako aktywa biologiczne) w produkty rolnicze lub w inne aktywa biologiczne. Przy czym przemiana biologiczna to cały proces wzrostu, umniejszenia (degeneracji), produkcji i prokreacji, który powoduje jakościowe lub ilościowe zmiany składnika aktywów biologicznych.

Tabela 2. Przemiana biologiczna

| Zmiana aktywów | Wytworzenie produktów rolniczych |

| • wzrost - powiększenie lub poprawa jakościowa zwierząt znajdujących się w hodowli lub chowie bądź roślin uprawnych, • umniejszenie - zmniejszenie lub pogorszenie jakości zwierząt, • rozmnażanie - pozyskanie dodatkowych sztuk zwierząt lub roślin. | Produkcja mleka lub wełny |

MSR 41 nie odnosi się do takich kategorii, jak:

• grunty związane z działalnością rolniczą - tutaj ma zastosowanie MSR 16 Rzeczowe aktywa trwałe oraz MSR 40 Nieruchomości inwestycyjne;

• wartości niematerialne i prawne związane z działalnością rolniczą - tutaj ma zastosowanie MSR 38 Wartości niematerialne;

• produkty jako wynik procesu przetwarzania aktywów po zbiorach lub aktywów po zbiorach lub pozyskaniu (wełna, cukier, ser czy wino) - tu należy stosować przepisy MSR 2 Zapasy.

Oznacza to, że wytwarzanie np. sera z mleka lub wina z winogron w myśl MSR 41 nie stanowi działalności rolniczej i nie jest regulowane w tym standardzie. Do tych kwestii należy stosować regulacje dotyczące produkcji, które można znaleźć w MSR 2 Zapasy.

Polecamy: INFORLEX.PL Księgowość i Kadry

Polecamy: Monitor Księgowego

Momentem kluczowym dla rozpoznania, czy dany proces można zaliczyć do działalności rolniczej, jest zbiór lub pozyskanie w inny sposób. Określane jest ono jako moment, w którym następuje oddzielenie produktu od aktywów biologicznych, lub moment zakończenia procesów życiowych aktywów biologicznych.

Zasady wyceny i ewidencji aktywów biologicznych są zdeterminowane sposobem ich klasyfikowania. Ustawa bezpośrednio nie definiuje pojęcia aktywów biologicznych, ale wyodrębnia hodowlany inwentarz żywy jako element aktywów trwałych. Pozostały inwentarz jest traktowany jako element rzeczowych aktywów obrotowych.

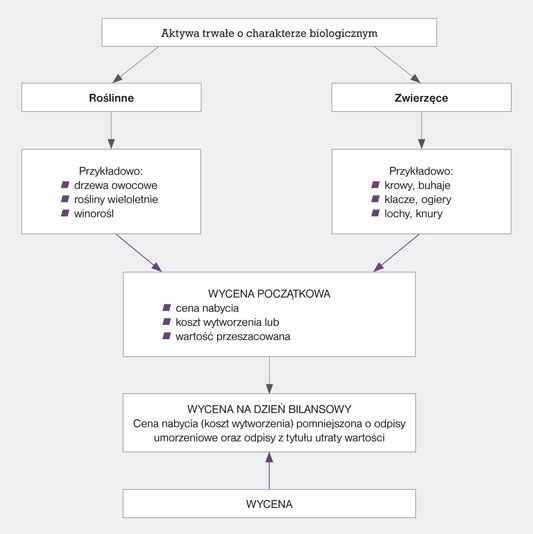

Schemat. Klasyfikacja aktywów biologicznych

Składniki aktywów biologicznych oraz produktów rolniczych należy ujmować w księgach tylko wówczas, gdy:

• składniki te są kontrolowane przez jednostkę (np. zboża zebrane przez jednostkę z własnych upraw),

• istnieje prawdopodobieństwo uzyskania z nich korzyści ekonomicznych, np.:

- zebrane jabłka nie są zgniłe i nadają się do sprzedaży, zużycia lub przetworzenia albo

- krowa nadaje się do sprzedaży lub hodowli,

- mleko pozyskiwane od krowy nadaje się do sprzedaży bądź przerobu oraz

• można w wiarygodny sposób ustalić ich cenę/koszt wytworzenia lub ich wartość godziwą.

Oznacza to, że aktywa biologiczne powinny spełnić ogólną definicję aktywów zarówno dla potrzeb MSR, jak i art. 3 ust. 1 pkt 12 uor.

Składnik aktywów biologicznych należy wycenić w momencie początkowego ujęcia oraz na każdy dzień bilansowy w wartości godziwej pomniejszonej o szacunkowe koszty związane ze sprzedażą. Wyjątkiem od tej zasady jest sytuacja, gdy wartości godziwej nie można wiarygodnie ustalić. Wartość godziwą ustala się, biorąc pod uwagę aktualny stan i miejsce, w jakim aktywa te znajdują się w chwili wyceny. Stanowi ona (podobnie jak w przypadku innych aktywów) kwotę, za jaką na warunkach rynkowych składnik aktywów mógłby zostać wymieniony, a zobowiązanie uregulowane pomiędzy zainteresowanymi i dobrze poinformowanymi stronami.

Rynek aktywny to taki rynek, który spełnia wszystkie następujące warunki:

• pozycje będące przedmiotem obrotu na rynku są jednorodne,

• w dowolnym momencie można znaleźć zainteresowanych nabywców i sprzedawców oraz

• ceny są podawane do wiadomości publicznej.

O tym, czy przytoczone warunki są spełnione, decyduje kierownik jednostki, gdyż nie istnieją ostrzejsze kryteria w formie konkretnych wartości. W przypadku braku rynku aktywnego kolejno stosuje się ceny transakcji, które miały miejsce w ostatnim czasie, zmodyfikowane ceny rynkowe podobnych składników, a także tzw. branżowe jednostki pomiarowe.

W Polsce odpowiednie dane dla niektórych rynków publikuje Ministerstwo Rolnictwa i Rozwoju Wsi.

Kolejnym krokiem jest wykorzystanie wartości bieżącej oczekiwanych wpływów środków pieniężnych netto z aktywów biologicznych.

Przykład 1

ALFA posiada plantację sosen o liczbie 100 sztuk. Drzewka te mogłyby zostać sprzedane w momencie swojej dojrzałości, a więc za 5 lat od dnia bilansowego. Aktualna cena rynkowa dojrzałego drzewka wynosi 500 zł. Założona przez spółkę stopa dyskontowa (stopa lombardowa) wynosi około 5%. Dla potrzeb przykładu brak dodatkowych kosztów do czasu sprzedaży.

Wartość godziwa na dzień bilansowy wyniesie zatem: 100 szt. x 500 zł = 50 000 zł.

Natomiast przy założeniu zdyskontowanych przepływów pieniężnych bieżąca wartość na dzień bilansowy wyniosłaby: 50 000 : (1 + 0,05)5 = 39 176,30 zł.

Zyski lub straty powstałe w wyniku początkowego ujęcia składnika aktywów biologicznych, jak również skutki zmian pierwotnie ustalonej wartości godziwej ujmowane są w rachunku zysków i strat okresu, w którym wystąpiły.

Generalnie zakłada się, że ustalenie wartości godziwej składnika aktywów biologicznych jest możliwe. Jednak w praktyce mogą wystąpić takie sytuacje w przypadku wyceny początkowej aktywów biologicznych, dla których nie istnieją pochodzące z rynku ceny lub wartości (np. brak rynku zbytu danych roślin lub zwierząt), a alternatywne szacunki wartości godziwej uznaje się za „wysoce niewiarygodne”. Wówczas składnik aktywów biologicznych należy wycenić w cenie nabycia lub koszcie wytworzenia, pomniejszonych o dotychczasowe umorzenie i zakumulowane odpisy z tytułu utraty wartości. Jednak bardziej preferowane jest podejście oparte na wartości godziwej.

Tabela 3. Podstawy szacowania wartości godziwej aktywów biologicznych według MSR 41

| Wyszczególnienie | Podstawa ustalenia wartości godziwej |

| Istnieje aktywny rynek na dane zasoby | Cena rynkowa |

| Istnieje więcej niż jeden aktywny rynek | Cena istniejąca na rynku, z którego przedsiębiorstwo zamierza skorzystać |

| Nie istnieje aktywny rynek | Aktualne ceny transakcji rynkowych, na przykład cena ostatniej transakcji, pod warunkiem że między datą transakcji a dniem bilansowym nie wystąpiły znaczące zmiany sytuacji gospodarczej |

| Ceny rynkowe podobnych aktywów, skorygowane o istotne różnice wartościowe między tymi aktywami | |

| Branżowe jednostki pomiaru (jednostki parametryczne), na przykład wartość bydła rzeźnego wyrażona w kilogramach żywej wagi | |

| Ceny lub wartości rynkowe są niedostępne | Bieżąca wartość oczekiwanych wpływów środków pieniężnych netto z aktywów w ich obecnym stanie, zdyskontowana o aktualnie obowiązującą rynkową stopę dyskontową |

| Nie istnieje aktywny rynek na pewne aktywa biologiczne, lecz istnieje rynek na kombinacje tych aktywów z innymi, przy czym tak określony zespół aktywów stanowi pakiet | Różnica między wartością godziwą zespołu aktywów a wartością godziwą pojedynczych aktywów, których wartość można ustalić |

Jeżeli wartości rynkowe aktywów biologicznych są niemożliwe do określenia, podstawę ustalenia ich wartości godziwej może stanowić wartość bieżąca oczekiwanych wpływów środków pieniężnych netto z tych aktywów.

Założenie niemożności ustalenia wartości godziwej nie może być przyjęte w przypadku wyceny bilansowej. W związku z tym wycena bilansowa aktywów biologicznych odbywa się według wartości godziwej pomniejszonej o przewidywane koszty związane z ich sprzedażą. Do kosztów związanych ze sprzedażą zaliczane są prowizje brokerów i pośredników, opłaty nakładane przez agencje regulacyjne, giełdy towarowe, podatki transferowe i cła. Do kosztów tych nie są zaliczane jednak koszty transportu ani inne wydatki ponoszone w celu wprowadzenia aktywów na rynek. Należy je ująć w księgach rachunkowych jako koszty sprzedaży.

Przykład 2

Jednostka posiada las. Przyrost drzew, po którym można je ściąć i sprzedać, zajmie około 25 lat. Przeciętny wiek drzew w okresie sprawozdawczym to 15 lat. Obecnie nie istnieje aktywny rynek na drzewa 15-letnie. Jednak istnieje rynek dla pozyskanego drewna z drzew w wieku 25 lat lub starszych. Aby określić wartość godziwą lasu, jednostka stosuje podejście dochodowe i używa ceny za 25-letnie zebrane drewno na rynku jako danych wejściowych. Ponieważ drzewa nie są jeszcze gotowe do zbioru, wpływy pieniężne muszą być dostosowane do kosztów, które ponoszą uczestnicy rynku (w naszym przypadku przez kolejne 10 lat).

Dlatego estymowane przepływy pieniężne powinny zawierać w sobie koszty zarządzania lasem (np. koszty leśnictwa, takie jak nawożenie i przycinanie drzew), zanim drzewa osiągną dojrzałość, oraz koszty wycinki drzew, zbiorów i ich transportu. Dlatego wartość godziwa drzew na dzień bilansowy to cena sprzedaży 25-letniego drewna na aktywnym rynku pomniejszona o podane wyżej koszty.

Należy pamiętać, że dopuszczalne jest grupowanie składników aktywów biologicznych. Grupa aktywów biologicznych zgodnie ze standardem to zbiorowość podobnych zwierząt hodowlanych lub roślin uprawnych, a składnik aktywów biologicznych to zwierzę znajdujące się w hodowli lub w chowie albo roślina uprawna.

Grupowanie aktywów biologicznych jest korzystne w momencie przeprowadzania ich wyceny. Kryteriami podziału mogą być wiek, rodzaj zastosowania, wydajność. Natomiast produkty rolnicze to produkty zebrane/pozyskane z aktywów biologicznych należących do jednostki, np. wełna pozyskana z owiec.

Przykład 3

Hodowca posiada 50 krów mlecznych. W zależności od wieku stado podzielono na następujące grupy:

| Wiek krowy (w latach) | Liczba krów ( w szt.) |

| do roku | 5 |

| 1-3 lat | 18 |

| 4-5 lat | 23 |

| powyżej 5 lat | 4 |

Ewidencja aktywów biologicznych

Podobnie jak pomiar wartości również sposób ujęcia aktywów biologicznych w księgach rachunkowych wymaga uwzględnienia przynależności składników majątku do określonej grupy rodzajowej aktywów, to jest stosowania podziału zwierząt i roślin na ich rodzaje, a także odmiany, wiek i ilość oraz przeznaczenie i pochodzenie - na przykład zwierząt z zakupu albo z własnej hodowli.

Uwaga

Konieczne jest dostosowanie do tego podziału zakładowego planu kont - w zakresie kont syntetycznych i analitycznych.

MSR 41 nie określa sposobu ujęcia aktywów biologicznych i produktów rolniczych w księgach rachunkowych, ale ich ewidencja powinna być prowadzona w sposób dostosowany do potrzeb sprawozdawczości. Na potrzeby sporządzania sprawozdań zaleca się grupowanie aktywów biologicznych z podziałem na co najmniej aktywa produkcyjne i aktywa konsumpcyjne, a ponadto z podziałem na aktywa dojrzałe i niedojrzałe. Ewidencja aktywów biologicznych również powinna być prowadzona z podziałem na te grupy rodzajowe.

Przykład 4

W gospodarstwie ALFA na 1 stycznia 2012 r. na stado składało się 25 sztuk dwuletnich buhajów. 1 lipca nabyto 5 sztuk rocznego buhaja. Wartość godziwa pomniejszona o szacunkowe koszty sprzedaży trzody wyniosła odpowiednio:

1.01 - dwuletni buhaj: 3000 j.p.

1.07 - roczny buhaj: 3100 j.p.

Wycena bilansowa:

Roczny buhaj: 3200 j.p.

Półtoraroczny buhaj: 2900 j.p.

Dwuletni buhaj: 2950 j.p.

Trzyletni buhaj: 3200 j.p.

Ewidencja księgowa

1. Na podstawie danych ustalono na dzień bilansowy wpływ fizycznej zmiany posiadanych aktywów biologicznych:

25 szt. x (3200 - 2950) = 6250 j.p.

a) Wn „Aktualizacja wartości aktywów biologicznych” 6 250

Ma „Przychody pozostałe” 6 250

5 szt. x (2900 - 3200) = -1500 j.p.

b) Wn „Koszty pozostałe” 1 500

Ma „Aktualizacja wartości aktywów biologicznych” 1 500

Zatem zmiana wartości godziwej, pomniejszonej o ewentualne koszty sprzedaży, wyniosła w powyższym przypadku (w wyniku zmiany fizycznej stada) 4750 j.p.

2. Ustalono wpływ zmian cen na zmianę wartości godziwej, pomniejszonej o szacunkowe koszty sprzedaży:

25 szt. x (2950 - 3000) = -1250 j.p.

a) Wn „Koszty pozostałe” 1 250

Ma „Aktualizacja wartości aktywów biologicznych” 1 250

5 szt. x (3200 - 3100) = 500 j.p.

b) Wn „Aktualizacja wartości aktywów biologicznych” 500

Ma „Przychody pozostałe” 500

Zmiana wartości godziwej, pomniejszonej o szacunkowe koszty sprzedaży wynikające ze zmiany cen dla stada, wyniosła -750 j.p.

Wartość stada na dzień bilansowy wzrosła ogółem o 4000 j.p.

Wycena w ramach kombinacji

Szczególnym przypadkiem wyceny aktywów biologicznych jest ich wycena w ramach kombinacji. Jak podaje MSR 41, mogą wystąpić sytuacje, w których nie istnieje odrębny rynek na aktywa biologiczne na stałe połączone z gruntem. Może jednak istnieć aktywny rynek na pewną kombinację aktywów, to jest na te aktywa biologiczne w połączeniu z samym gruntem i jego ulepszeniami, przy czym zespół tych aktywów jest traktowany jako pakiet. Wówczas od wartości godziwej kombinacji aktywów biologicznych można odjąć wartość godziwą samego gruntu i jego ulepszeń, co pozwoli uzyskać wartość godziwą pozostałych aktywów biologicznych.

Produkty rolnicze zebrane/pozyskane z aktywów biologicznych należących do jednostki gospodarczej należy wyceniać w wartości godziwej pomniejszonej o szacunkowe koszty związane ze sprzedażą, poniesione do dnia zbiorów/pozyskania produktów. W przypadku produktów rolniczych nie jest dopuszczalne przyjęcie założenia o braku możliwości wiarygodnego ustalenia wartości godziwej.

Dotacje rządowe do aktywów biologicznych

Zdarza się, że spółki otrzymują dotacje rządowe do aktywów biologicznych. Bezwarunkowe dotacje rządowe do składnika aktywów biologicznych wycenianego w wartości godziwej, pomniejszonej o szacunkowe koszty związane ze sprzedażą, ujmuje się jako przychód dopiero wówczas, gdy dotacja rządowa stanie się należna. Dotacje rządowe odpowiadają definicji dotacji zamieszczonej w MSR 20 Dotacje rządowe oraz ujawnianie informacji na temat pomocy rządowej.

Jeżeli dotacja rządowa do składnika aktywów biologicznych wycenianego w wartości godziwej, pomniejszonej o szacunkowe koszty związane ze sprzedażą, jest warunkowa i nakłada wymóg niepodejmowania określonej działalności rolniczej, wówczas można ująć taką dotację rządową jako przychód dopiero wówczas, gdy zostaną spełnione warunki związane z przyznaniem dotacji. Do tego czasu należy prezentować ją w bilansie jako należności warunkowe.

Jeżeli dotacja rządowa odnosi się do składnika aktywów biologicznych wycenianego w cenie nabycia lub koszcie wytworzenia, pomniejszonych o dotychczasowe umorzenie i zakumulowane odpisy z tytułu utraty wartości, należy zastosować wytyczne MSR 20.

• art. 2 ust. 1, art. 3 ust. 1 pkt 12, art. 10 ust. 3, art. 28 ust. 6 ustawy z 29 września 1994 r. o rachunkowości - j.t. Dz.U. z 2009 r. Nr 123, poz. 1552; ost.zm. Dz.U. z 2012 r. poz. 1342

• MSR 41 Aktywa biologiczne

Grzegorz Magdziarz

biegły rewident

REKLAMA

REKLAMA