Zakup produktów rolnych na faktury VAT RR

REKLAMA

Polecamy: Samochód po zmianach od 1 kwietnia 2014 - multipakiet

REKLAMA

REKLAMA

Jak rozliczyć niepodlegający odliczeniu VAT z faktury VAT RR

RADA

Kwota zryczałtowanego zwrotu podatku jest częścią zapłaconej przez przedsiębiorcę ceny za produkty rolne - zatem ewidencyjnie zwiększa wartość produktu rolnego. Według organów podatkowych nieodliczonego VAT z faktury VAT RR w związku z zapłatą gotówkową jednostka nie będzie mogła zaliczyć do kosztów uzyskania przychodów. Szczegóły wraz z ewidencją - w uzasadnieniu.

UZASADNIENIE

REKLAMA

Nabywcy produktów rolnych od rolników ryczałtowych (jeśli są zarejestrowani jako podatnicy VAT czynni) są zobowiązani do samodzielnego naliczenia podatku od towarów i usług. Faktury dokumentujące te transakcje (faktury VAT RR) są bowiem wystawiane przez nabywcę towaru, a nie przez jego sprzedawcę (rolnika ryczałtowego).

Przykładowy wzór takiej faktury można znaleźć na stronie internetowej „MONITORA księgowego” (www.mk.infor.pl) w zakładce Aktywne druki.

Dowody księgowe dokumentujące zakup od rolników ryczałtowych

Ustawa o VAT wskazuje (art. 115), że rolnikowi ryczałtowemu przysługuje zryczałtowany zwrot podatku z tytułu nabywania niektórych środków produkcji dla rolnictwa opodatkowanych VAT. Kwota zryczałtowanego zwrotu podatku (7% kwoty należnej z tytułu dostawy produktów rolnych pomniejszonej o kwotę zryczałtowanego zwrotu podatku) jest wypłacana rolnikowi przez nabywcę produktów rolnych. Podatek ten - co do zasady - staje się dla nabywcy podatkiem podlegającym odliczeniu. Zryczałtowany VAT zawarty na fakturze podlega odliczeniu, jednak wyłącznie po spełnieniu przez nabywcę określonych w art. 116 ustawy o VAT warunków, tj.:

• nabycie produktów rolnych jest związane z dostawą opodatkowaną,

• zapłata należności za produkty rolne, obejmująca również kwotę zryczałtowanego zwrotu podatku, nastąpiła na rachunek bankowy rolnika ryczałtowego nie później niż 14. dnia, licząc od dnia zakupu, z wyjątkiem przypadku gdy rolnik zawarł umowę z podmiotem nabywającym produkty rolne określającą dłuższy termin płatności,

• w dokumencie stwierdzającym dokonanie zapłaty należności za produkty rolne zostaną podane numer i data wystawienia faktury potwierdzającej nabycie tych produktów albo na fakturze potwierdzającej zakup produktów rolnych podano dane identyfikacyjne dokumentu stwierdzającego dokonanie zapłaty.

W rozpatrywanym przypadku nabywca nie ma prawa do odliczenia VAT. Zapłata nastąpiła bowiem nie na rachunek bankowy rolnika (przelewem bankowym), ale została uregulowana gotówką (tj. nie został spełniony drugi z wymienionych warunków uprawniających do odliczenia VAT wykazanego na fakturze VAT RR).

Polecamy: Samochód w firmie - zmiany od 1 kwietnia 2014

Czy niepodlegający odliczeniu zryczałtowany VAT jest kosztem uzyskania przychodów

Kwota zryczałtowanego zwrotu podatku jest częścią zapłaconej przez przedsiębiorcę ceny za produkty rolne. Zatem wydawać by się mogło, że jeżeli zakup produktów rolnych od rolnika ryczałtowego ma związek z osiąganiem przez przedsiębiorcę przychodów, to kwota zryczałtowanego zwrotu podatku ujęta w kwocie nabycia brutto produktu rolnego powinna stanowić koszt podatkowy. Taką interpretację przepisów można było spotkać jeszcze w 2010 r. (np. interpretacja o sygn. US.PB-1/415-12/05, czy też IP-PB3-423-59/08-3/GJ).

Obecnie jednak urzędy podatkowe prezentują jednolite stanowisko, które odmawia zaliczania nieodliczonego VAT z faktury RR do kosztów uzyskania przychodów. Przykładem jest interpretacja indywidualna Dyrektora Izby Skarbowej w Łodzi z 31 stycznia 2014 r. (sygn. IPTPB1/415-685/13-4/DS.). Stwierdza się w niej:

(...) w sytuacji, w której Wnioskodawczyni nie przysługuje prawo do zwiększenia kwoty podatku naliczonego o zryczałtowany zwrot podatku od nabywanych produktów rolnych od rolnika ryczałtowego, w związku z niedopełnieniem obowiązków wynikających z przepisów ustawy o podatku od towarów i usług poprzez niespełnienie warunku sposobu zapłaty należności z faktury VAT RR w formie przelewu i uiszczenie jej w formie gotówki, to nieodliczony podatek od towarów i usług, stosownie do art. 23 ust. 1 pkt 43 tiret drugi ustawy o podatku dochodowym od osób fizycznych, nie stanowi kosztu uzyskania przychodów.

Zapraszamy na forum o Rachunkowości

Podstawą takiego rozumienia przepisów przez organy podatkowe jest teza, że podatnik sam (niejako na własne życzenie) utracił uprawnienie do obniżenia kwoty podatku należnego na skutek niedochowania rygorów wynikających z przepisów ustawy o podatku od towarów i usług (tj. mógł zapłacić na rachunek bankowy rolnika, a zdecydował się zapłacić gotówką). Skoro nabywcy, co do zasady, przysługiwało prawo do odliczenia VAT (gdyby zapłacił na rachunek bankowy) i z prawa tego nie skorzystał, to racjonalne jest wyłączenie tego podatku uiszczonego przy nabyciu produktu rolnego z kategorii kosztów uzyskania przychodów. Kosztem uzyskania przychodu będzie zatem jedynie wartość netto zakupionego produktu rolnego (patrz przykład).

Jak ująć w księgach rachunkowych fakturę VAT RR uregulowaną gotówką

Niemożność odliczenia VAT powoduje, że zgodnie z art. 28 ust. 2 ustawy o rachunkowości kwota tego podatku zwiększy cenę nabycia (zakupu) zakupionego produktu rolnego. W związku z tym w księgach rachunkowych zakupiony produkt rolny zostanie przyjęty do magazynu w cenie brutto (uwzględniającej niepodlegający odliczeniu zryczałtowany VAT). W przypadku gdy jednostka stosuje metodę odpisywania zakupionych materiałów (towarów) bezpośrednio w koszty, to niepodlegający odliczeniu VAT obciąży koszty podstawowej działalności operacyjnej jako element kosztu zużycia materiałów i energii lub konta podatków i opłat (w zależności od stosowanych rozwiązań w zakładowym planie kont).

Jak dokonać wyceny bilansowej produktów rolniczych

PRZYKŁAD

Jednostka (czynny podatnik VAT) kupiła za gotówkę od rolnika ryczałtowego produkty rolne. Została wystawiona faktura VAT RR, w której:

• wartość netto zakupionych produktów rolnych 600 zł

• kwota zryczałtowanego zwrotu VAT (600 zł x 7%) 42 zł

• kwota brutto faktury 642 zł

Zgodnie z art. 3 ust. 3 pkt 6 lit. a ustawy o funduszach promocji produktów rolno-spożywczych z 22 maja 2009 r. jednostka naliczyła wpłatę na odpowiedni fundusz promocji w wysokości 0,1% wartości netto nabytych produktów, tj. 1 zł (600 zł x 0,1% zaokrąglone do pełnych złotych, gdyż fundusze promocji zaokrągla się zgodnie z art. 63 § 1 ustawy - Ordynacja podatkowa, tj. końcówki kwot wynoszące mniej niż 50 groszy pomija się, a końcówki kwot wynoszące 50 i więcej groszy podwyższa się do pełnych złotych).

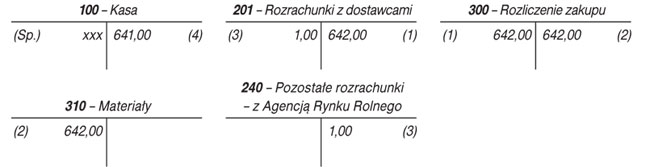

Ewidencja księgowa

1. Faktura VAT RR - kwota brutto

Wn konto 300 „Rozliczenie zakupu” 642 zł

Ma konto 201 „Rozrachunki z dostawcami” 642 zł

2. PZ - przyjęcie produktów rolnych do magazynu (kwota z VAT niepodlegającym odliczeniu)

Wn konto 310 „Materiały” 642 zł

Ma konto 300 „Rozliczenie zakupu” 642 zł

W momencie zużycia zakupionych produktów rolnych jednostka zaliczy do kosztów uzyskania przychodów kwotę 600 zł, zaś podatek naliczony niepodlegający odliczeniu w kwocie 42 zł nie będzie mógł być uznany za koszt uzyskania przychodów.

3. PK - naliczenie i pobranie od rolnika ryczałtowego wpłaty na fundusz promocji

Wn konto 201 „Rozrachunki z dostawcami” 1 zł

Ma konto 240 „Pozostałe rozrachunki - z Agencją Rynku Rolnego” 1 zł

4. KW - zapłata gotówką rolnikowi ryczałtowemu (pomniejszona o wpłatę na fundusz promocji)

Wn konto 201 „Rozrachunki z dostawcami” 641 zł

Ma konto 100 „Kasa” 641 zł

PODSTAWA PRAWNA:

• art. 28 ust. 2 ustawy z 29 września 1994 r. o rachunkowości - j.t. Dz.U. z 2013 r., poz. 330; ost.zm. Dz.U. z 2013 r., poz. 613

• art. 115 i 116 ustawy z 11 marca 2004 r. o podatku od towarów i usług - j.t. Dz.U. z 2011 r. Nr 177, poz. 1054; ost.zm. Dz.U. z 2014 r., poz. 312

• art. 23 ust. 1 pkt 43 ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych - j.t. Dz.U. z 2012 r., poz. 361; ost.zm. Dz.U. z 2014 r., poz. 312

• art. 63 § 1 ustawy z 29 sierpnia 1997 r. - Ordynacja podatkowa - j.t. Dz.U. z 2012 r., poz. 749; ost.zm. Dz.U. z 2014 r., poz. 183

Irena Pazio

główna księgowa, praktyk, posiada certyfikat Ministra Finansów uprawniający do usługowego prowadzenia ksiąg rachunkowych

CZYTAJ TAKŻE

„Czy można wystawiać zbiorczą fakturę VAT RR” - Mk nr 2/2012.

REKLAMA

REKLAMA