Jak dokonać wyceny bilansowej produktów rolniczych

REKLAMA

REKLAMA

REKLAMA

REKLAMA

Dla celów wyceny produkty rolnicze należy klasyfikować jako:

• podstawowe (główne) produkty gotowe, podlegające i niepodlegające magazynowaniu,

• produkty uboczne powstałe podczas produkcji roślinnej i zwierzęcej (towarowe i nietowarowe),

REKLAMA

• produkcję w toku.

1. Wycena wyrobów gotowych

Podstawowe produkty rolnicze jednostki mogą wyceniać w cenach zakupu, nabycia, kosztów wytworzenia. Jednostki prowadzące produkcję rolną mogą wyceniać produkcję w toku produkcji w wysokości bezpośrednich kosztów wytworzenia lub tylko materiałów bezpośrednich albo mogą nie wyceniać jej w ogóle, i to niezależnie od przewidywanego czasu wykonania (także gdy czas wykonania jest dłuższy niż 3 miesiące). W takim przypadku po zebraniu plonów należy ustalić (gdy nie wyceniano) lub urealnić (gdy wyceniano tylko według kosztów bezpośrednich) wartość wytworzonych produktów zapisem:

Wn konto 601 „Produkty gotowe”

Ma konto 503 „Koszty produkcji roślinnej”

Jeżeli jednostka prowadzi rachunek kosztów tylko w układzie rodzajowym, trudno ustalić koszt wytworzenia. W takich przypadkach produkcję należy wycenić zgodnie z art. 28 ust. 1 pkt 6 uor, tj. według cen nabycia lub kosztów wytworzenia nie wyższych od cen sprzedaży netto. Cena sprzedaży netto stanowi wartość, jaką uzyskałoby przedsiębiorstwo rolne, sprzedając produkty roślinne bezpośrednio z pola lub produkty pochodzenia zwierzęcego bezpośrednio po ich pozyskaniu, bez podatku od towarów i usług oraz podatku akcyzowego, pomniejszona o rabaty, opusty i inne podobne zmniejszenia oraz koszty związane z przystosowaniem danego składnika aktywów do sprzedaży i z realizacją tej sprzedaży. Cenę tę powiększa się o należną dotację przedmiotową. Gdy nie jest możliwe ustalenie ceny sprzedaży netto, należy w inny sposób ustalić wartość godziwą produktów. Cena sprzedaży netto jest stosowana do wyceny bilansowej. Jednak jak już wspomniano, nie będzie błędem zastosowanie jej także do wyceny produktów rolniczych w momencie ich początkowego ujęcia, gdy nie ma możliwości ustalenia kosztu wytworzenia produkcji rolniczej. Takie rozwiązanie wynika też z MSR 41.

Ceny zakupu, nabycia lub koszty wytworzenia na dzień nabycia lub wytworzenia zapasu mogą być w trakcie roku zastąpione cenami ewidencyjnymi. Oznacza to, że różnice między ceną przyjętą do ewidencji a ceną zakupu, nabycia lub kosztem wytworzenia należy ująć w ewidencji jako odchylenia od cen ewidencyjnych materiałów. Na dzień bilansowy składniki te wyceniane jednak będą według cen zakupu, nabycia lub kosztu wytworzenia nie wyższych od cen sprzedaży netto, a różnice powstałe z wyceny odnoszone będą na pozostałe koszty operacyjne:

Wn konto 760 „Pozostałe koszty operacyjne”

Ma konto 340 „Odchylenia od cen ewidencyjnych”

2. Wycena produktów ubocznych

W wyniku prowadzonej produkcji często powstają produkty uboczne, takie jak słoma, plewy, obornik. Jeżeli ich wartość nie jest znacząca, to kierując się zasadą istotności, jednostka może zaniechać ich wyceny. Jeśli jednak są przeznaczane na potrzeby własnej produkcji innego rodzaju, np. gdy obornikiem użyźniono własne pola uprawne lub gdy plewy są składnikiem paszy dla hodowanych zwierząt, to dla celów kalkulacji wskazana jest wycena tych produktów po cenach sprzedaży netto, pomniejszonych o przeciętnie osiągany zysk.

3. Wycena produkcji w toku

Ważnym składnikiem aktywów obrotowych jest w rolnictwie produkcja w toku. Ze względu na długi cykl produkcji (rośliny w zasiewie, zwierzęta w tuczu, ryby w stawach hodowlanych) na koniec kolejnych okresów sprawozdawczych oraz na dzień bilansowy zwykle ta pozycja bilansowa jest otwarta. Wprawdzie art. 34 ust. 1 pkt 2 ustawy o rachunkowości dopuszcza brak wyceny produkcji w toku, nawet jeżeli od dnia bilansowego do momentu zbioru upłynie więcej niż 3 miesiące, jednak uwzględniając zasadę istotności, należy zalecać jej wycenę.

UWAGA

Rezygnacja z wyceny produkcji w toku może doprowadzić do nieprawidłowości w ustalaniu wartości aktywów i pasywów oraz wyniku finansowego.

Polecamy: INFORLEX.PL Księgowość i Kadry

Polecamy: Monitor Księgowego

Istotną kwestią jest decyzja w sprawie sposobu wyceny rozchodów rzeczowych składników aktywów obrotowych. W przypadku cen rzeczywistych lub zmiennych cen ewidencyjnych trudności powstają przy wycenie rozchodów oraz zapasów materiałów, towarów i produktów. Ustawa dopuszcza w tym zakresie następujące rozwiązania:

• LIFO, czyli „ostatnie weszło, pierwsze wyszło” - w pierwszej kolejności stosowane są ceny począwszy od ostatniej dostawy (produkcji);

• FIFO, czyli „pierwsze weszło, pierwsze wyszło” - w pierwszej kolejności stosowane są ceny począwszy od najwcześniejszych dostaw (produkcji);

• ceny średnioważone, czyli ceny przeciętne - ceny średnioważone ustala się po każdej dostawie lub wytworzeniu produktu lub za okres sprawozdawczy, np. miesiąc, przy tzw. okresowej cenie przeciętnej.

W odróżnieniu od ustawy MSR 41 Rolnictwo nie przewiduje wyceny produktów rolniczych według kosztu historycznego. Podstawową kategorią jest wartość godziwa ustalona na podstawie ceny rynkowej, gdy na dane aktywa istnieje aktywny rynek. Jeżeli jednak ceny lub wartości rynkowe aktywów biologicznych w ich obecnym stanie są niedostępne, jednostka, ustalając wartość godziwą, posługuje się wartością bieżącą oczekiwanych wpływów środków pieniężnych netto z tych aktywów.

Jaką ewidencję kosztów wybrać przy prowadzeniu działalności rolniczej

Jednym z podstawowych zagadnień, gdzie jednostka może dokonać wyboru, jest układ ewidencyjny kosztów. Jak wiadomo, możliwe są trzy warianty rachunku kosztów:

1. Ujmowanie poniesionych kosztów wyłącznie według rodzajów na kontach zespołu 4 i sporządzanie rachunku zysków i strat w wersji porównawczej.

2. Ujmowanie poniesionych kosztów wyłącznie według typów działalności na kontach zespołu 5 i sporządzanie rachunku zysków i strat w wersji kalkulacyjnej. Ewidencja kosztów w tym wariancie nie zwalnia jednostki z obowiązku podziału kosztów według rodzajów, ponieważ zgodnie z zał. nr 1 do uor należy podać informację o wysokości poszczególnych kosztów rodzajowych w części „Dodatkowe informacje i objaśnienia” do sprawozdania finansowego.

3. Ujmowanie poniesionych kosztów wstępnie na kontach zespołu 4 i przeniesienie ich za pośrednictwem konta 490 na konta zespołu 5. W tym przypadku rachunek zysków i strat może być sporządzany zarówno w postaci porównawczej, jak i w postaci kalkulacyjnej.

Wybór zależy od tego, czy działalność podmiotu jest jednorodna czy niejednorodna. Przykładowo, jeżeli jednostka prowadzi różne rodzaje działalności rolniczej lub rolniczej i pozarolniczej, dla celów kalkulacji produkcji i ustalenia wyniku finansowego każdej z tych działalności wskazane byłoby wyodrębnienie kosztów rodzajowych i kalkulacja kosztów każdej z tych produkcji oraz oddzielenie przychodów z niej uzyskanych. Jeżeli jednak jednostka prowadzi jednorodną działalność, nie ma potrzeby prowadzenia rozwiniętej kalkulacji kosztów. Może ograniczyć się do ewidencji kosztów tylko w zespole 4 lub tylko w zespole 5.

Istotną sprawą jest podział kosztów na bezpośrednie i pośrednie. Podział ten warunkuje prawidłowe ustalenie kosztu wytworzenia produktu, który w myśl art. 28 ust. 3 obejmuje:

• koszty pozostające w bezpośrednim związku z danym produktem,

- materiały bezpośrednie,

- koszty pozyskania i przetworzenia (robocizna wraz z narzutami i inne koszty), związane bezpośrednio z produkcją,

- koszty poniesione w związku z doprowadzeniem produktu do postaci i miejsca, w jakich znajduje się w dniu wyceny;

• uzasadnioną, odpowiednią do okresu wytworzenia produktu,

- część kosztów pośrednich związanych z wytworzeniem, czyli zmienne koszty pośrednie,

- część stałych, pośrednich kosztów produkcji, które odpowiadają poziomowi tych kosztów przy normalnym wykorzystaniu zdolności produkcyjnych.

Do kosztów wytworzenia zalicza się również koszty obsługi zobowiązań, a także związanych z nimi różnic kursowych, pomniejszonych o przychody z tego tytułu (w uzasadnionych przypadkach, takich jak długotrwałe przygotowanie produktu do sprzedaży lub długi okres wytworzenia produktu). Nie zalicza się do kosztów wytworzenia produktu m.in. kosztów z tytułu niewykorzystania zdolności produkcyjnych i strat produkcyjnych. Jeżeli jednak sprawozdanie finansowe jednostki nie podlega badaniu, do kosztu wytworzenia produktu może ona zaliczyć całość kosztów bezpośrednich i pośrednich, niezależnie od poziomu wykorzystania zdolności produkcyjnych.

Wariant I.

Koszty ewidencjonowane tylko w układzie rodzajowym (w zespole 4), gdy jednostka prowadzi jednorodną działalność i nie ma potrzeby kalkulacji kosztów

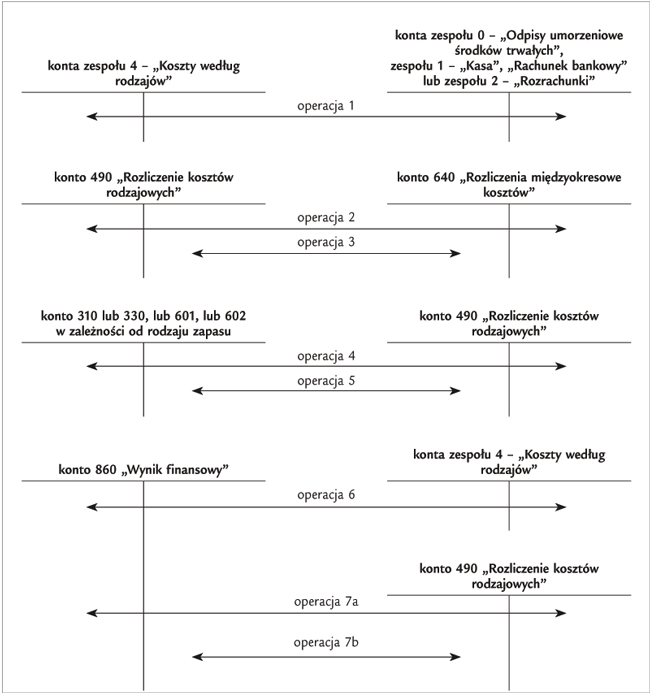

1. Poniesienie kosztów rodzajowych. Ewidencja na podstawie dokumentów źródłowych - faktur i rachunków obcych, not obciążeniowych, decyzji, dowodów PK, list płac itp.

Wn konta zespołu 4 - „Koszty według rodzajów”

Ma konta zespołu 0 - „Odpisy umorzeniowe środków trwałych”, zespołu 1 - „Kasa”, „Rachunek bankowy” lub zespołu 2 - „Rozrachunki”

2. Przeniesienie kosztów dotyczących bieżącego okresu, zarachowanych w okresie poprzednim

Wn konto 490 „Rozliczenie kosztów rodzajowych”

Ma konto 640 „Rozliczenia międzyokresowe kosztów”

3. Przeniesienie kosztów dotyczących przyszłych okresów

Wn konto 640 „Rozliczenia międzyokresowe kosztów”

Ma konto 490 „Rozliczenie kosztów rodzajowych”

4. Ustalenie stanu zapasów na dzień bilansowy (materiałów - np. paszy, nawozów, towarów - przeznaczonych do odsprzedaży, np. nawozów, paliw, nasion i produktów - np. zwierząt w hodowli, plonów w postaci zbóż i warzyw) na podstawie spisu z natury. Wycena wartości odbywa się zgodnie z art. 28 ust. 1 pkt 6 uor, tj. według cen nabycia lub kosztów wytworzenia nie wyższych od cen sprzedaży netto. Przy wycenie zwierząt należy uwzględnić ich wagę i liczbę.

Wn konto 310 lub 330, lub 601, lub 602 w zależności od rodzaju zapasu

Ma konto 490 „Rozliczenie kosztów rodzajowych”

5. Wyksięgowanie stanu zapasów z BO

Wn konto 490 „Rozliczenie kosztów rodzajowych”

Ma konto 310 lub 330, lub 601, lub 602 w zależności od rodzaju zapasu

6. Przeksięgowanie na koniec okresu kosztów rodzajowych

Wn konto 860 „Wynik finansowy”

Ma konta zespołu 4 - „Koszty według rodzajów”

7. Przeksięgowanie na koniec okresu salda konta 490 (zmiany stanu produktów)

a) gdy na koncie 490 występuje saldo debetowe (Wn)

Wn konto 860 „Wynik finansowy”

Ma konto 490 „Rozliczenie kosztów rodzajowych”

b) gdy na koncie 490 występuje saldo kredytowe (Ma)

Wn konto 490 „Rozliczenie kosztów rodzajowych”

Ma konto 860 „Wynik finansowy”

SCHEMAT 2.

Księgowanie - ewidencja kosztów w zespole kosztów rodzajowych

WARIANT II.

Koszty ewidencjonowane tylko w układzie kalkulacyjnym (w zespole 5) - ewidencja według rzeczywistych kosztów wytworzenia

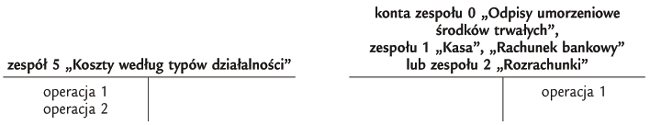

1. Poniesienie kosztów wytworzenia produktów. Ewidencja na podstawie dokumentów źródłowych - faktur i rachunków obcych, not obciążeniowych, decyzji, dowodów PK, list płac itp.

Wn konta zespołu 5 - „Koszty według typów działalności”

Ma konta zespołu 0 - „Odpisy umorzeniowe środków trwałych”, zespołu 1 - „Kasa”, „Rachunek bankowy” lub zespołu 2 - „Rozrachunki”

2. Przeniesienie kosztów dotyczących bieżącego okresu, zarachowanych w okresie poprzednim

Wn konta zespołu 5 - „Koszty według typów działalności”

Ma konto 640 „Rozliczenia międzyokresowe kosztów”

3. Księgowanie kosztów dotyczących przyszłych okresów

Wn konto 640 „Rozliczenia międzyokresowe kosztów”

Ma konta zespołu 1 - „Kasa”, „Rachunek bankowy” lub zespołu 2 - „Rozrachunki”

4. Przekazanie produktów ubocznych produkcji roślinnej do zużycia w produkcji zwierzęcej

Wn konto 501 „Koszty produkcji zwierzęcej”

Ma konto 503 „Koszty produkcji roślinnej”

Jeżeli następuje przekazanie produktów ubocznych produkcji zwierzęcej do zużycia w produkcji roślinnej, wystąpi zapis odwrotny.

5. Rozliczenie kosztów działalności pomocniczej

Wn konto 500, 520 lub 550

Ma konto 530 „Koszty działalności pomocniczej”

6. Rozliczenie kosztów wydziałowych

Wn konto 500 „Koszty działalności podstawowej”

Ma konto 520 „Koszty wydziałowe”

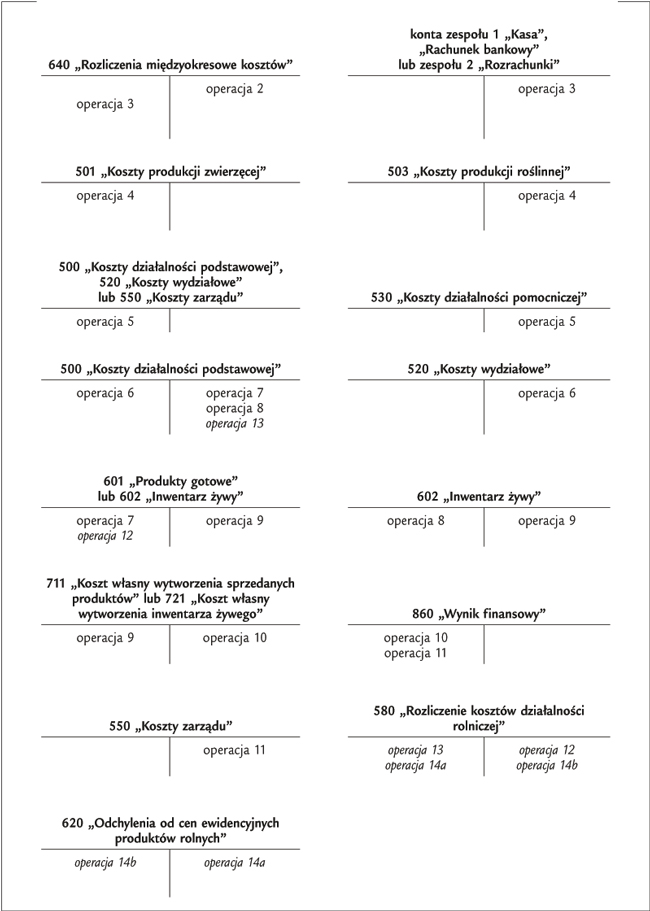

7. Księgowanie kosztu wytworzenia produktów

Wn konto 601 „Produkty gotowe” lub 602 „Inwentarz żywy”

Ma konto 500 „Koszty działalności podstawowej”

8. Dodatkowe księgowanie kosztu wytworzenia produktów z tytułu przyrostu wagi w przypadku prowadzenia tuczu zwierząt (przyrost ustala się na podstawie okresowego kontrolnego ważenia tuczonych zwierząt)

Wn konto 602 „Inwentarz żywy”

Ma konto 500 „Koszty działalności podstawowej”

9. Wydanie sprzedanych produktów po koszcie wytworzenia

Wn konto 711 „Koszt własny wytworzenia sprzedanych produktów” lub 721 „Koszt własny wytworzenia inwentarza żywego”

Ma konto 601 „Produkty gotowe” lub 602 „Inwentarz żywy”

10. Przeksięgowanie kosztów wytworzenia na dzień bilansowy

Wn konto 860 „Wynik finansowy”

Ma konto 711 „Koszt własny wytworzenia sprzedanych produktów” lub 721 „Koszt własny wytworzenia inwentarza żywego”

11. Przeksięgowanie kosztów ogólnego zarządu na wynik finansowy

Wn konto 860 „Wynik finansowy”

Ma konto 550 „Koszty zarządu”

Przy stosowaniu tego rodzaju ewidencji na bieżąco należy dokonywać kalkulacji kosztu wytworzenia i produkty księgowane są według kosztów rzeczywistych. W praktyce założenie to jest trudne do spełnienia i najczęściej w obrocie produktami stosuje się ceny ewidencyjne. W takim przypadku wystąpią dodatkowo konta 580 „Rozliczenie kosztów działalności rolniczej” oraz 620 „Odchylenia od cen ewidencyjnych produktów rolnych”. Wybrane operacje będą miały następującą postać:

12. Przyjęcie produktów gotowych do magazynu według cen ewidencyjnych

Wn konto 601 „Produkty gotowe” lub 602 „Inwentarz żywy”

Ma konto 580 „Rozliczenie kosztów działalności rolniczej”

13. Rozliczenie produkcji według rzeczywistego kosztu wytworzenia produktów

Wn konto 580 „Rozliczenie kosztów działalności rolniczej”

Ma konto 500 „Koszty działalności podstawowej”

14. Ustalenie odchyleń od cen ewidencyjnych produktów rolnych

a) gdy ceny ewidencyjne są wyższe od rzeczywistego kosztu wytworzenia

Wn konto 580 „Rozliczenie kosztów działalności rolniczej”

Ma konto 620 „Odchylenia od cen ewidencyjnych produktów rolnych”

b) gdy ceny ewidencyjne są niższe od rzeczywistego kosztu wytworzenia

Wn konto 620 „Odchylenia od cen ewidencyjnych produktów rolnych”

Ma konto 580 „Rozliczenie kosztów działalności rolniczej”

Schemat 3.

Ewidencja kosztów w zespole kosztów funkcjonalnych

Wariant III.

Koszty ewidencjonowane w układzie zarówno rodzajowym, jak i kalkulacyjnym (w zespole 4 i 5)

Jest to połączenie dwóch poprzednio omówionych wariantów. Koszty wstępnie ewidencjonowane są na kontach zespołu 4. Zebrane koszty rodzajowe są rozliczane za pośrednictwem konta 490 na poszczególne miejsca ich powstawania lub na konto 640, gdy nie dotyczą okresu bieżącego.

Wn konto 500, 520 lub 550

Wn konto 640 „Rozliczenia międzyokresowe kosztów”

Ma konto 490 „Rozliczenie kosztów rodzajowych”

Na koniec roku obrotowego następuje przeniesienie sald kont kosztów rodzajowych na konto „Rozliczenie kosztów rodzajowych”, jeżeli jednostka sporządza rachunek zysków i strat w wariancie porównawczym. Saldo konta „Rozliczenie kosztów rodzajowych” stanowi zmianę stanu produktów.

Wn konto 490 „Rozliczenie kosztów rodzajowych”

Ma konta zespołu 4 - „Koszty według rodzajów”

Jeżeli jednostka sporządza rachunek zysków i strat w wariancie kalkulacyjnym, na koniec roku obrotowego następuje przeniesienie sald kont kosztów rodzajowych na konto „Wynik finansowy”.

Wn konto 490 „Wynik finansowy”

Ma konta zespołu 4 - „Koszty według rodzajów”

PODSTAWA PRAWNA:

• art. 2 ust. 2 ustawy z 15 listopada 1984 r. o podatku rolnym - Dz.U. z 2006 r. Nr 136, poz. 969; ost.zm. Dz.U. z 2013 r. poz. 660

• art. 2, 3, 4, 5, 6, 7, 8, art. 17 ust. 2, art. 28 ust. 1 pkt 6, ust. 3, art. 31 ust. 2, art. 34 ust. 1 pkt 2, ust. 2 i 5, art. 39 ustawy z 29 września 1994 r. o rachunkowości - Dz.U. z 2013 r. poz. 330; ost.zm. Dz.U. z 2013 r. poz. 613

• art. 2, 15, 17 ustawy z 15 lutego 1992 r. o podatku dochodowym od osób prawnych - Dz.U. z 2011 r. Nr 74, poz. 397; ost.zm. Dz.U. z 2013 r. poz. 613

• art. 2, 22 ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych - Dz.U. z 2012 r. poz. 361; ost.zm. Dz.U. z 2013 r. poz. 888

• § 5 Międzynarodowego Standardu Rachunkowości 41 Rolnictwo

Krystyna Michaluk

biegły rewident

REKLAMA

REKLAMA