Jak sporządzić dokument przyjęcia środka trwałego (OT)

REKLAMA

REKLAMA

REKLAMA

REKLAMA

Środki trwałe

Przez środki trwałe, zgodnie z art. 3 ust. 1 pkt 15 ustawy o rachunkowości, należy rozumieć rzeczowe aktywa trwałe i zrównane z nimi, o przewidywanym okresie ekonomicznej użyteczności dłuższym niż rok, kompletne, zdatne do użytku i przeznaczone na potrzeby jednostki. Do środków trwałych zalicza się w szczególności:

- nieruchomości - w tym grunty, prawo użytkowania wieczystego gruntu, budowle i budynki, a także będące odrębną własnością lokale, spółdzielcze własnościowe prawo do lokalu mieszkalnego oraz spółdzielcze prawo do lokalu użytkowego,

- maszyny, urządzenia, środki transportu i inne rzeczy,

REKLAMA

- ulepszenia w obcych środkach trwałych,

- inwentarz żywy.

Przyjęcie środka trwałego do używania

W celu udokumentowania przyjęcia środka trwałego do używania należy sporządzić dowód księgowy przyjęcia środka trwałego do używania (OT). Dokument ten ma za zadanie ustalić, w jakim terminie podatnik rozpoczął korzystanie z przyjętego do używania majątku.

Obowiązek wystawienia dokumentu powstaje w momencie:

- zakupu (podstawą do sporządzenia jest faktura otrzymana od dostawcy, rachunek wraz z protokołem odbioru technicznego),

- nieodpłatnego nabycia (wtedy podstawą jest umowa spadku bądź umowa darowizny),

- ujawnienia środka trwałego w trakcie inwentaryzacji (na podstawie spisu z natury i protokołu komisji inwentaryzacyjnej).

Dowody księgowe będące podstawą zapisów w księgach rachunkowych

OT sporządza się także w przypadku wytworzenia środka trwałego we własnym zakresie.

Wystawia się go w 3 egzemplarzach, z których jeden trafia do działu księgowości, drugi do działu administracyjno-gospodarczego, a trzeci do osoby materialnie odpowiedzialnej.

Kontroli pod względem merytorycznym dokonuje kierownik działu administracji, natomiast finansowo-rachunkowej dział księgowości. Dokument OT zatwierdza kierownik jednostki.

Termin wystawienia

Zapisów dotyczących środków trwałych dokonuje się w ewidencji środków trwałych i wartości niematerialnych i prawnych najpóźniej w miesiącu przekazania ich do używania. W związku z tym dokument OT powinien datą odpowiadać dacie przyjęcia do używania. Późniejszy termin wprowadzenia uznaje się za ujawnienie środka trwałego.

Polecamy: Ustawa o rachunkowości z komentarzem do zmian (książka)

Elementy dokumentu OT

Dokument OT powinien wskazywać informacje o danym środku trwałym oraz obejmować wszystkie dane związane ze tym środkiem trwałym, który zostaje wprowadzony do ewidencji.

Przy czym dokument ten powinien zawierać co najmniej elementy wymienione w art. 21 ustawy o rachunkowości. A zatem:

- określenie rodzaju dowodu i jego numeru identyfikacyjnego;

- określenie stron (nazwy, adresy) dokonujących operacji gospodarczej;

- opis operacji oraz jej wartość, jeżeli to możliwe, określoną także w jednostkach naturalnych;

- datę dokonania operacji, a gdy dowód został sporządzony pod inną datą - także datę sporządzenia dowodu;

- podpis wystawcy dowodu oraz osoby, której wydano lub od której przyjęto składniki aktywów;

- stwierdzenie sprawdzenia i zakwalifikowania dowodu do ujęcia w księgach rachunkowych przez wskazanie miesiąca oraz sposobu ujęcia dowodu w księgach rachunkowych (dekretacja), podpis osoby odpowiedzialnej za te wskazania.

Poza elementami, które powinien zawierać dowód OT zgodnie z ustawą o rachunkowości, na dokumencie powinna znaleźć się metoda amortyzacji (liniowa, degresywna, jednorazowa) oraz jej roczna stawka z uwagi na konieczność ustalenia wartości odpisów amortyzacyjnych oraz okresu trwania amortyzacji.

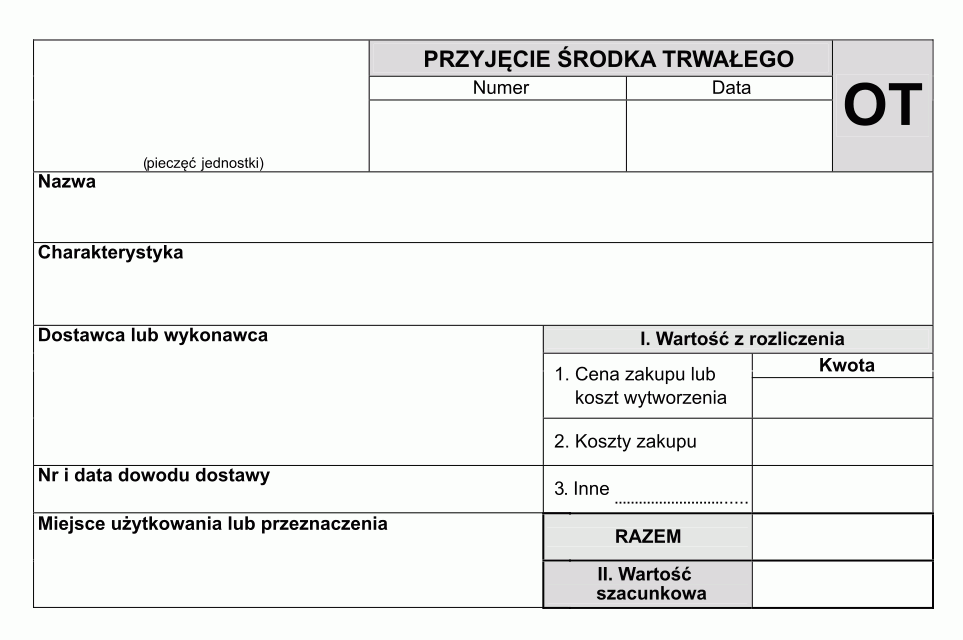

Wzór dokumentu OT

Przykładowy wzór dokumentu OT wygląda następująco:

Wypełnianie dokumentu

Sporządzając dokument przyjęcia środka trwałego należy określić wystawcę, tj. podać nazwę firmy wystawiającej, jej dokładne dane oraz adres.

Należy określić rodzaj dokumentu (nazwę „przyjęcie środka trwałego” oraz symbol dokumentu „OT”).

Wpisujemy numer dokumentu oraz datę jego wystawienia.

W kolejnych polach podajemy dokładną nazwę przyjmowanego środka trwałego wraz z jego szczegółową charakterystyką – podajemy cechy użytkowe, numery fabryczne itp.

Następnie wpisujemy nazwę dostawcy (lub wykonawcy) oraz określamy podstawę wystawienia dokumentu OT, czyli np. faktura VAT, rachunek, umowa darowizny, itp.

W dokumencie podajemy wartość środka trwałego, a także miejsce użytkowania lub przeznaczenie środka trwałego.

Ponadto, konieczne jest wypełnienie polecenia księgowania, gdzie należy podać m.in. symbol klasyfikacji rodzajowej (KŚT).

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA