Kiedy podatnik, a kiedy fiskus muszą naliczyć i wpłacić odsetki

REKLAMA

REKLAMA

Odsetki podatkowe mogą w praktyce wystąpić w dwóch przypadkach. Po pierwsze, przy wypłacie nadpłaty podatku po terminie. W takiej sytuacji odsetki będzie wypłacał urząd skarbowy. Po drugie, przy powstaniu zaległości podatkowej. Od długu wobec fiskusa odsetki musi obliczyć i wpłacić sam podatnik.

REKLAMA

REKLAMA

Naliczanie odsetek

Od zaległości podatkowych naliczane są odsetki za zwłokę. Jak wyjaśnił NSA w wyroku z 17 stycznia 2006 r. (sygn. akt II FSK 208/05; niepublikowany) obowiązek zapłaty odsetek za zwłokę powstaje z mocy prawa i wynika z samego faktu wystąpienia zaległości podatkowej.

PRZYKŁAD: DZIEŃ ZWROTU NADPŁATY

Podatnik 3 kwietnia 2008 r. złożył zeznanie PIT-36, w którym wykazał 100 zł nadpłaty podatku za 2007 rok. Niestety, nie otrzymał jeszcze zwrotu z urzędu skarbowego. Kiedy wypłata powinna nastąpić?

REKLAMA

Jeżeli roczne zeznanie podatkowe PIT, z którego wynika nadpłata, zostało złożone 3 kwietnia 2008 r., a nadpłata nie została zwrócona w terminie trzech miesięcy, tj. do 3 lipca 2008 r. włącznie, to podatnikowi przysługują odsetki, które musi wypłacić urząd skarbowy. Oprocentowanie powinno być liczone od 3 kwietnia 2008 r. do dnia zwrotu nadpłaty.

Trzeba też podkreślić, że dniem zwrotu nadpłaty jest dzień obciążenia rachunku bankowego organu podatkowego, złożenia przekazu pocztowego lub otrzymania zwrotu w kasie urzędu skarbowego. Wysokość oprocentowania jest taka sama, jak wysokość odsetek za zwłokę i wynosi obecnie 15 proc. w stosunku rocznym. Stawka ta jest stawką zmienną, więc przy obliczaniu kwoty oprocentowania zastosowanie do danego okresu znajdzie stawka odsetek obowiązująca właśnie w tym okresie.

Odsetki nalicza się również od nadpłat podatków oraz od nieuregulowanych w terminie zaliczek na podatek, w części przekraczającej wysokość podatku należnego za rok podatkowy.

Odsetki za zwłokę nalicza podatnik, płatnik, inkasent, następca prawny lub osoba trzecia odpowiadająca za zaległości podatkowe. Naliczane są od dnia następującego po dniu upływu terminu płatności podatku lub terminu, w którym płatnik lub inkasent był zobowiązany dokonać wpłaty podatku na rachunek organu podatkowego.

PRZYKŁAD: KWOTA NADPŁATY DO ZWROTU

Podatnik 3 kwietnia 2008 r. złożył zeznanie PIT-36, w którym wykazał 2 tys. zł nadpłaty podatku za 2007 rok. Nadpłata została wypłacona 5 sierpnia 2008 r. Jaką kwotę wraz z oprocentowaniem powinien otrzymać z urzędu skarbowego?

Nadpłata byłaby oprocentowana stawką 14,5-proc. w okresie od dnia jej powstania, tj. 3 kwietnia 2008 r., do 25 czerwca 2008 r., a stawką 15-proc. w okresie od 26 czerwca 2008 r. do dnia zwrotu nadpłaty, chyba że w tym okresie nastąpiłaby kolejna zmiana stawki odsetek.

W przypadku gdy otrzymany zwrot nie pokrywa kwoty nadpłaty wraz z oprocentowaniem, podlega on zaliczeniu proporcjonalnie na poczet nadpłaty i oprocentowania w takim stosunku, w jakim w dniu zwrotu pozostaje kwota nadpłaty do kwoty oprocentowania.

Należne podatnikowi oprocentowanie powinno wynieść 100 zł. Jeśli urząd zwrócił 2050 zł, to kwotę tę należy zaliczyć na poczet nadpłaty i oprocentowania w stosunku 2000 : 100. Oznacza to, że na poczet nadpłaty należy zaliczyć 1952,40 zł, a na poczet oprocentowania - 97,60 zł.

Do zwrotu pozostanie 47,60 zł tytułem nadpłaty, od której wciąż naliczane jest oprocentowanie i kwota odsetek obliczona jako suma 2,40 zł i kwoty odsetek narosłych do dnia zwrotu od brakującej części nadpłaty.

Jeśli chodzi o odsetki od nadpłat podatków, to te nalicza właściwy urząd skarbowy. W tym przypadku odsetki naliczane są odpowiednio do dnia zwrotu nadpłaty, zwrotu podatku, zwrotu oprocentowania lub zaliczenia na poczet zaległości podatkowych lub na poczet bieżących lub przyszłych zobowiązań podatkowych.

Wątpliwości urzędu

Nie w każdej sytuacji wystąpienia zaległości podatkowej odsetki naliczy sam podatnik. Może się bowiem zdarzyć, że urząd skarbowy w postępowaniu podatkowym wykaże, że podatnik niewłaściwie rozliczał należności podatkowe. Co wtedy? Gdy po zakończeniu roku podatkowego lub innego okresu rozliczeniowego organ podatkowy stwierdzi, że podatnik mimo ciążącego na nim obowiązku nie złożył deklaracji, wysokość zaliczek jest inna niż wykazana w deklaracji lub zaliczki nie zostały zapłacone w całości lub w części, organ ten wyda decyzję, w której określi wysokość odsetek za zwłokę na dzień złożenia zeznania podatkowego za rok podatkowy lub inny okres rozliczeniowy, a w przypadku niezłożenia zeznania w terminie - odsetki na ostatni dzień terminu złożenia zeznania, przyjmując prawidłową wysokość zaliczek na podatek.

Jak wyjaśnił WSA w Gdańsku w wyroku z 8 stycznia 2008 r. (sygn. akt I SA/Gd 944/07; niepublikowany) odsetki określone w opisanym trybie nie stanowią samoistnej należności budżetu państwa kwalifikowanej jako niepodatkowa należność budżetu państwa. Odsetki te są odsetkami za zwłokę.

Wpłata należności

Stawka odsetek za zwłokę wynosi 200 proc. podstawowej stopy oprocentowania kredytu lombardowego, ogłaszanego przez NBP. Stawka odsetek za zwłokę ulega obniżeniu lub podwyższeniu w stopniu odpowiadającym obniżeniu lub podwyższeniu podstawowej stopy kredytu lombardowego, poczynając od dnia, w którym stopa ta uległa zmianie.

Odsetki za zwłokę są naliczane m.in. do dnia, włącznie z tym dniem: zapłaty podatku; wpłacenia podatku osobie uprawnionej do pobierania podatków; potrącenia; wpłacenia przez podatnika równowartości nienależnie otrzymanej kwoty nadpłaty lub kwoty zwrotu podatku oraz otrzymanego oprocentowania; zaliczenia nadpłaty wraz z jej oprocentowaniem lub zwrotu podatku na poczet zaległości podatkowej; złożenia zeznania podatkowego za rok podatkowy lub inny okres rozliczeniowy, a w przypadku niezłożenia zeznania w terminie, na ostatni dzień terminu złożenia zeznania - od nieuregulowanych w terminie płatności w całości lub w części zaliczek na podatek dochodowy.

Co ważne, do zapłaty odsetek nikt nie wezwie podatnika. Przepisy przewidują, że odsetki za zwłokę wpłacane są bez wezwania organu podatkowego.

Jeżeli dokonana wpłata nie pokrywa kwoty zaległości podatkowej wraz z odsetkami za zwłokę, wpłatę tę zalicza się proporcjonalnie na poczet kwoty zaległości podatkowej oraz kwoty odsetek za zwłokę w stosunku, w jakim, w dniu wpłaty, pozostaje kwota zaległości podatkowej do kwoty odsetek za zwłokę.

Opłata prolongacyjna

Odsetki podatkowe to nie wszystko.

W decyzji organu podatkowego przyznającej podatnikowi odroczenie terminu płatności podatku (zaległości podatkowej) lub rozłożenie jej na raty, dotyczącej podatków stanowiących dochód budżetu państwa, organ podatkowy ustala opła- tę prolongacyjną od kwoty podatku lub zaległości podatkowej. Stawka opłaty prolongacyjnej wynosi 50 proc. ogłaszanej stawki odsetek za zwłokę (obecnie 7,5 proc.). Wysokość opłaty prolongacyjnej oblicza się przy zastosowaniu stawki opłaty prolongacyjnej obowiązującej w dniu wydania decyzji przyznającej ulgę w zapłacie należności podatkowych. Opłata prolongacyjna wpłacana jest w terminach płatności określonych w decyzji.

PRZYKŁAD: ZALICZENIE NADPŁATY NA POCZET ZALEGŁOŚCI

W zeznaniu PIT za 2007 rok podatnik wykazał 1200 zł nadpłaty podatku. Jednak urząd skarbowy nie zwrócił jej podatnikowi. Czy nadpłatę urząd może zaliczyć na poczet innego długu podatkowego?

Nadpłaty wraz z ich oprocentowaniem podlegają zaliczeniu z urzędu na poczet zaległości podatkowych wraz z odsetkami za zwłokę oraz bieżących zobowiązań podatkowych, chyba że podatnik złoży wniosek o zaliczenie nadpłaty w całości lub w części na poczet przyszłych zobowiązań podatkowych.

Nadpłaty, których wysokość nie przekracza wysokości kosztów upomnienia w postępowaniu egzekucyjnym, podlegają z urzędu zaliczeniu na poczet zaległości podatkowych wraz z odsetkami za zwłokę oraz bieżących zobowiązań podatkowych, a w razie ich braku - na poczet przyszłych zobowiązań podatkowych, chyba że podatnik wystąpi o ich zwrot.

Warto dodać, że nie w każdym przypadku otrzymania ulgi w spłacie podatków wystąpi konieczność uiszczenia opłaty prolongacyjnej. Nie ustala się tej opłaty, gdy przyczyną wydania decyzji z przyznanymi ulgami były klęska żywiołowa lub wypadek losowy.

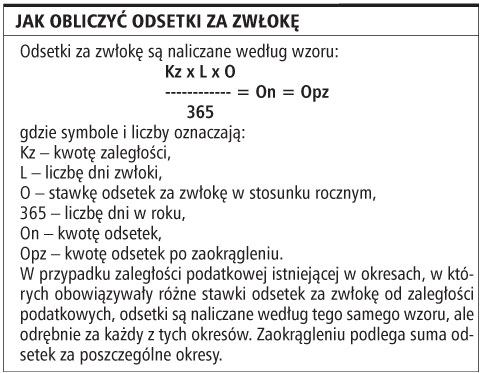

Jak obliczyć odsetki za zwłokę

15 proc. wynosi stawka odsetek podatkowych w skali roku

Ewa Matyszewska

ewa.matyszewska@infor.pl

Podstawa prawna

• Ustawa z 29 sierpnia 1997 r. Ordynacja podatkowa (t.j. Dz.U. z 2005 r. nr 8, poz. 60 z późn. zm.).

REKLAMA

REKLAMA