Odpowiedzialność księgowego - cywilna, pracownicza i karna. Za co odpowiada księgowy?

REKLAMA

REKLAMA

Kto to jest księgowy?

Przyszła pora na pytanie zasadnicze: kto to jest księgowy? Co ciekawe, odpowiedź na nie jest najtrudniejsza, jeśli chce się jej udzielić precyzyjnie. Nie ma bowiem żadnej formalnie obowiązującej definicji tego pojęcia. Co więcej, po deregulacji zawodu księgowego, która dokonała się w 2014 r., nie ma nawet przepisów, które określają zakres obowiązków księgowego oraz wymagane przygotowanie zawodowe do wykonywania funkcji księgowego.

Punktem wyjścia jest więc ogólnikowa i potoczna definicja, zgodnie z którą księgowym jest osoba zajmująca się rozliczeniami finansowymi firmy. Co się za tym kryje?

Nie ma tu żadnych wiążących odpowiedzi. Pomocą mogą służyć wyjaśnienia do PKWiU 2015, w których w dziale 69.2 wyróżnione są następujące rodzaje usług objętych zbiorczą nazwą „usługi rachunkowo-księgowe”:

REKLAMA

|

Symbol PKWiU |

Nazwa grupowania |

Wyjaśnienia (co obejmuje grupowanie) |

|

69.20.21 |

Usługi sprawdzania rachunków |

Usługi sprawdzania rocznych i okresowych rachunków finansowych i innych dokumentów z zakresu rachunkowości; zakres tych usług jest węższy niż przy audycie finansowym, w związku z tym poziom tej usługi jest także niższy. Analiza zestawień bilansowych itp. |

|

69.20.22 |

Usługi sporządzania sprawozdań finansowych |

Usługi sporządzania sprawozdań finansowych wykonywane na podstawie informacji dostarczonej przez klienta; usługi te nie dają gwarancji poprawności sprawozdań. Usługi przygotowania deklaracji podatkowych dla firm, w przypadku gdy usługi te stanowią integralną część usługi sporządzania sprawozdań i bilansów finansowych, włączając reprezentowanie/składanie wyjaśnień w niniejszym zakresie. Usługi sporządzania zestawień dochodów, bilansów |

|

69.20.23 |

Usługi w zakresie księgowości |

Usługi w zakresie księgowości polegające na sklasyfikowaniu i dokonywaniu zapisów transakcji przedsiębiorstwa w księgach rachunkowych wartościowo lub w innych jednostkach miary |

|

69.20.24 |

Usługi sporządzania listy płac |

Usługi w zakresie sporządzania list i rejestrów płac, włącznie z wyliczaniem płac |

|

69.20.29 |

Pozostałe usługi rachunkowo- księgowe |

Pozostałe usługi rachunkowo-księgowe, takie jak: poświadczanie, wycena, usługi sporządzania sprawozdań pro forma itp. |

Obok usług powyższych istnieją usługi pokrewne, czyli:

|

Symbol PKWiU |

Nazwa grupowania |

Wyjaśnienia (co obejmuje grupowanie) |

|

69.20.10 |

Usługi w zakresie audytu finansowego |

Usługi kontrolowania zapisów księgowych i zapisów w innych dokumentach stosowanych w księgowości w celu potwierdzenia poprawności sprawozdań i bilansów finansowych na dany dzień czy w określonym czasie, zgodnie z ogólnie przyjętymi zasadami księgowości |

|

69.20.31 |

Usługi doradztwa podatkowego i przygotowywania deklaracji podatkowych dla przedsiębiorstw |

Usługi doradztwa podatkowego dla przedsiębiorstw i przygotowywania wszelkiego rodzaju deklaracji podatkowych dla przedsiębiorstw (np. deklaracji VAT). Reprezentowanie klientów przed organami podatkowymi |

Spróbujmy na tym tle nieco uprościć wyliczenie czynności księgowego, sprowadzając je do działań w następujących czterech obszarach:

1) prowadzenie ksiąg podatkowych firmy, czyli rejestrowanie i klasyfikowanie zdarzeń gospodarczych w urządzeniach księgowych firmy, co dotyczy zarówno ksiąg rachunkowych, jak i podatkowej księgi przychodów i rozchodów;

2) przygotowywanie i podpisywanie deklaracji podatkowych firmy oraz realizacja płatności wynikających z rozliczeń podatkowych – zarówno tych, w których firma występuje jako podatnik, jak i tych, w których pełni ona obowiązki płatnika;

3) sporządzanie sprawozdań finansowych firmy, zarówno tych powszechnie obowiązujących, jak i na zlecenie kierownika jednostki;

4) przygotowywanie listy płac.

Przyjmijmy więc na potrzeby niniejszej książki, że księgowym, czyli tytułowym bohaterem jest każda osoba, która, nie będąc kierownikiem jednostki, wykonuje na rzecz firmy obowiązki z któregokolwiek z tych czterech obszarów. Oczywiście zakres obowiązków księgowego zależy od umowy między nim a firmą i nie musi rozciągać się na wszystkie wymienione obszary. Jeden obszar musi jednak występować, dlatego definicja ta nie obejmuje już np. kasjerów, czyli osób zajmujących się wyłącznie bezpośrednią realizacją płatności gotówkowych firmy. O kasjerach nie będzie więc mowy.

Szeroką definicję pojęcia księgowego przyjął najwyraźniej także sąd w kazusie P-41, w którym uwzględnił żądanie sprostowania świadectwa pracy przez wpisanie w nim, że powódka zajmowała stanowisko księgowej. Pracodawca, ze względu na prosty charakter czynności wykonywanych przez pracownicę, miał na ten temat inne zdanie.

Kto może być księgowym?

REKLAMA

Wspomniana deregulacja zawodu księgowego rozszerzyła odpowiedź na to pytanie. Z formalnego punktu widzenia księgowym może być każda osoba mająca pełną zdolność do czynności prawnych. Nawet w odniesieniu do osób prowadzących usługowo księgi rachunkowe zniesione zostały wymagania merytoryczne, co nastąpiło w ramach deregulacji tego zawodu w 2014 r. Obecnie więc usługowe prowadzenie ksiąg rachunkowych może być wykonywane przez każdą osobę, która jest przedsiębiorcą i nie była prawomocnie skazana za niektóre przestępstwa.

Na podstawie art. 76a ustawy o rachunkowości osoba zamierzająca prowadzić usługowo księgi, nie może być skazana za niektóre przestępstwa z Kodeksu karnego (przeciwko wiarygodności dokumentów, mieniu, obrotowi gospodarczemu, obrotowi pieniędzmi i papierami wartościowymi), za przestępstwa z Kodeksu karnego skarbowego (czyli za przestępstwa skarbowe) oraz za przestępstwa określone w art. 77–79 ustawy o rachunkowości (dotyczące głównie sprawozdawczości finansowej firm).

Rodzaje i sfery odpowiedzialności księgowego

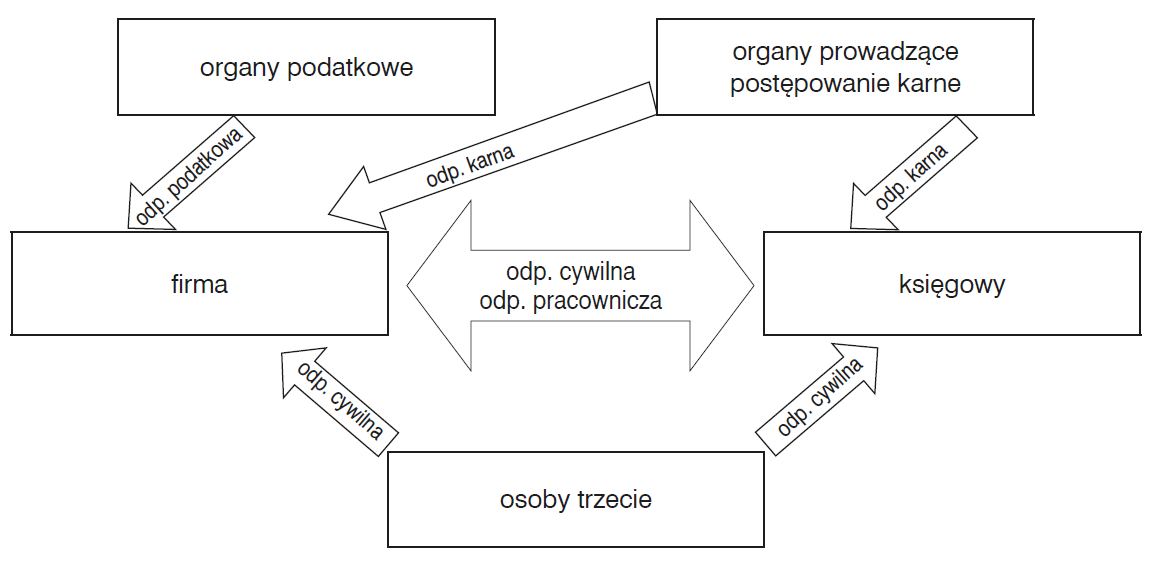

Rodzaje odpowiedzialności odnoszą się do gałęzi prawa, a sfery – do zakresu obowiązków księgowego. Należy je kolejno przedstawić, dokonując zarazem próby ich ogólnego skrzyżowania. W grę wchodzą następujące rodzaje odpowiedzialności: podatkowa, cywilna, pracownicza i karna.

Odpowiedzialność podatkowa to odpowiedzialność wobec fiskusa za nieprawidłowe rozliczenie podatku. Ma ona charakter administracyjny – egzekwowana jest przez organy podatkowe – i wyłącznie finansowy, gdyż grożą tu jedynie sankcje pieniężne w postaci odsetek od zaległości podatkowych, a w przypadkach szczególnych – w postaci dodatkowego zobowiązania podatkowego albo sankcyjnej stawki podatku.

Jaka jest teza ogólna dotycząca odpowiedzialności podatkowej księgowego za nieprawidłowe wykonanie rozliczeń podatkowych w firmie? Jak rzadko kiedy odpowiedź jest krótka i jednoznacznie korzystna dla księgowego: nie ponosi on odpowiedzialności podatkowej za rozliczenia firmowe. Jej uzasadnienie znajduje się w rozdziale 3.

W odpowiedzialności cywilnej nie chodzi już o odpowiedzialność wobec państwa, ale wobec osób, którym księgowy w związku z wykonywaniem swoich obowiązków wyrządził szkodę albo krzywdę. Najczęściej będzie to odpowiedzialność za szkodę, a więc uszczerbek majątkowy, ale nie można wykluczyć odpowiedzialności za krzywdę wywołaną naruszeniem dóbr osobistych, np. dobrego imienia czy wizerunku.

Zdecydowanie częściej rozważana jest odpowiedzialność wobec firmy, w ramach której funkcjonuje księgowy. Raczej marginalnie pojawia się kwestia odpowiedzialności księgowego wobec innych osób, które z jakiegoś powodu stykają się z firmą, czyli tzw. osób trzecich, ale również te sytuacje będą przedmiotem analizy w poświęconym odpowiedzialności cywilnej rozdziale 4.

Jeżeli księgowy jest pracownikiem firmy, to odpowiedzialność o charakterze cywilnym przybiera szczególną postać odpowiedzialności pracowniczej. Chodzi tu wyłącznie o odpowiedzialność księgowego wobec firmy jako pracodawcy. Opiera się ona na zasadach odpowiedzialności cywilnej, ale z istotnymi różnicami przedstawionymi w rozdziale 5.

Z kolei odpowiedzialność karna obejmuje odpowiedzialność za czyny zabronione (przestępstwa albo wykroczenia) pod groźbą kary państwowej w postaci grzywny, ograniczenia albo pozbawienia wolności. Jest realizowana przez organy prowadzące postępowanie karne, czyli przez Policję, prokuraturę, finansowe organy dochodzenia oraz sądy karne. W ramach odpowiedzialności karnej w szerokim rozumieniu należy wyróżnić jej dwa następujące rodzaje: odpowiedzialność karnoskarbową, przewidzianą w Kodeksie karnym skarbowym za czyny godzące w finanse publiczne, oraz odpowiedzialność karną w wąskim rozumieniu tego pojęcia, a więc dotyczącą przestępstw i wykroczeń pospolitych (z pominięciem uregulowanych w Kodeksie karnym skarbowym), np. przestępstwa przywłaszczenia albo sfałszowania dokumentu.

Jaka jest teza ogólna dotycząca odpowiedzialności karnej księgowego za czyny związane z księgowością firmy? Księgowy jak najbardziej może ponosić odpowiedzialność karną w tym zakresie, co dotyczy zarówno odpowiedzialności karnoskarbowej, jak i karnej sensu stricto. Odpowiedzialność karna księgowego nie wyklucza odpowiedzialności karnej kierownika jednostki, i na odwrót.

Rozdział 6 przedstawia ogólne zasady odpowiedzialności karnej, a rozdział 7 – odpowiedzialność za poszczególne typy czynów zabronionych. Jeśli uwzględni się powyższe rodzaje odpowiedzialności, to jasne jest, że odpowiedzialność księgowego wykracza poza wyjściowy schemat: firma – księgowy. Schemat pełny przedstawia się następująco:

Za co odpowiada księgowy? Sfery odpowiedzialności księgowego

Szczegółowe przedstawienie zasad odpowiedzialności księgowego wymaga, oprócz wyróżnienia powyższych ogólnoprawnych rodzajów odpowiedzialności, odniesienia się do typowych sfer działalności księgowego.

Chodzi teraz o pytanie: za co – a ściślej, za jakiego rodzaju nieprawidłowości – może odpowiadać księgowy? W odpowiedzi wyznaczone zostają następujące sfery odpowiedzialności księgowego:

1) rozliczenia podatkowe firmy;

2) rozliczenia ZUS;

3) prowadzenie ksiąg;

4) sprawozdania finansowe firmy;

5) pozostałe czynności.

Najistotniejsza w praktyce jest sfera rozliczeń podatkowych firmy. Należy w niej wyróżnić dwie podsfery – rozliczenia podatkowe firmy jako podatnika oraz rozliczenia podatkowe firmy jako płatnika – różniące się podstawami odpowiedzialności i sposobem wyznaczania obowiązków księgowego.

W sferze rozliczeń podatkowych firmy jako podatnika chodzi o rozliczenia podatków ciążących na samej firmie z tytułu prowadzonej przez nią działalności, a więc przede wszystkim podatku VAT oraz podatku dochodowego (CIT albo PIT), a także innych wchodzących w grę podatków, np. akcyzy, podatku od nieruchomości czy też jakiegoś podatku sektorowego właściwego dla branży podatnika (np. podatku od gier czy podatku bankowego).

Z kolei sfera rozliczeń podatkowych firmy jako płatnika polega na pobieraniu podatku należnego od wynagrodzeń pracowników i od wszystkich innych wypłat (świadczeń), przy których firma – jako płatnik – jest zobowiązana do pobrania podatku należnego od osoby, której wypłaca dane świadczenie, i do wpłacenia go we właściwym terminie organowi podatkowemu (art. 8 Ordynacji podatkowej). Duże znaczenie w tej sferze ma okoliczność wyznaczenia księgowego do wykonywania obowiązków płatnika w trybie art. 31 Ordynacji podatkowej (zob. rozdział 2.3).

W obu wyróżnionych sferach odpowiedzialność może być związana z niezapłaceniem podatku w należytej wysokości albo z nieprawidłowościami w zakresie deklaracji podatkowych.

Jaki rodzaj odpowiedzialności wchodzi w grę w tej sferze? Powiedzieliśmy już, że nie ma tu mowy o odpowiedzialności podatkowej księgowego. Możliwa jest więc odpowiedzialność karnoskarbowa w zakresie rozliczeń firmy zarówno jako podatnika (zob. rozdział 7.1), jak i jako płatnika (zob. rozdział 7.2).

Możliwa jest też odpowiedzialność cywilna wobec firmy, która na skutek błędu księgowego zapłaciła fiskusowi za dużo. Bodaj najczęściej firmy dochodzą od księgowych odszkodowań właśnie ze względu na sferę rozliczeń podatkowych. Dość wspomnieć o szkodzie w postaci odsetek podatkowych (zob. zwłaszcza rozdziały 4.2.2.B i 4.5.2).

Natomiast odpowiedzialność księgowego wobec osób trzecich za błędy w rozliczeniach podatkowych firmy praktycznie nie występuje. W rozliczeniach firmy jako podatnika trudno sobie wyobrazić szkodę w tym zakresie po stronie osoby trzeciej, a w sferze rozliczeń firmy jako płatnika szkoda taka jest już możliwa (np. przez nadmierne pobranie zaliczki na PIT), tyle że osoba poszkodowana (np. pracownik firmy) może skutecznie dochodzić należności nie od księgowego, ale od firmy, co zostanie przybliżone w rozdziale 4.1.

W drugiej sferze – rozliczeń ZUS – księgowy ponosi głównie odpowiedzialność cywilną wobec firmy, a szkoda może polegać np. na utracie prawa do zasiłku (zob. rozdziały 4.2.2.B i 4.5.3). Odpowiedzialność karna jest tu marginalna (zob. rozdział 7.3).

Jeśli chodzi o prowadzenie ksiąg – z samej nieprawidłowości ksiąg szkoda jeszcze bezpośrednio nie wynika, a przecież szkoda jest warunkiem odpowiedzialności cywilnej, wobec czego, aby ta odpowiedzialność weszła w grę, musi zaistnieć jakiś dalszy skutek złego księgowania. Natomiast same tylko błędy w księgowości są sankcjonowane karnie (zob. rozdział 7.4) i często przyczyniają się do rozwiązania z księgowym umowy o pracę (zob. rozdział 5.1).

W sferze sprawozdań finansowych firmy chodzi natomiast o obowiązkowe sprawozdania firm prowadzących księgi rachunkowe. Jej wyróżnikiem są specyficzne przepisy karne, zawarte w ustawie o rachunkowości i głównie ze względu na nie sfera ta zasługuje na wyodrębnienie (zob. rozdział 7.5). Możliwa jest także odpowiedzialność cywilna zarówno w zakresie odpowiedzialności wobec firmy, jak i wobec osób trzecich, które mogą ponieść jakąś szkodę wynikłą z oparcia się na nieprawidłowym sprawozdaniu finansowym firmy, wykazującym np. fałszywie dobry stan jej finansów.

Omówmy jeszcze pozostałe czynności. Nieprawidłowe wykonywanie obowiązków w innych sferach nie jest już obwarowane szczególnymi regulacjami. Można więc powiedzieć, że księgowy ponosi w tej sferze odpowiedzialność na zasadach ogólnych. Dotyczy to odpowiedzialności karnej, a więc odpowiedzialności za przestępstwa i wykroczenia pospolite, czyli takie, które mogą być popełniane bez jakiegokolwiek związku z księgowością firmy. Najczęściej wchodzi tu w grę przywłaszczenie pieniędzy firmy oraz oszustwo na szkodę firmy albo osób trzecich, np. banku (zob. rozdział 7.8).

Nierzadkie są przestępstwa przeciwko dokumentom, stanowiące z reguły środek do popełnienia jakiegoś innego przestępstwa (zob. rozdziały 7.6 i 7.7). W zakresie odpowiedzialności cywilnej w grę wchodzi odpowiedzialność zarówno wobec firmy, jak i wobec osób trzecich.

Wreszcie spostrzeżenie ogólnego bałaganu w księgowości jest częstą przyczyną rozwiązania z księgowym umowy o pracę, a dyskusyjne jest tylko to, czy bałagan ten uzasadnia wypowiedzenie umowy, czy może zwolnienie dyscyplinarne (zob. rozdział 5.1).

Krzysztof Janczukowicz

Artykuł jest fragmentem książki „Odpowiedzialność księgowych. Cywilna, pracownicza i karna”

REKLAMA

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

- Czytaj artykuły

- Rozwiązuj testy

- Zdobądź certyfikat