Skala podatkowa PIT 2022 - zmiany od 1 lipca

REKLAMA

REKLAMA

- Jaka skala podatkowa PIT obowiązuje od 1 stycznia 2022 r.?

- Nowa skala podatkowa PIT w 2022 roku – zmiana od 1 lipca ale ze skutkiem od 1 stycznia 2022 r.

- Terminy wejścia w życie nowelizacji i stosowania nowej skali podatkowej

- Kalkulatory (Polski Ład 2.0)

Jaka skala podatkowa PIT obowiązuje od 1 stycznia 2022 r.?

Aktualnie (od 1 stycznia 2022 r.) obowiązuje skala podatkowa wynikająca z ustawy z 29 października 2021 r. o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych oraz niektórych innych ustaw (Dz. U. poz. 2105, z późn. zm.) - czyli z podatkowej części tzw. Polskiego Ładu.

Zgodnie z aktualnym brzmieniem art. 27 ust. 1 ustawy o PIT podatek dochodowy od osób fizycznych, z zastrzeżeniem art. 29–30f ustawy o PIT, pobiera się od podstawy jego obliczenia według następującej skali:

REKLAMA

REKLAMA

|

Podstawa obliczenia podatku w złotych |

Podatek wynosi |

|

|

ponad |

do |

|

|

120 000 |

17% minus kwota zmniejszająca podatek 5100 zł |

|

|

120 000 |

15 300 zł + 32% nadwyżki ponad 120 000 zł |

|

Nowa skala podatkowa PIT w 2022 roku – zmiana od 1 lipca ale ze skutkiem od 1 stycznia 2022 r.

Rządowy projekt ustawy o zmianie ustawy o podatku dochodowym od osób fizycznych oraz niektórych innych ustaw (druk sejmowy nr 2186), który ma na celu korektę błędnych przepisów podatkowych Polskiego Ładu, zakłada wprowadzenie nowej skali podatkowej w PIT w 2022 roku.

REKLAMA

Stawka 12% PIT zamiast ulgi dla klasy średniej

Projekt ten zakłada przede wszystkim obniżenie niższej stawki podatkowej PIT z 17% do 12%. Nowa, niższa stawka podatkowa dotyczyć będzie każdego podatnika (uzyskującego dochody na skali), bez względu na źródło osiąganych przychodów, wysokość przysługujących kosztów uzyskania przychodu, fakt zatrudnienia u kilku pracodawców czy też równoczesnego pobierania emerytury. Z nowej, niższej stawki podatku skorzystają również przedsiębiorcy prowadzący działalność gospodarczą opodatkowaną według skali podatkowej.

Stawka 12% PIT ma być stosowana do opodatkowania każdego z podatników opodatkowujących swoje przychody według skali podatkowej. Rozwiązanie to ma na celu rekompensatę za uchylaną tą samą nowelizacją tzw. ulgę dla klasy średniej. W przypadku podatników, dla których uchylenie tzw. ulgi dla klasy średniej mogłoby nie być jednak korzystnym rozwiązaniem, przewidziano uprawnienie do pomniejszenia zobowiązania podatkowego o wysokość ubytku, spowodowanego zmianą systemu. Tym samym w żadnym przypadku uchylenie tzw. ulgi dla klasy średniej nie będzie wiązało się z pogorszeniem sytuacji podatników uprzednio do niej uprawnionych.

Ponadto niniejszy projekt przewiduje także inne korzystne rozwiązania wynikające z uwzględnienia postulatów społecznych, tj. przywrócenie możliwości preferencyjnego opodatkowania dochodów samotnych rodziców czy też możliwość uwzględniania przez niektórych podatników składki zdrowotnej w rozliczeniu podatkowym. Będzie to dotyczyło podatników rozliczających się poza skalą podatkową, a zatem tych podatników, którzy nie skorzystają z obniżenia stawki podatkowej do 12%.

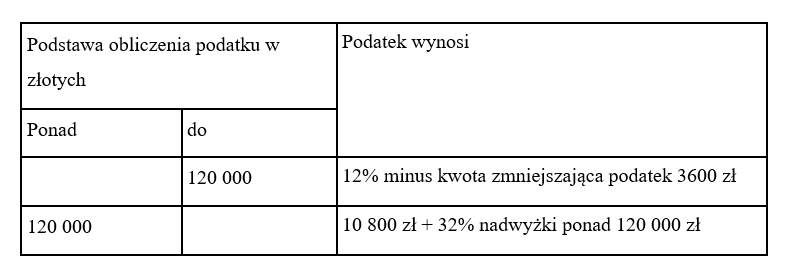

Nowa skala podatkowa PIT w 2022 roku

Do rozliczenia dochodu będzie miała zastosowanie następująca nowa skala podatkowa:

|

Podstawa obliczenia podatku w złotych |

Podatek wynosi |

|

|

Ponad |

do |

|

|

120 000 |

12% minus kwota zmniejszająca podatek 3600 zł |

|

|

120 000 |

10 800 zł + 32% nadwyżki ponad 120 000 zł |

|

Ta nowa skala podatkowa PIT oznacza zatem obniżenie stawki podatku dochodowego od osób fizycznych w pierwszym przedziale skali podatkowej z 17% do 12%. Skutkować to będzie co do zasady niższym zobowiązaniem podatkowym każdego z podatników opodatkowujących dochody wg skali podatkowej.

Po wejściu w życie zmiany podatek od dochodów w wysokości 120 000 zł (tj. na poziomie granicy przedziału skali podatkowej) wyniesie 10 800 zł, zamiast dotychczasowej kwoty 15 300 zł. Stąd podatnicy uzyskujący dochody co najmniej na tym poziomie, na nowej konstrukcji skali podatkowej z obniżoną stawką, zyskają w skali roku 4500 zł. Niższy podatek będzie pobierany zaraz po wejściu w życie ustawy, już na etapie poboru zaliczek na podatek przy zastosowaniu 12% stawki. Natomiast ostateczny zysk tej zmiany będzie odczuwalny przy rozliczeniu podatku dochodowego, dodać i podkreślić należy, że już za rok bieżący.

Utrzymanie kwoty wolnej na poziomie 30 000 zł oznacza nową kwotę zmniejszającą podatek, skoro obniżeniu ulega niższa stawka podatkowa do 12%. Nowa kwota zmniejszająca podatek (przekładająca się na kwotę wolną od podatku w wysokości 30 000 zł) wynosi 3600 zł (30 000 zł x 12% = 3 600 zł).

Konsekwencją innej kwoty zmniejszającej podatek wynoszącej 3600 zł jest też odpowiadająca jej kwota zmniejszająca miesięczne zaliczki na podatek wynosząca 300 zł (1/12 z kwoty zmniejszającej podatek 3600 zł = 300 zł).

Terminy wejścia w życie nowelizacji i stosowania nowej skali podatkowej

Większość przepisów omawianej nowelizacji ma (w założeniu) wejść w życie 1 lipca 2022 roku. Ale nowa ww. skala podatkowa PIT wprowadzana tą nowelizacją ma być stosowana do dochodów (przychodów) uzyskanych od dnia 1 stycznia 2022 r. Tak wynika z art. 14 ust. 1 omawianego projektu nowelizacji.

Źródło: Rządowy projekt ustawy o zmianie ustawy o podatku dochodowym od osób fizycznych oraz niektórych innych ustaw (druk sejmowy nr 2186) - przebieg procedury legislacyjnej w Sejmie

oprac. Paweł Huczko

Kalkulatory (Polski Ład 2.0)

Polecamy nowe kalkulatory, uwzględniające zasady, które zaczną obowiązywać od 1 lipca 2022 r.:

Kalkulator wynagrodzeń Niskie Podatki

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA