Korzystniej było kupić mieszkanie niż wynajmować. Różnica nawet 42 tysiące rocznie

REKLAMA

REKLAMA

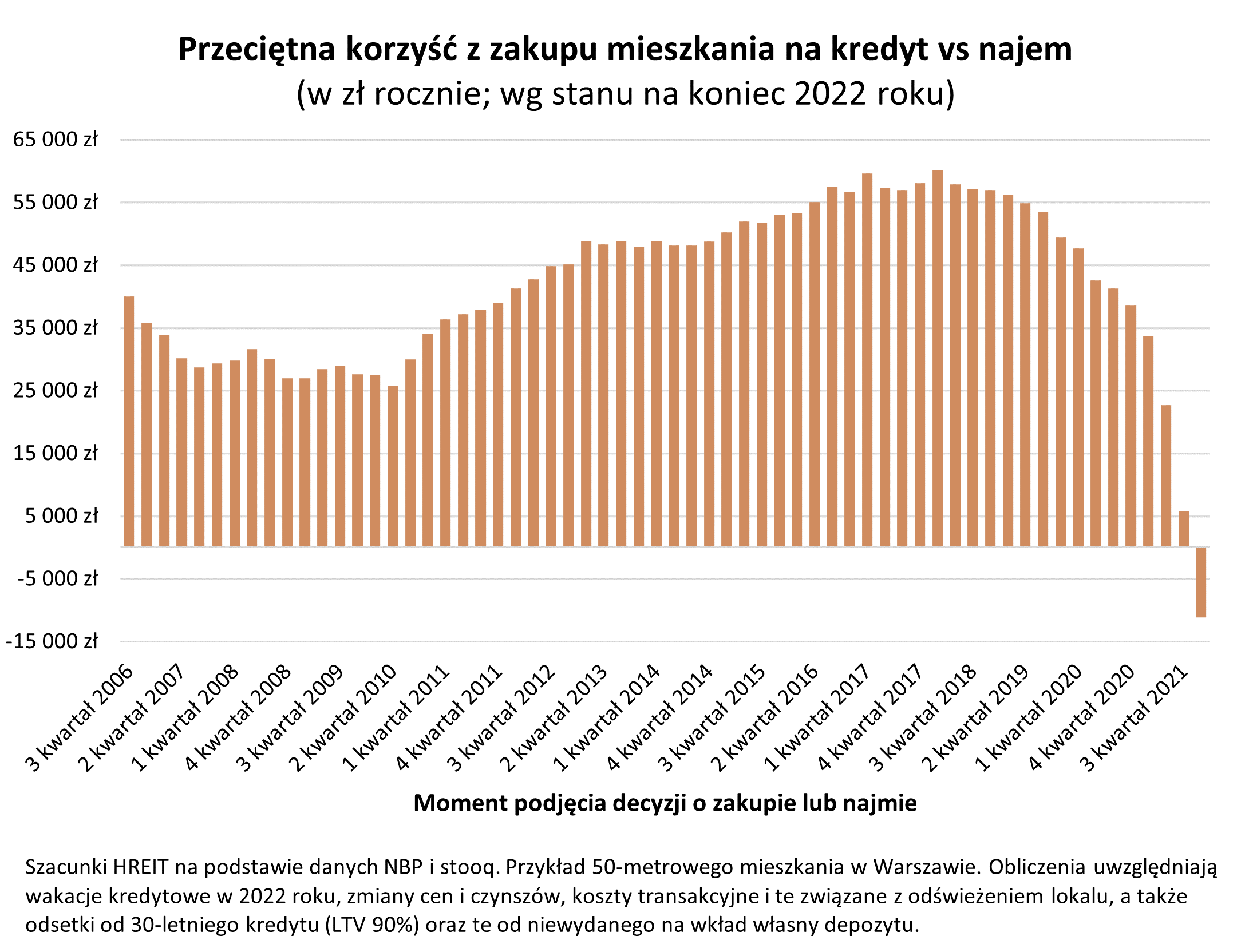

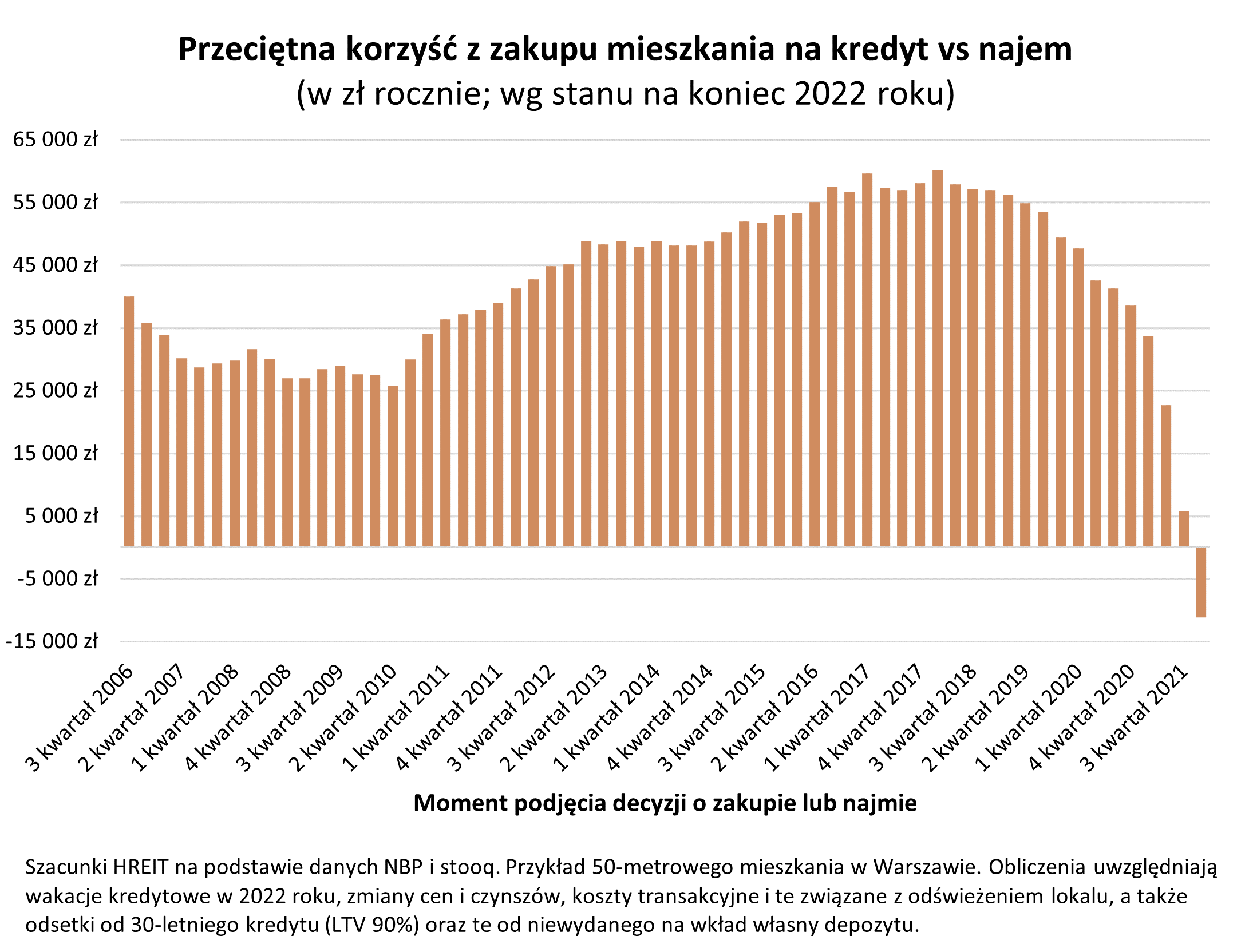

Przez ostatnich kilkanaście lat zakup mieszkania na kredyt opłacał się bardziej niż jego najem. Różnica w kosztach jest wręcz zaskakująco wysoka. Majątek właściciela rósł bowiem przeciętnie aż o 42 tysiące złotych rocznie w porównaniu do majątku kogoś kto wybrał najem. Tak wynika z szacunków przygotowanych przez HRE Investment Trust.

Korzyść z zakupu mieszkania na kredyt w porównaniu z wynajmem

Co wzięliśmy pod uwagę? Po stronie kosztów zakupu mieszkania po pierwsze uwzględniamy koszty transakcyjne, a więc opłaty sądowe, notarialne, za pośrednictwo oraz podatek (około 6% ceny mieszkania). Zakładamy przy tym, że kupujemy mieszkanie w stanie przeciętnym, a więc takie, które nie będzie wymagało generalnego remontu, a jedynie odświeżenia i zmiany części wyposażenia, na co założyliśmy wydatek na poziomie 10% ceny mieszkania. Do tego dochodzą oczywiście jeszcze odsetki od kredytu zaciągniętego na zakup nieruchomości.

Przy najmie sprawa jest prostsza. kosztem są czynsze (tylko część płacona właścicielowi, a więc bez opłat administracyjnych i tych za media, bo te płacilibyśmy też jako właściciele). Do tego jasnym jest, że nabywca mieszkania musi przeznaczyć na wkład własny do kredytu znacznie więcej pieniędzy niż najemca na kaucję. Dlatego w naszych kalkulacjach uwzględniamy jeszcze odsetki od pieniędzy, których jako najemcy nie wydaliśmy na wkład własny do kredytu, tylko ulokowaliśmy na bankowym depozycie.

REKLAMA

REKLAMA

Zakup mieszkania na kredyt a wynajem - różnica kosztów

HREIT - Heritage Real Estate Investment Trust

Wynajem mieszkania - droga lekcja ekonomii

Dane NBP potrzebne do przeprowadzenia obliczeń są dostępne od 3 kwartału 2006 roku. Wtedy mieszkanie w stolicy było o połowę tańsze niż teraz. Na jego zakup wystarczyło przeznaczyć około 312 tys. zł. Gdybyśmy wydali 16% tej kwoty na obsługę transakcji (podatek, opłaty sądowe, notariusza i pośrednika) oraz odświeżenie lokalu, to łączny koszt wzrósłby dodatkowo o niecałe 50 tysięcy złotych. Jeśli ponadto mieszkanie kupilibyśmy na kredyt z 10-proc. wkładem własnym, to w 3 kwartale 2006 roku musielibyśmy pożyczyć trochę ponad 280 tysięcy. Od tej kwoty odsetki do końca 2022 roku wynosiłyby niecałe 166 tysięcy. Uwzględniamy przy tym też dostępne w 2022 roku wakacje kredytowe, bo choć takiemu kredytobiorcy nie dawały one zbyt dużych profitów, to przecież również jemu się one należały.

Dla porównania najem podobnego lokum w tym samym czasie kosztowałby prawie 3 razy więcej niż wymagane przez bank odsetki. Mówimy o potężnej kwocie prawie 454 tys. złotych, którą w latach 2006-2022 należałoby zapłacić w stolicy za najem 50-metrowego lokum. Już takie porównanie pokazuje, że zakup w latach 2006-2022 był rozwiązaniem znacznie korzystniejszym niż najem. Ale to nie wszystko.

W odróżnieniu od najemcy, właściciel miałby ponadto mieszkanie o sporej wartości. Biorąc pod uwagę dane NBP przeciętne 50-metrowe mieszkanie w stolicy było bowiem pod koniec 2022 roku warte ponad 600 tysięcy złotych. Gdyby więc właściciel postanowił nieruchomość sprzedać, to po spłacie hipoteki pozostałoby mu prawie 428 tysięcy wolnej gotówki. Przewagą najmu jest jedynie to, że kaucja wymagana przez właściciela przy podpisaniu umowy jest znacznie mniejsza niż 10-proc. wkład własny do kredytu. Gdyby najemca „zaoszczędzone” w ten sposób pieniądze ulokował w banku, to od 3 kwartału 2006 roku do końca 2022 roku zarobiłby na odsetkach trochę ponad 15 tysięcy złotych.

Jaki jest bilans tych wszystkich obliczeń? Gdybyśmy po latach porównali majątek właściciela i najemcy, to okazałoby się, że portfel kogoś, kto kupił mieszkanie na kredyt jest aż o prawie 651 tysięcy złotych grubszy niż portfel najemcy. Licząc od 3 kwartału 2006 do końca 2022 roku daje to średnio aż 40 tysięcy złotych rocznie na korzyść właściciela.

Porównanie zakupu i najmu 50-metrowego mieszkania w Warszawie (stan na koniec 2022 roku) | ||||||

Moment zakupu lub najmu | Zakup mieszkania | Najem mieszkania | Korzyść z zakupu mieszkania na kredyt | |||

Koszt kredytu | Koszty dodatkowe (transakcyjne i wykończenie)* | Kapitał po sprzedaży mieszkania i spłacie kredytu | Czynsz | Odsetki od kapitału** | ||

3 kwartał 2006 | 165 656 zł | 49 856 zł | 427 539 zł | 453 669 zł | 15 016 zł | 650 681 zł |

4 kwartał 2006 | 202 200 zł | 57 144 zł | 400 891 zł | 448 284 zł | 16 997 zł | 572 834 zł |

1 kwartał 2007 | 212 084 zł | 61 840 zł | 382 518 zł | 442 869 zł | 18 052 zł | 533 410 zł |

2 kwartał 2007 | 232 657 zł | 69 568 zł | 352 689 zł | 437 199 zł | 20 023 zł | 467 640 zł |

3 kwartał 2007 | 237 348 zł | 73 096 zł | 337 711 zł | 431 634 zł | 20 535 zł | 438 366 zł |

4 kwartał 2007 | 230 581 zł | 72 272 zł | 337 633 zł | 425 484 zł | 19 789 zł | 440 475 zł |

1 kwartał 2008 | 226 689 zł | 71 368 zł | 337 154 zł | 419 334 zł | 18 953 zł | 439 479 zł |

2 kwartał 2008 | 213 373 zł | 68 368 zł | 345 287 zł | 412 869 zł | 17 523 zł | 458 893 zł |

3 kwartał 2008 | 230 329 zł | 68 224 zł | 337 675 zł | 406 119 zł | 16 862 zł | 428 380 zł |

4 kwartał 2008 | 249 045 zł | 72 368 zł | 316 298 zł | 399 369 zł | 17 160 zł | 377 094 zł |

1 kwartał 2009 | 263 687 zł | 67 248 zł | 325 191 zł | 392 319 zł | 15 089 zł | 371 487 zł |

2 kwartał 2009 | 244 804 zł | 67 248 zł | 325 780 zł | 385 149 zł | 14 468 zł | 384 409 zł |

3 kwartał 2009 | 250 886 zł | 63 591 zł | 333 028 zł | 378 519 zł | 13 146 zł | 383 924 zł |

4 kwartał 2009 | 247 492 zł | 67 975 zł | 315 552 zł | 372 249 zł | 13 515 zł | 358 819 zł |

1 kwartał 2010 | 242 296 zł | 68 958 zł | 309 800 zł | 365 559 zł | 13 249 zł | 350 857 zł |

2 kwartał 2010 | 248 060 zł | 71 463 zł | 296 166 zł | 359 424 zł | 13 233 zł | 322 834 zł |

3 kwartał 2010 | 217 892 zł | 67 942 zł | 311 924 zł | 353 319 zł | 12 064 zł | 367 345 zł |

4 kwartał 2010 | 190 912 zł | 64 188 zł | 328 248 zł | 346 989 zł | 10 934 zł | 409 202 zł |

1 kwartał 2011 | 172 007 zł | 63 320 zł | 332 781 zł | 340 479 zł | 10 407 zł | 427 526 zł |

2 kwartał 2011 | 164 752 zł | 63 362 zł | 331 223 zł | 334 269 zł | 10 012 zł | 427 366 zł |

3 kwartał 2011 | 158 100 zł | 63 357 zł | 329 676 zł | 327 969 zł | 9 614 zł | 426 574 zł |

4 kwartał 2011 | 150 156 zł | 63 112 zł | 329 353 zł | 321 864 zł | 9 128 zł | 428 822 zł |

1 kwartał 2012 | 139 786 zł | 60 809 zł | 337 389 zł | 315 624 zł | 8 312 zł | 444 107 zł |

2 kwartał 2012 | 131 286 zł | 60 179 zł | 338 859 zł | 309 264 zł | 7 752 zł | 448 907 zł |

3 kwartał 2012 | 123 948 zł | 57 979 zł | 346 091 zł | 302 964 zł | 6 998 zł | 460 130 zł |

4 kwartał 2012 | 124 595 zł | 57 903 zł | 343 149 zł | 296 799 zł | 6 537 zł | 450 913 zł |

1 kwartał 2013 | 115 490 zł | 53 494 zł | 359 960 zł | 290 664 zł | 5 621 zł | 476 019 zł |

2 kwartał 2013 | 116 185 zł | 54 934 zł | 351 363 zł | 284 469 zł | 5 442 zł | 459 272 zł |

3 kwartał 2013 | 111 947 zł | 55 768 zł | 346 481 zł | 278 079 zł | 5 280 zł | 451 566 zł |

4 kwartał 2013 | 113 658 zł | 57 509 zł | 336 238 zł | 271 869 zł | 5 214 zł | 431 727 zł |

1 kwartał 2014 | 110 609 zł | 57 359 zł | 334 937 zł | 265 329 zł | 4 987 zł | 427 313 zł |

2 kwartał 2014 | 112 818 zł | 58 652 zł | 326 200 zł | 258 939 zł | 4 879 zł | 408 791 zł |

3 kwartał 2014 | 113 606 zł | 58 922 zł | 322 063 zł | 252 399 zł | 4 685 zł | 397 249 zł |

4 kwartał 2014 | 111 564 zł | 59 094 zł | 319 115 zł | 246 009 zł | 4 484 zł | 389 983 zł |

1 kwartał 2015 | 107 005 zł | 58 678 zł | 319 411 zł | 239 739 zł | 4 241 zł | 389 227 zł |

2 kwartał 2015 | 100 562 zł | 58 468 zł | 319 398 zł | 233 379 zł | 4 027 zł | 389 721 zł |

3 kwartał 2015 | 100 076 zł | 59 579 zł | 311 976 zł | 226 779 zł | 3 942 zł | 375 157 zł |

4 kwartał 2015 | 97 241 zł | 59 209 zł | 311 695 zł | 220 209 zł | 3 755 zł | 371 699 zł |

1 kwartał 2016 | 98 082 zł | 59 470 zł | 307 622 zł | 213 459 zł | 3 610 zł | 359 920 zł |

2 kwartał 2016 | 94 886 zł | 58 843 zł | 308 676 zł | 206 379 zł | 3 433 zł | 357 893 zł |

3 kwartał 2016 | 87 852 zł | 58 469 zł | 309 687 zł | 199 449 zł | 3 275 zł | 359 541 zł |

4 kwartał 2016 | 86 759 zł | 60 447 zł | 298 244 zł | 192 579 zł | 3 236 zł | 340 381 zł |

1 kwartał 2017 | 81 698 zł | 59 431 zł | 301 707 zł | 185 349 zł | 3 050 zł | 342 878 zł |

2 kwartał 2017 | 81 551 zł | 62 567 zł | 284 359 zł | 178 419 zł | 3 081 zł | 315 579 zł |

3 kwartał 2017 | 79 671 zł | 64 160 zł | 274 569 zł | 171 219 zł | 3 033 zł | 298 924 zł |

4 kwartał 2017 | 77 514 zł | 64 431 zł | 271 060 zł | 163 989 zł | 2 908 zł | 290 196 zł |

1 kwartał 2018 | 73 204 zł | 64 377 zł | 269 720 zł | 156 534 zł | 2 764 zł | 285 909 zł |

2 kwartał 2018 | 72 198 zł | 67 152 zł | 253 669 zł | 149 109 zł | 2 740 zł | 260 688 zł |

3 kwartał 2018 | 70 189 zł | 68 829 zł | 243 077 zł | 141 384 zł | 2 659 zł | 242 785 zł |

4 kwartał 2018 | 67 807 zł | 70 095 zł | 234 502 zł | 133 779 zł | 2 556 zł | 227 824 zł |

1 kwartał 2019 | 64 545 zł | 71 876 zł | 223 503 zł | 126 174 zł | 2 434 zł | 210 823 zł |

2 kwartał 2019 | 61 261 zł | 73 946 zł | 210 917 zł | 118 554 zł | 2 317 zł | 191 947 zł |

3 kwartał 2019 | 58 675 zł | 75 655 zł | 199 805 zł | 110 694 zł | 2 197 zł | 173 972 zł |

4 kwartał 2019 | 56 556 zł | 78 499 zł | 182 604 zł | 102 714 zł | 2 124 zł | 148 139 zł |

1 kwartał 2020 | 53 471 zł | 80 028 zł | 172 262 zł | 94 479 zł | 2 028 zł | 131 215 zł |

2 kwartał 2020 | 53 336 zł | 82 306 zł | 157 066 zł | 86 874 zł | 1 940 zł | 106 359 zł |

3 kwartał 2020 | 48 310 zł | 83 762 zł | 147 392 zł | 79 494 zł | 1 881 zł | 92 934 zł |

4 kwartał 2020 | 44 216 zł | 85 369 zł | 136 524 zł | 72 279 zł | 1 858 zł | 77 360 zł |

1 kwartał 2021 | 41 818 zł | 87 031 zł | 124 766 zł | 64 944 zł | 1 829 zł | 59 032 zł |

2 kwartał 2021 | 39 510 zł | 89 740 zł | 107 212 zł | 57 909 zł | 1 848 zł | 34 023 zł |

3 kwartał 2021 | 37 044 zł | 92 677 zł | 88 250 zł | 50 660 zł | 1 879 zł | 7 310 zł |

4 kwartał 2021 | 31 986 zł | 94 761 zł | 74 303 zł | 43 156 zł | 1 885 zł | -11 173 zł |

* koszty obsługi notarialnej, prowizja pośrednika, PCC oraz koszty wykończenia i wyposażenia. W sumie 16% ceny mieszkania | ||||||

** Odsetki od pieniędzy, których nie wnieśliśmy jako wkład własny do kredytu (10%) | ||||||

Szacunki HREIT na podstawie danych NBP, stooq | ||||||

Zakup mieszkania w najgorszym momencie był korzystniejszy niż najem

No dobrze, ale w 2006 roku metr mieszkania w stolicy można było kupić za połowę aktualnej ceny. Może to dlatego porównanie najmu i zakupu na kredyt wypada aż tak druzgocąco dla tego pierwszego? Weźmy więc też za punkt startu szczyt cen sprzed ostatniego kryzysu bankowego. I tak w 3 kwartale 2007 roku 50-metrowe lokum w Warszawie kosztowało prawie 457 tysięcy złotych. Nawiasem mówiąc pewnie trudno w to uwierzyć, ale po uwzględnieniu inflacji, a więc tego jak bardzo pieniądze w naszych portfelach straciły w międzyczasie na wartości, wtedy realny poziom cen mieszkań był o 25-30% wyższy niż dziś.

Wróćmy jednak do meritum. Gdybyśmy w 3 kwartale 2007 roku mogli kupić 50-metrowe mieszkanie w stolicy z pomocą kredytu z 10-proc. wkładem własnym, musielibyśmy pożyczyć ponad 411 tysięcy złotych. Od tej kwoty odsetki do końca 2022 roku wynosiłyby ponad 237 tysięcy. Do tego koszty transakcyjne i te związane z odświeżeniem lokalu pochłonęłyby ponad 73 tys. złotych. Dla porównania najem w badanym okresie (od 3 kwartału 2007 do końca 2022 roku) kosztowałby prawie 432 tysiące. Gdyby właściciel postanowił nieruchomość sprzedać, to po spłacie hipoteki pozostałoby mu prawie 338 tysięcy wolnej gotówki. Najemca lokując pieniądze niewydane na wkład własny do kredytu zarobiłby w tym czasie na odsetkach prawie 21 tysięcy złotych.

Pewnie nie jest zaskoczeniem, że w tym porównaniu znowu to bilans właściciela jest korzystniejszy niż bilans najemcy. Gdybyśmy na koniec 2022 roku porównali majątek obu, to okazałoby się, że portfel kogoś, kto kupił mieszkanie na kredyt jest aż o prawie 438 tysięcy złotych grubszy niż portfel najemcy. Licząc od 3 kwartału 2007 do końca 2022 roku daje to średnio prawie 29 tysięcy złotych rocznie na korzyść właściciela.

Ciekawy byłby też przykład właściciela, który nad najem przedłożyłby zakup na kredyt w 1 kwartale 2018 roku. Majątek takiej osoby byłby pod koniec 2022 roku o prawie 286 tysięcy złotych większy niż majątek najemcy. Średnio daje to aż 60 tysięcy złotych rocznie. Przede wszystkim byłaby to zasługa wzrostu cen nieruchomości.

Nie opłaca się kupować na rok

Przewaga zakupu nad najmem wyraźnie topnieje w przypadku osób, które na własne „M” zdecydowały się w 2021 roku. Co więcej, właściciele, którzy własne „M” kupili pod koniec 2021 roku moli być nawet pod koniec 2022 roku w gorszej sytuacji finansowej niż najemcy. Wyniki te nie oznaczają jednak, że najem był w 2021 roku rozwiązaniem lepszym niż zakup. To dopiero rozstrzygnie przyszłość. Dlaczego więc widzimy takie wyniki? Wszystko przez koszty dodatkowe (obsługa transakcji i odświeżenie lokalu). Te w przypadku transakcji 50-metrowymi mieszkaniami w stolicy w 2021 roku szacowaliśmy na od 87 do 95 tysięcy złotych. Trudno oczekiwać, że w ciągu roku wysokie koszty najmu i wzrost wartości nieruchomości koszty te odrobią czy zniwelują. To tylko potwierdza, że zakup mieszkania nie jest decyzją krótkoterminową. Jeśli ktoś potrzebuje lokum na rok czy nawet dwa, to roztropniejszym rozwiązaniem może być w tym wypadku najem, a nie zakup.

REKLAMA

Nie każdego stać na oszczędzanie

Tyle uczy historia, ale dziś kredyty wciąż jeszcze są relatywnie drogie. Dlatego nierzadko porównując ratę kredytu mieszkaniowego z czynszem najmu możemy dojść do wniosku, że najem jest tańszy niż zakup. W przekonaniu tym utwierdzać nas może fakt, że kupując mieszkanie na kredyt musimy wydać co najmniej kilka – kilkanaście procent ceny mieszkania na koszty transakcyjne (notariusz, podatek, opłaty sądowe, pośrednik), odświeżenie, wykończenie lub wyposażenie lokum. Aby zaciągnąć kredyt potrzebujemy też co najmniej kilkudziesięciu tys. złotych gotówki i odpowiednią zdolność kredytową.

Proste porównanie bieżącego czynszu do raty kredytu to jednak za mało. Przecież spłacając kredyt po 20-30 latach staniemy się właścicielami nieruchomości bez obciążeń. Najemca po wydaniu przez ten czas co najmniej kilkuset tysięcy złotych na mieszkanie nie będzie miał takiego luksusu. Wszystko dlatego, że rata kredytu składa się z dwóch części – kapitałowej, która obniża nasze zadłużenie wobec banku i odsetkowej, która jest wynagrodzeniem płaconym bankowi za udostępnienie nam pieniędzy na zakup mieszkania. Dlatego porównując koszt najmu i koszt zakupu na kredyt powinniśmy porównywać tylko czynsz (ten płacony właścicielowi bez kosztu mediów i opłat administracyjnych) z odsetkami od kredytu.

Co niemniej ważne, w dłuższym terminie czynsze najmu zwykły rosnąć. Czasem dzieje się to w tempie wolniejszym, a czasem szybszym niż inflacja. Nie zmienia to jednak faktu, że w dłuższym terminie czynsze mają skłonność do tego, aby rosnąć. Ktoś mógłby powiedzieć, że podobnie jest z ratami kredytów, ale przykład USA pokazuje, że choć raty kredytów faktycznie potrafią czasem iść spektakularnie w górę, to w dłuższym terminie to rosnące czynsze uderzały najemców po kieszeni kilkukrotnie bardziej niż kredytobiorców rosnące raty.

Fakt, że najem z czasem coraz bardziej drożeje jest też kluczowy z punktu widzenia planów na przyszłość lub emeryturę – szczególnie jeśli nasza perspektywa jest taka, że za najem płacić trzeba będzie coraz więcej, a emerytura ma być jedynie skromnym ułamkiem zarobków z okresu aktywności zawodowej.

Bartosz Turek, główny analityk HRE Investment Trust

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA