Jak można (było) zostać milionerem w 2023 roku? Wystarczyło 2-3 tys. zł inwestować miesięcznie przez 15 lat

REKLAMA

REKLAMA

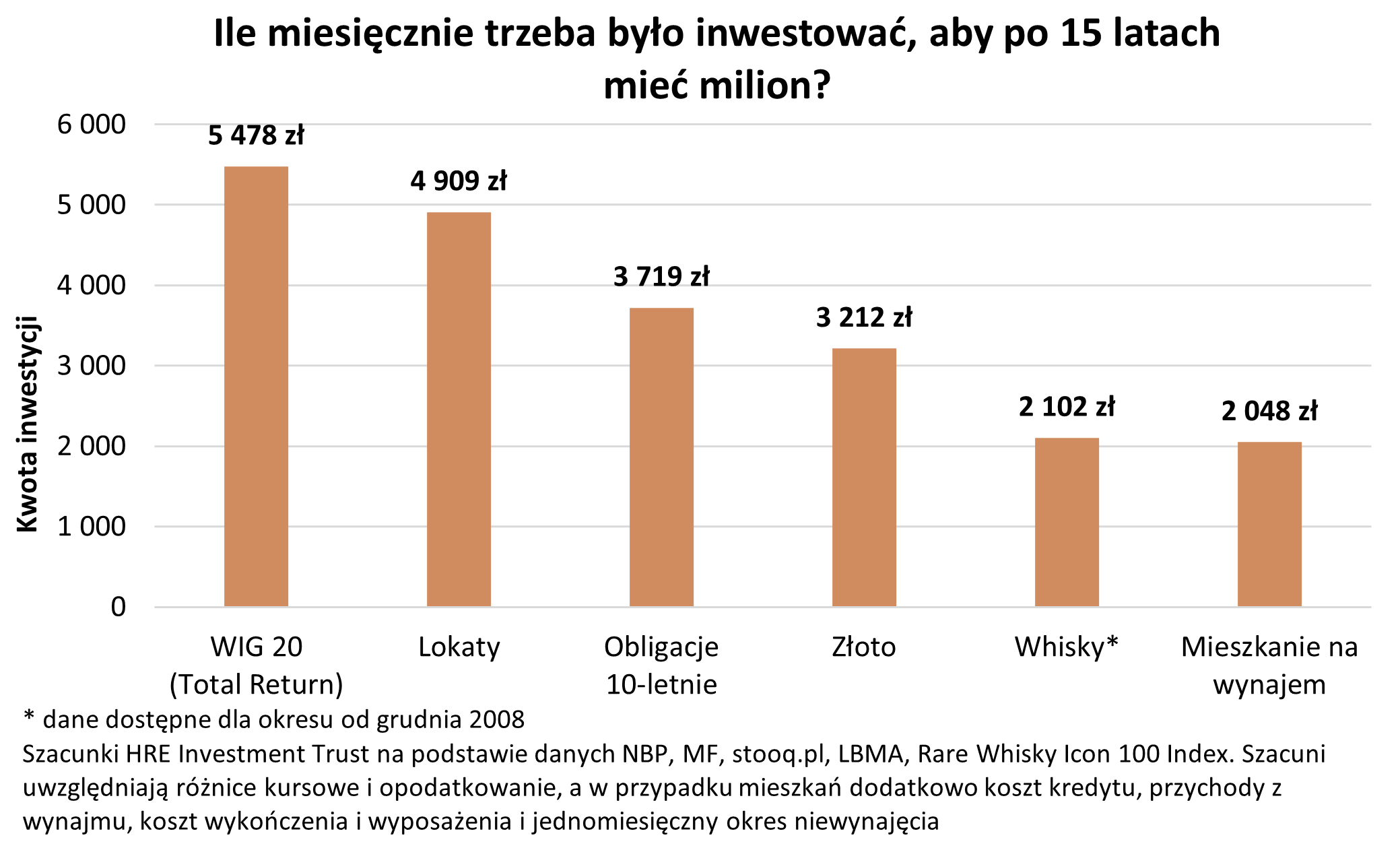

Aby w 2023 roku stać się milionerem wystarczyło przez ostatnich 15 lat inwestować trochę ponad 2-3 tys. zł miesięcznie – sugerują szacunki HRE Investment Trust. I wcale nie trzeba było w tym czasie kupować bitcoinów. Wystarczyły nieruchomości, złoto, obligacje lub szkockie trunki. Najtrudniej w ostatnich latach było budować majątek z pomocą lokat i akcji największych giełdowych spółek.

Jak zostać milionerem?

To pytanie zapewne zadaje sobie wielu Polaków. Dlatego też korzystając z okazji jaką daje pierwszy kwietnia, HRE Investment Trust postanowiło podejść do problemu z przymrużeniem oka i przeprowadzić zabawę na liczbach. Przyjrzeliśmy się więc 7 popularnym formom inwestycji. Poprzez to chcieliśmy odpowiedzieć na pytanie, która z inwestycji była najlepsza, aby zgromadzić mityczny, pierwszy milion. Wśród nich znajdziemy mieszkania na wynajem, złoto, obligacje, bankowe depozyty czy akcje giełdowych spółek. Jako primaaprilisową ciekawostkę podajemy też przykład alternatywnych inwestycji w butelki szkockiego trunku oraz króla kryptowalut - bitcoina.

REKLAMA

REKLAMA

HRE Investments

Stała kwota inwestowana co miesiąc przez 15 lat

Zanim jednak przejdziemy do wyników naszych obliczeń trzeba podkreślić, że inwestowanie czy oszczędzanie po to, by zgromadzić pierwszy milion to spory wysiłek. W naszych wyliczeniach założyliśmy, że stałą kwotę oszczędzamy lub inwestujemy konsekwentnie co miesiąc przez 15 lat.

Warto więc przypomnieć, że w tym czasie przeciętna płaca w przedsiębiorstwach według danych GUS wzrosła o ponad 130%. Wygospodarowanie np. 2 tysięcy złotych miesięcznie w domowym budżecie dziś często nie jest łatwym zadaniem, a 15 lat temu było to lekko licząc 2-3 razy trudniejsze. Z drugiej strony w międzyczasie poza wynagrodzeniami w górę poszły także ceny. W efekcie dzisiejszy milioner może sobie kupić znacznie mniej niż milioner sprzed 15 lat.

Milion ze stycznia 2023 roku jest wart tyle co około 585 tysięcy złotych na początku 2008 roku.

Przede wszystkim zakup mieszkań na wynajem

Mając już jednak ten wstęp za sobą, możemy oddać się marzeniom i kalkulacjom. Okazuje się, że przez ostatnich 15 lat najlepszym sposobem na to, by dziś posiadać majątek wart milion złotych było rozpoczęcie budowania portfela mieszkań na wynajem. Z naszych szacunków wynika, że na ten cel trzeba było przeznaczać nieco ponad 2 tys. złotych miesięcznie od początku 2008 roku do końca 2022 roku.

Na samym początku założyliśmy, że aby kupić pierwsze 35-metrowe mieszkanie w Warszawie potrzebujemy około 26% jego wartości w gotówce (10% jako wkład własny, 6% na pokrycie kosztów transakcyjnych oraz 10% na koszty związane z remontem). Początki tej inwestycji nie były więc spektakularne, bo gromadziliśmy pieniądze na rachunku oszczędnościowym oprocentowanym na 3%. Trwało to aż 3 lata. Dopiero potem zdecydowaliśmy się na zakup pierwszej nieruchomości. Początkowo niestety otrzymywane od najemców czynsze nie były w stanie pokryć wszystkich wydatków, dlatego też trzeba było co miesiąc nieco dokładać do interesu. Jednak po trzech kolejnych latach – licząc od zakupu pierwszego mieszkania - mogliśmy kupić kolejne lokum, a po upływie kolejnych niemal trzech lat jeszcze jedno. Posiadanie trzech złotowych kredytów mieszkaniowych to wystarczający poziom ryzyka, dlatego też w tym momencie uznaliśmy zakupy za wystarczające.

Nasze szacunki zakładają, że mieszkania są wynajmowane przez 11 miesięcy w roku za równowartość średniej stawki dla Warszawy (w zł za m kw.). Uznajemy to za szacunki wystarczająco zachowawcze. Trzeba przecież podkreślić, że małe mieszkania raczej szybko znajdują najemców, a ponadto czynsz najmu małego lokum jest często wyższy niż to, co pokazuje średnia stawka. W naszych wyliczeniach uwzględniliśmy również koszty utrzymania mieszkań.

Efekt? Po 15 latach w naszym portfelu znajdują się 3 lokale mieszkalne w stolicy warte ponad 1,2 mln złotych. Z wynajmowania mieszkań czerpiemy comiesięczny zysk w wysokości około 1 tys. złotych (kwota po potrąceniu wszystkich opłat łącznie z ratami drogich obecnie kredytów). Do spłaty pozostałyby nam jeszcze hipoteki opiewające łącznie na 521 tys. złotych. Założyliśmy również, że przez wspomniane 15 lat równocześnie zbieraliśmy pieniądze na dalsze inwestycje lub spłatę kredytu. W ten sposób zgromadziliśmy ponad 258 tys. złotych.

Tak więc nasz majątek netto, czyli ten po potrąceniu pozostałego kredytu wynosił pod koniec 2022 roku około milion złotych. Dużym plusem jest też to, że w przypadku sprzedaży posiadanych mieszkań nie musielibyśmy uiszczać podatku dochodowego, bo przecież od ich nabycia minęło 5 lat.

Pierwszy milion zarobiony na butelkach

W drodze do miliona zaraz za mieszkaniami na wynajem znajdziemy znane i cenione na całym świecie szkockie trunki. Jest to przykład inwestycji alternatywnej, której popularność w ostatnich latach wyraźnie rosła. By dowiedzieć się jaka kwota regularnie inwestowana w przypadku tej niekonwencjonalnej inwestycji uczyniłaby z nas milionerów przyjrzeliśmy się notowaniom indeksu obrazującego zmiany cen 100 butelek whisky najbardziej pożądanych przez kolekcjonerów. Okazuje się, że gdyby przez ostatnie 15 lat inwestować w butelki tego alkoholu po około 2,1 tys. złotych miesięcznie, to dziś ten portfel inwestycyjny wart byłby właśnie upragniony milion złotych.

REKLAMA

Milion w 4 kg złota

Ponad 1 tys. złotych więcej niż na szkockie trunki musiałby przez ostatnie lata przeznaczać ktoś, kto milionerem chciałby zostać z pomocą złota. W tym przypadku przez 15 lat trzeba by było co miesiąc przeznaczać na zakup kruszcu ponad 3,2 tys. złotych. Do tego zakładamy, że marża mennicy i dystrybutora sprzedającego monety wynosi w sumie około 5%. W całym analizowanym okresie, czyli od 2008 roku do końca 2022 roku inwestor zakupiłby łącznie niemal 4 kilogramy tego cennego kruszcu. Nawiasem mówiąc taką wagę miałaby sztabka o długości zaledwie 10 centymetrów, wysokości 4 centymetrów i szerokości 5 centymetrów. To mniej więcej objętość szklanki wody. Wszystko dlatego, że złoto jest bardzo ciężkim metalem – prawie 20 razy cięższym niż woda.

Ciężko zarobiony milion na lokatach i obligacjach

Nieco gorszym pomysłem na realizację 15-letniego planu wartego milion złotych były natomiast inwestycje uznawane za bezpieczne - obligacje skarbowe, czy lokaty. W przypadku 10-letnich papierów wartościowych, należałoby od początku 2008 roku konsekwentnie, co miesiąc pożyczać rządowi po około 3,7 tys. złotych. Dzięki temu dziś posiadalibyśmy portfel obligacji wart milion złotych po opodatkowaniu. Trochę z tej kwoty ubyłoby gdybyśmy chcieli sprzedać posiadane papiery przed terminem zapadalności. Opłata pobierana przy odkupie tzw. „10-latek” nie jest jednak duża. Wynosi ona maksymalnie 2% (2 złotych za pojedynczy papier).

Jeszcze słabiej wypadają bankowe depozyty. Ostatnie lata raczej nie rozpieszczały zwolenników tej metody oszczędzania. Wszystko oczywiście przez skromne oprocentowanie lokat i rachunków oszczędnościowych. To dlatego przez ostatnie 15 lat należałoby odkładać regularnie ponad 4,9 tys. złotych miesięcznie, by bankowe depozyty uczyniły z nas milionerów.

Najtrudniej milion zarobić na giełdzie

Jednak to nie lokaty najgorzej sprawdzały się jako droga do pierwszego miliona. Najmniej efektywne były inwestycje w największe spółki giełdowe notowane na warszawskim parkiecie. Zakładamy, że od początku 2008 roku do końca 2022 roku budowaliśmy nasz portfel tak, by odzwierciedlić skład indeksu WIG 20. Skupia on 20 największych spółek notowanych na rodzimej Giełdzie Papierów Wartościowych. W szacunkach poza zmianami notowań w ostatnich 15 latach uwzględniamy też dywidendy, prawa poboru oraz prowizje za zakup akcji. W efekcie przez ten czas musielibyśmy co miesiąc inwestować na giełdzie niemal 5,5 tys. złotych, po to by po 15 latach posiadać akcje największych spółek warte milion złotych.

Bitcoinowa ruletka zdeklarowała rywali

Jako ciekawostkę nie sposób nie wspomnieć też o bitcoinie – królu kryptowalut i obiekcie pożądania marzycieli, którzy widzą w nim źródło rewolucji finansowej, albo po prostu poszukiwaczy łatwego sposobu na zdobycie fortuny. Niestety nie mamy danych, które pokazują, jak zmieniała się wartość tej wirtualnej waluty od początku 2008 roku, początek bitcoina nastąpił później. Gdybyśmy jednak tę wirtualną walutę kupowali konsekwentnie co miesiąc od 2011 roku wydając na ten cel regularnie po niewiele 4 złote miesięcznie, to dziś mielibyśmy bitcoiny warte milion złotych. Tak, to nie jest błąd. Wszystko dlatego, że na początku 2011 roku jeden bitcoin wart był około złotówkę.

W międzyczasie moglibyśmy jednak stracić nasz majątek ze względu na kradzież, awarię sprzętu, zgubienie hasła lub upadek giełdy, na której trzymaliśmy nasze wirtualne waluty. Zanim więc ruszymy na podbój świata kryptowalut, pamiętajmy, że są to aktywa charakteryzujące się potężną zmiennością. Ich notowania targane są przeróżnymi doniesieniami, skandalami, a ostatnio nawet polityką. W efekcie nawet kilkudziesięcioprocentowe zmiany w ciągu zaledwie tygodnia notowań bywają tu na porządku dziennym.

Oskar Sękowski, Bartosz Turek, HRE Investment Trust

Więcej ważnych informacji znajdziesz na stronie głównej Inforu

REKLAMA

REKLAMA