Rząd chce ograniczenia odliczania VAT

REKLAMA

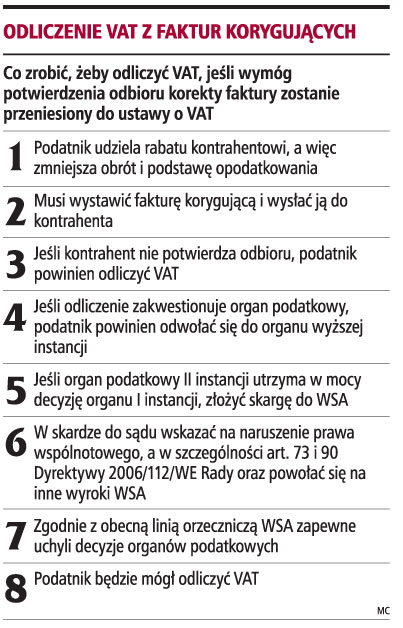

Jeśli Sejm uchwali nowelizację ustawy o VAT w kształcie zaproponowanym przez rząd, to podatnicy udzielający rabatów, którzy nie posiadają potwierdzenia odbioru faktury korygującej przez kontrahenta, będą musieli iść do sądu administracyjnego, aby uzyskać korzystny wyrok i w rezultacie móc odliczyć VAT. Projekt nowelizacji ustawy o VAT przyjęty ostatnio przez posłów Komisji Finansów Publicznych i skierowany do drugiego czytania w Sejmie zakłada bowiem, że obecny wymóg potwierdzenia odbioru korekty faktury przez kontrahenta znajdujący się w rozporządzeniu ministra finansów z 25 maja 2005 r. (Dz.U. nr 95, poz. 798) m.in. w sprawie wystawiania faktur zostanie przeniesiony do ustawy o VAT.

REKLAMA

REKLAMA

Prawo do odliczenia

Wymóg posiadania potwierdzenia odbioru dotyczy podatników, którzy udzielają rabatów. Powinni oni mieć prawo od odliczenia VAT, ponieważ w takim przypadku dochodzi do obniżenia obrotu i podstawy opodatkowania. Tomasz Michalik, doradca podatkowy w MDDP Michalik, Dłuska, Dziedzic i Partnerzy, zwraca uwagę, że również orzecznictwo Europejskiego Trybunału Sprawiedliwości potwierdza, że udzielenie rabatu prowadzi do obniżenia podstawy opodatkowania (sygn. akt C-317/90 z 2006 roku). Zatem podatnicy, którzy udzielają rabatu, muszą wystawiać faktury korygujące i przesłać je kontrahentom. Zgodnie z wymogiem obecnie określonym w rozporządzeniu ministra finansów, a który ma zostać wprowadzony do ustawy o VAT, kontrahent musi potwierdzić odbiór faktury korygującej, żeby wystawca mógł odliczyć VAT. Jak wskazuje jednak Tomasz Michalik, w praktyce kontrahenci nie potwierdzają odbioru. Co więcej, żaden przepis nie nakłada na nich takiego obowiązku. W konsekwencji podatnik, który nie ma potwierdzenia odbioru, nie może odliczyć VAT. Organy podatkowe twierdzą bowiem, że w takim przypadku obecne przepisy nie dają mu prawa do odliczenia.

Niezgodny z dyrektywą

Wymóg potwierdzenia odbioru, który jest obecnie w rozporządzeniu, jest jednak niezgodny z konstytucją, co potwierdził Trybunał Konstytucyjny (wyrok z 11 grudnia 2007 r. o sygn. akt U 6/06). Jak wyjaśnia Jerzy Martini, doradca podatkowy Baker & McKenzie, Trybunał rozpatrywał jednak tylko kwestię zgodności przepisu rozporządzenia z konstytucją.

- Trybunał uznał, że w celu usunięcia niezgodności z konstytucją należy przenieść przepisy z rozporządzenia do ustawy - mówi Jerzy Martini. A zatem TK stwierdził jedynie, że przepis uzależniający odliczenie VAT, czyli mający wpływ na podstawę opodatkowania, nie może zostać określony w rozporządzeniu, ponieważ elementy konstrukcyjne podatków, zgodnie z konstytucją, muszą być określane w ustawie.

REKLAMA

Jerzy Martini podkreśla jednak, że w przypadku wymogu potwierdzenia odbioru faktury korygującej mamy naruszenie nie tylko konstytucji, ale również prawa wspólnotowego.

- A zatem nie można odczytywać wyroku TK w ten sposób, że Trybunał nakazał umieszczenie tego wymogu w ustawie niezależnie od naruszenia prawa wspólnotowego - stwierdza Jerzy Martini. Tomasz Michalik podkreśla, że umieszczenie wymogu potwierdzenia odbioru faktury korygującej w ustawie jest w zasadzie formalnym wykonaniem wyroku TK. Argument taki znajdujemy też w uzasadnieniu do rządowego projektu nowelizacji ustawy o VAT.

Korzystne wyroki

Fakt niezgodności wymogu potwierdzenia odbioru korekty faktury z 6 i 112 dyrektywą UE potwierdzały już m.in. WSA w Bydgoszczy (sygn. akt I SA/Bd 249/08, nieprawomocny) i Warszawie (sygn. akt III SA/Wa 655/08, III SA/Wa 1587/08, nieprawomocne). Sądy uznały, że warunek taki znajdujący się dziś w rozporządzeniu narusza zasadę neutralności VAT, ponieważ podatnik, który nie otrzyma potwierdzenia odbioru faktury, nie będzie mógł odliczyć podatku, a więc poniesie jego ciężar.

Ponadto omawiany warunek narusza zasadę proporcjonalności, a zatem dwie główne zasady wynikające z dyrektyw 6 i 112. WSA w Warszawie stwierdził w uzasadnieniu wyroku (sygn. akt III SA/Wa 172/08, nieprawomocny), że przepisy 112 Dyrektywy, a w szczególności art. 73, nie przewidują warunku posiadania przez podatnika potwierdzenia doręczenia faktury korygującej jego kontrahentowi, w celu skorzystania z prawa do obniżenia podatku należnego o wartość tego podatku wynikającą z faktury korygującej. Zdaniem sądu naruszenie przez podatnika obowiązków formalnych (czyli brak potwierdzenia odbioru) nie może stanowić jedynej podstawy do wprowadzenia ograniczeń naruszających zasadę neutralności VAT.

A zatem skoro wymóg z rozporządzenia ma zostać przeniesiony do ustawy, to można się spodziewać identycznych wyroków sądów w tym zakresie.

Co zatem oznacza dla podatników formalne przeniesienie wymogu z rozporządzenia do ustawy?

- Jeżeli podatnicy nie będą posiadali potwierdzenia odbioru faktury korygującej, to narażą się na spór z organem podatkowym, który skutecznie może rozstrzygnąć albo sąd administracyjny, albo ETS - stwierdza Tomasz Michalik. Jerzy Martini dodaje, że ustawodawca w Sejmie nie powinien zatem przenosić wymogu z rozporządzenia do ustawy. Jednak nie wszyscy eksperci tak uważają.

Za takim przeniesieniem opowiada się prof. Witold Modzelewski, doradca podatkowy z Instytutu Studiów Podatkowych. Jego zdaniem, w przypadkach takich jak obniżenie ceny, zgodnie z art. 90 Dyrektywy 112, państwo członkowskie może określić szczególne wymogi, a zatem wymóg potwierdzenia odbioru faktury korygującej jest wymogiem legalnym. Zdaniem ekspertów zamiast wymogu potwierdzenia odbioru faktury korygującej ustawodawca, mając na celu zabezpieczenie interesu Skarbu Państwa, mógłby wprowadzić alternatywny wymóg. Zdaniem Jerzego Martiniego, podatnik mógłby np. dokumentować udzielenie rabatu poprzez wykaz z wyciągu bankowego.

Odliczenie VAT z faktur korygujących

POSTULUJEMY

Sejm powinien zrezygnować z wymogu potwierdzenia otrzymania faktury korygującej przez kontrahenta i ewentualnie wprowadzić inny wymóg, który miałby na celu zabezpieczenie wpływów do budżetu państwa. Taki nowy wymóg nie powinien jednak wpływać na możliwość odliczenia VAT przez podatników, którzy udzielają rabatów.

Łukasz Zalewski

lukasz.zalewski@infor.pl

REKLAMA

REKLAMA