Mały ZUS Plus lepszy niż Mały ZUS. Ile zapłacą przedsiębiorcy?

Z preferencji w ZUS, takich jak ulga na start czy Mały ZUS, mogą skorzystać przedsiębiorcy rozpoczynający działalność gospodarczą. Później co do zasady powinni przejść na duży ZUS lub wybrać Mały ZUS Plus. Natomiast w związku ze zmianami wprowadzonymi w płacy minimalnej może się okazać, że od lipca 2023 roku przedsiębiorcy zapłacą mniej składek na Małym ZUS Plus niż na Małym ZUS.

- Ile wynosi składka ZUS w 2023 roku?

- Mały ZUS Plus - dla kogo?

- Jak oblicza się składki ZUS?

- MZ+ dostępny w ciągu roku podatkowego

Ile wynosi składka ZUS w 2023 roku?

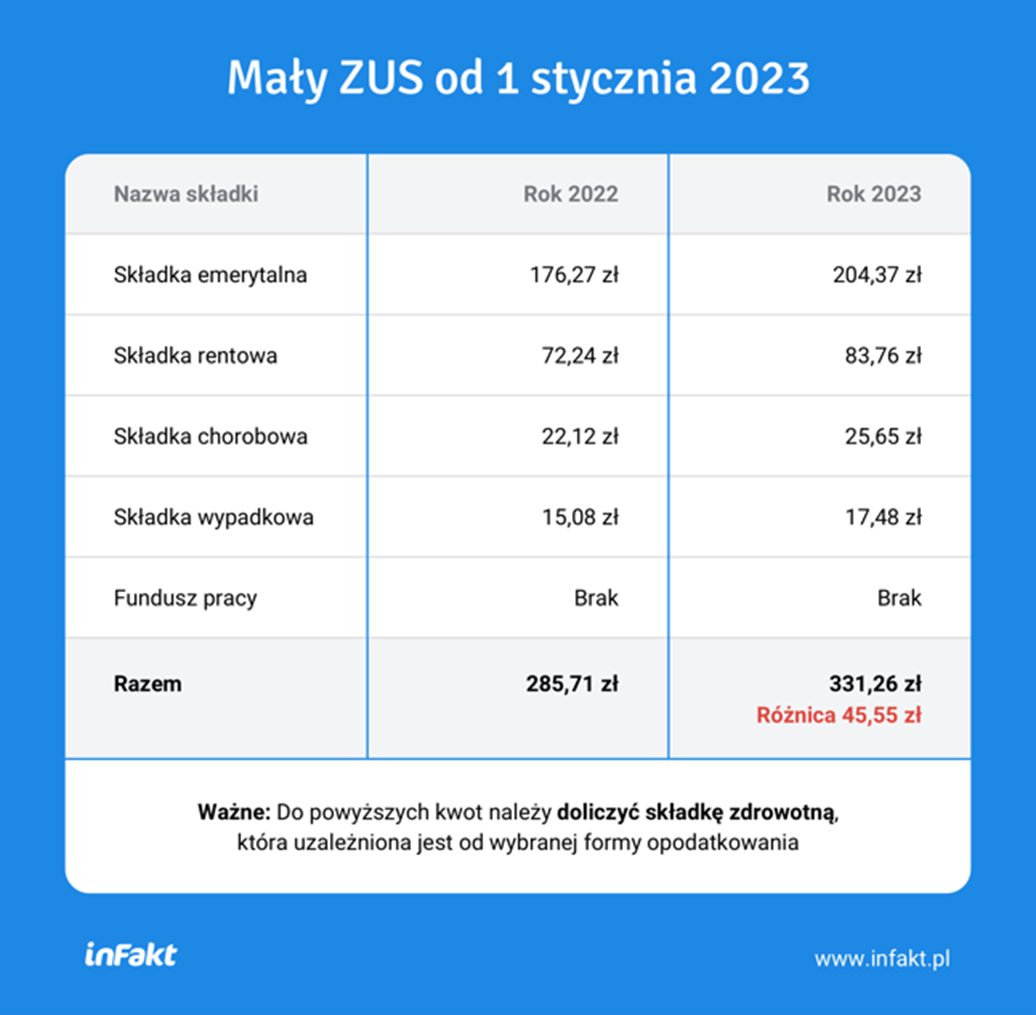

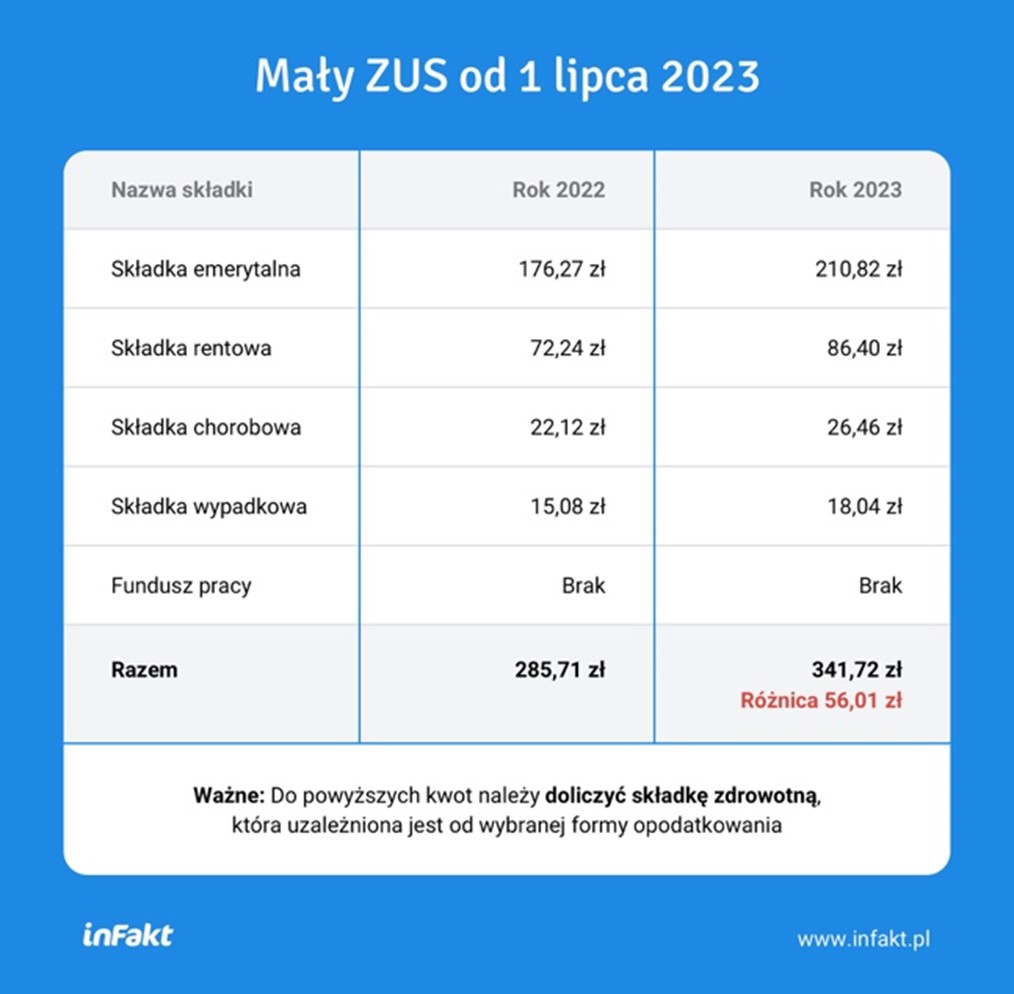

Od stycznia 2023 r. przedsiębiorcy za duży ZUS wraz ze składką chorobową płacą 1418,48 zł. Inną opcją, dla nowych przedsiębiorców, jest tzw. Mały ZUS, czyli preferencja polegająca na obniżeniu podstawy składek, a co za tym idzie – samych składek. Podstawa małego ZUS-u to 30% minimalnego wynagrodzenia, które od lipca wzrośnie z 3490 zł do 3600 zł. W związku z tym za okres od stycznia do czerwca składki wynoszą 331,26 zł, a za okres lipiec – grudzień przedsiębiorcy zapłacą 341,72 zł.

Mały ZUS Plus - dla kogo?

Przedsiębiorcy, których dochód w roku 2022 nie przekroczył 120 tysięcy złotych, mają możliwość skorzystania z Małego ZUS Plus po wykorzystaniu Małego ZUS, co pozwala nadal opłacać obniżone składki. Ta preferencja dotyczy wyłącznie danin na ubezpieczenie społeczne i Fundusz Pracy, a składkę zdrowotną należy już płacić w pełnej kwocie. Jeśli przedsiębiorca prowadził działalność gospodarczą przez okres krótszy niż rok, limit dochodu jest obliczany proporcjonalnie do liczby dni prowadzenia firmy. Jednak z ulgi mogą skorzystać tylko ci, którzy prowadzili działalność przez co najmniej 60 dni w roku 2022.

Zgłoszenia do Małego ZUS Plus na dany rok można dokonać do końca stycznia. Przedsiębiorca powinien wyrejestrować się z ZUS-u poprzez druk ZUS ZWUA z kodem, z którym jest obecnie zarejestrowany. Następnie powinien ponownie dokonać zgłoszenia poprzez złożenie dokumentu ZUS ZUA z kodem 05 90 albo 05 92, a później do 20 lutego wraz z DRA/RCA wysłać DRA II /RCA II, gdzie należy uzupełnić odpowiednie pola i ustalić podstawę składek na cały rok.

Jak oblicza się składki ZUS?

Podstawę składek na ubezpieczenie społeczne i Fundusz Pracy oblicza się na podstawie dochodu. Dla przedsiębiorców opodatkowanych ryczałtem dochód stanowi połowę przychodu. Podstawa składek dla Małego ZUS Plus nie może być niższa niż 30% minimalnego wynagrodzenia obowiązującego w styczniu danego roku. W styczniu 2023 roku było to 3490 zł, co oznacza, że minimalna podstawa dla MZ+ wyniosła 1047 zł. Jednak w przeciwieństwie do Małego ZUS, podstawa ta nie zmienia się przez cały rok.

Przepisy w tym zakresie są niespójne. Dla Małego ZUS mówi się o minimalnym wynagrodzeniu obowiązującym w danym okresie, a nie o stałej podstawie na cały rok. W rezultacie minimalna podstawa MZ+ może być niższa niż preferencyjna podstawa ZUS. Dla przedsiębiorców z minimalną podstawą oznacza to, że od lipca nadal będą płacić ZUS w wysokości 331,26 zł (z uwzględnieniem składki chorobowej) i nie będą dotknięci podwyżką minimalnego wynagrodzenia od lipca.

Mały ZUS od 1 stycznia 2023

INFOR

Mały ZUS od 1 lipca 2023

INFOR

Polecamy: „Instrukcje księgowego. 101 praktycznych procedur z bazą narzędzi online”

MZ+ dostępny w ciągu roku podatkowego

Co istotne, z MZ+ można skorzystać w trakcie trwania roku podatkowego, jeśli w tym czasie skończy się czas na korzystanie z małego ZUS-u lub przedsiębiorca wraca do prowadzenia działalności po jej wcześniejszym zawieszeniu i ponownie zgłasza się do ubezpieczeń. Wówczas od następnego miesiąca lub dnia odwieszenia może skorzystać z MZ+. Jeśli stanie się to w drugiej połowie roku, to może się okazać, że przedsiębiorca nawet obniży swoje składki. Warto pamiętać, że na zgłoszenie w trakcie roku mamy tylko 7 dni od dnia odwieszenia działalności lub skończenia okresu małego ZUS-u.

Należy też zaznaczyć, że osoby, które korzystały do tej pory z Małego ZUS Plus, mogą go kontynuować pod zwykłymi warunkami, jeżeli w poprzednim roku ich przychód nie przekroczył 120 tysięcy złotych oraz prowadzili działalność gospodarczą przez co najmniej 60 dni. Z MZ+ przedsiębiorca może korzystać maksymalnie przez 36 miesięcy w ciągu ostatnich 60 miesięcy, w czasie których prowadził działalność gospodarczą. Obecne trwają pracę nad zmianami, które mają wydłużyć ten okres.

Piotr Juszczyk, Główny Doradca Podatkowy w firmie inFakt

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.