Składki ZUS w 2024 r. Ile zapłaci przedsiębiorca?

REKLAMA

REKLAMA

Jakie będą składki ZUS przedsiębiorcy w 2024 roku? Zgodnie z przyjętymi założeniami projektu budżetu państwa na 2024 r., przeciętne wynagrodzenie wyniesie 7 824 zł. Oznacza to wzrost aż o 12,8 proc. w porównaniu z rokiem 2023. O tyle wzrośnie też wysokość składek ZUS dla firm.

- Ile ZUS od 2024 roku?

- Jaki ZUS dla firmy w 2024 roku? Skala podatkowa lub podatek liniowy

- Ile ZUS na ryczałcie w 2024 roku?

- Skutki wzrostu składek ZUS w 2024 roku

Ile ZUS od 2024 roku?

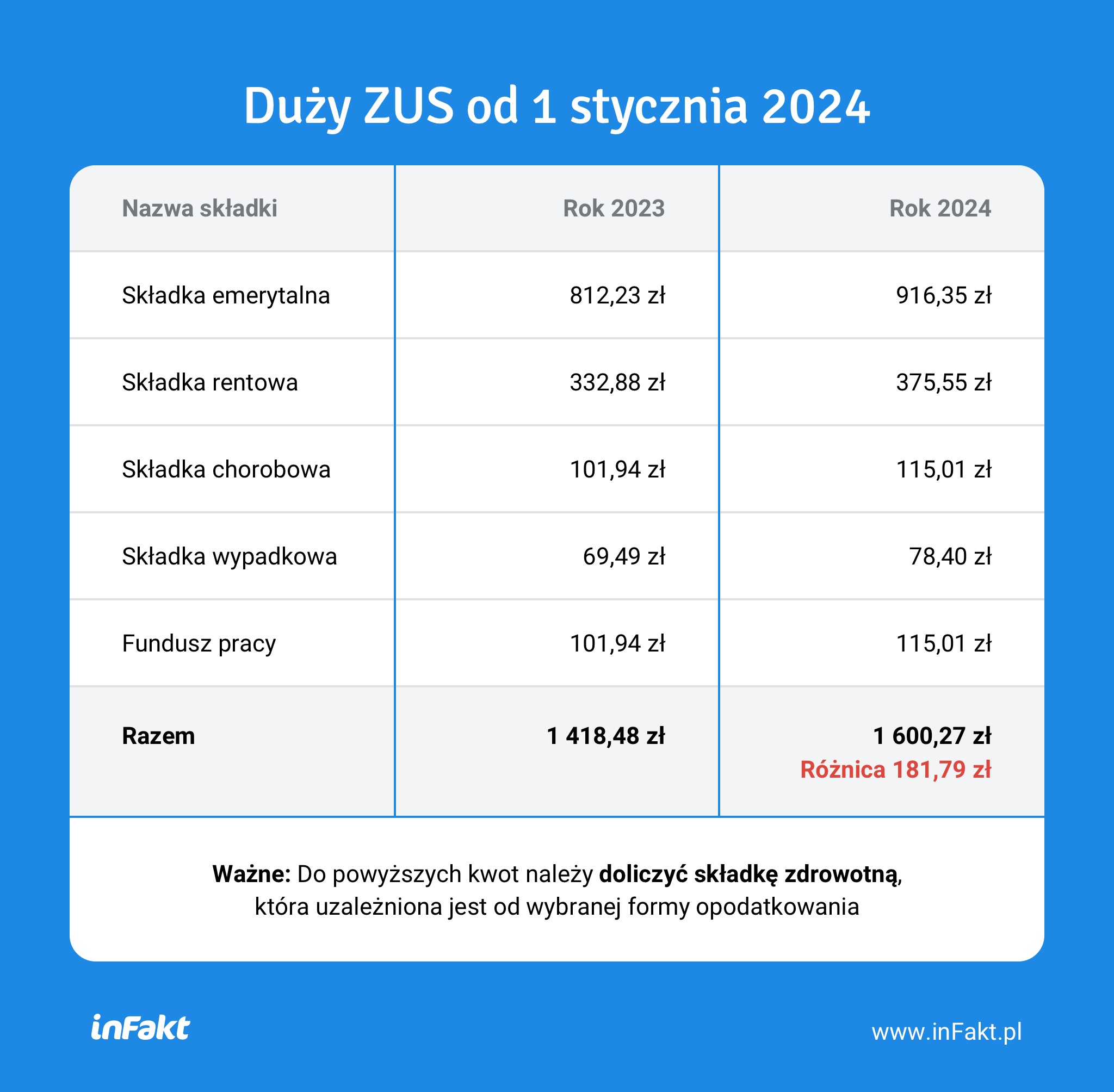

Podstawa wysokości składek ZUS dla przedsiębiorców stanowi 60% przeciętnego wynagrodzenia. W związku z tym wyniesie ona 4694,40 zł, a składki ZUS na rok 2024 – 1600,27 zł (bez składki zdrowotnej, naliczanej osobno w zależności od wybranej formy opodatkowania). W roku 2023 składki wynoszą 1418,48 zł. Oznacza to wzrost o 181,79 zł miesięcznie. Zobacz: Ile ZUS dla przedsiębiorców 2024? Jak ustalić podstawę wymiaru składek?

REKLAMA

REKLAMA

Jaki ZUS dla firmy w 2024 roku? Skala podatkowa lub podatek liniowy

Składki ZUS co roku rosną i stanowią istotne obciążenie dla przedsiębiorców. W 2024 r. składka zdrowotna dla podatników rozliczających się na skali podatkowej lub podatku liniowym wyniesie co najmniej 381,78 zł. Oznacza to, że te dwie grupy przedsiębiorców zapłacą łącznie minimum 1982,05 zł składek ZUS miesięcznie. Rocznie to obciążenie nie będzie więc niższe niż 23 784,60 zł. Warto zaznaczyć, że takie daniny zapłacą nawet te firmy, które w 2024 r. będą miały kłopoty, tj. osiągną niski dochód albo wręcz będą miały stratę - wskazuje Piotr Juszczyk, Główny Doradca Podatkowy w inFakcie.

Duży ZUS od 1 stycznia 2024

INFOR

Ile ZUS na ryczałcie w 2024 roku?

Natomiast przedsiębiorcy rozliczający się ryczałtem ewidencjonowanym, wysokość składki zdrowotnej poznają dopiero w styczniu 2024 r. Podstawa składki dla tej grupy podatników ustalana jest bowiem od przeciętnego wynagrodzenia z IV kwartału.

Przyjmując jego prognozowaną wartość na poziomie 7400 zł, składki dla ryczałtowców wynosiłyby w zależności od przychodu rocznego:

REKLAMA

- do 60 tys. – 399,60 zł miesięcznie;

- pomiędzy 60 tys. a 300 tys. – 666 zł miesięcznie;

- powyżej 300 tys. – 1198,80 zł miesięcznie.

Sumując te prognozowane kwoty ze składkami dużego ZUS widzimy, że łączne obciążenie wyniesie pomiędzy ok. 2 tys. zł a 2,8 tys. zł.

Skutki wzrostu składek ZUS w 2024 roku

W mojej ocenie skutki ciągłego wzrostu składek ZUS odczujemy w cenach. Nie jest to oczywiście jedyna składowa wpływająca na ich wysokość, ale bardzo ważna. Pamiętajmy, że w 2021 roku składki ZUS z potrąceniem części składki zdrowotnej z podatku wynosiły około 1139 zł i taki realny koszt ponosił przedsiębiorca na dużym ZUS. W 2024 roku będzie to minimum blisko 2000 zł. Skok jest więc ogromny, a trzeba pamiętać, że wysokość składki zdrowotnej dla podatników na skali i podatku liniowym jest nieograniczona i rośnie razem z ich dochodami.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA