Kiedy zlecenie, a kiedy umowa o dzieło - PIT i składki ZUS

REKLAMA

REKLAMA

Polecamy: Rewolucja w umowach zlecenia

REKLAMA

REKLAMA

Jeśli zakład zakwestionuje umowę cywilnoprawną i uzna, że nie chodziło w niej o określony rezultat, a tylko o staranne działanie, to stwierdzi, że obie strony wcale nie zawarły umowy o dzieło, lecz zlecenia lub świadczenia usług.

Dopłata podatku i składek

– Ma to też ogromne znaczenie na gruncie podatkowym – ostrzega Grzegorz Grochowina, menedżer w KPMG w Polsce. Jak wyjaśnia, w takim przypadku należy skorygować dokumenty nie tylko pod kątem składek ZUS, ale też zmienić wysokość kosztów podatkowych, które naliczane były w związku z wypłacanym wynagrodzeniem. To zaś dla współpracujących z firmą na umowę o dzieło wiązać się może z koniecznością dopłaty podatku nie tylko za okres bieżący, ale i za wszystkie poprzednie, aż do upływu pięcioletniego okresu przedawnienia.

Potwierdza to także Eliza Skotnicka, starszy menedżer w EY. – Jeśli np. przedmiot, który dana osoba zobowiązywała się wykonać w umowie, był jednocześnie kwalifikowany jako utwór i odpowiednio obie strony uznawały, że jego twórca odpłatnie przenosi powiązane z nim prawa autorskie, to najprawdopodobniej do wypłacanego wynagrodzenia stosowano 50-proc. koszty podatkowe zgodnie z art. 22 ust. 9 pkt 3 ustawy o PIT – mówi ekspert.

REKLAMA

Samochód w firmie 2015 – multipakiet

– Jeśli jednak okaże się, że utwór nie powstał, a stosunek między stronami należy kwalifikować np. jako zlecenie, to wobec wynagrodzenia należy stosować 20-proc. koszty uzyskania przychodu albo zryczałtowane koszty właściwe dla zatrudnionych na umowę o pracę (1335 zł rocznie). Wtedy pracodawca będzie musiał dopłacić zaległe składki. Urząd skarbowy może się domagać dopłaty zaliczek na podatek dochodowy, a może też stanąć przed roszczeniami współpracowników – podsumowuje Eliza Skotnicka.

ZUS jak sądy

Rosnące zainteresowanie umowami cywilnoprawnymi potwierdza rzecznik ZUS Wojciech Andrusiewicz. Jak podkreśla, zakład, wbrew opiniom przedsiębiorców, nie zmienił swojego oficjalnego stanowiska wobec zawierania umów o dzieło. Zarzuciła to Konfederacja Lewiatan. Jej zdaniem kwestionowane są umowy m.in. wykładowców w szkołach językowych, współpracujących z firmami szkoleniowymi, ośrodkami badania opinii publicznej itp. Dodatkowo kontrole mają być przeprowadzane z „jednoznacznie negatywnym nastawieniem” wobec przedsiębiorców.

W odpowiedzi na pytanie DGP o wzmożone kontrole umów cywilnoprawnych Wojciech Andrusiewicz zwraca uwagę na ogromny wzrost ich liczby. – Tylko w latach 2010–2013 zawarto o 200 proc. więcej umów o dzieło niż we wcześniejszym okresie – podkreśla rzecznik ZUS.

Należy jednak pamiętać, że o tym, czy dane porozumienie może być zakwalifikowane jako umowa o dzieło czy też zlecenie bądź o świadczenie usług, nie decyduje sama wola stron. Brać pod uwagę należy także jej rzeczywisty przedmiot oraz okoliczności wykonania. Dopiero wszystkie te kwestie zdecydują o tym, czy kontrolerzy ZUS uznają, że mają do czynienia z umową skupioną na jej rezultacie (o dzieło), czy starannego działania (zlecenie, o świadczenie usług).

Nowe umowy zlecenia i inne umowy cywilnoprawne – PDF

Jak dodaje Wojciech Andrusiewicz, inspektorzy działają w zgodzie z orzecznictwem sądów powszechnych. Z wydanych przez nie wyroków wynika, że takie czynności, jak np.: ochrona obiektu, sprzątanie – czyszczenie, montaż okien, opieka nad podopiecznym, rehabilitacja chorych, wycinanie samosiewów, koszenie, nie mogą być przedmiotem umowy o dzieło. Rzecznik zwraca uwagę na to, że podobnych kontraktów nie można również zawierać z wykładowcami, co potwierdza wiele wyroków Sądu Najwyższego (m.in. z 28 sierpnia 2014 r. sygn. akt II UK 12/14).

Grzegorz Grochowina podsumowuje, że kontrole zarówno ZUS, jak i fiskusa nie powinny powodować wśród przedsiębiorców stanu niepewności i nie może dochodzić do sytuacji, gdzie przedsiębiorca przekonany, że rozlicza się prawidłowo, będzie zmuszony oddać do budżetu zaległe kwoty.

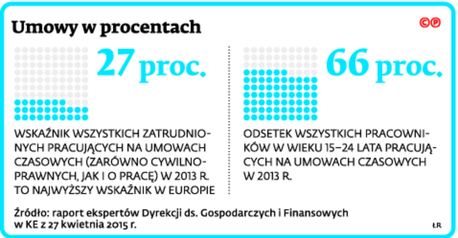

Umowy w procentach

Mariusz Szulc

mariusz.szulc@infor.pl

REKLAMA

REKLAMA