Jak zostać milionerem w Polsce - 7 sposobów

REKLAMA

REKLAMA

Jak zostać milionerem w Polsce? Ile osób zarabia co najmniej milion złotych rocznie?

W roku 2019 w Polsce prawie 28 tysięcy osób zarobiło co najmniej milion złotych – wynika z danych rodzimej skarbówki. W ostatnich latach liczba milionerów wyraźnie rosła i prognozy sugerują, że dalej rosnąć będzie. Tradycyjnie milionerem raczej zwykliśmy jednak nazywać osobę, która niekoniecznie zarabia co najmniej milion złotych rocznie, a raczej posiada majątek o tej wartości. Przeważnie jest on wtedy zaklęty w posiadanej nieruchomości. Takich rodaków bez wątpienia jest znacznie więcej niż tych, którzy mogą poszczycić się siedmiocyfrowym rocznym dochodem.

Ale jak zostać milionerem? To pytanie zadają sobie najpewniej miliony Polaków. Z okazji pierwszego dnia kwietnia HRE Investments postanowiło z delikatnym przymrużeniem oka odpowiedzieć na to pytanie.

REKLAMA

REKLAMA

Inflacja skutecznie powiększa grono milionerów

Po pierwsze musimy zauważyć, że bycie milionerem dekadę temu oznaczało zupełnie inny status majątkowy niż dziś. Z czasem siła nabywcza rzeczonego miliona spada bowiem w wyniku panującej inflacji. Zobrazujmy to przykładem. Załóżmy, że zarabiamy tyle ile wynosi średnia płaca z ostatnich 12 miesięcy – czyli prawie 4,3 tys. zł miesięcznie na rękę. W ciągu roku daje nam to już kwotę prawie 52 tys. złotych dochodu. Jeśli nasze wynagrodzenie rosłoby ręka w rękę z inflacją, to już za 15 lat zarabialibyśmy milion złotych rocznie, jeśli inflacja przez ten czas wynosiłaby po 22% rocznie. Wszyscy powinniśmy trzymać kciuki za to, aby w ten sposób statystyczny pracownik nie dołączył do grona milionerów.

Szkockie trunki dla kolekcjonerów

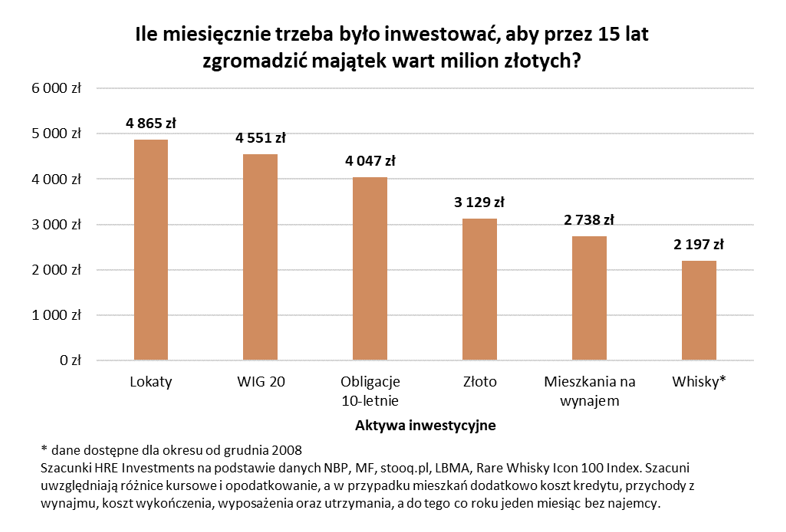

Porzućmy jednak rozważania dotyczące inflacji i spójrzmy w przeszłość. Wiedząc jak przez lata zmieniały się ceny mieszkań, giełdowych akcji czy złota możemy dziś oszacować ile trzeba było co miesiąc oszczędzać, aby przez 15 lat (trudno o dane sięgające dalej w przeszłość) uzbierać milion.

Zacznijmy od rozwiązania szczególnie niekonwencjonalnego, czyli od zakupu cenionych przez kolekcjonerów butelek szkockiej whisky. W Polsce 15 lat temu takie rozwiązania było bardzo niepopularne, ale gdyby ktoś wtedy miał żyłkę kolekcjonera najrzadszych butelek, to inwestując w nie po około 2,2 tys. złotych miesięcznie przez ten okres skompletowałby portfel wart dziś około milion złotych. Tak przynajmniej sugerują notowania indeksu badającego zmiany cen 100 butelek najbardziej pożądanych przez kolekcjonerów.

REKLAMA

Jak zostać milionerem - oszczędności, inwestycje

Jak zostać milionerem - oszczędności, inwestycje

Inwestycje w nieruchomości

Powyższą propozycję możemy jednak raczej zaliczyć do tych bardziej primaaprilisowych. Przejdźmy więc na niwę twardych danych historycznych dotyczących rynków znacznie bardziej popularnych wśród rodzimych inwestorów. Bez wątpienia do tego grona zaliczyć możemy mieszkania na wynajem, złoto, obligacje, akcje firm notowanych na giełdzie czy bankowe depozyty. Efekt? Okazuje się, że aby mieć dziś majątek wart milion złotych najlepiej było 15 lat temu zacząć budować portfel mieszkań na wynajem.

Na ten cel trzeba jednak było przeznaczać trochę ponad 2,7 tys. złotych miesięcznie. Nasze wyliczenia przeprowadziliśmy w okresie od początku 2007 roku do końca roku 2021. Nasz plan – aby kupować na kredyt 35-metrowe mieszkania w Warszawie – na początku rozwijał się mało spektakularnie. Założyliśmy bowiem, że aby kupić mieszkanie potrzebujemy 26% jego ceny zakupu (10% jako wkład własny, 6% na pokrycie kosztów transakcyjnych i 10% na koszty związane z przygotowaniem mieszkania pod przyjęcie najemców). Potrzebowaliśmy więc prawie 3 lat, aby uzbierać kwotę potrzebną do zakupu pierwszego „M”. Na początku też czynsze nie pokrywały w pełni wszystkich wydatków i z odkładanej co miesiąc kwoty trzeba było trochę „dorzucać do interesu”. Po ponad 2 latach stać nas jednak było na zakup kolejnego lokum, a po kolejnych niemal trzech latach uzupełniliśmy nasz portfel o kolejne mieszkanie. W tym momencie wstrzymaliśmy zakupy, bo posiadanie trzech złotowych kredytów mieszkaniowych uznaliśmy za wystarczający poziom ryzyka.

W wyliczeniach założyliśmy, że mieszkania są wynajmowane przez 11 miesięcy w roku za stawkę średnią dla stolicy (w zł za m kw.). Założenie to wydaje nam się o tyle zachowawcze, że małe mieszkania wynajmują się przeważnie szybko, a do tego za najem metra kwadratowego małego lokum płaci się przeważnie więcej niż wynika ze stawki średniej (w zł za m kw.). Uwzględniliśmy też koszty utrzymania mieszkań.

Efekt? Po 15 latach mamy 3 mieszkania warte prawie 1,2 miliona złotych, które generują około 1,5-2 tys. złotych miesięcznych wpływów po potrąceniu wszystkich wydatków (łącznie z ratami kredytów). Na nieruchomościach ciążą kredyty na łączną kwotę 545 tys. złotych, a na rachunku, na którym zbieramy pieniądze na dalsze inwestycje lub spłatę kredytów zgromadziliśmy 360 tysięcy złotych. W sumie więc nasz majątek netto (po potrąceniu ciążących na mieszkaniach długów) wynosił na koniec 2021 roku milion złotych. Do tego nawet jeśli chcielibyśmy posiadane mieszkania sprzedać, to nie musielibyśmy płacić podatku z tego tytułu, bo minęło ponad 5 lat od ich nabycia.

Inwestycje w złoto. Milion waży 4 kilogramy

Trochę więcej musiałaby co miesiąc oszczędzać osoba, która swój majątek budowała przy pomocy złota. Z naszych wyliczeń wynika, że przez 15 lat należało co miesiąc na zakup kruszcu przeznaczać po ponad 3,1 tys. złotych miesięcznie. Przy tym zakładamy, że marża mennicy i dystrybutora sprzedającego monety w sumie wynosi tylko 5%. W latach 2007-21 inwestor kupiłby łącznie ponad 4 kilogramy kruszcu. Na koniec ubiegłego roku taka ilość złota warta była milion złotych. Przy tym trzeba mieć świadomość, że dziś kruszec ten byłby wart jeszcze więcej.

Giełda

Niemałym zaskoczeniem połączonym z rozczarowaniem są za to wyniki inwestycji w największe spółki giełdowe. Przyjmujemy, że inwestor od początku 2007 roku do końca 2021 roku budowałby swój portfel tak, aby odzwierciedlić skład indeksu warszawskiej giełdy, który skupia 20 największych spółek. Uwzględniliśmy przy tym nie tylko zmiany notowań w okresie 15 lat, ale też wszelkie korzyści, które odnosili posiadacze akcji w tym czasie (dywidendy, prawa poboru) oraz prowizje płacone za zakup akcji. Efekt? Przez 15 lat trzeba było co miesiąc wydawać po prawie 4,6 tys. złotych miesięcznie, aby pod koniec 2021 roku mieć portfel największych spółek warto milion złotych. Przy tym uwaga – jeśli chcielibyśmy posiadane walory sprzedać, to od dochodu z tego tytułu należy zapłacić podatek dochodowy.

Obligacje

Lepszym od akcji rozwiązaniem były w ostatnich latach nawet obligacje skarbowe – tak przynajmniej sugerują historyczne dane. Gdybyśmy na początku 2007 roku zdecydowali, że oszczędzać będziemy przy pomocy 10-letnich obligacji skarbowych, to należałoby przez 15 lat konsekwentnie dopłacać po trochę ponad 4 tysiące złotych, aby dziś posiadać portfel obligacji wart milion złotych. W tym wypadku podatek dochodowy jest uwzględniany na bieżąco, a gdybyśmy chcieli sprzedać obligacje skarbowe przed dniem ich zapadalności, to w przypadku 10-letnich papierów pobierana jest opłata w wysokości maksymalnej 2 złotych za pojedynczy papier.

Najtrudniej uciułać milion w banku

Nasze zestawienie zamykają depozyty bankowe. Ich oprocentowanie w ostatnich latach było na tyle skromne, że przez 15 lat należałoby odkładać po prawie 4,9 tys. złotych miesięcznie, aby dzięki rocznym lokatom skompletować pierwszy milion. W tym wypadku nasze wyliczenia uwzględniają już opodatkowanie.

Bartosz Turek, główny analityk HRE Investments

REKLAMA

REKLAMA