Oprocentowanie lokat bankowych i kont oszczędnościowych – najlepsze oferty banków pod koniec listopada 2023 r. [Tabela]

![Oprocentowanie lokat bankowych i kont oszczędnościowych - koniec listopada 2023 r. [Tabela]](https://webp-konwerter.incdn.pl/eyJmIjoiaHR0cHM6Ly9nLmluZm9yLnBsL3AvX2ZpbGV/zLzM3OTk5MDAwL29wcm9jZW50b3dhbmllLWxva2F0LW/Jhbmtvd3ljaC1pLWtvbnQtb3N6Y3plZG5vc2Npb3d5Y/2gtMjAyMy0xMS0yMy10YWJlbGEtMzc5OTkzMDgucG5nIn0.jpg)

REKLAMA

REKLAMA

Ile wynosi oprocentowanie najlepszych depozytów bankowych pod koniec listopada 2023 roku? Jakie odsetki można uzyskać z lokat bankowych i kont oszczędnościowych?

- Średnie oprocentowanie depozytów bankowych w listopadzie 2023 r.– ile wynosi

- Średnie oprocentowanie spadło już poniżej 5%

- Odsetki 8% - chwilowa promocja

- Oprocentowanie lokat a inflacja.

- Lepiej oprocentowane lokaty z dodatkowymi wymaganiami, limitami i innymi "gwiazdkami"

Średnie oprocentowanie depozytów bankowych w listopadzie 2023 r.– ile wynosi

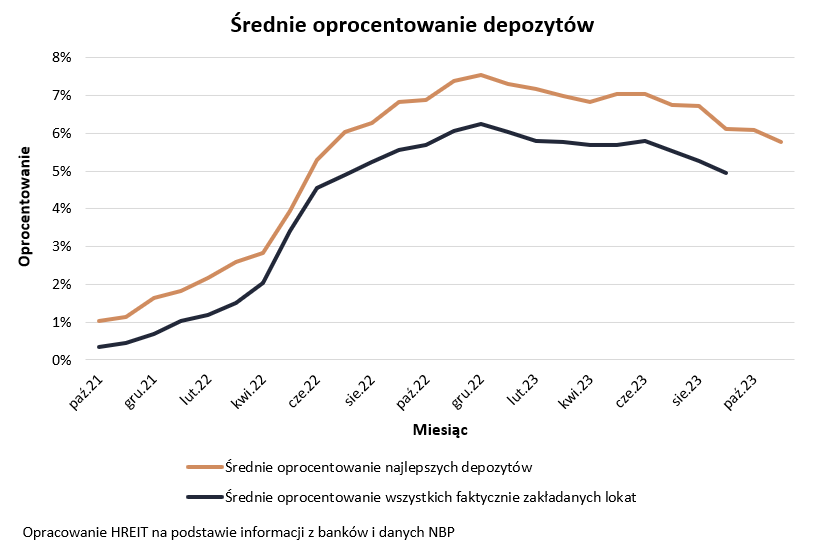

5,78% - tyle w listopadzie 2023 roku wyniosło średnie oprocentowanie najlepszych lokat i rachunków oszczędnościowych – wynika z danych zebranych przez HREIT. To wyraźnie mniej niż w październiku (o 0,3 pkt proc.). Zmiany te wpisują się w trend obserwowany od początku bieżącego roku. W tym czasie oprocentowanie depozytów pozostawało najpierw pod presją spodziewanych, a potem faktycznie dokonywanych przez RPP cięć stóp procentowych.

Chociaż w listopadzie Rada powstrzymała się od kolejnych obniżek, to prognozy na 2024 rok sugerują, że przed nami dalsze łagodzenie polityki monetarnej. Nie ma więc powodów, aby banki przestały redukować oprocentowanie, którym kuszą oszczędzających.

REKLAMA

REKLAMA

Średnie oprocentowanie spadło już poniżej 5%

Zmiany w promocyjnych depozytach przeważnie idą dokładnie w tym samym kierunku, w którym podąża oprocentowanie faktycznie zakładanych lokat. To drugie jest zazwyczaj o co najmniej 1 pkt. procentowy niższe niż to, które banki oferują w ramach najbardziej rozchwytywanych promocji. Dlatego już dziś – chociaż wciąż nie mamy dokładnych danych publikowanych przez NBP – możemy szacować, że zanosząc oszczędności na przeciętną lokatę, rodacy godzą się obecnie na oprocentowanie poniżej 5%.

Oprocentowanie lokat bankowych i kont oszczędnościowych - dane z 23 listopada 2023 r. [Wykres]

HREIT - Heritage Real Estate Investment Trust

Odsetki 8% - chwilowa promocja

Z danych zebranych przez HREIT wynika, że w ciągu miesiąca aż 7 banków pogorszyło ofertę promocyjnych depozytów. Dotyczyło to też produktu, który w zeszłym miesiącu, w obliczu powszechnych cięć oprocentowania, witał jeszcze w październiku lokatą na 8% i 180 dni. Była to jednak tylko chwilowa promocja, zaproponowana przez Credit Agricole, która dziś nie jest już dostępna.

Oprocentowanie lokat a inflacja.

Warto w tym miejscu przypomnieć, że jeszcze latem były banki, które kusiły nas depozytami z oprocentowaniem na poziomie 9 czy 10%. Teraz po takich ofertach pozostały jedynie wspomnienia. W ramach depozytów na kilka miesięcy standardem staje się obecnie kuszenie nowych klientów obietnicą wypłacenia odsetek na poziomie z trudem przekraczającym 6-7%. Znaleźliśmy właściwie tylko jedną instytucję, która kosmetycznie ponad ten próg wykracza, ale jak to w przypadku promocyjnych depozytów zazwyczaj bywa, oferta obarczona jest kilkoma dodatkowymi warunkami.

Gdybyśmy ponadto chcieli uniknąć przenoszenia co kilka miesięcy pieniędzy z banku do banku, a wolelibyśmy założyć depozyt od razu na rok, to warunki byłyby jeszcze gorsze. W takim scenariuszu trzeba przygotować się na to, że przywitani zostaniemy ofertą z oprocentowaniem na poziomie co najwyżej z trudem przekraczającym 5-6%. To mniej więcej tyle, aby w perspektywie roku zachować siłę nabywczą oszczędności – o ile oczywiście spełnią się dziś formułowane prognozy.

Z jednej strony to dobrze, bo od 2016 roku lokaty nie były w stanie ochronić nas przed inflacją, ale z drugiej – depozyty raczej nie dają szans na spektakularne realne zyski. W efekcie trudno liczyć na to, że wyciągając po roku kapitał wraz z odsetkami będziemy w stanie, dzięki bankowej lokacie, kupić wyraźnie więcej niż dziś.

Spójrzmy na konkrety. Z najnowszej projekcji inflacji przygotowanej przez analityków NBP wynika bowiem, że za rok inflacja będzie na poziomie około 4,6%. Musielibyśmy więc na rocznej lokacie zarobić około 5,7%, aby po zapłaceniu podatku od naliczonych odsetek (19%) możliwe było zachowanie siły nabywczej oszczędności zdeponowanych w banku. I choć na lokatach oferowanych na kilka miesięcy banki są w stanie zaproponować nawet więcej, to w przypadku rocznych depozytów takie warunki proponuje już tylko bankowa czołówka. Problem w tym, że jeśli faktycznie czekają nas kolejne cięcia stóp procentowych, to cóż z tego, że załapiemy dziś na depozyt oprocentowany na 7% przez 3 miesiące, skoro za kwartał oferta będzie już pewnie gorsza.

REKLAMA

Lepiej oprocentowane lokaty z dodatkowymi wymaganiami, limitami i innymi "gwiazdkami"

Dla porządku musimy dodać, że w naszym zestawieniu zajmujemy się tylko „czystymi depozytami”. Pomijamy więc oferty, w ramach których ponosimy dodatkowe ryzyko inwestowania w fundusze inwestycyjne, zaciągamy kredyt na zakup auta lub w pakiecie z lokatą bierzemy kartę kredytową.

Warto w tym miejscu przypomnieć, że w naszym rankingu zbieramy co miesiąc informacje o najlepiej oprocentowanych lokatach, ale też rachunkach oszczędnościowych. Skupiamy się na takich, w ramach, których powierzamy pieniądze na maksymalnie 12 miesięcy. Kluczowe jest dla nas bezpieczeństwo, a więc lokata lub rachunek oszczędnościowy muszą podlegać pod gwarancję BFG (lub identycznej instytucji z innego kraju UE). I choć przyjmujemy oferty, w ramach których trzeba skorzystać z produktów dodatkowych (konta, karty, a nawet ubezpieczenia), to robimy to tylko wtedy, gdy można z nich zrezygnować lub uniknąć kosztów aktywnie korzystając z karty lub konta.

Poszukując lepiej oprocentowanych lokat musimy się liczyć z dodatkowymi wymaganiami i limitami – np. maksymalnej kwoty i co najwyżej kilkumiesięcznego okresu obowiązywania wyższego oprocentowania. Bank poprosi nas też przeważnie o korzystanie z dodatkowych produktów (karta, konto, aplikacja mobilna). Najczęściej promocyjne lokaty są ponadto kierowane do nowych klientów lub przynajmniej osób, które do banku przyniosą nowe środki.

To jednak nie wszystkie „gwiazdki”, które banki mogą zastosować przy tworzeniu promocji. Coraz częściej spotkać możemy się z tym, że wymagane będzie od nas regularne zasilanie konta i aktywne korzystanie usług płatniczych (karta lub BLIK).

Coraz powszechniejszą „innowacją” jest też wymaganie od osób zakładających depozyty udzielania tzw. zgód marketingowych. To znaczy, że promocyjne oprocentowanie będzie naliczane, ale dopiero wtedy, gdy pozwolimy pracownikom banku kontaktować się z nami w sprawach sprzedaży innych produktów lub usług.

| Najlepsze lokaty i rachunki oszczędnościowe | ||||||||||||||

Nazwa banku | Nazwa produktu | Oprocen- towanie w skali roku | Max kwota z danym oprocen- towaniem | Okres lokaty lub promocyjnego oprocentowania | Oferta dla nowych klientów lub środków? | Wymagane produkty dodatkowe | ||||||||

Nest Bank | Lokata Witaj | 7,10%*,** | 25 tys. zł | 6 miesięcy | tak | konto | ||||||||

Nest Bank | Nest Konto Oszczędnościowe | 7,10%** | 100 tys. zł | 90 dni | tak | konto | ||||||||

mBank | Moje nowe cele | 7,00%** | 50 tys. zł | 3 miesiące | nie | konto | ||||||||

VeloBank | Lokata Mobilna Na Start | 7,00%* | 50 tys. zł | 2 miesiące | tak | aplikacja mobilna | ||||||||

VeloBank | Elastyczne Konto Oszczędnościowe | 7,00%* | 300 tys. zł | 3 miesiące | tak | - | ||||||||

Bank Pekao | Lokuj z Żubrem | 7,00%* | 50 tys. zł | 3 miesięcy | nie | konto | ||||||||

Inbank | Lokata Na Start | 6,75% | 50 tys. zł | 3 miesiące | tak | - | ||||||||

Toyota Bank PL | Lokata Plus | 6,60% | 10 x 40 tys. zł | 3 miesiące | nie | konto** | ||||||||

Bank Pekao | Konto oszczędnościowe | 6,50% | 100 tys. zł | 5 miesięcy | tak | konto | ||||||||

Bank Millennium | Oszczędnościowe Profit | 6,50%** | 100 tys. zł | 90 dni | tak | konto** | ||||||||

Toyota Bank PL | Lokata Plus | 6,50% | 10 x 40 tys. zł | 6 miesięcy | nie | Konto** | ||||||||

Aion Bank | Aion (easy) Oszczędności | 6,25% | bez limitu | do 15.12.2023 | nie | aplikacja mobilna** | ||||||||

Alior Bank | Konto Mega Oszczędnościowe | 6,00%** | 200 tys. zł | 3 miesiące | tak | konto, karta ** | ||||||||

BFF | Lokata Facto | 6,00% | bez limitu | 3 miesiące | nie | - | ||||||||

Citi Bank Handlowy | Konto Super Oszczędnościowe | 6,00% | 20 tys. zł | - | nie | konto | ||||||||

Citi Bank Handlowy | Twoja Lokata | 6,00% | 20 tys. zł | 3 miesiące | nie | konto | ||||||||

Santander Consumer Bank | Rachunek oszczędnościowy | 6,00% | 50 tys. zł | do 24.01.2024 | tak | - | ||||||||

Inbank | Lokata standardowa | 5,75% | 1 mln zł | 6 miesięcy | nie | - | ||||||||

BNP Paribas | Lokata Filmowa | 5,50% | 200 tys. zł | 3 miesięcy | tak | konto** | ||||||||

ING Bank Śląski | OKO (bonus) | 5,50% | 200 tys. zł | 3 miesiące | tak | konto | ||||||||

ING Bank Śląski | OKO (bonus na start online) | 5,50% | 200 tys. zł | 3 miesiące | tak | konto | ||||||||

Alior Bank | Lokata mobilna | 5,50% | 50 tys. zł | 100 dni | nie | konto, aplikacja mobilna | ||||||||

Credit Agricole | Lokata na nowe pieniądze | 5,50% | 100 tys. zł | 90 dni | tak | konto** | ||||||||

PKO BP | Lokata na nowe środki | 5,25% | 200 tys. zł | 3 miesiące | tak | konto** | ||||||||

BOŚ | Lokata na Nowe Środki (BOŚBank24 i aplikacja mobilna) | 5,25% | 200 tys. zł | 3 miesiące | tak | konto | ||||||||

Bank Millennium | Lokata Horyzont Zysku | 5,25% | bez limitu | 6 miesięcy | tak | konto** | ||||||||

mBank | Zyskowny Rachunek (Intensive) | 5,10% | 500 tys. zł | 90 dni | tak | konto | ||||||||

Santander Consumer Bank | Lokata w bankowości online | 5,00% | 400 tys. zł | 4 miesiące | tak | - | ||||||||

Santander | Lokata dla Ciebie | 5,00% | 50 tys. zł | 3 miesiące | nie | Konto**, aplikacja mobilna | ||||||||

Santander | Lokata mobilna | 5,00% | 20 tys. zł | 4 miesiące | nie | Konto**, aplikacja mobilna | ||||||||

PKO BP | Lokata mobilna | 5,00% | 50 tys. zł | 3 miesiące | nie | konto** aplikacja mobilna | ||||||||

BOŚ | Lokata na Nowe Środki (w placówkach) | 4,75% | bez limitu | 3 miesiące | tak | konto | ||||||||

BNP Paribas | Lokata na nowe środki | 4,50% | bez limitu | 3 miesięcy | tak | konto | ||||||||

Bank Pocztowy | Lokata Zysk w Porządku | progresywne 1,5-4,5% | bez limitu | 36 miesięcy*** | nie | konto | ||||||||

|

|

|

|

|

|

| ||||||||

*Należy wyrazić zgody marketingowe **Wymagania dla wyższego oprocentowania lub uniknięcia kosztów (np. wpływy na konto, transakcje płatnicze, min. saldo) Opracowanie HREIT na podstawie ankiet (termin nadsyłania informacji 23.11.2023) i stron internetowych banków *** lokata progresywna na 36 miesięcy, ale uwzględniamy ją w zestawieniu, bo utrzymanie jej przez pełne okresy miesięczne daje prawo do zachowania dotychczas naliczonych odsetek. Po 12 miesiącach średnio 1,75%. | ||||||||||||||

Bartosz Turek, główny analityk HRE Investment Trust

REKLAMA

REKLAMA