Akcyza od piw smakowych

REKLAMA

REKLAMA

– Komisja Europejska chce w ten sposób odwrócić niekorzystne dla unijnego fiskusa skutki niedawnego wyroku Trybunału Sprawiedliwości UE – uważa Jacek Arciszewski, doradca podatkowy.

REKLAMA

REKLAMA

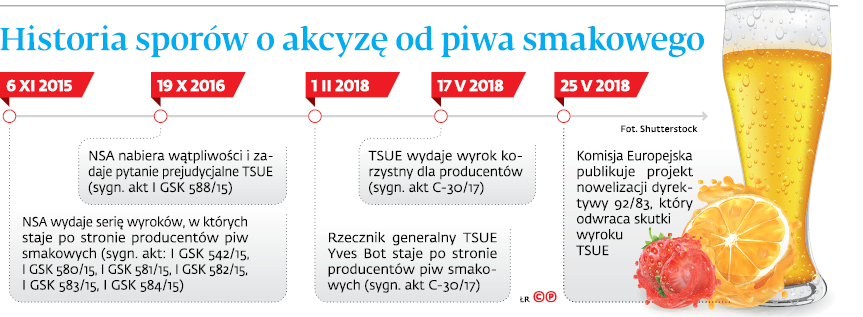

Chodzi o głośny wyrok TSUE (sygn. akt C-30/17) w sprawie polskiej Kompanii Piwowarskiej, która ma w swojej ofercie zarówno piwa tradycyjne, jak i smakowe (np. popularny Redd,s). Spółka twierdziła, że nadpłaciła akcyzę przy produkcji tych ostatnich, ponieważ dodanie substancji słodzącej po zakończeniu procesu fermentacji nie wpływa na podstawę opodatkowania piwa akcyzą. – Podatek trzeba pobrać od gotowego trunku, a nie od cukru, miodu czy podobnych substancji – twierdziła we wniosku o zwrot pieniędzy. Polski fiskus był innego zdania. Uznał, że podstawę opodatkowania trzeba liczyć już po dosłodzeniu piwa. Spółka powinna więc była płacić więcej.

Po kilkuletnim sporze TSUE stanął po stronie Kompanii Piwowarskiej. W wyroku z 17 maja br. uznał, że jakiekolwiek składniki słodzące dodane po zakończeniu fermentacji piwa nie mają wpływu na zawartość alkoholu w gotowym produkcie. – Orzeczenie choć wydane w polskiej sprawie, miało doniosłe znaczenie, dla każdego kraju unijnego, gdzie produkowane są piwa smakowe – mówi Jacek Arciszewski.

NOWOŚĆ na Infor.pl: Prenumerata elektroniczna Dziennika Gazety Prawnej KUP TERAZ!

REKLAMA

Miliony oszczędności

Dlaczego to takie ważne? Podstawą opodatkowania akcyzą piwa jest „liczba hektolitrów gotowego wyrobu na 1 stopień Plato”. Stawka akcyzy to 7,79 zł od 1 hektolitra za każdy stopień Plato gotowego wyrobu. Z kolei za stopień Plato uważa się 1 proc. wagi ekstraktu brzeczki podstawowej, obliczony na podstawie zawartości alkoholu oraz ekstraktu rzeczywistego w gotowym wyrobie.

– Powstaje pytanie, czym jest ten powtarzany w przepisach gotowy wyrób – czy to sam przefermentowany trunek, czy może powstały po dosłodzeniu przez producenta – wskazuje Jacek Arciszewski.

Stanowisko fiskusa oznacza, że dosłodzenie piwa przekłada się na wzrost ekstraktu brzeczki podstawowej i tym samym stopni Plato. W efekcie producent płaci większy podatek.

– Mówimy o kwotach rzędu kilku milionów złotych rocznie, więc producenci piw smakowych po wygranej przed TSUE mieli prawo liczyć na ogromne oszczędności – dodaje Arciszewski.

Bruksela interweniuje

Wygląda jednak na to, że mogą o nich zapomnieć. KE chce, aby z art. 3 unijnej dyrektywy 92/83 wprost wynikało, że „do celów pomiaru stopnia Plato uwzględnia się wszystkie składniki piwa, w tym te dodawane po fermentacji”. Uzasadnia to koniecznością ujednolicenia przepisów w państwach członkowskich. Zmiany miałyby wejść w życie już od początku 2020 r.

– Trudno nie czuć rozczarowania takim ruchem Brukseli. Ujednolicić przepisy równie dobrze można było w odmiennym kierunku, a więc zgodnym z najnowszym orzeczeniem TSUE – uważa Jacek Arciszewski.

Bezpodstawne wzbogacenie

Producenci piw smakowych w przyszłości nie tylko nie zaoszczędzą na akcyzie, ale – jak wskazywaliśmy już w DGP (nr 97/2018) – mają niewielkie szanse na zwrot nadpłaconego już podatku. Urzędnicy mogą się bowiem powołać na uchwałę Naczelnego Sądu Administracyjnego z 22 czerwca 2011 r. (sygn. akt I GPS 1/11). Wynikało z niej, że firma, która zapłaciła zbyt wysoki podatek, nie odzyska pieniędzy z budżetu państwa, jeśli wcześniej nie zwróci nadwyżki swoim klientom. W przeciwnym razie bezpodstawnie by się wzbogaciła. Wprawdzie uchwała NSA dotyczyła producentów energii elektrycznej, ale chodziło właśnie o nadpłatę akcyzy. Podobnie wypowiedział się Trybunał Konstytucyjny w wyroku z 6 marca 2002 r. (sygn. akt P 7/00). Chcąc odzyskać nadpłacony podatek, producenci piwa musieliby odszukać wszystkich klientów i zwrócić im różnicę w cenie trunku, co w praktyce jest niemożliwe.

Docelowo Ministerstwo Finansów chce zapisać tę zasadę bezpośrednio w ordynacji podatkowej. Odpowiednie zmiany uwzględniono już w projekcie nowelizacji ustaw o VAT i podatku akcyzowym oraz ordynacji podatkowej (pisaliśmy o tym w artykule „Kolejne uszczelnianie podatków. Zyskają konsumenci czy Skarb Państwa?”, DGP nr 87/2018). ⒸⓅ

OPINIA

Społecznie szkodliwy pomysł Brukseli

Krzysztof Rutkowski doradca podatkowy i partner w KDCP

W mojej ocenie pomysł KE jest nie tylko merytorycznie nieuzasadniony, ale wręcz społecznie szkodliwy. Po pierwsze, zmierza on do tego, aby płacić akcyzę od cukru i substancji słodzących dodawanych do piwa – a więc byłby to dodatkowy podatek od zmiany walorów smakowych tego napoju. Uważam, że prawodawca nie powinien wprowadzać mechanizmu, który zniechęci browary do poszerzania gamy ich produktów. Obecnie trwa moda na piwa słodzone, w związku z czym nie powinno się tutaj stawiać dodatkowych barier podatkowych. Po drugie, propozycja KE jest również sprzeczna z praktyką browarów, bo każdy piwowar wie, co oznacza stopień Plato i że substancje słodzące nie powinny być do niego wliczane. Dodatkowo publikacja propozycji takiej zmiany bezpośrednio po wydaniu wyroku przez TSUE może być postrzegana jako próba przeciwdziałania skutkom tego wyroku poprzez zmianę legislacyjną. Trudno to ocenić inaczej niż negatywnie.ⒸⓅ

Mariusz Szulc

REKLAMA

REKLAMA