Limity kosztów nabycia usług niematerialnych i praw - wyjaśnienia MF

REKLAMA

REKLAMA

Przepis art. 15e ustawy o podatku dochodowym od osób prawnych (ustawa o CIT) dotyczy możliwych do zaliczenia w roku podatkowym do kosztów uzyskania przychodów wydatków ponoszonych bezpośrednio lub pośrednio na rzecz podmiotów powiązanych, wynikających z:

REKLAMA

REKLAMA

1) usług doradczych, badania rynku, usług reklamowych, zarządzania i kontroli, przetwarzania danych, ubezpieczeń, gwarancji i poręczeń oraz świadczeń o podobnym charakterze,

2) wszelkiego rodzaju opłat i należności za korzystanie lub prawo do korzystania z praw lub wartości, o których mowa w art. 16b ust. 1 pkt 4–7 ustawy o podatku dochodowym od osób prawnych,

3) przeniesienia ryzyka niewypłacalności dłużnika z tytułu pożyczek, innych niż udzielonych przez banki i spółdzielcze kasy oszczędnościowo-kredytowe, w tym w ramach zobowiązań wynikających z pochodnych instrumentów finansowych oraz świadczeń o podobnym charakterze.

REKLAMA

Wynikające z przepisów ograniczenie w zaliczaniu wskazanych kosztów do kosztów uzyskania przychodów oparte jest o limit 5% kwoty odpowiadającej nadwyżce sumy przychodów ze wszystkich źródeł przychodów pomniejszonych o przychody z tytułu odsetek nad sumą kosztów uzyskania przychodów pomniejszonych o wartość zaliczonych w roku podatkowym do kosztów uzyskania przychodów odpisów amortyzacyjnych i odsetek.

Powyższy mechanizm nie dotyczy kosztów usług, opłat i należności, których suma w roku podatkowym nie przekracza kwoty 3 mln. zł, oraz wymienionych w art. 15e ust. 11 tytułów, w szczególności kosztów bezpośrednio związanych z wytworzeniem lub nabyciem przez podatnika towaru lub świadczeniem usługi.

Polecamy: CIT 2018. Komentarz

Ograniczenie wysokości kosztów nabycia niektórych rodzajów usług i praw (art. 15e ustawy o CIT)

Ustawa z dnia 27 października 2017 r. o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych oraz ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne (Dz. U. poz. 2175 - dalej: ustawa nowelizująca) od 1 stycznia 2018 r. wprowadziła do ustawy z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych (dalej: ustawa o CIT) nowy przepis art. 15e, którego istota polega na ograniczeniu wysokości kosztów uzyskania przychodów ponoszonych przez podatnika na nabycie określonych usług niematerialnych i praw.

Od kiedy należy stosować art. 15e ustawy o CIT?

Przepis art. 15e ustawy o CIT, co do zasady, należy stosować od dnia 1 stycznia 2018 r. Wyjątek w tym zakresie wynika z art. 4 ust. 2 ustawy nowelizującej, zgodnie z którym podatnicy podatku CIT, których rok podatkowy rozpoczęty przed 1 stycznia 2018 r. jest inny niż kalendarzowy stosują do jego zakończenia przepisy ustawy o CIT w brzmieniu dotychczasowym (z wyjątkiem niedotyczącym tej regulacji). Tym samym ww. podatnicy są obowiązani do stosowania omawianej regulacji dopiero z początkiem roku podatkowego rozpoczętego po 1 stycznia 2018 r.

Ustawa nowelizująca nie zawiera innych przepisów intertemporalnych odnoszących się do art. 15e ustawy o CIT, w szczególności nie zawiera regulacji ograniczającej jego stosowanie do kosztów wynikających wyłącznie z umów zawartych od dnia 1 stycznia 2018 r. (tj. od dnia wejścia w życie ustawy nowelizującej).

Art. 15e ustawy o CIT znajdzie zastosowanie niezależnie od daty zawarcia umowy (nabycia usługi lub prawa), o ile koszty podatkowe z niej wynikające rozpoznawane są przez podatnika w dacie obowiązywania przepisu art. 15e ustawy o CIT

NOWOŚĆ na Infor.pl: Prenumerata elektroniczna Dziennika Gazety Prawnej KUP TERAZ!

Stosowanie regulacji z art. 15e ustawy o CIT „krok po kroku”

Krok 1: Czy dany koszt dotyczy nabycia usługi lub prawa, których wysokość podlega limitowaniu?

Zakres stosowania omawianego ograniczenia warunkowany jest kryteriami o charakterze przedmiotowo-podmiotowym. Ma ono zastosowanie:

- do usług i praw wskazanych w ustawie (art. 15e ust. 1 ustawy o CIT),

- świadczonych, bezpośrednio lub pośrednio, przez podmioty powiązane z podatnikiem lub podmioty mające miejsce zamieszkania albo posiadające siedzibę lub zarząd w kraju lub na terytorium stosującym szkodliwą konkurencję podatkową; aktualna lista tych państw i terytoriów zawarta jest w rozporządzeniu Ministra Rozwoju i Finansów z dnia 17 maja 2017 r.

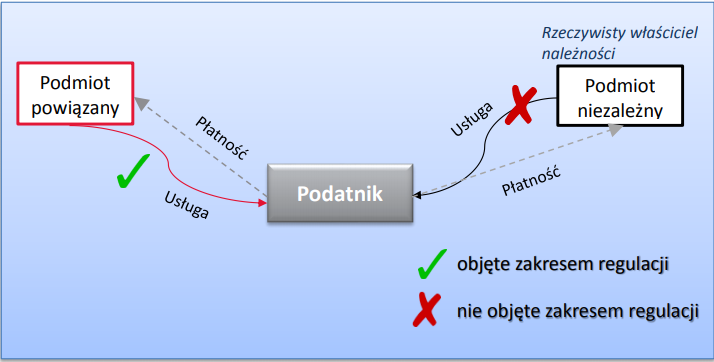

Za koszty poniesione pośrednio na rzecz kwalifikowanych podmiotów uważa się koszty poniesione na rzecz podmiotu niepowiązanego z podatnikiem, jeżeli rzeczywistym właścicielem należności z tytułów usług i praw podlegających limitowaniu lub ich części jest podmiot powiązany z podatnikiem lub podmiot mający miejsce zamieszkania, siedzibę lub zarząd na terytorium lub w kraju wymienionym w ww. rozporządzeniu Ministra Rozwoju i Finansów.

Rys. 1. Ogólny schemat zakresu stosowania art. 15e ustawy o CIT (powiązanie bezpośrednie)

Usługami, których wysokość może podlegać ograniczaniu w zaliczaniu do kosztów uzyskania przychodów są usługi:

- doradcze

- badania rynku

- reklamowe

- zarządzania i kontroli

- przetwarzania danych

- ubezpieczeń

- gwarancji i poręczeń

oraz usługi o podobnym do nich (ww. usług) charakterze

Omawiane ograniczenie nie dotyczy natomiast m.in.: usług prawnych, księgowych, rekrutacji pracowników i pozyskiwania personelu.

Dowiedz się więcej na temat usług podlegających oraz niepodlegających limitowaniu

Ograniczenie z art. 15e ustawy o CIT ma zastosowanie również do:

- opłat i należności za korzystanie lub prawo do korzystania z praw autorskich lub pokrewnych praw majątkowych, licencji, praw własności przemysłowej, know-how,

- usługi przeniesienia ryzyka niewypłacalności dłużnika z tytułu pożyczek, innych niż udzielonych przez banki i spółdzielcze kasy oszczędnościowo-kredytowe, w tym w ramach zobowiązań wynikających z pochodnych instrumentów finansowych oraz świadczeń o podobnym charakterze.

Podstawa prawna: art. 15e ust. 1 i 10 ustawy o CIT

Krok 2: Czy dana usługa lub prawo nie podlega wyłączeniu z limitowania?

To, że dana usługa lub prawo spełnia kryteria przedmiotowe i podmiotowe określone powyżej nie oznacza, iż w każdym przypadku koszt ich nabycia podlega limitowaniu na mocy art. 15e ustawy o CIT. Ustawa ta zawiera w tym zakresie wyłączenia odnoszące się do charakteru danej usługi (prawa), jak i statusu podmiotu ją świadczącego. I tak, limitowaniu nie podlegają koszty:

- usług i praw bezpośrednio związanych z wytworzeniem lub nabyciem przez podatnika towaru lub świadczeniem usługi, Dowiedz się więcej na ten temat

- usług refakturowanych przez podatnika; chodzi o usługi nabyte we własnym imieniu, lecz na rachunek innego podmiotu powiązanego. Wyłączenie, o którym mowa w art. 15e ust. 11 ustawy o CIT, dotyczy w szczególności sytuacji, w której podmiot powiązany nabywa usługę od innego podmiotu powiązanego, a potem refakturuje ją dalej na inne podmioty z grupy (np. zakup usługi przez centrum usług wspólnych od podmiotu powiązanego i dalsza refaktura na centra regionalne),

- usług ubezpieczenia świadczonych przez krajowe lub zagraniczne zakłady ubezpieczeń lub zakłady reasekuracji,

- usług gwarancji i poręczeń udzielonych przez bank krajowy, instytucję kredytową, SKOK-i, Krajową Spółdzielczą Kasę Oszczędnościowo- Kredytową albo przez krajowe lub zagraniczne zakłady ubezpieczeń, lub zakłady reasekuracji,

- usług/praw świadczonych w ramach podatkowej grupy kapitałowej (PGK),

- usług, opłat i należności, w stosunku do których sposób kalkulacji wynagrodzenia wskazany jest w decyzji w sprawie uznania prawidłowości wyboru i stosowania metody ustalania ceny transakcyjnej pomiędzy podmiotami powiązanymi (tzw. uprzednie porozumienia cenowe, dalej: APA).

Czym są uprzednie porozumienia cenowe?

Podstawa prawna: art. 15e ust. 15 i 16 ustawy o CIT

Krok 3: Ustalenie łącznej wysokości kosztów usług i praw podlegających limitowaniu (po uwzględnieniu wyłączeń).

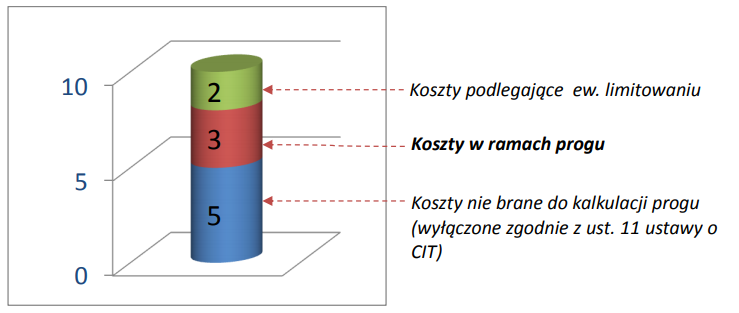

Ograniczeniu na podstawie omawianej regulacji nie podlegają koszty w/w „kwalifikowanych” usług i praw, do łącznej kwoty nieprzekraczającej w ciągu roku 3 mln złotych.

Tym samym, koszty w/w usług do tej wysokości mogą być w całości ujęte w kosztach uzyskania przychodów (o ile spełniają warunki ogólne uznania danego kosztu za koszt uzyskania przychodu), niezależnie od wysokości obowiązującego podatnika w danym okresie limitu. Kwota 3 mln złotych nie odnosi się przy tym do kosztu pojedynczej usługi, lecz do łącznej wysokości wszystkich „kwalifikowanych” usług i praw.

Jeżeli rok podatkowy podatnika jest dłuższy lub krótszy niż 12 miesięcy, kwotę progu, od którego oblicza się limit kosztów „kwalifikowanych” usług i praw oblicza się mnożąc kwotę 250 tys. zł przez liczbę miesięcy roku podatkowego podatnika.

W kwocie progu nie uwzględnia się kosztów „kwalifikowanych” usług i praw wyłączonych z limitowania, np. kosztów bezpośrednio związanych ze świadczeniem przez podatnika usługi.

Rys. 2 Schemat stosowania progu 3 mln zł.

Przykłady

1. Podatnik CIT, którego rok podatkowy jest tożsamy z rokiem kalendarzowym, poniósł koszt usługi reklamowej w wysokości 2 mln zł na rzecz podmiotu powiązanego z podatnikiem w sposób bezpośredni (spółka-matka). Podatnik ten nie poniósł w ciągu roku żadnych innych kosztów podlegających limitowaniu na podstawie art. 15e ustawy o CIT. Podatnik będzie zatem mógł zaliczyć całość kosztu tej usługi do kosztów uzyskania przychodów.

2. W przypadku, gdyby koszt usługi z przykładu 1 wynosił 5 mln zł, podatnik mógłby bez żadnych ograniczeń zaliczyć do kosztów uzyskania przychodów jego część w wysokości 3 mln zł. Do nadwyżki ponad tę kwotę, czyli do pozostałych 2 mln zł, musiałby natomiast zastosować limit określony w art. 15e ust. 1 ustawy o CIT.

3. W przypadku, gdyby taki podatnik obok kosztów reklamy poniósł jeszcze koszty „kwalifikowanych” usług lub praw bezpośrednio związanych ze świadczonymi przez tego podatnika usługami w kwocie 10 mln zł, cała kwota tych dodatkowych (bezpośrednich) kosztów nie brana byłaby do wyliczenia progu 3 mln zł (jak i limitu, o którym mowa powyżej). Okoliczność ta nie wpływałaby zatem w żaden sposób na wysokość kosztów reklamy podlegających zaliczeniu do kosztów uzyskania przychodów, o których mowa w powyższych przykładach.

Krok 4: Obliczenie limitu wysokości „kwalifikowanych” usług i praw.

Limit wysokości „kwalifikowanych” usług i praw, jaka może być przez podatnika zaliczona do kosztów uzyskania przychodów, bazuje na wskaźniku EBITDA stosowanym w analizie finansowej przedsiębiorstw. Art. 15e ustawy o CIT odnosi go jednak do kategorii podatkowych, wynikających z prowadzonej przez podatników ewidencji podatkowej.

Limit ten wynosi 5% kwoty „podatkowej EBITDA” i oblicza się go według poniższego wzoru*:

|

Limit = 5% x [(Psuma – Podsetki) - (Ksuma – Amortyzacja – Odsetki)] + kwota progu |

|

gdzie: Psuma - suma przychodów ze wszystkich źródeł przychodów Podsetki – przychody z tytułu odsetek Ksuma – suma kosztów uzyskania przychodów Amortyzacja – odpisy amortyzacyjne, o których mowa w art. 16a – 16m ustawy o CIT Odsetki – koszty odsetkowe |

*nie dotyczy podmiotów, o których mowa w art. 15e ust. 2 ustawy o CIT

Podstawa prawna: art. 15e ust. 12 ustawy o CIT

Przy obliczaniu wysokości przychodów i kosztów na potrzeby kalkulacji w/w wzoru nie bierze się pod uwagę przychodów niepodlegających opodatkowaniu podatkiem dochodowym albo wolnych od podatku, jak również dotyczących ich kosztów uzyskania przychodów.

Ponadto, sumę kosztów uzyskania przychodów oraz kwotę odsetek oblicza się bez uwzględnienia pomniejszeń wynikających ze stosowania omawianego ograniczenia, jak również z ograniczenia w zaliczaniu do kosztów uzyskania przychodów nadwyżki kosztów finansowania zewnętrznego (art. 15c ust. 1 ustawy o CIT).

Przykład

4. Podatnik prowadzący działalność handlową poniósł koszty usług i praw podlegających limitowaniu na podstawie art. 15e ustawy o CIT w łącznej wysokości 8 mln zł. Rok podatkowy podatnika pokrywa się z rokiem kalendarzowym. Podatnik ten osiągnął w roku podatkowym przychody w wysokości 200 mln zł, z czego przychody finansowe w postaci odsetek wynosiły 5 mln zł. Łączna kwota kosztów poniesionych przez podatnika (w tym koszty w/w usług i praw) wyniosła 150 mln zł, z czego odpisy amortyzacyjne wynosiły 30 mln zł, a zapłacone odsetki 10 mln zł. Podstawiając te kwoty pod ww. wzór otrzymujemy następujące równanie (w mln zł):

Limit = 5% * [(200 – 5) – (150 – 30 – 10)] + 3 mln = 0,05 * (195 – 110) + 3 mln = (0,05 * 85) + 3 mln = 4,25 mln zł + 3 mln zł = 7,25 mln zł.

Podatnik z niniejszego przykładu będzie zatem musiał pomniejszyć koszty uzyskania przychodów o kwotę 750 tys. zł (limit 7,25 mln zł – 8 mln zł kosztów podlegających limitowaniu).

Ograniczenie wynikające z art. 15e ustawy o CIT należy stosować już w trakcie roku podatkowego przy wyliczaniu wysokości zaliczek na podatek.

Jeżeli dany podatnik jest wspólnikiem spółki niebędącej osobą prawną, to koszty usług niematerialnych wymienione w art. 15e ust. 1 także podlegają wyłączeniu z jego kosztów uzyskania przychodów, proporcjonalnie do posiadanych udziałów. Wszelkie elementy wzoru służącego obliczeniu omawianego limitu powinny uwzględniać przychody i koszty odpowiednio osiągnięte oraz poniesione przez podatnika za pośrednictwem, niebędącej podatnikiem CIT, spółki nieposiadającej osobowości prawnej (lub ze wspólnego przedsięwzięcia, ze wspólnej własności itp.).

Podstawa prawna: art. 15e ust. 4-6 ustawy o CIT

Limit dla podmiotów finansowych

W przypadku niektórych podmiotów limit obliczany jest w odmienny sposób. Odrębny sposób kalkulacji limit dotyczy:

- banków,

- spółdzielczych kas oszczędnościowo-kredytowych,

- Krajowej Spółdzielczej Kasy Oszczędnościowo-Kredytowej,

- instytucji finansowych w rozumieniu art. 4 ust. 1 pkt 7 ustawy – Prawo bankowe.

Limit dla tych podmiotów obliczany jest według poniższej formuły:

|

Limit = 5% x [Psuma - (Ksuma – Amortyzacja)] + kwota progu |

|

gdzie: Psuma - suma przychodów ze wszystkich źródeł przychodów Ksuma – suma kosztów uzyskania przychodów Amortyzacja – odpisy amortyzacyjne, o których mowa w art. 16a – 16m ustawy o CIT |

Podstawa prawna: art. 15e ust. 2 ustawy o CIT

Limit w przypadku zagranicznego zakładu

W przypadku nierezydentów prowadzących działalność poprzez położony na terytorium Rzeczypospolitej Polskiej zagraniczny zakład przy obliczaniu wysokości limitu usług i praw zaliczanych do kosztów uzyskania przychodów uwzględnia się odpisy amortyzacyjne oraz przychody i koszty, w tym koszty finansowania dłużnego, przypisane do tego zagranicznego zakładu.

Podstawa prawna: art. 15e ust. 8 ustawy o CIT

Stosowanie limitu przez spółki tworzące podatkową grupę kapitałową

W przypadku podatkowej grupy kapitałowej omawiany limit odnosi się do poszczególnych spółek tworzących podatkową grupę kapitałową, a nie samej grupy – podatnika podatku CIT. Z uwagi na wyłączenie zawarte w art. 15e ust. 14 ustawy o CIT opisywane ograniczenie w zaliczaniu do kosztów uzyskania przychodów kosztów poniesionych na nabycie „kwalifikowanych” usług i praw nie dotyczy usług i praw nabywanych od spółek wchodzących w skład danej podatkowej grupy kapitałowej.

W konsekwencji również próg 3 mln zł odnosi się do poszczególnych spółek tworzących PGK.

Krok 5: Pomniejszenie kosztów uzyskania przychodów.

Finalnym etapem stosowania regulacji określonej w art. 15e ustawy o CIT jest (ewentualny) obowiązek pomniejszenia kosztów uzyskania przychodów podatnika o kwotę, o jaką koszty usług i praw określonych w art. 15e ust. 1 CIT przekraczają kwotę przysługującego temu podatnikowi limitu.

Kwotę kosztów uzyskania przychodów podlegającą wyłączeniu na podstawie art. 15e ustawy o CIT uwzględnia się w danym źródle przychodów proporcjonalnie do wysokości kosztów „kwalifikowanych” poniesionych w ramach danego źródła przychodów.

Przykład

5. Podatnik prowadzący działalność handlową poniósł koszty usług i praw podlegających limitowaniu na podstawie art. 15e ustawy o CIT w łącznej wysokości 8 mln zł, z czego 2 mln zł dotyczyło kosztów przypisanych do źródła zyski kapitałowe, natomiast 6 mln zł dotyczyło kosztów pozostałej działalności (operacyjnej). Przyjmując, że limit kosztów usług i praw podlegających ograniczeniu na podstawie art. 15e ustawy o CIT (uwzględniający próg 3 mln zł) wynosi 7 mln zł, podatnik będzie zmuszony do pomniejszenia kosztów w łącznej kwocie 1 mln zł. Pomniejszenie to dotyczyć będzie kosztów z obu źródeł przychodów w propozycji wynikającej z porównania kosztów tych usług i praw ujętych w danym źródle, tj. 1:3.

Oznacza to że koszty źródła zyski kapitałowe muszą zostać pomniejszone o 250 tys zł. Pozostała zaś część kosztów podlagających wyłączeniu (750 tys. zł) dotyczyć będzie pozostałych kosztów działalności podatnika. W konsekwencji powyższych działań finalne koszty uzyskania przychodów poniesionych na „kwalifikowane” usługi i prawa w ramach obu źródeł przychodów wyniosą odpowiednio: 1,75 mln zł i 5,25 mln zł.

Nieodliczone w danym roku koszty poniesione na nabycie „kwalifikowanych” usług i praw nie przepadają, lecz mogą być rozliczone w kolejnych 5 latach podatkowych, o ile mieszczą się w wysokości obowiązującego w tych latach limitu.

Podstawa prawna: art. 15e ust. 7 i 9 ustawy o CIT

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA