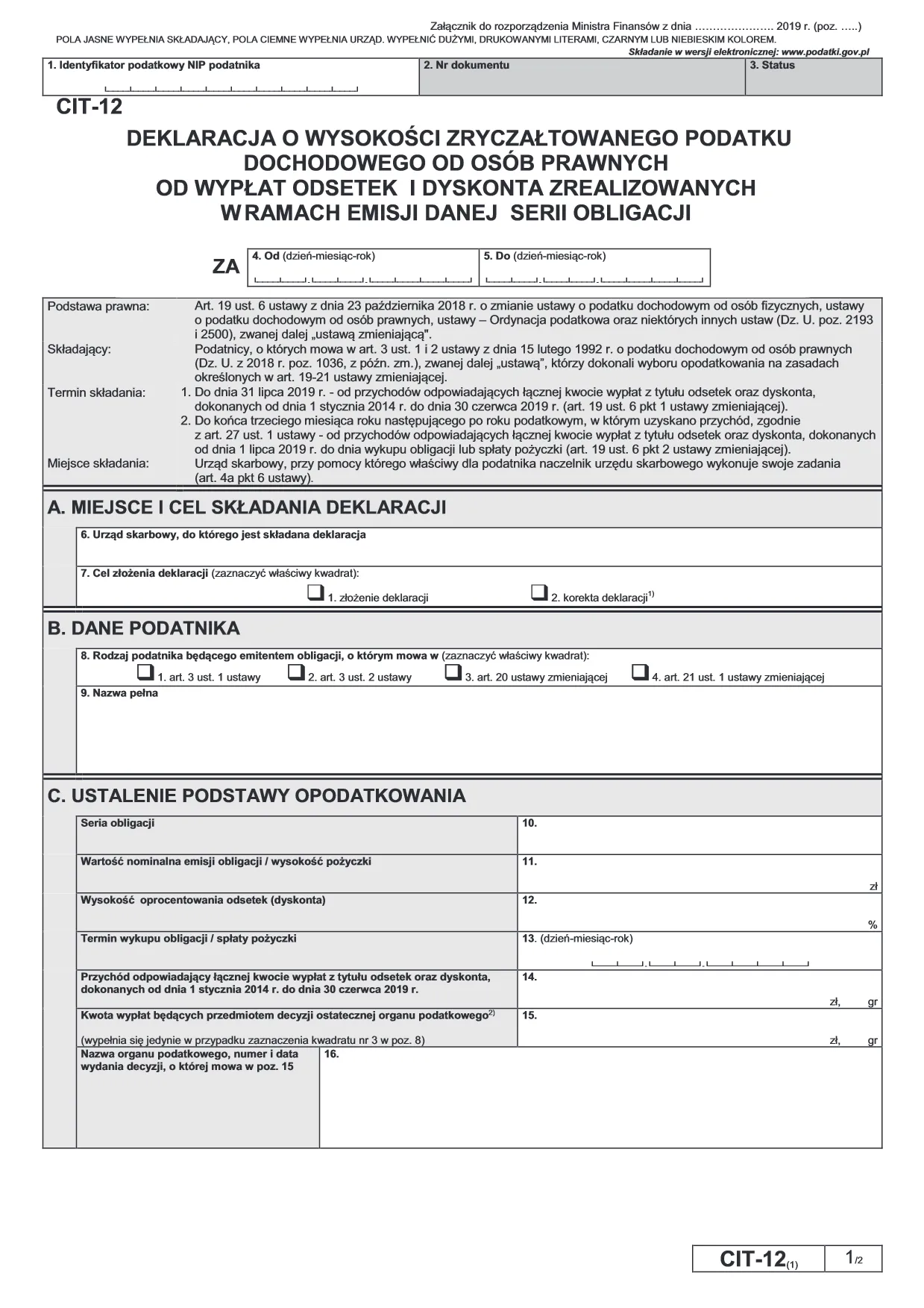

Wzór deklaracji CIT-12 - rozliczenie odsetek i dyskonta z obligacji

REKLAMA

REKLAMA

Wprowadzenie wzoru deklaracji o wysokości zryczałtowanego podatku dochodowego od osób prawnych od wypłat odsetek i dyskonta zrealizowanych w ramach emisji danej serii obligacji (CIT-12) zakłada projekt rozporządzenia Ministra Finansów z dnia 28 lutego 2019 r. w sprawie wzoru deklaracji o wysokości zryczałtowanego podatku dochodowego od osób prawnych od wypłat odsetek i dyskonta zrealizowanych w ramach emisji danej serii obligacji.

REKLAMA

Rozporządzenie stanowi wykonanie delegacji ustawowej, przewidzianej w art. 22 ww. ustawy z dnia 23 października 2018 r. o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych, ustawy - Ordynacja podatkowa oraz o zmianie niektórych innych ustaw.

Proponuje się, aby rozporządzenie weszło w życie po upływie 14 dni od dnia ogłoszenia.

Wzoru formularza CIT-12 umożliwia prawidłowe obliczenie przez zobowiązanych podatników wysokości podatku z tytułu osiąganych przychodów z tytułu wypłat odsetek i dyskonta z emisji danej serii obligacji.

Dotyczy podatników, o których mowa w art. 3 ust. 1 ustawy o podatku dochodowym od osób prawnych, będących emitentami obligacji dopuszczonych do obrotu na rynku regulowanym lub wprowadzonych do alternatywnego systemu obrotu w rozumieniu przepisów ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi, o terminie wykupu nie dłuższym niż 1 rok, którzy dokonali wyboru opodatkowania na zasadach określonych w art. 18 ust. 1 ustawy.

Nowe regulacje, nowa deklaracja

Deklaracja CIT-12 to efekt zmian w przepisach podatkowych, które weszły w życie na początku 2019 r.

Wyjaśnijmy, że przepis art. 18 ustawy z dnia 23 października 2018 r. o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych, ustawy - Ordynacja podatkowa oraz o zmianie niektórych innych ustaw (Dz. U. poz. 2193 i 2500) wprowadza zwolnienie od podatku odsetek lub dyskonta od obligacji opodatkowanych w sposób określony w przepisach art. 18-21 ww. ustawy, jak również zwolnienie w tym zakresie podmiotu wypłacającego odsetki (dyskonto) z obowiązków płatnika.

Zwolnienie to dotyczy dochodów nierezydentów z odsetek i dyskonta od obligacji wyemitowanych przed dniem wejścia w życie ustawy, tj. przed dniem 1 stycznia 2019 r.

Z kolei przepisy art. 19-21 ustawy z dnia 23 października 2018 r. o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych, ustawy - Ordynacja podatkowa oraz o zmianie niektórych innych ustaw przewidują możliwość opodatkowania 3% podatkiem zryczałtowanym kwoty wypłat odsetek i dyskonta z emisji obligacji dokonanych przed dniem 1 stycznia 2019 r. Przepisy określają również zasady opodatkowania tych wypłat z emisji, które dokonywane były z zastosowaniem struktur optymalizacyjnych.

REKLAMA

Przepisy przewidują możliwość wyboru przez podatnika, będącego emitentem obligacji, klasycznej (dotychczasowej) formy opodatkowania tych dochodów (tj. podatkiem pobieranym u źródła od obligatariusza) albo formy opodatkowania, której założeniem jest przejęcie obowiązku podatkowego w tym zakresie przez podatnika będącego emitentem. Przesunięcie opodatkowania na emitenta, w alternatywnej formule, dotyczy tylko dochodów uzyskanych przez nierezydentów.

Wybór alternatywnego opodatkowania przychodów z odsetek i dyskonta pozostaje w gestii decyzji samego podatnika. Wybór ten ogranicza się jedynie do określonej serii emisji, co oznacza, że tylko emisje obligacji zgłoszone do urzędu skarbowego, na zasadach określonych w ustawie, będą mogły podlegać pod proponowane zasady opodatkowania. Identyfikacji emisji podatnik dokonywać będzie w deklaracji podatkowej składanej w celu rozliczenia zryczałtowanego podatku dochodowego od przychodu z emisji obligacji.

Prawo do wyboru opodatkowania według powyżej opisanych zasad będzie dotyczyć również przychodów otrzymanych przez podatników przed dniem 1 stycznia 2019 r., tj. dniem wejścia ww. ustawy z dnia 23 października 2018 r. o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych, ustawy - Ordynacja podatkowa oraz o zmianie niektórych innych ustaw, jeśli na dzień jej wejścia w życie nie doszło jeszcze do wykupu wyemitowanych obligacji. Propozycja ta ma na celu zrównanie praw podatników dokonujących emisji przed i po dniu wejścia w życie ustawy.

Termin i miejsce składania CIT-12

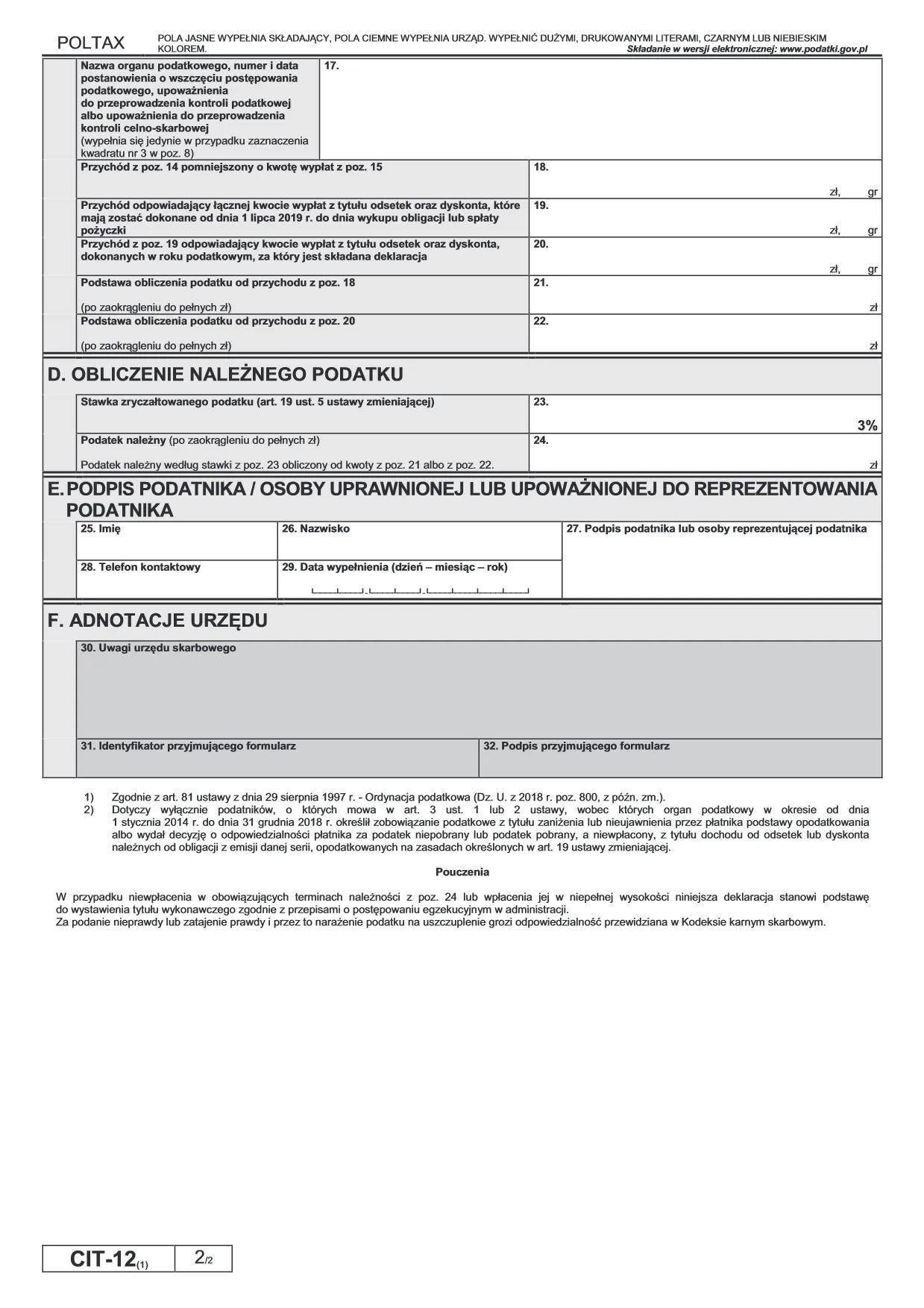

W projektowanym wzorze CIT-12 określono dwa terminy składania deklaracji, tj.:

- do dnia 31 lipca 2019 r. - od przychodów odpowiadających łącznej kwocie wypłat z tytułu odsetek oraz dyskonta, dokonanych od dnia 1 stycznia 2014 r. do dnia 30 czerwca 2019 r. (art. 19 ust. 6 pkt 1 ustawy zmieniającej);

- do końca trzeciego miesiąc roku następującego po roku podatkowym, w którym uzyskano przychód, zgodnie z art. 27 ust. 1 ustawy - od przychodów odpowiadających łącznej kwocie wypłat z tytułu odsetek oraz dyskonta, dokonanych od dnia 1 lipca 2019 r. do dnia wykupu obligacji lub spłaty pożyczki (art. 19 ust. 6 pkt 2 ustawy zmieniającej).

Polecamy: CIT 2019. Komentarz

Urzędu skarbowego, przy pomocy którego właściwy dla podatnika naczelnik urzędu skarbowego wykonuje swoje zadania, zgodnie z art. 4a pkt 6 ustawy.

Wzór deklaracji CIT-12

Wzór deklaracji o wysokości zryczałtowanego podatku dochodowego od osób prawnych od wypłat odsetek i dyskonta zrealizowanych w ramach emisji danej serii obligacji (CIT-12) zawarty w projekcie rozporządzenia Ministra Finansów z dnia 28 lutego 2019 r. w sprawie wzoru deklaracji o wysokości zryczałtowanego podatku dochodowego od osób prawnych od wypłat odsetek i dyskonta zrealizowanych w ramach emisji danej serii obligacji.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA