Zyski z funduszy inwestycyjnych a podatek dochodowy PIT – zmiany od 2024 roku. Będzie możliwa kompensacja zysków i strat z inwestycji

REKLAMA

REKLAMA

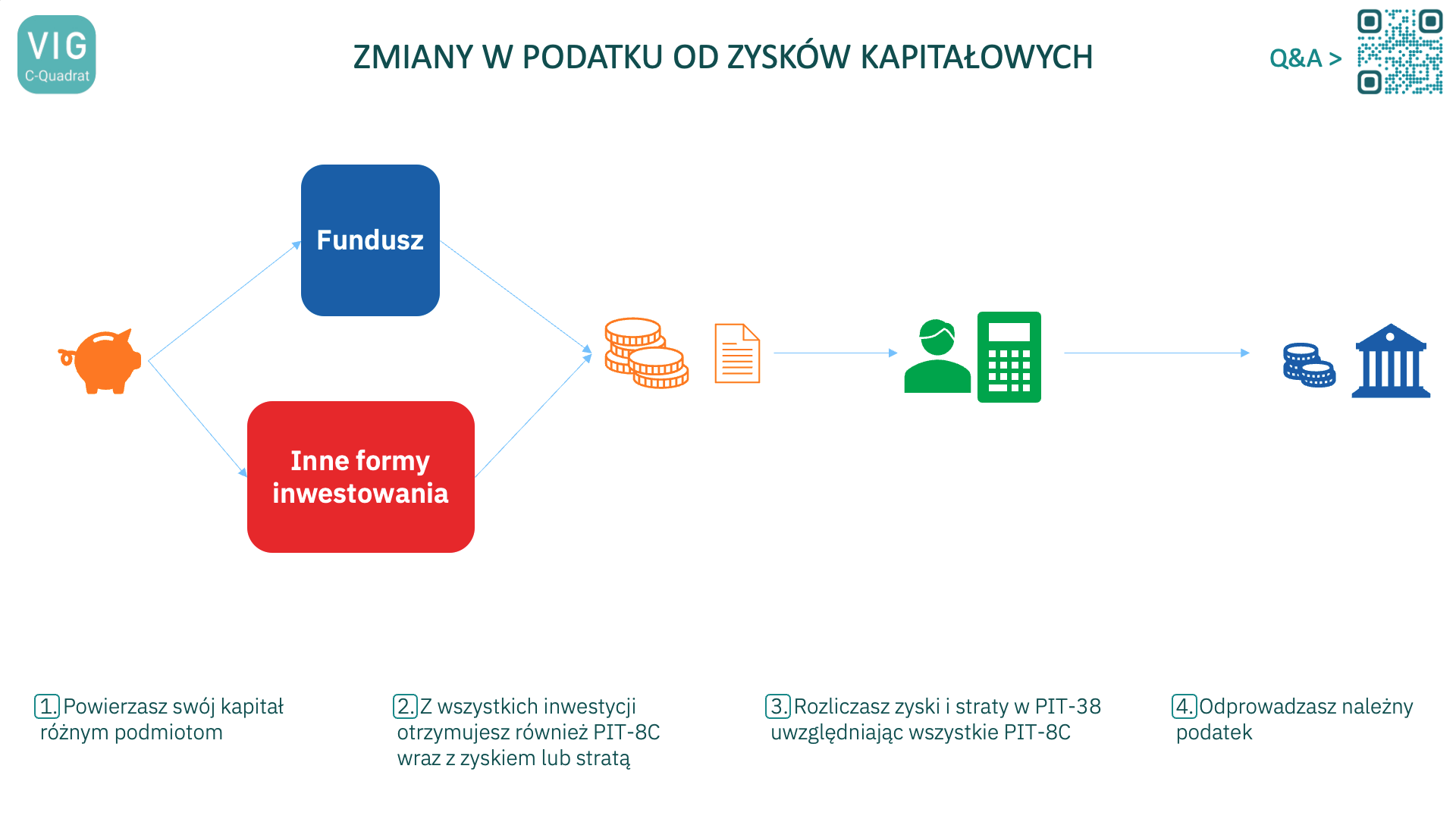

Od 2024 zmieniają się przepisy dotyczące rozliczenia podatków przez Fundusze Inwestycyjne i ich Uczestników. Dotychczas podatek od zysków kapitałowych (zwyczajowo zwany podatkiem „Belki”) odprowadzał za uczestnika Fundusz, pomniejszając stosownie wypłatę środków. Od 2024 uczestnik otrzyma 100% środków z odkupienia lub konwersji, ale podatek będzie musiał rozliczyć samodzielnie. W tym celu każdy Fundusz będzie zobowiązany dostarczyć swoim klientom PIT-8C, który będzie podstawą wyliczenia należnego podatku w rocznym rozliczeniu. Ta zmiana umożliwi też kompensację, czyli równoważenie zysków (dochodów) i strat poniesionych w trakcie inwestowania.

- Zmiana przepisów ustawy o podatku dochodowym

- Kogo dotyczy ta zmiana?

- Co się zmieni?

- Czy te zmiany również nas dotyczą?

- Jakie są korzyści ze zmiany?

- Jak dotychczas był rozliczany nasz podatek?

- Jak będzie rozliczany nasz podatek po zmianie?

- Jakie są powody tej zmiany?

- Co się zmieni?

- Co zmieni się dla Funduszu?

- Co należy zrobić?

- Rozliczenie podatku

- PIT-38

Zmiana przepisów ustawy o podatku dochodowym

Od 1 stycznia 2024 roku zmieniają się przepisy ustawy o podatku dochodowym od osób fizycznych dotyczące rozliczenia podatku dochodowego od zysków i strat powstałych w trakcie inwestowania przez osoby fizyczne w tytuły uczestnictwa funduszy kapitałowych (funduszy inwestycyjnych) zgodnie z nowelizacją przepisów zawartą w ustawie z dnia 26 maja 2023r. o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw (Dz. U. z 2023 r., poz. 1059). Do końca 2023 roku w przypadku odkupienia/konwersji jednostek uczestnictwa funduszy inwestycyjnych płatnik (Fundusz) rozliczał (pobierał) 19% zryczałtowany podatek dochodowy, a poniesiona strata nie podlegała rozliczeniu.

Od 1 stycznia 2024 roku zamiast 19% zryczałtowanego podatku dochodowego pobieranego przez płatnika, Uczestnicy (podatnicy) będą dokonywali samodzielnego rocznego rozliczenia i zapłaty podatku z tytułu odkupienia/konwersji jednostek uczestnictwa (stawka podatku 19%) na podstawie sporządzonej i przesłanej przez Fundusz informacji PIT-8C, w której będą wykazane przychody i koszty uzyskania przychodu dotyczące zrealizowanych w danym roku odkupienia/konwersji jednostek uczestnictwa.

Istotną zmianą będzie możliwość dokonania kompensacji dochodów i strat z tytułu odkupienia/konwersji jednostek uczestnictwa, a w tym także z dochodami i stratami z innych wskazanych w ustawie inwestycji kapitałowych.

REKLAMA

REKLAMA

Kogo dotyczy ta zmiana?

Jeśli inwestujemy w fundusze inwestycyjne, to bez względu na to czy inwestujemy również w inne instrumenty finansowe czy nie – zmiana nas dotyczy, ponieważ zmienia się kwestia rozliczania oraz zapłaty podatku i wystawiania oraz sporządzania dokumentów dotyczących PIT. Od 1 stycznia 2024 roku będziemy dokonywali samodzielnie rocznego rozliczenia i płacili podatek z tytułu odkupienia/konwersji jednostek uczestnictwa funduszy inwestycyjnych na podstawie otrzymanej od Funduszu informacji PIT-8C.

Co się zmieni?

Materiały prasowe

Do końca 2023 roku zryczałtowany podatek dochodowy (19%) od uzyskanego dochodu z tytułu inwestycji w funduszu inwestycyjnym odprowadzał za nas Fundusz Inwestycyjny (płatnik). W tym zakresie jako Uczestnicy (podatnicy) nie mieliśmy żadnych dodatkowych obowiązków.

Od 1 stycznia 2024 roku będziemy otrzymywali 100% uzyskanego przychodu z tytułu odkupienia/konwersji oraz roczną informację PIT-8C (do końca drugiego miesiąca następującego po zakończonym roku podatkowym, czyli po raz pierwszy za 2024 rok do końca lutego 2025 roku). Po naszej stronie będzie rozliczenie na podstawie otrzymanej od Funduszu (płatnika) informacji PIT-8C należnego podatku od dochodu (lub straty) w rocznym zeznaniu podatkowym (PIT-38). Ponadto, kluczową zmianą wprowadzoną od 1 stycznia 2024 roku jest możliwość dokonania kompensacji dochodów i strat z tytułu umarzania/odkupienia/konwersji jednostek uczestnictwa, w tym także z dochodami i stratami z innych inwestycji kapitałowych (z odpłatnego zbycia udziałów (akcji) w spółce, udziałów w spółdzielni, papierów wartościowych, w tym z odpłatnego zbycia papierów wartościowych na rynku regulowanym w ramach krótkiej sprzedaży, z odpłatnego zbycia pochodnych instrumentów finansowych, z realizacji praw wynikających z papierów wartościowych i pochodnych instrumentów finansowych, z tytułu objęcia udziałów (akcji) w spółce albo wkładów w spółdzielni w zamian za wkład niepieniężny).

REKLAMA

Czy te zmiany również nas dotyczą?

- Mamy tylko jednostki uczestnictwa w funduszu inwestycyjnym, a w konsekwencji zmiana zasad opodatkowania będzie nas dotyczyć, jeśli dokonamy odkupienia/konwersji jednostek uczestnictwa.

- Mamy tylko IKE i/lub IKZE - zmiana przepisów obowiązująca od 1 stycznia 2024 roku nie będzie dotyczyła opodatkowania dochodów (przychodów) uzyskanych z tego tytułu po 1 stycznia 2024 roku. Zasady dotyczące rozliczeń z tego tytułu pozostają bez zmian.

- Inwestujemy na giełdzie i jeśli będziemy inwestowali także w jednostki uczestnictwa funduszy inwestycyjnych, to w rozliczeniu rocznym za 2024 rok i lata następne będziemy rozliczali te transakcje łącznie na podstawie otrzymanych informacji PIT-8C. W konsekwencji począwszy od rozliczenia za 2024 rok będziemy mieli możliwość kompensowania zysków (dochodów) i strat z inwestycji w papiery wartościowe (np. akcje) z zyskami (dochodami) i stratami z odkupienia konwersji tytułów uczestnictwa w funduszach inwestycyjnych.

- Prowadzimy działalność gospodarczą i nabyliśmy w jej ramach jednostki uczestnictwa - po 1 stycznia 2024 roku, czyli po zmianie przepisów nie będziemy otrzymywali PIT-8C w zakresie odkupionych lub podlegających konwersji jednostek uczestnictwa nabytych w ramach prowadzonej działalności gospodarczej, ale rozliczymy te dochody w ramach działalności gospodarczej.

Ważne: Zmiany, które wchodzą w życie od 1 stycznia 2024 roku nie dotyczą opodatkowania IKE, IKZE, PPE i PPK (produktów emerytalnych) oraz świadczeń otrzymanych z dochodów funduszu kapitałowego (funduszu inwestycyjnego), jeżeli statut przewiduje wypłaty z tych dochodów jego uczestnikom bez odkupywania jednostek uczestnictwa w takim funduszu. Zmiana przepisów nie wpływa także na brak opodatkowania zamiany jednostek uczestnictwa dokonywanej w ramach funduszu parasolowego.

Jakie są korzyści ze zmiany?

Po pierwsze, zapłata ewentualnego 19% podatku z tytułu odkupienia/konwersji jednostek uczestnictwa będzie dokonana w rozliczeniu rocznym przez Uczestnika (samodzielnie), czyli do końca kwietnia roku następującego po roku podatkowym wraz ze złożeniem zeznania rocznego PIT-38. Oznacza to, że Uczestnik (podatnik) będzie dysponował całą kwotą z odkupienia/konwersji (do końca 2023 roku Uczestnik dysponował kwotą pomniejszoną o 19% zryczałtowany podatek – otrzymywał kwotę do wypłaty po pomniejszeniu o podatek). Takie rozwiązanie ma pozytywny wpływ w przypadku dokonywania reinwestycji uzyskanych środków.

Drugą korzyścią z nowych przepisów jest możliwość skompensowania strat z tytułu umarzania/odkupienia/konwersji jednostek uczestnictwa z zyskami (dochodami) z funduszy inwestycyjnych lub innych inwestycji kapitałowych lub też straty z innych inwestycji kapitałowych z zyskiem (dochodem) z funduszy inwestycyjnych. Strata będzie rozliczana co do zasady przez 5 kolejnych lat następujących po roku jej poniesienia.

Jak dotychczas był rozliczany nasz podatek?

Do 31 grudnia 2023 roku dochody z tytułu uczestnictwa w funduszach kapitałowych (inwestycyjnych) podlegały, co do zasady, opodatkowaniu 19% zryczałtowanym podatkiem dochodowym. Fundusz inwestycyjny jako płatnik pobierał zryczałtowany podatek od dochodu i wpłacał go na rachunek urzędu skarbowego, a Uczestnik (podatnik) otrzymywał kwotę do wypłaty pomniejszoną o pobrany zryczałtowany podatek dochodowy.

Jak będzie rozliczany nasz podatek po zmianie?

Od 1 stycznia 2024 roku dochody z odkupienie/konwersji jednostek uczestnictwa nie będą opodatkowane zryczałtowanym podatkiem dochodowym, co oznacza, że Fundusz (płatnik) nie będzie pobierał podatku. Jednakże Uczestnik (podatnik) po zakończeniu roku otrzymywał będzie sporządzoną przez Fundusz informację PIT-8C z wykazanymi przychodami i kosztami z transakcji dotyczących odkupienia/konwersji jednostek uczestnictwa zrealizowanych w danym roku i na tej podstawie będzie zobowiązany do samodzielnego rozliczenia i zapłaty podatku (stawka 19%). W składanym samodzielnie zeznaniu rocznym wykaże przychody i koszty wynikające z otrzymanego od Funduszu PIT-8C wraz z przychodami i kosztami z innych inwestycji kapitałowych zrealizowanych w danym roku. Zeznanie (PIT-38) składane jest w terminie do 30 kwietnia roku następującego po roku podatkowym i w tym samym terminie należy zapłacić podatek. W zeznaniu rocznym będzie możliwość dokonania kompensacji zysków i strat (rozliczenia straty).

Zmiana nie dotyczy jednak opodatkowania IKE, IKZE, PPE i PPK, a ponadto świadczeń otrzymanych z dochodów funduszu kapitałowego (funduszu inwestycyjnego), jeżeli statut przewiduje wypłaty z tych dochodów jego uczestnikom bez odkupywania jednostek uczestnictwa w takim funduszu.

Zmiana przepisów nie wpływa także na brak opodatkowania zamiany jednostek uczestnictwa (pomiędzy subfunduszami w ramach jednego funduszu parasolowego).

Materiały prasowe

Jakie są powody tej zmiany?

Główną przyczyną nowelizacji przepisów od 1 stycznia 2024 roku jest umożliwienie Uczestnikom funduszy kapitałowych (inwestycyjnych) rozliczania (kompensacji) strat z tytułu odkupienia/konwersji jednostek uczestnictwa.

Co się zmieni?

Będziemy zobowiązani do dokonania rozliczenia rocznego z tytułu odkupienia/konwersji jednostek uczestnictwa zrealizowanych w danym roku. W tym względzie należy złożyć zeznanie PIT-38 na podstawie otrzymanych informacji PIT-8C i zapłacić należny podatek wynikający z dokonanego rozliczenia. Termin rozliczenia to 30 kwietnia roku następującego po roku podatkowym,

Co zmieni się dla Funduszu?

Fundusz będzie zobowiązany do sporządzania i przesyłania informacji PIT-8C do Uczestników (podatników) i właściwego dla nich urzędu skarbowego, w której uwzględni przychody i koszty dotyczące odkupienia/konwersji jednostek uczestnictwa zrealizowanych w danym roku. Informacja PIT-8C jest przesyłana do Uczestnika (podatnika) do końca lutego roku następującego po roku podatkowym oraz do właściwego urzędu skarbowego w terminie do końca stycznia roku następującego po roku podatkowym.

Co należy zrobić?

Zaktualizować oraz potwierdzić dane tak, aby Fundusz mógł sporządzić i poprawnie przesłać informację PIT-8C za 2024 rok i lata następne. Istotnym jest bowiem ustalenie przez Fundusz właściwego urzędu skarbowego oraz uzyskanie potwierdzenia w zakresie formy przesłania informacji PIT-8C do Uczestnika (podatnika) – elektronicznie (tu niezbędna zgoda i podanie danych, adres e-mail) lub papierowo (tu niezbędne potwierdzenie adresu do wysyłki/adresu zamieszkania). Złożyć rozliczenie roczne PIT-38 i zapłacić należny podatek (po raz pierwszy za 2024 rok w terminie do 30 kwietnia 2025 roku).

Rozliczenie podatku

Co to jest PIT-8C?

Podstawowe informacje o PIT-8C

PIT-8C - Informacja o niektórych dochodach z kapitałów pieniężnych. Sporządzana jest ona na podstawie art. 39 ust. 3 ustawy o podatku dochodowym od osób fizycznych w zakresie osiągniętych w roku podatkowym dochodów określonych w art. 30b ust. 2 ustawy o podatku dochodowym od osób fizycznych, tj.:

- z tytułu odpłatnego zbycia papierów wartościowych;

- z realizacji praw wynikających z papierów wartościowych, o których mowa w art. 3 pkt 1 lit. b ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi;

- odpłatnego zbycia pochodnych instrumentów finansowych oraz z realizacji praw z nich wynikających;

- z odpłatnego zbycia udziałów (akcji) albo udziałów w spółdzielni;

- z tytułu objęcia udziałów (akcji) w spółce albo wkładów w spółdzielni, w zamian za wkład niepieniężny;

- z odpłatnego zbycia udziałów (akcji) spółki kapitałowej powstałej w wyniku przekształcenia przedsiębiorcy będącego osobą fizyczną w jednoosobową spółkę kapitałową;

- z tytułu odkupienia, wykupienia albo unicestwienia w inny sposób tytułów uczestnictwa w funduszach kapitałowych.

Fundusz sporządzał będzie PIT-8C dla Uczestników (podatników) w zakresie dochodów z tytułu odkupienia tytułów uczestnictwa w funduszach kapitałowych. Informacja PIT-8C jest sporządzana i przesyłana urzędowi skarbowemu właściwemu według miejsca zamieszkania podatnika (Uczestnika) do końca stycznia roku następującego po roku podatkowym oraz podatnikowi (Uczestnikowi) do końca lutego roku następującego po roku podatkowym. W informacji PIT-8C przedstawiane są dane o kwocie przychodów (a w tym wartości środków z odkupienia/konwersji jednostek uczestnictwa) i kosztów uzyskania przychodów (a w tym wartości wydatków poniesionych na nabycie jednostek uczestnictwa podlegających odkupieniu/konwersji) dotyczących danego rodzaju przychodów (dochodów). Informacja PIT-8C jest podstawą dla rozliczenia rocznego podatku przez podatnika i w konsekwencji zapłaty podatku. Informacja PIT-8C dostępna będzie w e-Urzędzie Skarbowym na profilu podatnika na platformie Twój e-PIT, w zakładce Twój PIT – dokumenty źródłowe.

Dlaczego fundusz wystawia informację PIT-8C?

W przypadku, jeśli w danym roku Uczestnik (podatnik) dokona transakcji odkupienia/konwersji jednostek uczestnictwa Fundusz będzie zobowiązany do sporządzenia i przesłania informacji PIT-8C do Uczestnika (podatnika) oraz do urzędu skarbowego właściwego dla Uczestnika (podatnika). Przesłana informacja stanowić będzie podstawę dla Uczestnika (podatnika) dla sporządzenia zeznania rocznego i ustalenia oraz zapłaty należnego podatku od tych transakcji (stawka 19%). Ewentualnie PIT-8C będzie podstawą dla ustalenia straty za dany rok podatkowy, która będzie mogła podlegać rozliczeniu w kolejnych 5 latach podatkowych.

Co będzie wskazane w informacji PIT-8C wystawionej przez fundusz?

W informacji PIT-8C będą wskazane przychody oraz koszty uzyskania przychodu osiągnięte przez Uczestnika (podatnika) z tytułu odkupienia/konwersji jednostek uczestnictwa w danym Funduszu oraz w konsekwencji kwota dochodu lub straty. Dane te będą podlegały ujęciu w rozliczeniu rocznym sporządzanym przez podatnika.

Kiedy otrzymamy informację PIT-8C od funduszu?

Informacja PIT-8C jest sporządzana i przesyłana urzędowi skarbowemu właściwemu według miejsca zamieszkania podatnika (Uczestnika) do końca stycznia roku następującego po roku podatkowym oraz podatnikowi (Uczestnikowi) do końca lutego roku następującego po roku podatkowym. W przypadku Uczestnika informacja PIT-8C będzie wysyłana elektronicznie na wskazany przez Uczestnika adres e-mail lub pocztą tradycyjną na wskazany adres.

PIT-38

Jak prawidłowo uwzględnić informacje z PIT-8C w PIT-38?

W składanym zeznaniu PIT-38 należy uwzględnić przychody i koszty uzyskania przychodu wykazane w otrzymanej informacji PIT-8C (lub z otrzymanych więcej niż jednej informacji PIT-8C). Po uwzględnieniu przychodów i kosztów uzyskania przychodów z otrzymanych informacji PIT-8C (jednej lub większej liczby PIT-8C) ustalany jest dochód, podlegają rozliczeniu straty, a następnie ustalany jest podatek do zapłaty. W tym względzie na platformie Twój e-PIT w e-Urzędzie Skarbowym zostanie wygenerowane automatycznie zeznanie PIT-38 na podstawie przesłanych PIT-8C, które podlega akceptacji przez podatnika.

Jak powinniśmy rozliczyć podatek?

W przypadku dochodów uzyskanych z kapitałów, a w tym dochodów z odkupienia, konwersji tytułów uczestnictwa w funduszu kapitałowym (inwestycyjnym) stawka podatku wynosi 19%. Podatek płatny jest w terminie złożenia rozliczenia rocznego, czyli do 30 kwietnia roku następującego po roku podatkowym.

Straty z jakich tytułów mogą pomniejszyć dochód z odkupienia/konwersji jednostek uczestnictwa?

Zgodnie z art. 9 ust. 6 ustawy o podatku dochodowym od osób fizycznych straty z następujących tytułów podlegają rozliczeniu:

- z odpłatnego zbycia udziałów (akcji) w spółce, udziałów w spółdzielni, papierów wartościowych, w tym z odpłatnego zbycia papierów wartościowych na rynku regulowanym w ramach krótkiej sprzedaży;

- z odpłatnego zbycia pochodnych instrumentów finansowych;

- z realizacji praw wynikających z papierów wartościowych i pochodnych instrumentów finansowych;

- z tytułu objęcia udziałów (akcji) w spółce albo wkładów w spółdzielni w zamian za wkład niepieniężny;

- z odkupienia, wykupienia albo unicestwienia w inny sposób tytułów uczestnictwa w funduszach kapitałowych.

Przez jaki okres będziemy mogli rozliczyć stratę?

Strata podlega, co do zasady, rozliczeniu przez okres pięciu kolejnych następujących po sobie lat, z tym że kwota obniżenia w którymkolwiek z tych lat nie może przekroczyć 50% wysokości tej straty.

Do kiedy mamy obowiązek złożenia zeznania PIT-38 i rozliczenia podatku?

Zeznanie PIT-38 składane jest w terminie do 30 kwietnia roku następującego po roku podatkowym (jeśli 30 kwietnia przypada na sobotę, niedzielę lub dzień ustawowo wolny od pracy, termin na złożenie zeznania i zapłatę podatku upływa w kolejnym dniu roboczym).

Jak należy złożyć zeznanie PIT-38?

Zeznanie PIT-38 składane jest elektronicznie poprzez e-Urząd Skarbowy na platformie Twój e-PIT. Podatnik (Uczestnik) ma możliwość zaakceptowania wstępnie wypełnionego zeznania podatkowego dostępnego na stronie e-Urzędu Skarbowego (platforma Twój e-PIT). Jeśli Uczestnik nie złoży (nie zaakceptuje) zeznania do końca kwietnia, wstępnie wypełniony PIT-38 zostanie automatycznie zaakceptowany przez system. Ponadto można wypełnić interaktywny formularz PIT-38 samodzielnie i wysłać go elektronicznie do urzędu skarbowego. Formularz PIT-38 można także wypełnić i wysłać w formie papierowej (listem poleconym do właściwego urzędu skarbowego).

W jaki sposób i gdzie można opłacić podatek?

Poza złożeniem zeznania podatkowego (PIT-38), na podatniku ciąży obowiązek odprowadzenia (zapłaty) należnego podatku, w terminie dla złożenia zeznania. W przypadku braku zapłaty podatku będą podejmowane przez urząd skarbowy czynności egzekucyjne. Zapłata podatku z opóźnieniem skutkować będzie naliczeniem odsetek od zaległości podatkowych. Wykazany w zeznaniu PIT-38 podatek należny podlega wpłacie na tzw. „mikrorachunek”. Mikrorachunek podatkowy można sprawdzić korzystając z generatora https://www.podatki.gov.pl/generator-mikrorachunku podatkowego lub otrzymać w dowolnym urzędzie skarbowym).

Działalność gospodarcza - w przypadku nabywania jednostek uczestnictwa funduszy inwestycyjnych w ramach prowadzonej działalności gospodarczej oraz uzyskania przychodów z odkupienia/konwersji Fundusz nie będzie wystawiał informacji PIT-8C, a uzyskane dochody należy rozliczyć samodzielnie według zasad stosowanych w prowadzonej działalności gospodarczej.

Czy zmiana obejmuje również opodatkowanie wypłat dokonywanych z dochodu funduszu bez umarzania jednostek uczestnictwa?

Nie. W przypadku świadczeń otrzymanych z dochodów funduszu kapitałowego (funduszu inwestycyjnego), jeżeli statut przewiduje wypłaty z tych dochodów jego uczestnikom bez umarzania, odkupowania, wykupowania albo unicestwiania w inny sposób tytułów uczestnictwa w takim funduszu nadal będzie pobierany przez płatnika 19% zryczałtowany podatek dochodowy od osób fizycznych. Zmiana przepisów od 1 stycznia 2024 roku nie wpływa więc na zmiany zasad opodatkowania w tym zakresie.

Czy zmiany podatkowe będą miały zastosowanie do transakcji przenoszenia środków pomiędzy subfunduszami jednego funduszu (tzw. transakcje Zamiany)?

Nie. Transakcje Zamiany będą neutralne podatkowo tak jak dotychczas. Zmiana przepisów nie wpływa na zasady rozliczania transakcji Zamiany.

Czy zmiany podatkowe będą miały zastosowanie do transakcji konwersji jednostek uczestnictwa?

Obowiązujące od 1 stycznia 2024 roku nowe zasady opodatkowania dochodów z funduszy inwestycyjnych będą miały także zastosowanie do transakcji konwersji jednostek uczestnictwa pomiędzy różnymi funduszami inwestycyjnymi. Konwersja skutkować będzie powstaniem przychodu po stronie Uczestnika, Fundusz uwzględni przychody i koszty uzyskania przychodu związane z konwersją w informacji PIT-8C. Konwersja rozliczana będzie na takich samych zasadach jak odkupienie jednostek uczestnictwa, z tym, że po odkupieniu jednostek uczestnictwa w funduszu inwestycyjnym nastąpi nabycie jednostek uczestnictwa w funduszu docelowym. Nabycie nastąpi jednak, po 1 stycznia 2024 roku, za całą kwotę pochodzącą z umorzenia jednostek uczestnictwa (bez potrącenia podatku tak jak do 31 grudnia 2023 roku). Jednakże należy pamiętać, że należny podatek z tytułu transakcji konwersji może podlegać samodzielniej wpłacie przez podatnika (Uczestnika) w rozliczeniu rocznym sporządzonym przez Uczestnika (podatnika) na podstawie informacji PIT-8C sporządzonej i przekazanej przez fundusz inwestycyjny.

Czy zmienią się zasady opodatkowania jednostek uczestnictwa posiadanych w ramach IKE, IKZE, PPE i PPK?

Od 1 stycznia 2024 roku nie ulegną zmianie przepisy dotyczące zasad opodatkowania wypłat z IKE, IKZE, PPE oraz PPK. Zmiana ustawy o podatku dochodowym od osób fizycznych dotyczy wyłącznie dochodów uzyskanych z odkupienia, wykupienia albo unicestwienia w inny sposób tytułów uczestnictwa w funduszach kapitałowych. W konsekwencji dotychczasowe zasady opodatkowania IKE, IKZE, PPE oraz PPK pozostają bez zmian.

Co, jeśli nie otrzymamy PIT-8C?

W przypadku nieotrzymania informacji PIT-8C należy zwrócić się do Funduszu/Inwestycyjnego/TFI/Agenta Transferowego celem wyjaśnienia sprawy. Jednakże istotnym jest, że sporządzona przez fundusz inwestycyjny informacja PIT-8C będzie także przesłana do właściwego urzędu skarbowego oraz w konsekwencji zostanie udostępniona na stronie e-Urzędu Skarbowego, w zakładce Twój e-PIT – dokumenty źródłowe. Kwoty przychodów i kosztów uzyskania przychodu wykazane w informacji PIT-8C zostaną automatycznie zaczytane do rozliczenia rocznego (PIT-38) dostępnego do akceptacji na stronie e-Urzędu Skarbowego w zakładce Twój e-PIT.

(Data ostatniej aktualizacji: 5 grudnia 2023 r.)

Artykuł powstał przy współpracy ze Spółką Doradztwa Podatkowego GLOBALTAX sp. z o.o.

VIG / C-QUADRAT TFI SA (Towarzystwo) oświadcza niniejszym, że powyższy materiał nie stanowi i nie jest jakąkolwiek formą świadczenia usługi doradztwa podatkowego, ani też pomocy prawnej. Towarzystwo, jak i spółka Globaltax nie ponoszą odpowiedzialności z tytułu szkody powstałej na skutek skorzystania z informacji zawartych w powyższym materiale. Obowiązki podatkowe zależą od indywidualnej sytuacji uczestnika / klienta i w związku z tym w celu ustalenia obowiązków podatkowych należy zasięgnąć porady prawnej lub porady doradcy podatkowego. Inwestowanie wiąże się z ryzykiem i przed podjęciem ostatecznych decyzji inwestycyjnych należy zapoznać się z Prospektem informacyjnym VIG / C-QUADRAT FIO lub VIG / C-QUADRAT SFIO („Fundusz”) zawierającym szczegółowy opis czynników ryzyka oraz z Dokumentem zawierającym kluczowe Informacje (KID) lub informacją dla klienta alternatywnego funduszu inwestycyjnego, udostępnionymi w języku polskim na stronie internetowej https://www.vigcq-tfi.pl/dokumenty.html.

REKLAMA

REKLAMA