Jak wypełnić deklarację o wysokości podatku od sprzedaży detalicznej (PSD-1)

REKLAMA

REKLAMA

Obowiązek podatkowy

REKLAMA

REKLAMA

Zgodnie z ustawą z dnia 6 lipca 2016 r. o podatku od sprzedaży detalicznej - Dz.U. 2016 poz. 1155, która weszła w życie od 1 września 2016 r., podatnicy są obowiązani, bez wezwania właściwego organu podatkowego:

1) składać właściwemu dla podatnika naczelnikowi urzędu skarbowego deklaracje podatkowe o wysokości podatku, sporządzone według ustalonego wzoru,

2) obliczać i wpłacać podatek na rachunek urzędu skarbowego, przy pomocy którego właściwy dla podatnika naczelnik urzędu skarbowego wykonuje swoje zadania

REKLAMA

– za miesięczne okresy rozliczeniowe, w terminie do 25. dnia miesiąca następującego po miesiącu, którego podatek dotyczy.

Oznacza to, że pierwsze deklaracje o wysokości podatku od sprzedaży detalicznej należy złożyć do 25. października br.

Ważne!

Obowiązek podatkowy powstaje z chwilą osiągnięcia w danym miesiącu przychodu przekraczającego 17 000 000 zł i dotyczy przychodu powyżej tej kwoty osiągniętego od tej chwili do końca miesiąca. Natomiast stawki podatku od sprzedaży detalicznej wynoszą:

1) 0,8% podstawy opodatkowania – w części, w jakiej podstawa opodatkowania nie przekracza kwoty 170 000 000 zł;

2) 1,4% nadwyżki podstawy opodatkowania ponad kwotę 170 000 000 zł – w części, w jakiej podstawa opodatkowania przekracza kwotę 170 000 000 zł.

W 2017 r. podatek od sprzedaży detalicznej ma przynieść 1,6 mld zł

Sprzedawcy detaliczni, których miesięczny przychód ze sprzedaży detalicznej nie przekracza kwoty 17 000 000 zł, nie składają deklaracji podatkowej o wysokości podatku.

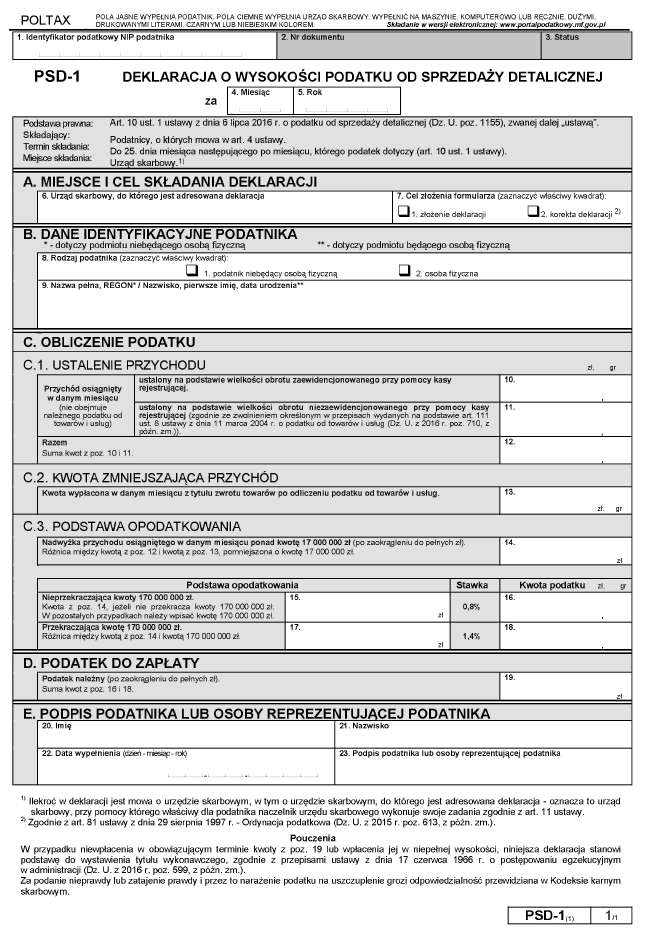

Wzór deklaracji

Wzór deklaracji podatkowej o wysokości podatku od sprzedaży detalicznej (PSD-1) został określony w drodze rozporządzenia Ministra Finansów z dnia 24 sierpnia 2016 r. w sprawie wzoru deklaracji podatkowej o wysokości podatku od sprzedaży detalicznej - Dz.U. 2016 poz. 1365.

WZÓR DEKLARACJI PSD-1

Polecamy: Klauzula przeciw unikaniu opodatkowania – praktyczny poradnik

Wypełnianie deklaracji

W celu właściwego wypełnienia deklaracji o wysokości podatku od sprzedaży detalicznej:

- w części A wzoru deklaracji należy podać miejsce i cel składania deklaracji (o właściwości miejscowej organów podatkowych piszemy w dalszej części artykułu);

- w części B – podać dane identyfikacyjne podatnika (wybieramy rodzaj podatnika – podatnik niebędący osobą fizyczną lub osoba fizyczna; podajemy pełną nazwę, REGON, imię i nazwisko, datę urodzenia);

- w części C - wypełnić pola dotyczące obliczenia podatku (takie jak: ustalenie przychodu, kwota zmniejszająca przychód oraz podstawa opodatkowania);

- w części D - wypełnić pole dotyczące wykazania kwoty podatku do zapłaty;

- w części E - złożyć podpis (tj. podpis podatnika lub osoby go reprezentującej).

Złożenie deklaracji

W celu składania deklaracji PSD-1 dla podatników podatku od sprzedaży detalicznej będących osobami fizycznymi właściwym miejscowo organem podatkowym jest naczelnik urzędu skarbowego właściwy ze względu na miejsce zamieszkania podatnika.

W przypadku podatników będących spółkami cywilnymi właściwym miejscowo organem podatkowym jest naczelnik urzędu skarbowego właściwy ze względu na miejsce zamieszkania lub siedziby jednego ze wspólników, do którego została złożona pierwsza deklaracja podatkowa o wysokości podatku.

Dla podatników będących osobami prawnymi oraz jednostkami organizacyjnymi niemającymi osobowości prawnej właściwym miejscowo organem podatkowym jest naczelnik urzędu skarbowego właściwy ze względu na adres siedziby podatnika.

Podatek od handlu najmocniej uderzy w hipermarkety

Natomiast w przypadku podatników nieposiadających na terytorium Rzeczypospolitej Polskiej odpowiednio miejsca zamieszkania lub siedziby właściwym organem podatkowym jest Naczelnik Drugiego Urzędu Skarbowego Warszawa-Śródmieście.

Dodatkowo, jeżeli nie można ustalić właściwości organu podatkowego, właściwym organem podatkowym jest Naczelnik Drugiego Urzędu Skarbowego Warszawa-Śródmieście.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA