Wzór deklaracji zbiorczej (PCC-4) od 1 lipca 2019 r.

REKLAMA

REKLAMA

W Dzienniku Ustaw z 7 czerwca 2019 r. zostało opublikowane rozporządzenie Ministra Finansów 27 maja 2019 r. w sprawie wzoru zbiorczej deklaracji w sprawie podatku od czynności cywilnoprawnych - Dziennik Ustaw rok 2019 poz. 1069. Wydane na podstawie art. 10 ust. 5 ustawy z dnia 9 września 2000 r. o podatku od czynności cywilnoprawnych (Dz. U. z 2017 r. poz. 1150 oraz z 2018 r. poz. 2159 i 2244).

REKLAMA

REKLAMA

Rozporządzenie wchodzi w życie z dniem 1 lipca 2019 r.

Deklaracja zbiorcza w podatku od czynności cywilnoprawnych

Wyjaśnijmy, że od początku lipca br. w ustawie o podatku od czynności cywilnoprawnych pojawi się nowy przepis - art. 10 ust. 1a ustawy.

W związku z tą zmianą podatnicy będą mogli składać nowy rodzaj deklaracji w podatku od czynności cywilnoprawnych, tj. deklaracji zbiorczej.

REKLAMA

Deklarację zbiorczą będzie można złożyć w przypadku gdy w danym miesiącu dokonane zostały przynajmniej trzy czynności cywilnoprawne obejmujące umowę pożyczki lub umowę sprzedaży rzeczy ruchomych lub praw majątkowych, jeżeli między pierwszą a ostatnią z tych czynności nie upłynął termin dłuższy niż 2 tygodnie.

Zgodnie bowiem z brzmieniem art. 10 ust. 1a ustawy od czynności cywilnoprawnych: "podatnicy mogą złożyć za dany miesiąc zbiorczą deklarację w sprawie podatku od czynności cywilnoprawnych, według ustalonego wzoru, oraz obliczyć i wpłacić podatek w terminie do 7. dnia miesiąca następującego po miesiącu, w którym powstał obowiązek podatkowy, pod warunkiem że dokonali w danym miesiącu co najmniej trzech czynności cywilnoprawnych obejmujących umowę pożyczki lub umowę sprzedaży rzeczy ruchomych lub praw majątkowych, a ostatnia z tych czynności zostanie dokonana przed upływem 14 dni od dnia dokonania pierwszej z nich".

Powyższy przepis wprowadzony został ustawą z 9 listopada 2018 r. o zmianie niektórych ustaw w celu wprowadzenia uproszczeń dla przedsiębiorców w prawie podatkowym i gospodarczym - Dziennik Ustaw z 2018 r. poz. 2244.

PCC-4 i załączniki

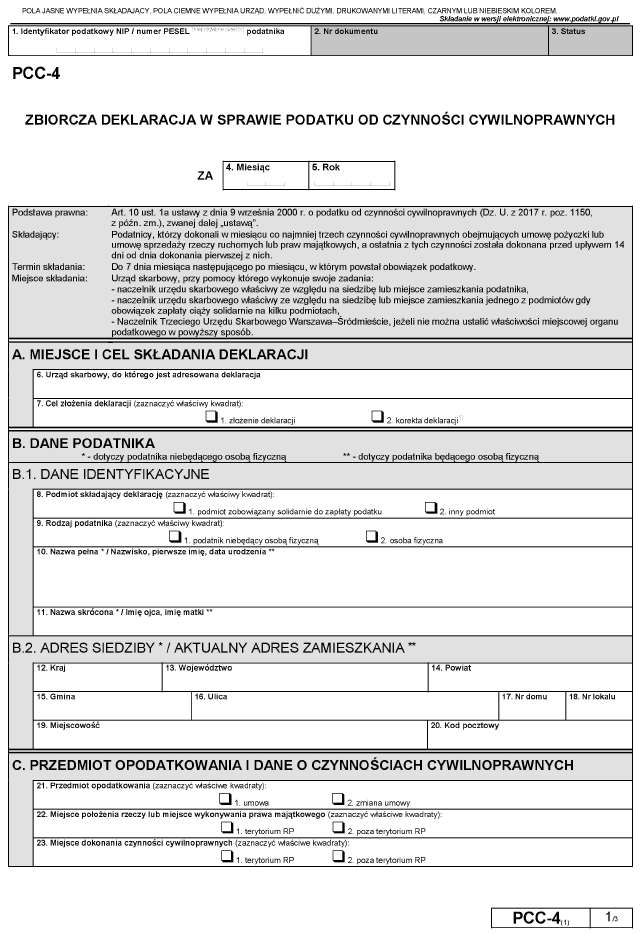

Określony rozporządzeniem wzór deklaracji zbiorczej PCC-4 zawiera:

- okres, za który składana jest deklaracja (miesiąc, rok);

- miejsce i cel składania deklaracji (nazwa i adres organu podatkowego, złożenie deklaracji/korekta);

- dane identyfikacyjne i adres siedziby podatnika niebędącego osoba fizyczną albo aktualny adres zamieszkania podatnika (biorącego pożyczkę, kupującego);

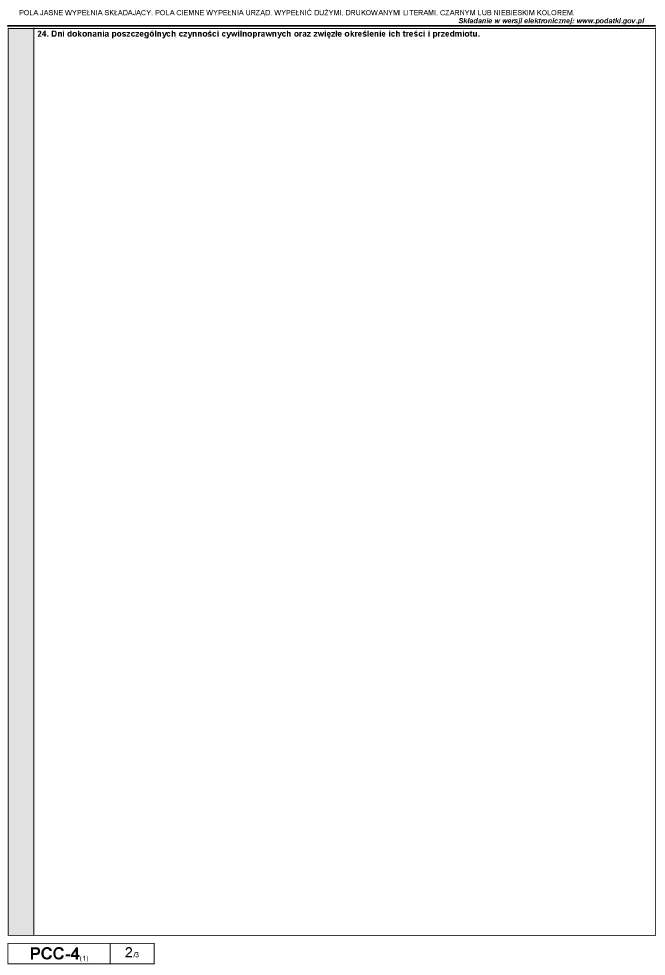

- dni dokonania czynności cywilnoprawnych oraz zwięzłe określenie ich treści i przedmiotu;

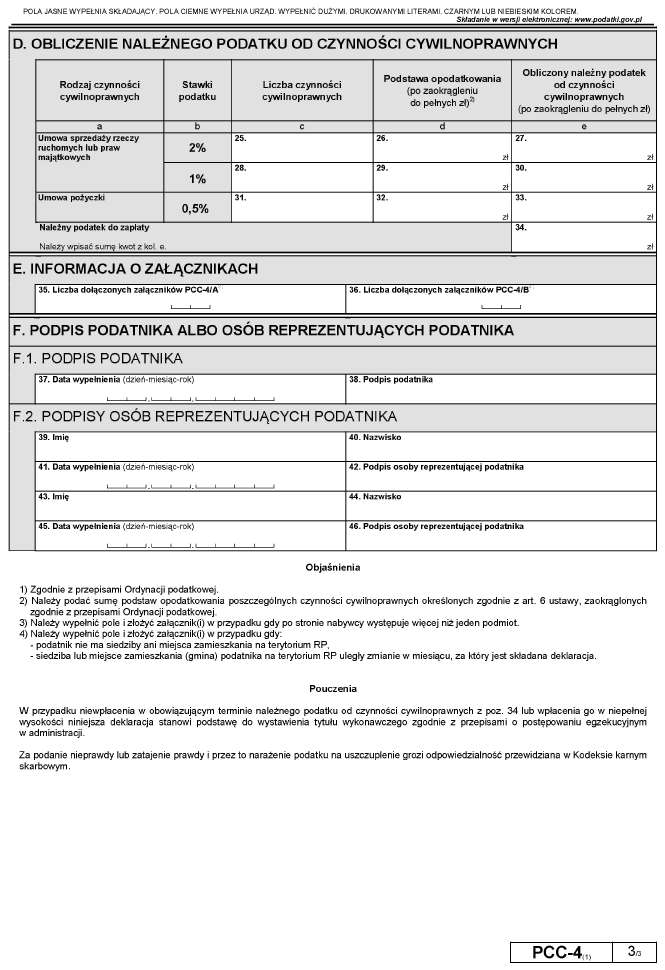

- obliczenie należnego podatku;

- podpis podatnika (pełnomocnika).

Polecamy: Instrukcje księgowego. 71 praktycznych procedur z serwisem internetowym

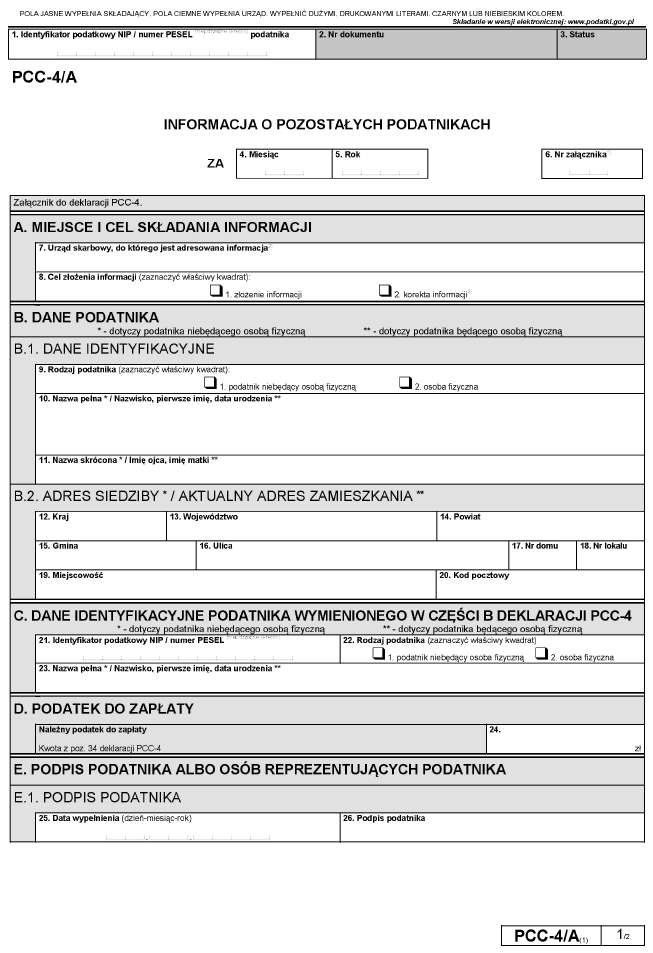

Rozporządzenie określa również wzory załączników do deklaracji PCC-4, tj.:

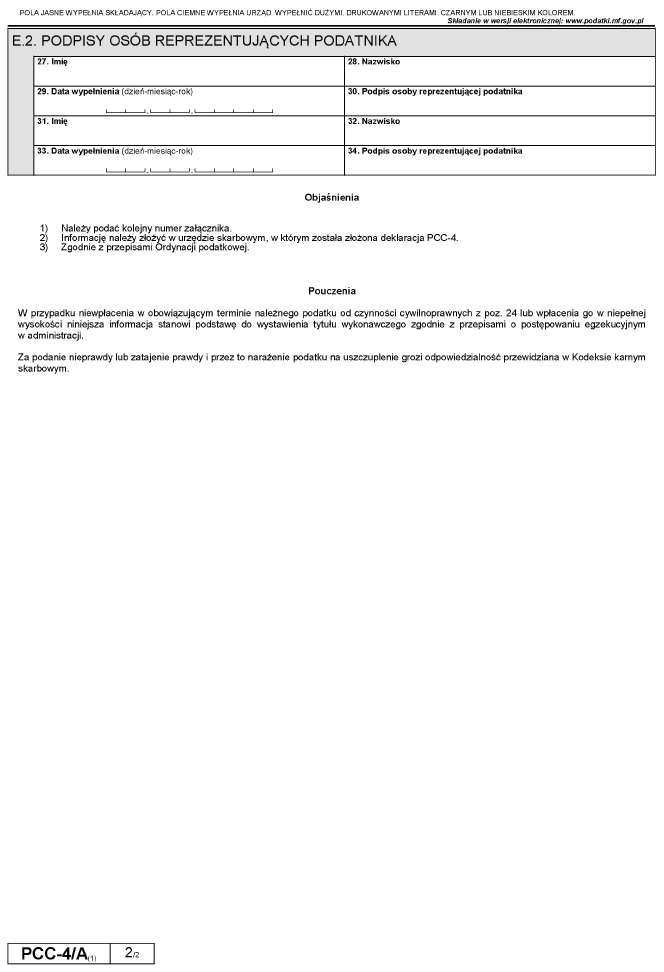

- PCC-4/A, czyli wzór informacji o pozostałych podatnikach,

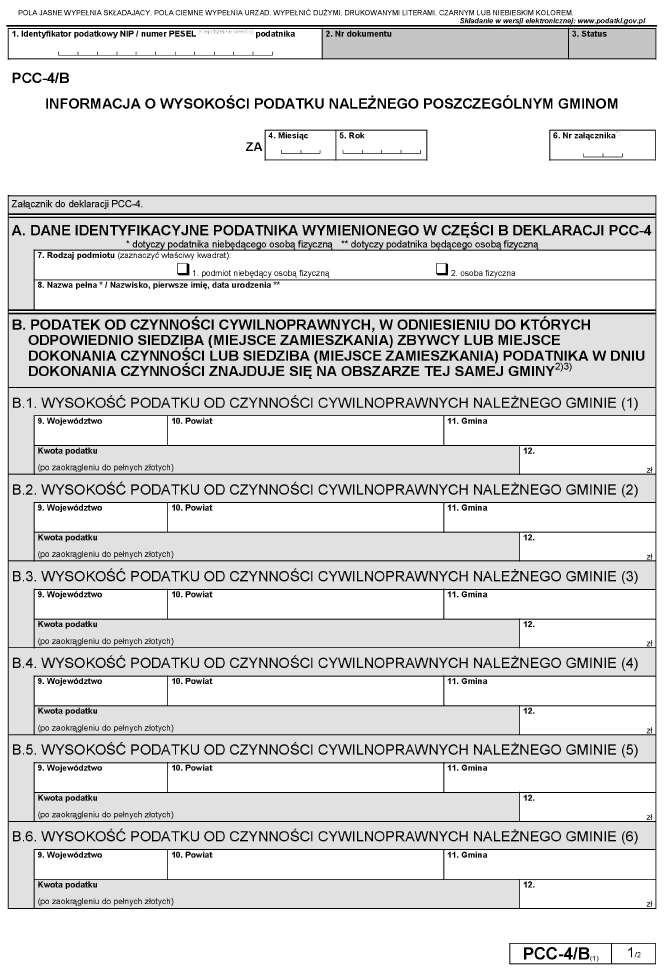

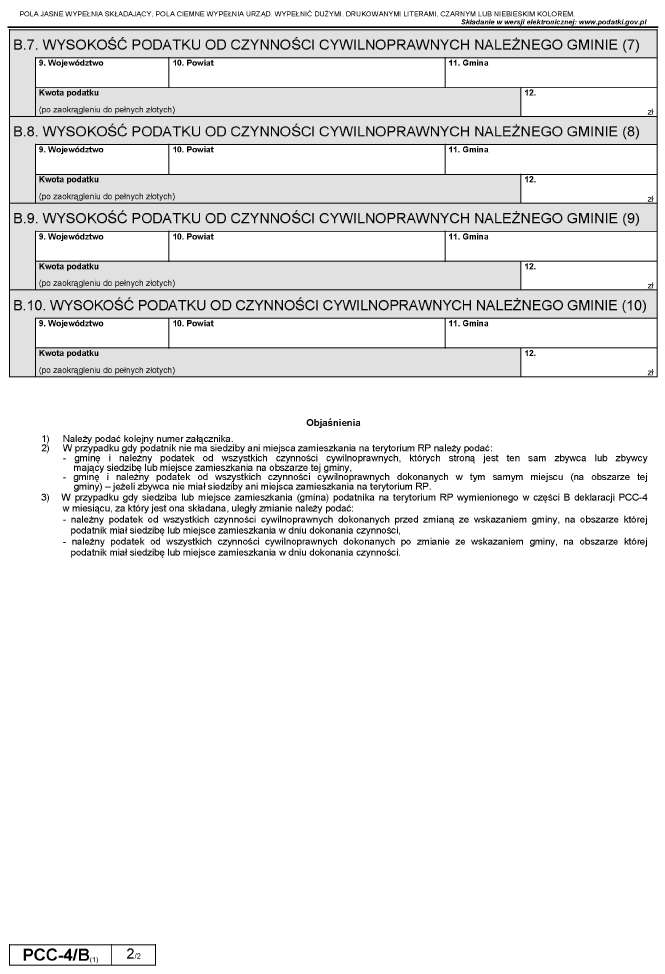

- PCC-4/B - wzór informacji podatnika o wysokości podatku według poszczególnych gmin.

Wzór deklaracji zbiorczej

Wzór nowej deklaracji zawiera załącznik do rozporządzenia Ministra Finansów z dnia 27 maja 2019 r. (poz. 1069)

Wzór PCC-4 - zbiorcza deklaracja w sprawie podatku od czynności cywilnoprawnych

Wzór PCC-4/A - Informacja o pozostałych podatnikach

Wzór PCC-4/B - informacja podatnika o wysokości podatku według poszczególnych gmin

Podstawa prawna:

- rozporządzenie Ministra Finansów 27 maja 2019 r. w sprawie wzoru zbiorczej deklaracji w sprawie podatku od czynności cywilnoprawnych - Dziennik Ustaw rok 2019 poz. 1069,

- ustawa z 9 listopada 2018 r. o zmianie niektórych ustaw w celu wprowadzenia uproszczeń dla przedsiębiorców w prawie podatkowym i gospodarczym - Dziennik Ustaw z 2018 r. poz. 2244.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA