Jak obliczać odsetki za zwłokę i opłatę prolongacyjną?

REKLAMA

REKLAMA

Zasady naliczania odsetek za zwłokę oraz opłaty prolongacyjnej

Zasada naliczania odsetek za zwłokę oraz opłaty prolongacyjnej znajdują się w rozporządzeniu Ministra Finansów w sprawie naliczania odsetek za zwłokę oraz opłaty prolongacyjnej, a także zakresu informacji, które muszą być zawarte w rachunkach. Tekst jednolity tego rozporządzenia został opublikowany w Dzienniku Ustaw z dnia 16 kwietnia 2021 r.

REKLAMA

REKLAMA

Rozporządzenie to, wydane na podstawie art. 58 oraz art. 87 § 5 ustawy z dnia 29 sierpnia 1997 r. - Ordynacja podatkowa (dalej także "ustawa") określa:

1) szczegółowe zasady naliczania odsetek za zwłokę oraz opłaty prolongacyjnej;

2) zakres informacji, które muszą być zawarte w rachunkach.

REKLAMA

Co to są odsetki za zwłokę od zaległości podatkowych?

Odsetki za zwłokę od zaległości podatkowych są sumą pieniężną, którą podatnik zobowiązany jest zapłacić w przypadku nieuregulowania zaległości podatkowej.

Stawki odsetek za zwłokę od zaległości podatkowych

Stawka 8%

Stawka odsetek za zwłokę jest równa sumie 200% podstawowej stopy oprocentowania kredytu lombardowego, ustalanej zgodnie z przepisami o Narodowym Banku Polskim, i 2%, z tym że stawka ta nie może być niższa niż 8%.

| Odsetki za zwłokę od zaległości podatkowych (w stosunku rocznym) | ||

| w 2021 r. ( od 1 stycznia 2016 r.) | 8% | M.P.2016 poz. 20 |

Stawka 4%

Do zaległości podatkowych powstałych od 1 stycznia 2016 r. stosuje się obniżoną stawkę odsetek w wysokości połowy stawki podstawowej, pod warunkiem złożenia, samodzielnie, bez udziału organu podatkowego, korekty deklaracji w terminie 6 miesięcy od dnia upływu terminu do złożenia deklaracji oraz zapłaty zaległości podatkowej w ciągu 7 dni od dnia złożenia korekty.

Stawka obniżona o połowę będzie także stosowana w odniesieniu do zaległości podatkowych powstałych przed 1 stycznia 2016 r., po warunkiem złożenia korekty deklaracji w okresie od 1 stycznia do 30 czerwca 2016 r. i zapłaty zaległości podatkowej w ciągu 7 dni od dnia złożenia korekty.

| Obniżona stawka odsetek za zwłokę od zaległości podatkowych 50% (w stosunku rocznym) | ||||

| w 2021 r. (od 1 stycznia 2016 r.) | 4% | |||

Stawka 6%

Do zaległości podatkowych powstałych przed 1 stycznia 2016 r. nadal stosuje się stawkę obniżoną w wysokości 75% stawki podstawowej (6%), z tym zastrzeżeniem, że:

- do korekty deklaracji nie trzeba dołączać pisemnego uzasadnienia przyczyn korekty,

- do zaległości podatkowych powstałych przed 1 stycznia 2016 r. podatnik mógł zastosować 50% stawkę odsetek (zamiast stawki 75%), jeżeli złożył korektę do 30 czerwca 2016 r. oraz w ciągu 7 dni od złożenia korekty zapłacił zaległy podatek.

| Obniżona stawka odsetek za zwłokę od zaległości podatkowych 75% (w stosunku rocznym) | ||||

| w 2021 r. (od 1 stycznia 2016 r.) | 6% | |||

Stawka 12%

Podwyższona stawka odsetek za zwłokę od zaległości podatkowych wynosi 150% stawki podstawowej odsetek za zwłokę.

| Podwyższona stawka odsetek za zwłokę od zaległości podatkowych 150% (w stosunku rocznym) | ||||

| w 2021 r. (od 1 stycznia 2016 r.) | 12% | |||

Jak liczyć odsetki za zwłokę od zaległości podatkowych?

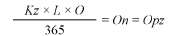

Odsetki za zwłokę od zaległości podatkowych są naliczane według poniższego wzoru:

gdzie poszczególne symbole i liczby oznaczają:

Kz - kwotę zaległości,

L - liczbę dni zwłoki,

O - stawkę odsetek za zwłokę w stosunku rocznym,

365 - liczbę dni w roku,

On - kwotę odsetek,

Opz - kwotę odsetek po zaokrągleniu.

W przypadku zaległości podatkowej istniejącej w okresach, w których obowiązywały różne stawki odsetek za zwłokę od zaległości podatkowych, odsetki są naliczane, według powyższego wzoru, odrębnie za każdy z tych okresów. Zaokrągleniu podlega suma odsetek za poszczególne okresy.

Obniżone odsetki za zwłokę od zaległości podatkowych

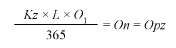

Odsetki za zwłokę z zastosowaniem obniżonej stawki odsetek za zwłokę są naliczane według wzoru:

gdzie poszczególne symbole i liczby oznaczają:

Kz - kwotę zaległości,

L - liczbę dni zwłoki,

O1 - obniżoną stawkę odsetek za zwłokę w stosunku rocznym,

365 - liczbę dni w roku,

On - kwotę odsetek,

Opz - kwotę odsetek po zaokrągleniu.

W przypadku zaległości podatkowej istniejącej w okresach, w których obowiązywały różne obniżone stawki odsetek za zwłokę od zaległości podatkowych, odsetki są naliczane, według powyższego wzoru, odrębnie za każdy z tych okresów. Zaokrągleniu podlega suma odsetek za poszczególne okresy.

Podwyższone odsetki za zwłokę od zaległości podatkowych

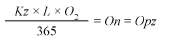

Odsetki za zwłokę od zaległości podatkowych z zastosowaniem podwyższonej stawki odsetek za zwłokę są naliczane według wzoru:

gdzie poszczególne symbole i liczby oznaczają:

Kz - kwotę zaległości,

L - liczbę dni zwłoki,

O2 - podwyższoną stawkę odsetek za zwłokę w stosunku rocznym,

365 - liczbę dni w roku,

On - kwotę odsetek,

Opz - kwotę odsetek po zaokrągleniu.

W przypadku zaległości podatkowej istniejącej w okresach, w których obowiązywały różne podwyższone stawki odsetek za zwłokę od zaległości podatkowych, odsetki są naliczane, według powyższego wzoru, odrębnie za każdy z tych okresów. Zaokrągleniu podlega suma odsetek za poszczególne okresy.

Kalkulator odsetek od zaległości podatkowych

Wysokość należnych odsetek od zaległości podatkowej można obliczyć za pomocą kalkulatora odsetek za zwłokę od zaległości podatkowych.

Zobacz: Kalkulator odsetek od zaległości podatkowych

Odsetki od zaległości podatkowych w czasie koronawirusa

W czasie trwania epidemii koronawirusa podatnicy mogą wnioskować o odroczenie lub rozłożenie na raty zapłaty zaległości podatkowej wraz z odsetkami za zwłokę lub odsetki od nieuregulowanych w terminie zaliczek na podatek. Z pomocy mogą skorzystać przedsiębiorcy, którzy mają trudności z terminowym opłacaniem podatków z powodu epidemii koronawirusa.

Co to jest opłata prolongacyjna?

Opłatę prolongacyjną można określić jako swoiste oprocentowanie "kredytu podatkowego", gdyż powstaje w wyniku odroczenia terminu płatności podatku (lub zaległości podatkowej) lub rozłożenia płatności podatku na raty. Regulacje dotyczące opłaty prolongacyjnej zawiera art. 57 ustawy - Ordynacja podatkowa.

Stawka opłaty prolongacyjnej

Stawka opłaty prolongacyjnej jest równa obniżonej stawce odsetek za zwłokę, zgodnie z art. 57 § 2 ustawy - Ordynacja podatkowa.

| Stawka opłaty prolongacyjnej | Podstawa prawna | ||||

| Od 8 stycznia 2016 r. | 4% | M.P. z 2016 r., poz. 20 | |||

Opłata prolongacyjna w czasie koronawirusa

Na czas epidemii koronawirusa ustawodawca podjął decyzję o rezygnacji z opłaty prolongacyjnej z tytułu rozłożenia na raty lub odroczenia terminu płatności podatków i zaległości podatkowych, które są dochodem budżetu państwa.

Opłata prolongacyjna - jak obliczyć?

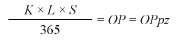

Opłata prolongacyjna jest naliczana według wzoru:

gdzie poszczególne symbole i liczby oznaczają:

K - kwotę odroczonego lub rozłożonego na raty podatku, odroczonej lub rozłożonej na raty zaległości podatkowej,

L - liczbę dni, na które odroczono termin płatności podatku lub zapłatę zaległości podatkowej bądź rozłożono na raty zapłatę podatku lub zaległości podatkowej,

S - stawkę opłaty prolongacyjnej,

365 - liczbę dni w roku,

OP - kwotę opłaty prolongacyjnej,

OPpz - kwotę opłaty prolongacyjnej po zaokrągleniu.

Kalkulator opłaty prolongacyjnej

Kalkulator opłaty prolongacyjnej, z którego mogą skorzystać podatnicy, posłuży do wyliczania ustalanej od kwoty podatku lub zaległości podatkowej zgodnie z ustawą Ordynacja podatkowa.

Zobacz: Kalkulator opłaty prolongacyjnej

Kiedy nalicza się odsetki za zwłokę?

Odsetki za zwłokę są naliczane do dnia, włącznie z tym dniem:

1) zapłaty podatku;

2) wpłacenia podatku osobie uprawnionej do pobierania podatków;

3) potrącenia;

4) przeniesienia własności rzeczy lub praw majątkowych w związku z wykonaniem umowy, o której mowa w art. 66 § 2 ustawy;

5) wpłacenia przez podatnika równowartości nienależnie otrzymanej kwoty nadpłaty lub kwoty zwrotu podatku oraz otrzymanego oprocentowania;

6) zaliczenia nadpłaty wraz z jej oprocentowaniem lub zwrotu podatku na poczet zaległości podatkowej;

7) złożenia zeznania podatkowego za rok podatkowy lub inny okres rozliczeniowy, a w przypadku niezłożenia zeznania w terminie, na ostatni dzień terminu złożenia zeznania - od nieuregulowanych w terminie płatności w całości lub w części zaliczek na podatek dochodowy.

Odsetki za zwłokę od zobowiązań podatkowych zabezpieczonych hipoteką lub zastawem skarbowym

Odsetki za zwłokę od zobowiązań podatkowych zabezpieczonych hipoteką lub zastawem skarbowym są naliczane do dnia upływu terminu przedawnienia zobowiązania podatkowego, włącznie z tym dniem.

Stosuje się to również do zabezpieczonych hipoteką lub zastawem skarbowym należności płatników lub inkasentów.

Podanie o umorzenie odsetek za zwłokę od zaległości podatkowych

W razie złożenia podania o umorzenie odsetek za zwłokę od zaległości podatkowych, odsetki za zwłokę są naliczane do dnia wniesienia podania, włącznie z tym dniem.

W przypadku wydania decyzji umarzającej odsetki za zwłokę dalsze odsetki za zwłokę od nieuregulowanej zaległości podatkowej są naliczane, począwszy od dnia następującego po dniu wniesienia podania.

Jeżeli decyzja odmawiająca umorzenia zaległości podatkowej została doręczona podatnikowi:

1) przed upływem dwóch miesięcy od dnia wniesienia podania, odsetki za zwłokę są naliczane, począwszy od dnia następującego po upływie terminu płatności podatku;

2) po upływie dwóch miesięcy od dnia wniesienia podania, dalsze odsetki za zwłokę są naliczane z wyłączeniem okresu od dnia następującego po dniu wniesienia podania do dnia doręczenia tej decyzji, włącznie z tym dniem.

Od zaległości podatkowych, których zapłata została odroczona lub rozłożona na raty, odsetki za zwłokę są naliczane do dnia wniesienia podania o odroczenie lub rozłożenie na raty zapłaty zaległości podatkowej, włącznie z tym dniem, z zastrzeżeniem § 10 rozporządzenia.

Jeżeli decyzja odmawiająca odroczenia terminu płatności lub rozłożenia na raty zapłaty podatku albo odmawiająca odroczenia lub rozłożenia na raty zapłaty zaległości podatkowej została doręczona podatnikowi:

1) przed upływem dwóch miesięcy od dnia wniesienia podania, odsetki za zwłokę są naliczane, począwszy od dnia następującego po upływie terminu płatności podatku;

2) po upływie dwóch miesięcy od dnia wniesienia podania, dalsze odsetki za zwłokę są naliczane z wyłączeniem okresu od dnia następującego po dniu wniesienia podania do dnia doręczenia tej decyzji, włącznie z tym dniem.

Kiedy nalicza się opłatę prolongacyjną?

Opłata prolongacyjna jest naliczana w przypadku:

1) wydania decyzji o odroczeniu terminu płatności lub o rozłożeniu na raty zapłaty podatku - od dnia następującego po upływie terminu płatności podatku;

2) wydania decyzji o odroczeniu lub rozłożeniu na raty zapłaty zaległości podatkowej - od dnia następującego po dniu, w którym złożono podanie w tej sprawie.

Rozłożenie na raty, zapłata odroczonego podatku

W przypadku wydania decyzji o rozłożeniu na raty zapłaty podatku lub zaległości podatkowej opłata prolongacyjna jest naliczana odrębnie od każdej raty przypadającej do zapłaty.

Opłata prolongacyjna jest naliczana za okres do dnia upływu odroczonego terminu płatności podatku lub zaległości podatkowej albo terminu zapłaty poszczególnych rat podatku lub zaległości podatkowej.

Zapłata odroczonego podatku lub zaległości podatkowej albo rozłożonego na raty podatku lub zaległości podatkowej, przed upływem terminu płatności, nie stanowi podstawy do obniżenia wysokości opłaty prolongacyjnej.

Zapłata opłaty prolongacyjnej przed upływem terminu płatności nie stanowi podstawy do obniżenia jej wysokości.

Przepisy § 9-12 rozporządzenia stosuje się odpowiednio do odroczenia lub rozłożenia na raty zapłaty należności płatników lub inkasentów.

Zobacz także: Ulgi w spłacie zobowiązań podatkowych w czasie pandemii - jak uzyskać?

Podstawa prawna:

- OBWIESZCZENIE MINISTRA FINANSÓW, FUNDUSZY I POLITYKI REGIONALNEJ z dnia 1 kwietnia 2021 r. w sprawie ogłoszenia jednolitego tekstu rozporządzenia Ministra Finansów w sprawie naliczania odsetek za zwłokę oraz opłaty prolongacyjnej, a także zakresu informacji, które muszą być zawarte w rachunkach - Dziennik Ustaw rok 2021 poz. 703

- ustawa z dnia 29 sierpnia 1997 r. Ordynacja podatkowa t.j. z dnia 31 lipca 2020 r. (Dz.U. z 2020 r., poz. 1325)

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA