Ulga mieszkaniowa przy zamianie mieszkania w kredycie

REKLAMA

REKLAMA

REKLAMA

REKLAMA

Zwrócił na to uwagę czytelnik DGP po przeczytaniu relacji z wyroków sądów administracyjnych. W jego przekonaniu potwierdzają one, że ulga mieszkaniowa sprzyja majętnym, inwestującym w kolejne lokale, a dyskryminuje osoby ubogie, które pieniądze ze sprzedaży mieszkania muszą przeznaczyć na spłatę starych zobowiązań.

Sądy uznają jednak, że odliczenie nie może przysługiwać dwukrotnie z tytułu tych samych wydatków; raz jako koszt przy sprzedaży mieszkania, a drugi raz jako wydatek objęty ulgą mieszkaniową.

Trzy mieszkania

W korzystnej sytuacji są ci, którzy – mając już gdzie mieszkać – sprzedają inną nieruchomość (np. odziedziczoną) i za otrzymane pieniądze kupują kolejny lokal, argumentując to potrzebą zaspokojenia własnych celów mieszkaniowych. Zdaniem sądów tacy podatnicy mogą korzystać z ulgi mieszkaniowej i nie płacić PIT od dochodu ze zbycia nieruchomości.

REKLAMA

Potwierdzają to wyroki NSA, przykładowo z 17 maja 2017 r. (sygn. akt II FSK 1053/15). Dotyczył on podatnika, który odziedziczył udział w mieszkaniu po babci, a następnie szybko go sprzedał. Za uzyskane pieniądze i nowo zaciągnięty kredyt kupił dwa kolejne mieszkania. Nie zapłacił podatku od dochodu ze sprzedaży udziału po babci, bo zadeklarował, że pieniądze przeznaczy na własne cele mieszkaniowe.

Fiskus zażądał jednak podatku. Zwrócił uwagę na to, że mężczyzna ma już gdzie mieszkać, a nowe lokale zamierza wynajmować.

Podatnik wygrał w sądach. Stwierdziły one, że przepisy ustawy o PIT nie zakazują posiadania więcej niż jednego lokum na cele mieszkaniowe i czerpania pożytku z najmu.

Podobnie NSA orzekł w wyroku z 29 listopada 2016 r. (sygn. akt II FSK 3126/14). Wyjaśnił, że zakup trzech lokali i ich czasowy wynajem nie wyklucza ulgi w PIT. Sąd dodał, że nie trzeba się od razu wprowadzać, żeby realizować cele mieszkaniowe.

Kłopotliwa zamiana

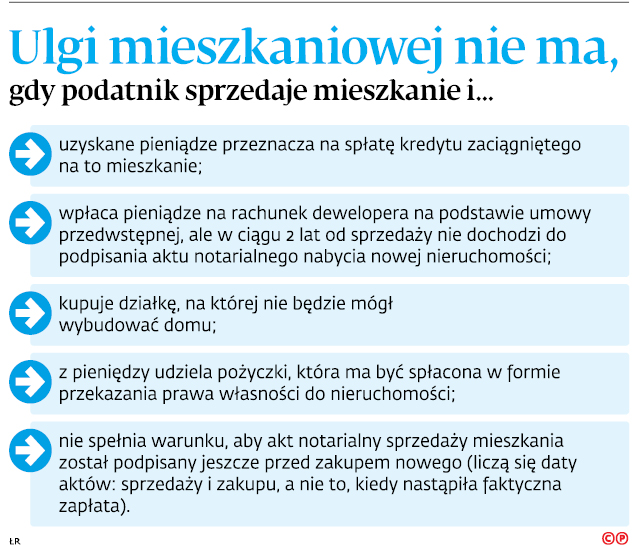

Inna jest linia orzecznicza w sprawie tych, którzy chcą sprzedać mieszkanie kupione na kredyt, żeby zamienić je na większe. Takie osoby mogą mieć problem ze skorzystaniem z ulgi mieszkaniowej.

Potwierdza to wyrok NSA z 7 lutego 2017 r. (sygn. akt II FSK 82/15). Dotyczył on małżonków, którzy po upływie sześciu miesięcy sprzedali mieszkanie kupione na kredyt, a większość pieniędzy przeznaczyli na jego spłatę. Resztę wpłacili deweloperowi na zakup nowego mieszkania. NSA uznał, że ta część przychodu, która poszła na spłatę kredytu, nie jest objęta ulgą, bo nie dotyczy realizacji celu mieszkaniowego. Nie jest nim bowiem spłata kredytu zaciągniętego na zbywane mieszkanie.

Tak samo orzekł NSA w wyroku z 10 maja 2017 r. (sygn. akt II FSK 991/15).

Jak jest, każdy widzi

To problem podatników, których nie stać na spłatę kredytu przed zakupem nowego, większego lokum i pieniądze ze sprzedaży starego mieszkania muszą w pierwszej kolejności przeznaczyć na uregulowanie dotychczasowych zobowiązań.

Sądową wykładnię przepisów krytykują też doradcy podatkowi. Joanna Stolarek, lider praktyki PIT w Kancelarii Ożóg Tomczykowski, zwraca uwagę na to, że osoby, które sprzedają nieruchomości i spłacają stare kredyty, aby zaciągnąć nowe, często nie mają innego wyjścia. Chcąc zaciągnąć kredyt na nowe lokum, muszą sprzedać stare mieszkanie i spłacić zobowiązania zaciągnięte na jego zakup. Zdaniem ekspertki z literalnej wykładni przepisów wcale nie wynika, żeby spłata kredytu na zbywane mieszkanie nie mogła zostać uznana za cel mieszkaniowy.

Sprawdź: INFORLEX SUPERPREMIUM

Również Grzegorz Grochowina, tax manager w KPMG, podkreśla, że za argumentacją sądów (iż spłata kredytu na zbywane mieszkanie nie może być objęta zwolnieniem) nie stoi konkretny przepis.

– Sądy powołują się jedynie na to, że gdyby taka spłata była objęta ulgą, to podatnik dwukrotnie odliczyłby te same wydatki: raz jako koszt sprzedaży, drugi raz w ramach ulgi mieszkaniowej – mówi ekspert z KPMG. ⒸⓅ

OPINIA

Kto ma już dom i kupuje nowy, nie realizuje celów mieszkaniowych

Teresa Kozina

kierownik Pierwszego Referatu Czynności Analitycznych i Sprawdzających Urzędu Skarbowego w Wadowicach

Nie zgadzam się z tezą, że ulga mieszkaniowa sprzyja tylko osobom majętnym. U podstaw zwolnienia z podatku leży założenie, że nie powinny zostać opodatkowane środki wydatkowane na realizację nowego celu mieszkaniowego. Warunkiem zwolnienia podatkowego jest wykazanie przez podatnika, że były to jego własne cele mieszkaniowe. Wydatkowanie przychodu na własne cele mieszkaniowe oznacza, że celem podatnika jest realizacja potrzeby zapewnienia sobie dachu nad głową, dążenie, aby w tym nowym lokalu mieszkać.

Zwolnienie od podatku PIT nie obejmuje zaspokojenia czyichkolwiek potrzeb mieszkaniowych lub potrzeb innych niż mieszkaniowe, np. rekreacyjne. Nie zaspokaja własnych potrzeb mieszkaniowych osoba, która – posiadając własne miejsce zamieszkania – nabywa kolejne nieruchomości w celach lokaty kapitału, prowadzenia inwestycji w postaci najmu, celem późniejszej ich odsprzedaży z zyskiem lub w celu zaspokojenia potrzeb mieszkaniowych innych osób czy na potrzeby inne niż mieszkaniowe. ⒸⓅ

Patrycja Dudek

REKLAMA

REKLAMA