Jeden wzór deklaracji na podatek od nieruchomości od 2018 roku

REKLAMA

REKLAMA

Problem ma rozwiązać projekt uproszczeń podatkowych dla przedsiębiorców, który jest elementem Konstytucji Biznesu. Zakłada on, że powstaną ujednolicone dla całego kraju wzory informacji (składają je osoby fizyczne) i deklaracji (składanych przez osoby prawne) dotyczące podatku od nieruchomości, rolnego i leśnego.

REKLAMA

REKLAMA

– Obecnie pracujemy z Ministerstwem Finansów nad ostatecznym kształtem tego projektu – przyznaje Paweł Nowak z Ministerstwa Rozwoju. Jeszcze w I kw. tego roku ma on zostać skierowany do uzgodnień i konsultacji. Zmiany mają zacząć obowiązywać od 2018 r.

Wzór pod wymiar

Doktor hab. Bogumił Pahl z Katedry Prawa Finansowego Uniwersytetu Warmińsko-Mazurskiego przypomina, że samorządy od dawna o to zabiegały, ale ich prośby pozostawały bez odzewu.

Ministerstwo Finansów twierdziło, że nie da się opracować jednego wzoru formularza z powodu możliwości różnicowania stawek i wprowadzania zwolnień przez rady gmin.

REKLAMA

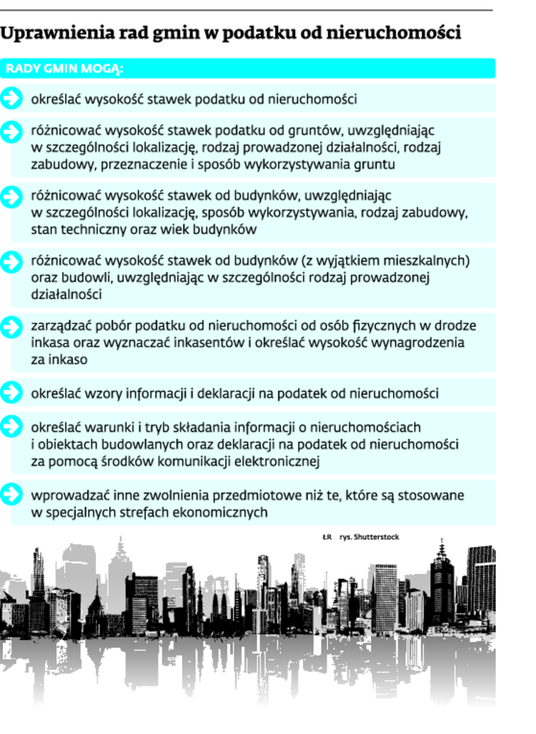

– Rady gmin mogą różnicować stawki podatku od nieruchomości dla poszczególnych rodzajów przedmiotów opodatkowania oraz wprowadzać dodatkowe zwolnienia, niewymienione wprost w ustawie o podatkach i opłatach lokalnych – tłumaczy Marcin Kukuła, starszy konsultant w zespole ds. podatku od nieruchomości w Deloitte.

Przykładowo rady mogą wprowadzić stawkę dla budynków związanych z prowadzeniem działalności gospodarczej oraz odrębną dla budynków związanych z działalnością o określonej powierzchni handlowej. Na takie rozwiązanie zdecydowało się kilka gmin w Polsce (np. Biała Podlaska, Kraśnik, Zielona Góra). Deklaracja musi więc tam uwzględniać możliwość wpisania stawki dla zwykłej działalności oraz dla działalności związanej z handlem wielkopowierzchniowym.

Polecamy: Komplet żółtych książek – Podatki 2017

– Wzór deklaracji na podatek od nieruchomości będzie uwzględniał kompetencje rad gmin, czyli możliwość różnicowania stawek i wprowadzania zwolnień – zapewnia Paweł Nowak z resortu rozwoju.

Bogumił Pahl przypomina, że ujednolicony wzór deklaracji już obowiązuje dla podatku od środków transportowych i się sprawdza. – Mimo że wzór formularza określa minister finansów, w żaden sposób nie wpływa to na uprawnienia rady gminy do różnicowania stawek tego podatku i wprowadzania zwolnień przedmiotowych – zwraca uwagę ekspert.

Na ujednoliceniu wzorów informacji i deklaracji skorzystają zarówno gminy, jak i podatnicy, przede wszystkim ci, którzy płacą podatek w wielu gminach, czasem nawet w kilkuset więcej. W szczególności są to właściciele obiektów (budowli) liniowych, czyli głównie przedsiębiorstwa przesyłowe i telekomunikacyjne.

– Rady gmin z kolei zostaną zwolnione z obowiązku uchwalania wzorów deklaracji na podatek od nieruchomości obowiązujących w poszczególnych latach – zwraca uwagę Marcin Kukuła.

E-deklaracje dla podatku od nieruchomości, rolnego i leśnego

Projekt zakłada również powstanie systemu e-deklaracji dla podatku od nieruchomości, rolnego i leśnego. Sposób przesyłania informacji i deklaracji przez internet oraz rodzaj e-podpisu ma określić minister finansów w rozporządzeniu.

Wprawdzie obecna ustawa o podatkach i opłatach lokalnych pozwala na składanie formularzy drogą elektroniczną, ale w praktyce – jak zauważa Bogumił Pahl – niewiele gmin się na to zdecydowało (np. Kraków, Miękinia i Frysztak).

Przykład Krakowa pokazuje, że nawet tam, gdzie można już wysyłać e-deklarację na podatek od nieruchomości, niewiele podmiotów z tej możliwości korzysta. – W 2016 r. spośród około 10 tys. osób prawnych będących podatnikami podatku od nieruchomości na przesłanie deklaracji przez internet zdecydowało się zaledwie 151. Oznacza to, że e-deklaracje przesłało tylko 1,5 proc. podatników – informuje Maciej Grzyb, dyrektor biura prasowego Urzędu Miasta Krakowa.

Polecamy: Monitor Księgowego – prenumerata

Wyjaśnia, że deklaracje można przesyłać za pomocą platformy ePUAP. Mogą być one podpisane bezpiecznym e-podpisem weryfikowanym za pomocą ważnego kwalifikowanego certyfikatu lub podpisem potwierdzonym profilem zaufanym ePUAP.

Zdaniem Mariusza Uniska, dyrektora ds. doradztwa podatkowego w Instytucie Studiów Podatkowych Modzelewski i Wspólnicy, podstawową barierą we wprowadzaniu e-deklaracji w gminach były i są nadal koszty związane z wdrożeniem takiego systemu. Jest też bariera psychologiczna – tak wśród władz/pracowników organów, jak i podatników.

– Biorąc pod uwagę dotychczasowe doświadczenia w informatyzacji procesów podatkowych (e-pełnomocnictwa czy nieustanny chaos związany z wdrażaniem JPK), należy być bardzo umiarkowanym optymistą co do wdrożenia systemu e-deklaracji – uważa Mariusz Unisk. ⒸⓅ

Łukasz Zalewski

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA