Jak ponaglić opieszały organ podatkowy

REKLAMA

REKLAMA

Organy podatkowe powinny rozpatrywać sprawy niezwłocznie. Maksymalny termin do załatwienia sprawy wynosi miesiąc, a sprawy szczególnie skomplikowanej 2 miesiące (art. 139 § 1 Ordynacji podatkowej). Jest też kilka wyjątków od tej zasady, np. termin rozpatrzenia wniosku o udzielenie interpretacji podatkowej wynosi 3 miesiące.

REKLAMA

REKLAMA

Należy pamiętać, że do terminów załatwienia sprawy nie są zaliczane terminy przewidziane na wykonanie określonej czynności, okresy zawieszenia postępowania oraz okresy opóźnień z winy strony albo z przyczyn niezależnych od organu (art. 139 § 4 Ordynacji podatkowej).

PRZYKŁAD

Janusz Kowalski złożył 20 września wniosek o wszczęcie postępowania podatkowego w sprawie umorzenia zaległości podatkowej. Organ podatkowy po przeanalizowaniu wniosku wezwał pana Janusza do uzupełnienia braków formalnych wniosku. Wyznaczył na tę czynność 7 dni od daty doręczenia podatnikowi wezwania. Pan Janusz uzupełnił braki formalne wniosku i postępowanie podatkowe mogło być kontynuowane. Gdyby organ podatkowy nie wzywał podatnika do uzupełnienia wniosku, powinien postępowanie podatkowe skończyć decyzją najpóźniej 19 października. Jednak w związku z wezwaniem wnioskodawcy do uzupełnienia braków formalnych wniosku decyzja mogła być wydana najpóźniej 26 października. Organ wydał decyzję w tym terminie zgodnie z przepisami.

REKLAMA

Przepisy Ordynacji podatkowej dają też urzędom skarbowym możliwość przedłużenia postępowania, gdy nie można go zakończyć w terminie. Wówczas muszą one podać nowy termin zakończenia sprawy i przyczyny, które uniemożliwiają doprowadzenie sprawy do finału w ustawowym terminie (art. 140 Ordynacji podatkowej).

WAŻNE!

Gdy postępowanie podatkowe przedłuża się i nie można go zakończyć w terminie określonym przepisami Ordynacji podatkowej, organ podatkowy powinien zawiadomić o tym stronę postępowania, podając przyczyny niedotrzymania terminu i wskazując nowy termin załatwienia sprawy.

Niestety, przepisy nie określają maksymalnego terminu prowadzenia postępowania podatkowego oraz nie definiują pojęcia bezczynności organów podatkowych. Jednak jak stwierdził Naczelny Sąd Administracyjny w wyroku z 22 grudnia 1998 r. (sygn. akt III SAB 77/98):

Z bezczynnością organu administracji publicznej mamy do czynienia wtedy, gdy w ustalonym terminie organ ten nie podjął żadnych czynności w sprawie lub wprawdzie prowadził postępowanie, ale nie zakończył go wydaniem w terminie decyzji, postanowienia ani też innego aktu lub nie podjął stosownej czynności.

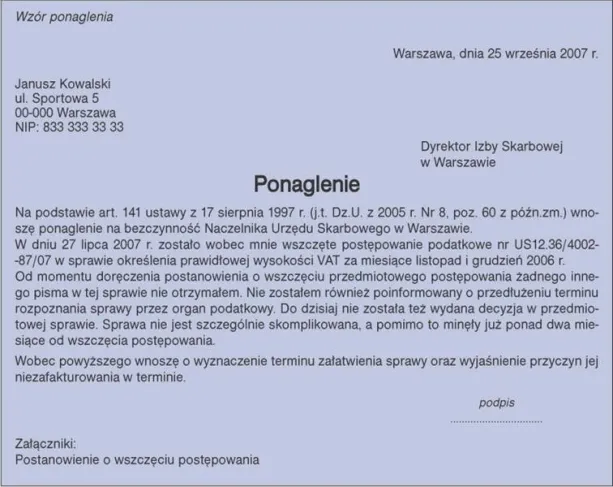

W przypadku gdy organ podatkowy nie podejmuje jakichkolwiek czynności w sprawie, podatnik może na to zareagować. Pierwszym i podstawowym środkiem jest ponaglenie organu podatkowego (podajemy przykładowy wzór takiego pisma). Ponaglenie składa się do organu podatkowego wyższego stopnia niż prowadzący postępowanie, np. gdy trwające zbyt długo postępowanie podatkowe prowadzi naczelnik urzędu skarbowego, to ponaglenie należy złożyć do dyrektora izby skarbowej (art. 141 § 1 pkt 1 Ordynacji podatkowej).

Ponaglenie może wywołać skutki wobec urzędnika prowadzącego postępowanie podatkowe. Za niezałatwienie sprawy w terminie urzędnik prowadzący sprawę podlega odpowiedzialności porządkowej lub dyscyplinarnej albo innej odpowiedzialności przewidzianej przepisami prawa (art. 142 Ordynacji podatkowej).

Ostatecznym środkiem mobilizującym urząd jest skarga do sądu administracyjnego na bezczynność urzędu (art. 3 § 2 pkt 8 Prawa o postępowaniu przed sądami administracyjnymi). Skarga jest dopuszczalna po bezskuteczności ponaglenia (art. 52 § 1 i 2 Prawa o postępowaniu przed sądami administracyjnymi).

Należy pamiętać, że opisane zasady ponaglania opieszałych urzędów dotyczą nie tylko bezczynności organów podatkowych, lecz również innych organów administracji, np. urzędu gminy, starostwa powiatowego, załatwiających sprawy na podstawie Kodeksu postępowania administracyjnego. Terminy załatwiania spraw są uregulowane w art. 35-38 k.p.a. Ustanawiają one analogiczne zasady do opisanych wyżej.

• art. 139-142 ustawy z 29 sierpnia 1997 r. - Ordynacja podatkowa - j.t. Dz.U. z 2005 r. Nr 8, poz. 60; ost.zm. Dz.U. z 2007 r. Nr 120, poz. 818

• art. 3 § 2 pkt 8 i art. 52 § 1 i 2 ustawy z 30 sierpnia 2002 r. - Prawo o postępowaniu przed sądami administracyjnymi - Dz.U. Nr 153, poz. 1270; ost.zm. Dz.U. z 2007 r. Nr 120, poz. 818

Grzegorz Błażejczyk

ekspert w zakresie podatków

REKLAMA

REKLAMA