Wykreślenie podatnika VAT z rejestru za transakcje z oszustami

REKLAMA

REKLAMA

Zdaniem ekspertów sprawa znajdzie finał w Trybunale Konstytucyjnym i Trybunale Sprawiedliwości UE, bo przepis, który na to pozwala, wprowadza odpowiedzialność za działania innego podmiotu, narusza zasadę neutralności VAT, a na dodatek jest wyjątkowo nieprecyzyjny.

REKLAMA

REKLAMA

– Cel jest szczytny. Chodzi o wyłączenie z grupy podatników podmiotów, które uczestniczą w procederze wyłudzania VAT. Faktycznie jednak ustawodawca stworzył bubel prawny, który przy odrobinie złej woli może być nadużywany w drastyczny sposób – uważa doradca podatkowy Radosław Kowalski.

Wtóruje mu Marta Szafarowska, partner w GEKKO Taxens Doradztwo Podatkowe. – W założeniu możliwość wykreślenia z rejestru ma działać jak straszak. Chodzi o to, żeby kontrahenci pilnowali siebie nawzajem – mówi Szafarowska. Od razu dodaje jednak, że fiskus żąda niemożliwego i zamierza karać tych, którzy sami zostaną oszukani.

Paradoksalnie swojego nowego uprawnienia boją się nawet pracownicy urzędów skarbowych. Uważają, że dostali do ręki bat bez instrukcji obsługi. – Skoro przepis jest, to trzeba będzie go stosować, ale nie wiadomo jak, bo jest w nim więcej dziur niż w szwajcarskim serze – mówi pracownik US, który chce pozostać anonimowy.

REKLAMA

Polecamy książkę: VAT 2017. Komentarz

Bat na karuzele

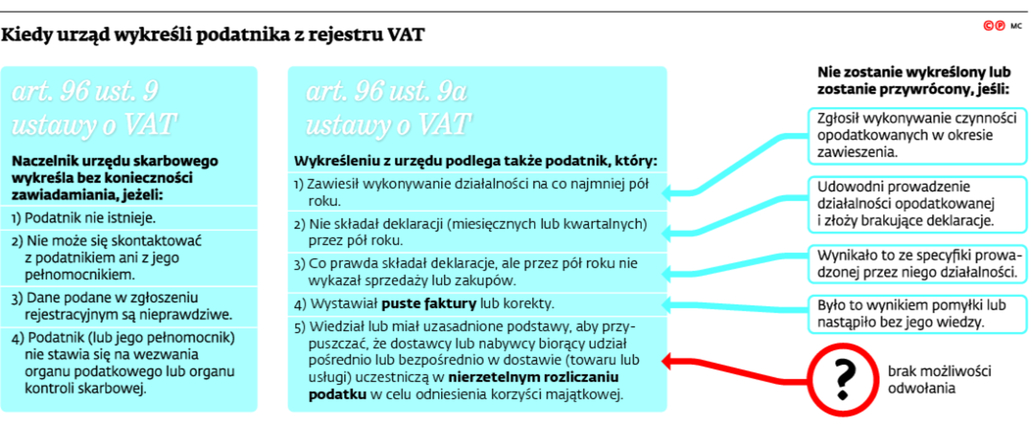

Z początkiem 2017 r. ustawodawca rozszerzył katalog sytuacji, w których naczelnik urzędu skarbowego jest uprawniony do wyrejestrowania podatnika z bazy podatników VAT czynnych. [infografika] Z rejestru będą np. usuwani podatnicy wystawiający puste faktury lub puste korekty faktur, czyli takie, które nie dokumentowały rzeczywistej sprzedaży (art. 96 ust. 9a pkt 4 ustawy z 11 marca 2004 r. o podatku od towarów i usług; t.j. Dz.U. z 2016 r. nr 710 ze zm.; dalej: ustawa o VAT). Zastrzeżono przy tym, że przepis nie będzie miał zastosowania, o ile wystawienie faktury lub faktury korygującej było wynikiem pomyłki lub nastąpiło bez wiedzy podatnika (art. 96 ust. 9f ustawy o VAT).

Ta regulacja nikogo nie dziwi. Kontrowersje wzbudza natomiast to, że wykreślony może zostać również taki podatnik, który nie dochował należytej staranności przy doborze kontrahentów. Chodzi o tego, kto prowadząc biznes, „wiedział lub miał uzasadnione podstawy do tego, aby przypuszczać, że dostawcy lub nabywcy biorący udział pośrednio lub bezpośrednio w dostawie tego samego towaru lub usługi uczestniczą w nierzetelnym rozliczaniu podatku w celu odniesienia korzyści majątkowej” (art. 96 ust. 9a pkt 5 ustawy o VAT). Mało tego, w tym przypadku nie przewidziano żadnego mechanizmu obrony przed wyrejestrowaniem czy sposobu na urzędowe przywrócenie do rejestru!

Według Marty Szafarowskiej taka konstrukcja przepisów nie była przypadkowa. – Stoi za tym argumentacja, że jeśli podatnik świadomie wystawia puste faktury albo wie lub ma pełne podstawy do tego, żeby przypuszczać, że uczestniczy w łańcuchu transakcji nastawionym na wyłudzenie podatku i nic z tym nie robi, to co do zasady nie powinien być podatnikiem VAT i zostanie wykreślony z rejestru – tłumaczy ekspertka.

Ustawa o VAT 2017 - tekst ujednolicony

Obywatelu, bądź czujny

Problem w tym, że sankcja ukierunkowana na oszustów uderzy też w bogu ducha winnych podatników. – Żeby zostać wykreślonym z rejestru, nie trzeba wcale samemu wyłudzać podatku, czynnie uczestniczyć w tym procederze. Wystarczy nie zachować czujności – zwraca uwagę Radosław Kowalski. Podkreśla, że zgodnie z brzmieniem przepisu podatnik wcale nie musi „wiedzieć”, wystarczy, by miał „uzasadnione podstawy do tego, aby przypuszczać”, że dostawcy lub nabywcy nierzetelnie rozliczają VAT. – Na dodatek to przypuszczenie dotyczy nie tylko jego bezpośrednich kontrahentów, lecz także innych, pośrednich firm z łańcucha, których w rzeczywistości podatnik w ogóle nie może znać – mówi Kowalski. [przykład]

Podatnik odpowie za działania firmy, której nie znał i nie mógł znać

Firma A sprzedaje materiały budowlane firmie B. Firma B odsprzedaje je firmie C. Firma C uwzględnia koszt towarów w wartości usług świadczonych na rzecz firmy D. Do budżetu powinno trafić 23 proc. VAT. Zamiast tego trafia tylko 8 proc., bo firma C twierdzi, że wykorzystuje materiały budowlane do świadczenia usług budowlanych w zakresie budownictwa społecznego, na które VAT jest niższy. Zgodnie z art. 96 ust. 9a pkt 5 ustawy o VAT firma A może zostać pozbawiona statusu czynnego podatnika VAT, jeśli fiskus uzna, że miała podstawy przypuszczać, iż dojdzie do nierzetelnego rozliczenia podatku. ⒸⓅ

Również Marta Szafarowska uważa, że przepis został skonstruowany tak, iż żaden podmiot funkcjonujący na rynku nie może czuć się bezpieczny. – Zasadniczo nie ma takiej możliwości, żeby podatnik miał wiedzę na temat wszystkich firm, które biorą udział w obrocie. Owszem, są towary, przy nabyciu których udaje się prześledzić cały łańcuch dostaw, np. samochody, ale w większości przypadków jest to niemożliwe – uważa ekspertka. Tłumaczy, że żaden kontrahent nie ujawni danych swoich partnerów biznesowych, bo te są tajemnicą handlową. Zgadza się z tym Dariusz Malinowski, partner w KPMG, który uważa, że należyta staranność powinna być wymagana tylko w odniesieniu do transakcji z bezpośrednimi kontrahentami.

Eksperci obawiają się też, że strach przed wykreśleniem z rejestru doprowadzi do paranoi. Ich zdaniem firmy zaczną donosić na kontrahentów, często bez żadnych powodów, a przez to wzrośnie liczba i koszty kontroli.

Bolesne skutki

Doradcy podatkowi są zgodni co do tego, że wykreślenie firmy z rejestru VAT nie oznacza zakazu wykonywania działalności. Może jednak skutkować utratą zamówień, zleceń i kontraktów, bo wykreślony przestaje być wiarygodny dla kontrahentów. – Obecnie firmy periodycznie weryfikują podmioty, z którymi współpracują. Jeśli kontrahenta nie ma w bazie czynnych podatników VAT, to rezygnują z transakcji, a jeśli już do niej doszło, to rezygnują z odliczenia podatku naliczonego z wystawionych przez niego faktur – mówi Marta Szafarowska. Wyjaśnia, że teoretycznie taki podatek jest możliwy do odliczenia, ale firmy się na to nie decydują, bo wolą stracić, niż narazić się na problemy z urzędem skarbowym, który co do zasady kwestionuje takie odliczenie.

Ekspertka zwraca też uwagę na to, że wykreślenie z rejestru odbije się na wszystkich rodzajach działalności podatnika. – Jeśli przedsiębiorca prowadzi np. sklep spożywczy oraz warsztat naprawy pojazdów i dopuści się nieprawidłowości tylko w jednej sferze działalności, to i tak straci status podatnika dla obu, bo na potrzeby VAT jest jednym podatnikiem – przypomina Szafarowska. Jej zdaniem fiskus liczy na to, że rynek sam wyeliminuje wykreślonych podatników, bo kontrahenci po prostu przestaną z nimi współpracować z uwagi na ryzyko nieodliczenia podatku.

Podatku nie odliczy również sam wykreślony. Teoretycznie ma do tego prawo, bo zgodnie z orzecznictwem TSUE (np. sprawa o sygn. C-438/09) to nie formalna rejestracja, tylko podejmowane czynności decydują o statusie podatnika i prawie do odliczenia. W praktyce jednak wykreślony podatnik nie ma jak z tego prawa skorzystać, bo skoro nie ma go w rejestrze podatników VAT, to organ odwoła się do art. 88 ust. 4 ustawy o VAT, który uzależnia odliczenie od posiadania statusu czynnego podatnika VAT. – Będzie za to musiał płacić podatek należny, nawet jeżeli nie znajduje się w rejestrze, zwłaszcza jeśli wystawi fakturę – uważa Radosław Kowalski, powołując się na art. 103 ust. 1 ustawy o VAT. Skutek będzie więc taki, że na prowadzeniu działalności przez wykreślonego straci on sam i jego ewentualni kontrahenci, a zyska budżet.

Problem z powrotem

Według Marty Szafarowskiej podmioty nastawione na wyłudzanie VAT w ogóle nie będą dążyć do tego, żeby pozostać w rejestrze, tylko zlikwidują działalność i znikną, gdy fiskus ich wykreśli. Osoby odpowiedzialne za działalność tych podmiotów będą natomiast podejmować próby rejestrowania działalności na nowe podmioty. Problemy będą mieć za to zwykli podatnicy, tacy, którzy sami zostali oszukani. To oni – zdaniem ekspertki – odczują skutki niedociągnięć legislacyjnych ustawodawcy.

Nie wiadomo np., w jaki sposób wykreślony z rejestru – z powodu udziału w karuzeli – ma powrócić do łask. – Przepisy nie przewidują w ogóle możliwości jego przywrócenia ani nie dają żadnych sposobów na obronę przed wykreśleniem – zwraca uwagę Radosław Kowalski.

Zdaniem ekspertów taki przedsiębiorca nie będzie miał innej drogi niż próba ponownej rejestracji. – Nie ma przepisu, który zakazywałby złożenia ponownego zgłoszenia rejestracyjnego choćby w tym samym dniu, w którym doszło do wykreślenia. Jest za to przepis, który nakazuje organom podatkowym szczegółowo przeanalizować nowe zgłoszenie. W praktyce więc organ na pewno będzie czynił trudności przy ponownej rejestracji – uważa Marta Szafarowska.

Zgadza się z nią Roman Namysłowski, partner i doradca podatkowy w Crido Taxand. – Ponowna rejestracja jest możliwa, ale zakładam, że ten proces nie będzie łatwy, bo organy podatkowe będą szczegółowo weryfikować zgłoszenie rejestracyjne takiego podatnika – mówi Namysłowski.

Jest też wiele innych niewiadomych, np. czy urząd w ogóle poinformuje przedsiębiorcę, że wykreśla go z rejestru podatników VAT. W ust. 9a ustawy o VAT nie ma takiego zastrzeżenia, a poprzedzający go ust. 9 mówi o wykreślaniu bez zawiadamiania podatnika. [infografika]

Wątpliwości na temat tego, czy trzeba zawiadamiać o wykreśleniu, mają więc wszyscy, nawet pracownicy urzędów skarbowych. Nie są też pewni, jak mocne będą musiały być dowody na udział podatnika w karuzeli VAT, bo to też nie zostało doprecyzowane.

Pod znakiem zapytania pozostaje więc, na jakiej podstawie fiskus będzie ustalał, że podatnik „wiedział lub miał uzasadnione podstawy, by przypuszczać”, iż uczestniczy w transakcjach mających na celu wyłudzenie VAT. Zdaniem Dariusza Malinowskiego górę weźmie profiskalne podejście. – Urząd będzie to ustalał już na podstawie informacji zebranych w trakcie czynności sprawdzających czy uzyskanych od innych organów, bez przeprowadzania postępowania w tej sprawie, nie informując podatnika o wykreśleniu, a ponowna rejestracja będzie przeciągana – uważa Malinowski. ⒸⓅ

Mirosław Siwiński, radca prawny i doradca podatkowy w kancelarii prof. W. Modzelewskiego

Przepis, choć słuszny, budzi obawy ze względu na praktykę organów podatkowych. Problem polega na tym, że fiskus co do zasady kwestionuje czynności związane z faktycznymi świadczeniami tylko na tej podstawie, że na jakimś etapie łańcucha pojawił się nieuczciwy podatnik. Przez to każe tym, którzy sami zostali wkręceni w karuzelę VAT, odpowiadać za czyny osób, których nie znali i nie mogli znać. Fiskus podważa przy tym wszystkie ich działania – zweryfikowanie, czy kontrahent jest zarejestrowanym podatnikiem, to dla niego za mało, by uznać, że dołożono należytej staranności. Z kolei udokumentowanie transakcji i faktyczne dostarczenie towaru uznaje za działania podjęte w celu zakamuflowania oszustwa. Obawiam się, że przy takim podejściu organów przepis tylko pogłębi paranoję, ograniczając bezpieczny i uczciwy obrót, a wcale nie wyeliminuje oszustów. ⒸⓅ

Patrycja Dudek

REKLAMA

REKLAMA