Split payment w praktyce – wartość umowy podzielona na kilka faktur i inne problemy

REKLAMA

REKLAMA

Podzielona płatność (ang. split payment) weszła w życie od 1 lipca 2018 roku, wprowadzona ustawą z 15 grudnia 2017 roku - o zmianie ustawy o VAT oraz niektórych innych ustaw. Istota tego rozwiązania polega na podziale płatności za dany towar lub usługę - wartość netto przelewana jest bezpośrednio na rachunek bankowy dostawcy, natomiast reszta (kwota odpowiadająca podatkowi od towarów i usług), wpłacana jest na specjalny, oddzielny rachunek bankowy - tak zwany rachunek VAT. Celem wprowadzenia nowego rozwiązania miało być gwarantowanie bezpieczeństwa zapłaty zobowiązań podatkowych oraz przeciwdziałanie nadużyciom. Jak split payment zadziałało w praktyce i czego mogą spodziewać się podatnicy?

REKLAMA

Praktyczne podstawy działania mechanizmu podzielonej płatności

REKLAMA

Rachunki VAT tworzone są w banku dostawcy, obok rachunków standardowych, a znajdujące się tam środki można przeznaczyć tylko na płatność określonych zobowiązań publicznoprawnych. Co ciekawe, chcąc dokonać podzielonej płatności płatnik nie musi znać dwóch rachunków swojego kontrahenta, wystarczy, że w przelewie zaznaczy, że podzielonej płatności, a banki samodzielnie ją podzielą. W praktyce więc płatnik nie musi znać numeru konta do celów VAT.

Split payment wywołuje sprzeciw niektórych podatników, ponieważ skutkiem jego wprowadzenia jest pewne ograniczenie praw dostawcy towaru lub usługodawcy - w tym sensie, że traci on możliwość swobodnej decyzji co do dyspozycji środkami z tytułu podatku VAT (pomimo tego, że termin podatku na przykład jeszcze nie upłynął). Poza regulacjami o randze ustawy, ustawodawca wydał również objaśnienia kiedy mechanizm jest obowiązkowy oraz następnie dostarczył właściwe odpowiedzi na konkretne pytania podatników. W praktyce może okazać się, że w wielu przypadkach mechanizm podzielonej płatności wcale nie będzie obligatoryjny.

Polecamy: Instrukcje VAT

Polecamy: Biuletyn VAT

Podstawy prawne działania split payment

Pierwszym i podstawowym aktem prawnym, regulującym zasady podzielonej płatności, jest Ustawa o VAT, a dokładnie art. 108a ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz.U.2020.106 t.j. z dnia 2020.01.23, zwanej dalej "ustawa o VAT"). Zgodnie z nim, w każdym przypadku podatnik dokonujący płatności kwoty należnej z faktury, na której wskazano kwotę podatku, może skorzystać z tak zwanego mechanizmu podzielonej płatności. Należy więc w pierwszej kolejności zauważyć, że co do niektórych płatności mechanizm podzielonej płatności jest więc dobrowolny – ale to podatnik dokonujący płatności decyduje – nie dostawca towarów czy usług.

Wyciąg z przepisów

Ustawa podatek od towarów i usług

Art. 108a. [Zapłata z zastosowaniem mechanizmu podzielonej płatności]

1. Podatnicy, którzy otrzymali fakturę z wykazaną kwotą podatku, przy dokonywaniu płatności kwoty należności wynikającej z tej faktury mogą zastosować mechanizm podzielonej płatności.

1a. Przy dokonywaniu płatności za nabyte towary lub usługi wymienione w załączniku nr 15 do ustawy, udokumentowane fakturą, w której kwota należności ogółem stanowi kwotę, o której mowa w art. 19 pkt 2 ustawy z dnia 6 marca 2018 r. - Prawo przedsiębiorców, podatnicy są obowiązani zastosować mechanizm podzielonej płatności.

2. Zastosowanie mechanizmu podzielonej płatności polega na tym, że:

1) zapłata kwoty odpowiadającej całości albo części kwoty podatku wynikającej z otrzymanej faktury jest dokonywana na rachunek VAT;

2) zapłata całości albo części kwoty odpowiadającej wartości sprzedaży netto wynikającej z otrzymanej faktury jest dokonywana na rachunek bankowy albo na rachunek w spółdzielczej kasie oszczędnościowo-kredytowej, dla których jest prowadzony rachunek VAT, albo jest rozliczana w inny sposób.

Od 1 listopada 2019 roku część płatności w systemie mechanizmu podzielonej płatności, stała się jednak obowiązkowa. Zgodnie z art. 108a (zasady z zastosowaniem mechanizmu podzielonej płatności) ust. 1a ustawy o VAT, w przypadku płatności za towary lub usługi wymienione w złączniku nr 15 do ustawy o VAT, udokumentowanych fakturą, w której należności ogółem przekraczają 15 000 złotych, podatnicy mają obowiązek stosowania mechanizmu podzielonej płatności.

Wyciąg z przepisów:

Ustawa z dnia 6 marca 2018 r. Prawo przedsiębiorców (Dz.U.2019.1292 t.j. z dnia 2019.07.12)

Art. 19. [Obowiązek rozliczeń za pośrednictwem rachunku płatniczego]

Dokonywanie lub przyjmowanie płatności związanych z wykonywaną działalnością gospodarczą następuje za pośrednictwem rachunku płatniczego przedsiębiorcy, w każdym przypadku gdy:

1) stroną transakcji, z której wynika płatność, jest inny przedsiębiorca oraz

2) jednorazowa wartość transakcji, bez względu na liczbę wynikających z niej płatności, przekracza 15 000 zł lub równowartość tej kwoty, przy czym transakcje w walutach obcych przelicza się na złote według średniego kursu walut obcych ogłaszanego przez Narodowy Bank Polski z ostatniego dnia roboczego poprzedzającego dzień dokonania transakcji.

Można więc wyszczególnić dwa aspekty, które powodować będą konieczność zastosowania mechanizmu podzielonej płatności:

- płatność za towary lub usługi wymienione w załączniku numer 15 ustawy o VAT;

- płatność przekracza kwotę 15 0000 zł (lub jej równowartość).

W przypadku sytuacji obowiązkowego mechanizmu podzielonej płatności, ustawodawca wprowadził również dodatkowe zasady dotyczące treści wystawianego dokumentu księgowego. W takich wypadkach, na fakturze powinny znaleźć wyrazy „mechanizm podzielonej płatności”.

Wyciąg z przepisów:

Ustawa podatek od towarów i usług

Art. 106e. [Elementy składowe faktury]

1. Faktura powinna zawierać: [...]

18a) w przypadku faktur, w których kwota należności ogółem stanowi kwotę, o której mowa w art. 19 pkt 2 ustawy z dnia 6 marca 2018 r. - Prawo przedsiębiorców, obejmujących dokonaną na rzecz podatnika dostawę towarów lub świadczenie usług, o których mowa w załączniku nr 15 do ustawy - wyrazy "mechanizm podzielonej płatności"

Praktyczne ograniczenia dla split payment

Split payment jest sztandarową zmianą dotyczącą ustawy o VAT, która ma uszczelniać ten system podatkowy. Nie zmienia to faktu, że obowiązuje tylko w określonych sytuacjach. Podatnicy zaczęli więc dopytywać o możliwe rozwiązania i interesujące ich kwestie w tym przede wszystkim:

- o możliwości dzielenia płatności na kilka faktur (tak aby poszczególne dokumenty księgowe opiewały poniżej kwoty 15 000 zł), a co za tym idzie - niestosowanie systemu split payment;

- o możliwości podzielenia płatności na kilka faktur, w przypadku, gdy tylko jeden towar / usługa znajduje się na liście załącznika nr 15 ustawy u VAT, tak aby jeden towar był naliczany oddzielnie i mechanizm podzielonej płatności dotyczył tylko jego.

23 grudnia 2019 opublikowano objaśnienia podatkowe Ministerstwa Finansów w sprawie mechanizmu podzielonej płatności. Zgodnie z nimi, podzielona płatność ma zastosowanie tylko przy regulowaniu należności, które spełniają trzy warunki łącznie:

- przedmiotem transakcji są towary lub usługi wskazane w załączniku nr 15, oraz

- kwota należności brutto wykazana na fakturze dokumentującej dostawę towarów lub świadczenie usług z załącznika nr 15 przekracza 15000 zł,

- czynność jest dokonywana na rzecz podatnika.

Pozwala to w praktyce zdecydowanie ograniczyć płatności, co do których zastosowanie będzie miał mechanizm podzielonej płatności w wersji obligatoryjnej.

Przykłady z praktyki w objaśnieniach MF – jako bezpośrednie odpowiedzi na pytania podatników

Przykład praktyczny z objaśnień Ministerstwa Finansów:

REKLAMA

Zawarta jest umowa na wykonanie usług budowlanych z załącznika nr 15, o wartości brutto 30 000 zł, a zgodnie z postanowieniami umowy, wykonawca rozlicza odrębnie trzy etapy wykonanych robót osobnymi fakturami o wartość brutto 10000 zł każda faktura, obowiązkowy mechanizm podzielonej płatności nie będzie miał zastosowania. W takiej sytuacji wartość transakcji przekracza łącznie 15 000 zł, jednak do wystąpienia obowiązku zastosowania mechanizmu podzielonej płatności konieczne jest przekroczenie wartości brutto 15000 zł przez kwotę należności ogółem na fakturze.

Odpowiadając wprost na pierwsze wątpliwości podatników Ministerstwo wskazało, że możliwe jest podzielenie płatności z jednej umowy na kilka faktur. W takim wypadku, to od wartości faktury (konkretnej), nie zaś od wysokości całej umowy należy określać obowiązek zastosowania mechanizmu podzielonej płatności lub jego brak. W przypadku kilku faktur wysokości zobowiązania nie trzeba więc sumować.

Po drugie Ministerstwo podkreśliło również wprost, że obowiązek zastosowania mechanizmu podzielonej płatności dla płatności dotyczy tylko kwot VAT, wynikających z nabycia towarów i usług wymienionych w załączniku numer 15. Nie ma więc konieczności wyłączania tego towaru, czy usługi na inną fakturę.

Objaśnienia Ministerstwa Finansów z dnia 23 grudnia 2019 roku w sprawie mechanizmu podzielonej płatności

W przypadku, gdy faktura o wartości brutto powyżej 15000 zł będzie zawierała chociaż jedną pozycję (przykładowo na kwotę 3000 zł netto + 690 zł VAT) objętą załącznikiem nr 15, wówczas obowiązek zastosowania mechanizmu podzielonej płatności będzie dotyczył kwoty równej kwocie podatku z tej konkretnej pozycji, a więc kwoty równej 690 zł. Nie wyklucza to oczywiście możliwości uregulowania w mechanizmie podzielonej płatności części należności ponad tą objętą obowiązkiem lub całej należności z takiej faktury.

Mini kazusy. Split payment - pytania i odpowiedzi

W praktyce pojawia się wiele pytań i problemów podatników związanych z split payment. Dobrą formą wyjaśnienia tych trudności jest praca na konkretnych pytaniach, czy przykładach – czyli tak zwane mini kazusy.

- Kontrahent wystawił fakturę, na nabycie towarów innych niż objęte obligatoryjnym mechanizmem podzielonej płatności, na osobę prawna (ustawa o CIT), a mimo to oznaczył fakturę klauzulą "mechanizm podzielonej płatności". Czy muszę zastosować mechanizm?

NIE. Jeżeli nie zostają spełnione przesłanki wskazane przez ustawodawcę (np. towar nie znajduje się na liście obowiązkowych) podmiot nie musi stosować mechanizmu podzielonej płatności, nawet jeżeli kontrahent błędnie ją oznaczył.

- Kontrahent wystawił fakturę, nie oznaczając jej słowami "mechanizm podzielonej płatności" mimo, że w mojej ocenie powinna mieć taka zastosowanie. Jak mam opłacić fakturę? Czy z zastosowaniem mechanizmu podzielonej płatności?

TAK. Należy zapłacić stosując split payment. Zastosowanie mechanizmu podzielonej płatności ma zastosowanie we wszystkich przypadkach w których zdecydował ustawodawca, niezależnie od tego czy sprzedawca prawidłowo oznaczy fakturę czy nie.

- Czy możliwe jest zapłacenie w systemie split payment kartą płatniczą lub kartą kredytową?

NIE. W chwili obecnej system mechanizmu podzielonej płatności wymaga dokonania przelewu bankowego. Zapłata kartą nie jest możliwa.

- Czy możliwe jest zapłacenie gotówką w ramach mechanizmu podzielonej płatności?

NIE. W chwili obecnej system mechanizmu podzielonej płatności wymaga dokonania przelewu bankowego. Zapłata gotówką nie jest możliwa.

- Chce zapłacić poprzez mechanizm podzielonej płatności na dwa rachunki bankowe kontrahenta. Niestety na fakturze podany jest tylko jeden rachunek bankowy, co mam zrobić? Gdzie sprawdzić drugi rachunek do celów VAT partnera biznesowego? Czy musze sam szukać rachunku VAT?

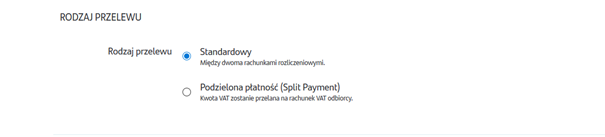

NIE. Przelew w mechanizmie podzielonej płatności nie wymaga zrobienia dwóch różnych przelewów (na rachunek zwykły i na rachunek do celów VAT). W praktyce wystarczy więc znać tylko jeden numer rachunku bankowego, a w opcjach zapłaty (w swoim banku dokonując przelewu) trzeba wybrać opcję przelew w systemie podzielonej płatności. W różnych bankach (lub SKOK) taka opcja będzie dostępna w różnym miejscu, najczęściej jednak bezpośrednio na karcie wypełnianej do przelewu (na przykład pod danymi kontrahenta).

Przykładowa opcja wyboru rodzaju przelewu (fotografia własna na podstawie systemu bankowości elektronicznej dla firm - Santander Bank):

- Otrzymałem przelew w systemie podzielonej płatności. Część środków wpłynęła na rachunek VAT. Czy będę mógł użyć ich do zapłaty VAT na fakturze od mojego dostawcy?

TAK. W przypadku płatności w systemie split payment, możliwe jest wykorzystanie środków na rachunku VAT do zapłaty podatku VAT - jeżeli wystarczy ich na opłatę podatku. Jeżeli będzie potrzeba więcej środków zostaną one uzupełnione z rachunku bieżącego (zwykłego rachunku rozliczeniowego).

- Czy moi klienci indywidualni (osoby fizyczne nie prowadzące działalności gospodarczej, konsumenci) muszą płacić w systemie podzielonej płatności?

NIE. Split payment jest obowiązkowy tylko dla przedsiębiorców.

- Mechanizm podzielonej płatności znacząco zmniejszy płynność finansową mojej firmy. Czy możliwe jest abym zastrzegł, w umowach, żeby moi kontrahenci w ten sposób nie płacili (tylko płacili standardowymi przelewami na rachunek rozliczeniowy)?

TAK, ale pod określonymi warunkami. Mechanizm podzielonej płatności powinien zostać zastosowany w określonych przez ustawodawcę przypadkach (w dużym uproszczeniu jeżeli płatność dotyczy rozliczeń pomiędzy przedsiębiorcami, na kwotę powyżej 15 000 zł, oraz dotyczy zapłaty za towary lub usługi określone w załączniku do ustawy). W innych wypadkach zastosowanie mechanizmu podzielonej płatności jest dobrowolne. Wtedy kiedy split payment jest obowiązkowy przedsiębiorca nie może zastrzegać płatności w innym systemie (nawet jeżeli tak zrobi zastrzeżenie będzie nieważne). Natomiast w sytuacji, gdy do sprzedawanych przez niego towarów czy usług split payment jest dobrowolny – wtedy w ramach swobody kształtowania umów, może w umowie zastrzec brak korzystania z mechanizmu podzielonej płatności.

- Nie mam środków na rachunku firmowym, prowadzę jednoosobową działalność gospodarczą. Czy mogę zapłacić kontrahentowi ze swojego prywatnego rachunku bankowego?

NIE. Zapłata w systemie mechanizmu podzielonej płatności możliwa jest tylko z rachunków firmowych przedsiębiorców. Dlatego nie będzie możliwe zapłacenie z rachunku prywatnego w systemie split payment, nawet przez osobę fizyczną prowadzącą działalność gospodarczą.

- W ramach umowy współpracy z kontrahentem przez rok będę dokonywać płatności po 5000 zł miesięcznie, w ramach ustalonych rat. Całość będzie mi oddana po 12 miesiącach prac (kontrakt trwa 12 miesięcy) W sumie wartość współpracy przekroczy jednak kwotę 15 000 zł, ale każda faktura będzie opiewać tylko na 5000 zł. Czy muszę zastosować system płatności split payment? Jeżeli tak to czy od początku współpracy czy od przekroczenia kwoty limitu 15 000 zł (czyli po 3 miesiącach)?

NIE. W przypadku jeżeli podział na faktury jest uzasadniony biznesowo (nie jest fikcyjny) to kwotę graniczną 15 000 zł należy odnosić do każdej z faktur oddzielnie (a nie do całości wartości współpracy). Dlatego w takiej sytuacji nie ma obowiązku zastosowania mechanizmu podzielonej płatności, pomimo, że wartość całej umowy przekracza kwoty limitów.

Powyższe mini kazusy zostały przygotowane na podstawie objaśnień podatkowych Ministra Finansów z 23 grudnia 2019 roku w sprawie mechanizmu podzielonej płatności, indywidualnych interpretacji podatkowych Dyrektora Krajowej Informacji Skarbowej i przepisów prawa.

REKLAMA

REKLAMA