Deklaracja importowa VAT-IM - nowy wzór od 30 maja 2020 r.

REKLAMA

REKLAMA

Nową deklarację wprowadza rozporządzenie Ministra Finansów z dnia 19 maja 2020 r. w sprawie deklaracji importowej o podatku od towarów i usług (Dziennik Ustaw rok 2020 poz. 907). Rozporządzenie wchodzi w życie po upływie 7 dni od dnia ogłoszenia, czyli 30 maja 2020 r.

REKLAMA

REKLAMA

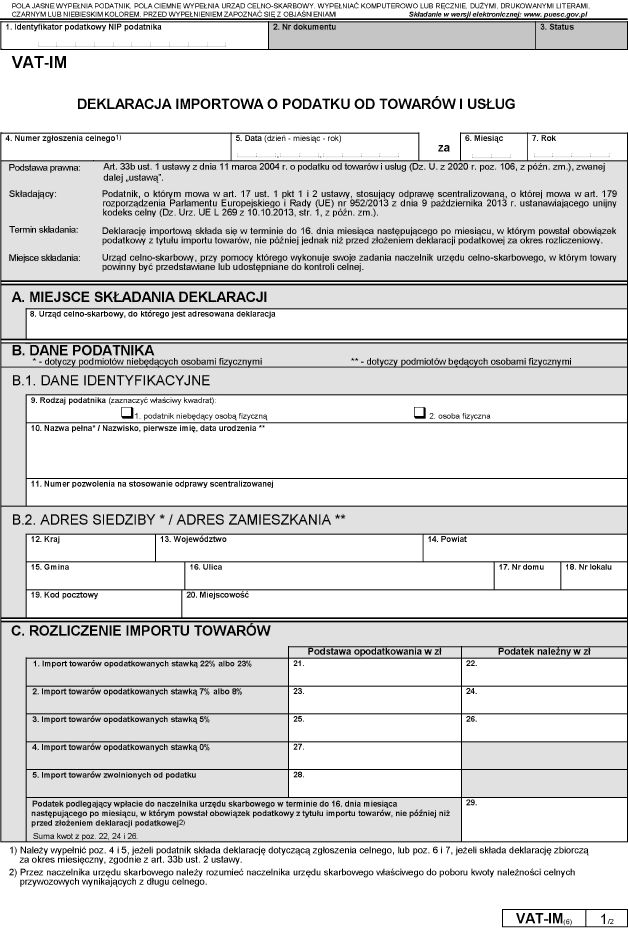

Nowy wzór deklaracji importowej

Rozporządzenie MF określa:

1) wzór deklaracji o podatku od towarów i usług dla importu towarów, zwanej dalej "deklaracją importową", wraz z objaśnieniami co do sposobu jej wypełnienia;

2) miejsce i sposób składania deklaracji importowej;

REKLAMA

3) właściwość miejscową naczelnika urzędu celno-skarbowego.

Niniejsze rozporządzenie było poprzedzone rozporządzeniem Ministra Rozwoju i Finansów z dnia 24 lutego 2017 r. w sprawie deklaracji importowej dla podatku od towarów i usług (Dz. U. poz. 417 oraz z 2019 r. poz. 415), które traci moc z dniem wejścia w życie niniejszego rozporządzenia zgodnie z art. 25 ust. 1 ustawy z dnia 4 lipca 2019 r. o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw (Dz. U. poz. 1520 oraz z 2020 r. poz. 568).

Obowiązek składania deklaracji

Wyjaśnijmy, że deklarację importową VAT-IM zobowiązani są składać podatnicy posiadających i stosujących pozwolenie na stosowanie odprawy scentralizowanej w odniesieniu do składanego zgłoszenia celnego. W przypadku gdy towary powinny być przedstawiane lub udostępniane do kontroli tylko w jednym urzędzie celnym, podatnik może złożyć deklarację importową zbiorczą za okres miesięczny.

Deklaracja importowa jest składana naczelnikowi urzędu celno-skarbowego w dwóch egzemplarzach. Naczelnik urzędu celno-skarbowego potwierdza przyjęcie deklaracji importowej i zwraca potwierdzony egzemplarz podatnikowi.

Właściwym miejscowo w sprawach związanych z podatkiem od towarów i usług z tytułu importu towarów obliczonym i wykazanym w deklaracji importowej jest naczelnik urzędu celno-skarbowego, w którym towary powinny być przedstawiane lub udostępniane do kontroli celnej.

Formularz VAT-IM należy składać w terminie do 16. dnia miesiąca następującego po miesiącu, w którym powstał obowiązek podatkowy z tytułu importu towarów, nie później jednak niż przed złożeniem deklaracji podatkowej dla podatku od towarów i usług za okres rozliczeniowy.

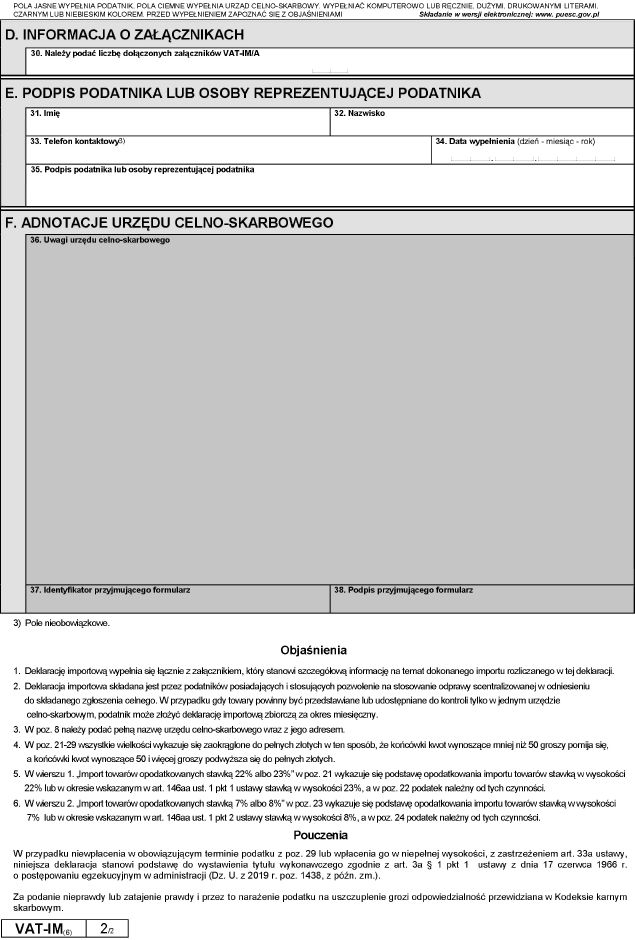

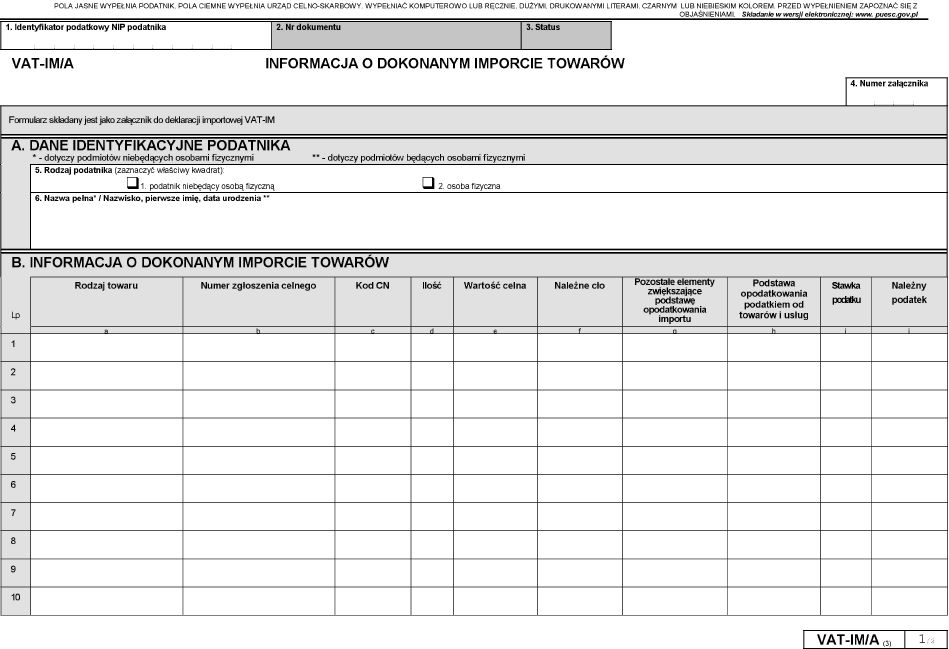

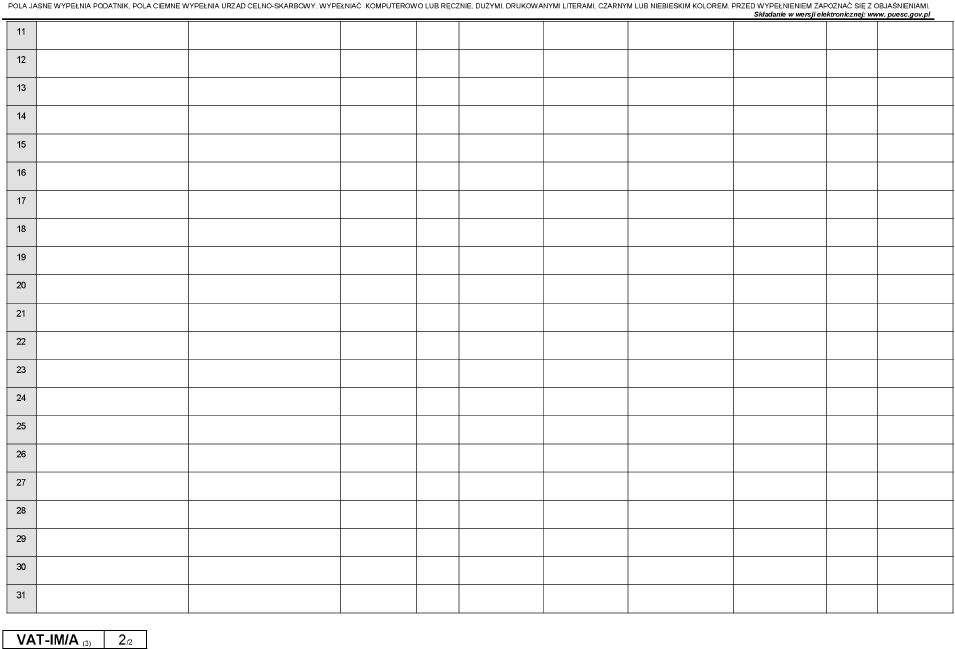

Deklarację importową VAT-IM wypełnia się wraz z załącznikiem VAT-IM/A, który stanowi szczegółową informację na temat dokonanego importu, rozliczanego w tej deklaracji.

Wzór deklaracji VAT-IM(6)

Oto wzór deklaracji importowej dla podatku od towarów i usług - VAT-IM(6) oraz informacji o dokonanym imporcie towarów - VAT-IM/A(3), zgodnie z załącznikiem do rozporządzenia Ministra Finansów z dnia 19 maja 2020 r.

Zobacz: Wzory deklaracji VAT

Podstawa prawna:

- ROZPORZĄDZENIE MINISTRA FINANSÓW z dnia 19 maja 2020 r. w sprawie deklaracji importowej o podatku od towarów i usług (Dziennik Ustaw rok 2020 poz. 907).

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA