Wzory faktur wystawianych przez przedsiębiorców

REKLAMA

SPIS TREŚCI

WYJAŚNIENIA

- Faktury VAT w interpretacjach organów podatkowych

- Premia pieniężna nie podlega VAT

- Nie można dowolnie zmieniać e-komunikatu

- Odbiór faktury musi być potwierdzony

- Istnieje możliwość poprawienia faktury elektronicznej

- Papierowych faktur nie przechowuje się elektronicznie

- Faktura korygująca musi być potwierdzona

- Przeliczanie walut obcych określają przepisy

- Duplikat faktury pozwala na odliczenie VAT

FORMULARZE I WZORY

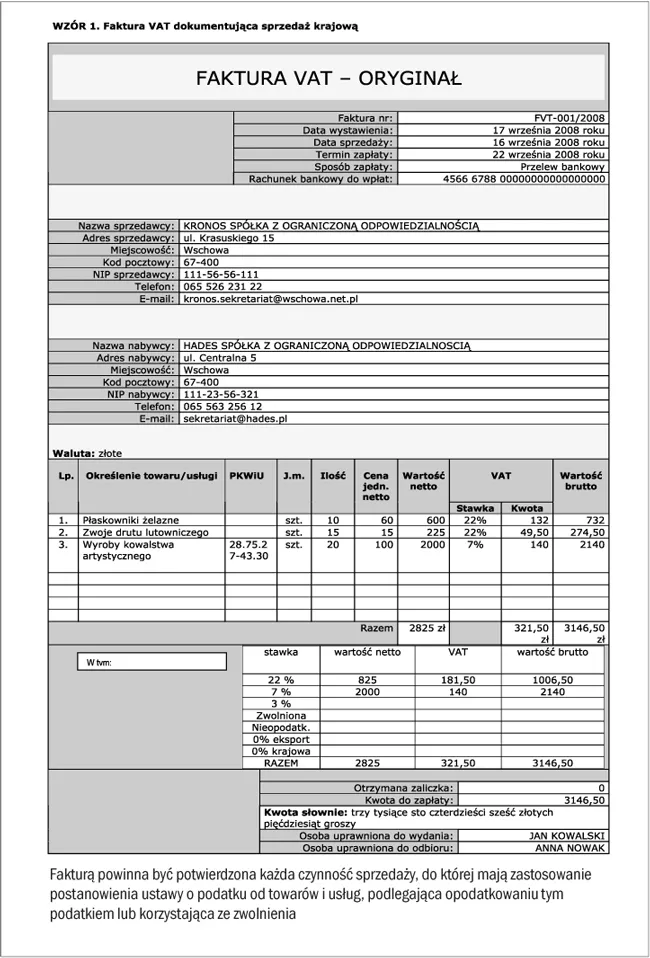

- Wzór 1. Faktura VAT dokumentująca sprzedaż krajową

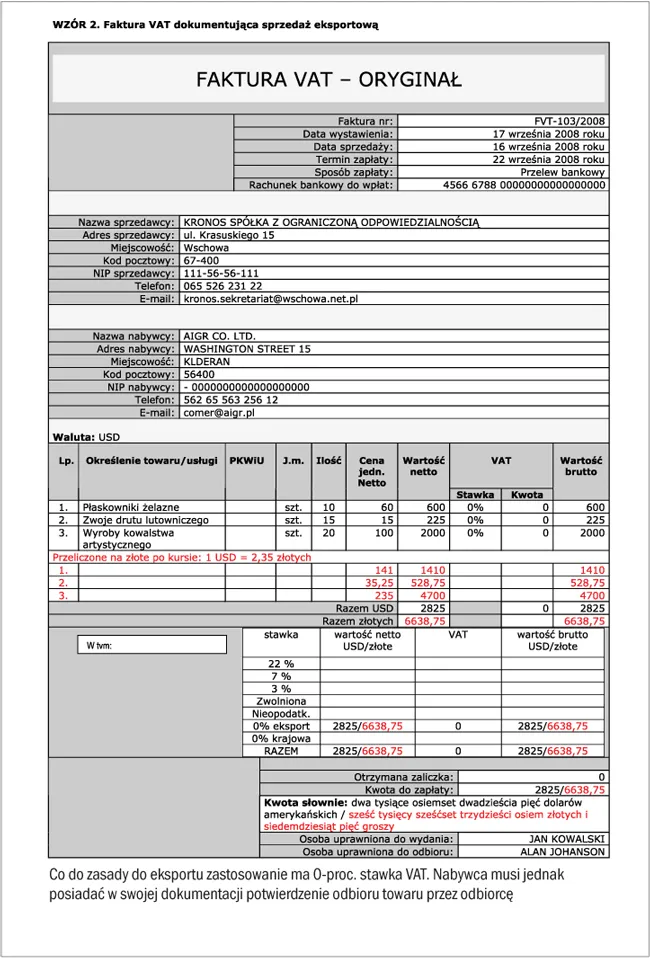

- Wzór 2. Faktura VAT dokumentująca sprzedaż eksportową

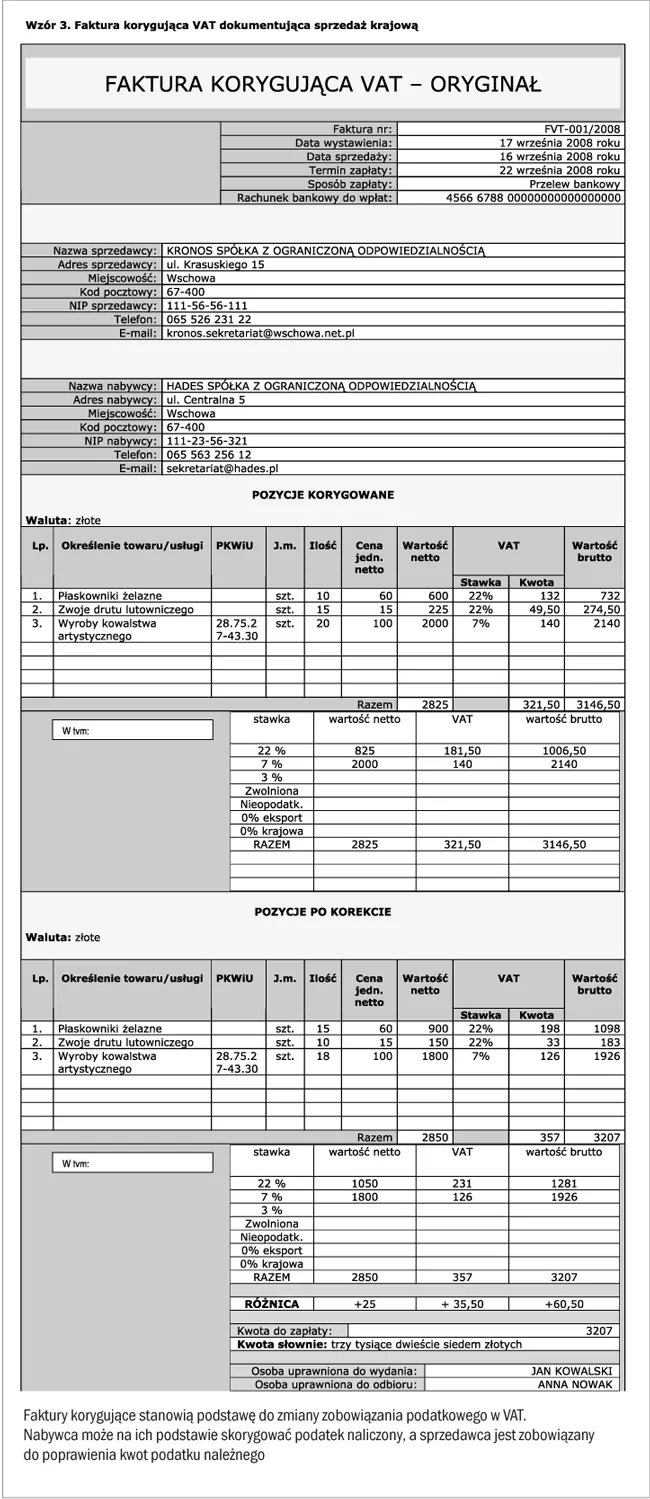

- Wzór 3. Faktura korygująca VAT dokumentująca sprzedaż krajową

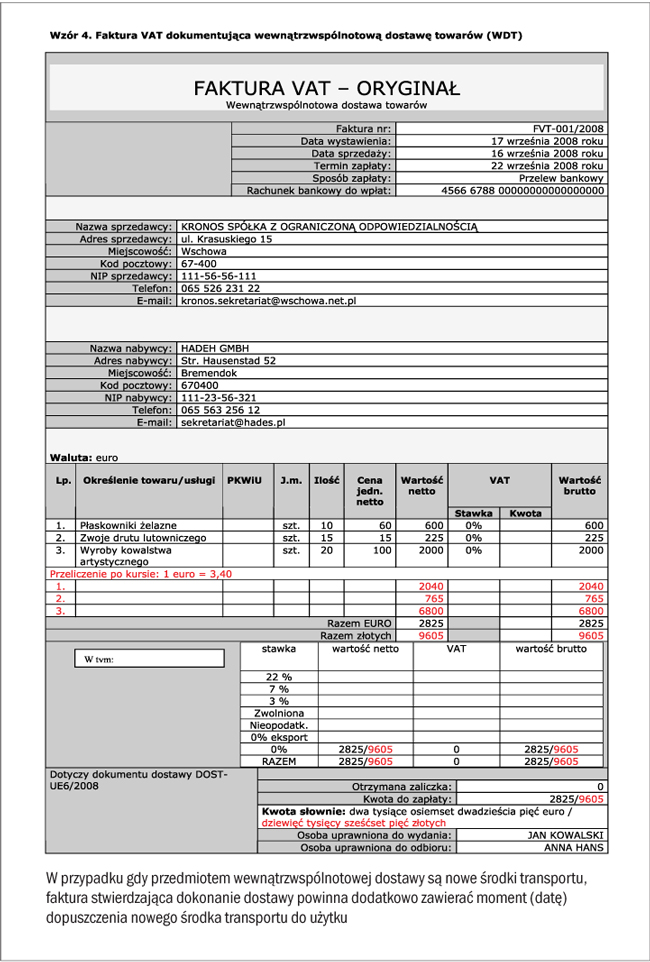

- Wzór 4. Faktura VAT dokumentująca wewnątrzwspólnotową dostawę towarów (WDT)

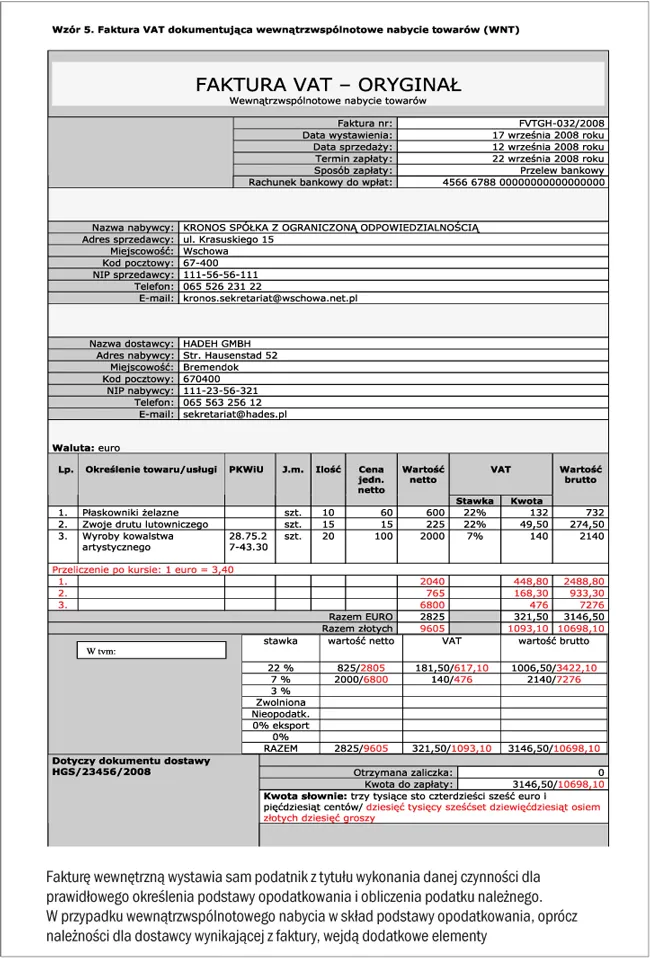

- Wzór 5. Faktura VAT dokumentująca wewnątrzwspólnotowe nabycie towarów (WNT)

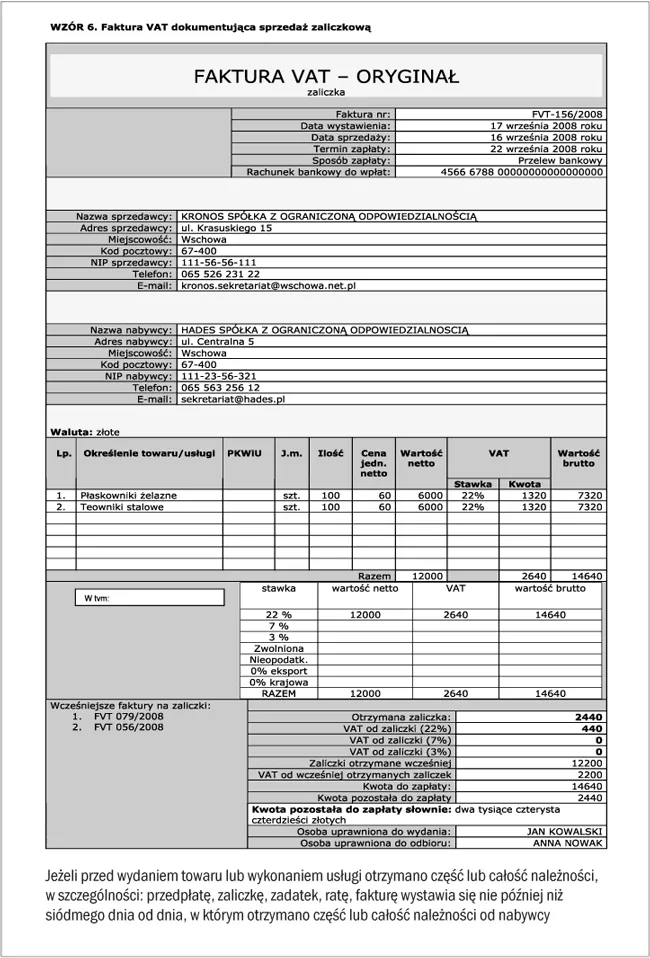

- Wzór 6. Faktura VAT dokumentująca sprzedaż zaliczkową

Poznaj program Fakturowanie Infor System - Testuj za darmo przez 30 dni

REKLAMA

REKLAMA

Obowiązek wystawiania faktur

Aktem prawnym określającym zasady fakturowania, poza ustawą z 11 marca 2004 r. o podatku od towarów i usług (Dz.U. nr 54, poz. 535), zwanej dalej ustawą o VAT, jest rozporządzenie ministra finansów z 25 maja 2005 r. w sprawie zwrotu podatku niektórym podatnikom, zaliczkowego zwrotu podatku, wystawiania faktur, sposobu ich przechowywania oraz listy towarów i usług, do których nie mają zastosowania zwolnienia od podatku od towarów i usług (Dz.U. nr 95, poz. 798 z późn. zm.), zwane dalej rozporządzeniem o fakturach. Przepisy te nie zawierają jednego wiążącego wzoru faktury, wskazują jedynie, jakie elementy powinna ona zawierać, dlatego każdy podatnik może opracować własne wzory faktur.

Fakturą powinna być potwierdzona każda czynność sprzedaży, do której mają zastosowanie postanowienia ustawy o podatku od towarów i usług, podlegająca opodatkowaniu tym podatkiem lub korzystająca ze zwolnienia. Obowiązek wystawiania faktur powstaje również w przypadku dostaw towarów lub świadczenia usług dokonywanych przez podatników zarejestrowanych jako podatnicy VAT czynni lub zwolnieni, jeżeli miejscem opodatkowania tych czynności jest terytorium państwa członkowskiego inne niż terytorium kraju (Polski) lub terytorium państwa trzeciego i dla tych czynności podatnicy ci nie są zidentyfikowani dla podatku od wartości dodanej lub w przypadku terytorium państwa trzeciego podatku o podobnym charakterze.

WAŻNE

REKLAMA

Podatnicy są obowiązani przechowywać oryginały i kopie faktur oraz faktur korygujących, a także duplikaty tych dokumentów do czasu upływu terminu przedawnienia zobowiązania podatkowego. Dokumenty takie przechowuje się w oryginalnej postaci, w podziale na okresy rozliczeniowe i w sposób pozwalający na ich łatwe odszukanie

Kiedy można wystawić fakturę

Nabywcy towarów i usług od podatnika, będący zarejestrowanymi podatnikami VAT czynnymi, posiadającymi numer identyfikacji podatkowej, mogą wystawiać faktury stwierdzające dokonanie dostawy towarów lub świadczenia usług oznaczone jako FAKTURA VAT, w tym również faktury zaliczkowe w przypadku łącznego spełnienia następujących warunków:

• nabywca towarów lub usług jest zarejestrowanym podatnikiem VAT czynnym; ma zawartą z dokonującym dostawy towarów lub świadczącym usługi umowę odpowiadającą określonym warunkom, upoważniającą do wystawiania faktur, faktur korygujących i duplikatów - w imieniu i na rachunek dokonującego dostawy towarów lub usługodawcy;

• naczelnikom urzędów skarbowych właściwych dla obu stron umowy zostanie w terminie dziesięciu dni od dnia jej zawarcia dostarczona pisemna informacja o zawarciu takiej umowy, zawierająca w szczególności: a) dane dotyczące dokonującego dostawy towarów lub świadczącego usługi oraz nabywcy; b) datę zawarcia umowy; c) okres obowiązywania umowy.

Faktura wystawiana na takich zasadach powinna dodatkowo zawierać informację, kto był wystawcą faktury i że wystawił ją w imieniu i na rachunek podatnika wymienionego w fakturze jako sprzedawca.

Przepisy te stosuje się odpowiednio do faktur stwierdzających dokonanie wewnątrzwspólnotowej dostawy towarów, jeżeli:

• nabywcą towarów jest podatnik podatku od wartości dodanej, zidentyfikowany dla potrzeb transakcji wewnątrzwspólnotowych na terytorium państwa członkowskiego innym niż terytorium kraju;

• dokonującym wewnątrzwspólnotowej dostawy towarów jest podatnik, który zgłosił zamiar dokonywania wewnątrzwspólnotowych dostaw towarów, i został zarejestrowany jako podatnik VAT UE, zgodnie z art. 97 ustawy;

• dokonujący wewnątrzwspólnotowej dostawy towarów dostarczył właściwemu naczelnikowi urzędu skarbowego w terminie dziesięciu dni od dnia zawarcia umowy pisemną informację.

Elementy faktury

Zgodnie z przepisami rozporządzenia o fakturach faktura VAT stwierdzająca dokonanie sprzedaży musi zawierać określone elementy.

Faktura musi określać co najmniej:

• imiona i nazwiska lub nazwy bądź nazwy skrócone sprzedawcy i nabywcy oraz ich adresy;

• numery identyfikacji podatkowej sprzedawcy i nabywcy;

• dzień, miesiąc i rok albo miesiąc i rok dokonania sprzedaży oraz datę wystawienia i numer kolejny faktury oznaczonej jako FAKTURA VAT; podatnik może podać na fakturze miesiąc i rok dokonania sprzedaży w przypadku sprzedaży o charakterze ciągłym;

• nazwę towaru lub usługi;

• jednostkę miary i ilość sprzedanych towarów lub rodzaj wykonanych usług;

• cenę jednostkową towaru lub usługi bez kwoty podatku (cenę jednostkową netto);

• wartość towarów lub wykonanych usług, których dotyczy sprzedaż, bez kwoty podatku (wartość sprzedaży netto);

• stawki podatku;

• sumę wartości sprzedaży netto towarów lub wykonanych usług z podziałem na poszczególne stawki podatku i zwolnionych od podatku oraz niepodlegających opodatkowaniu;

• kwotę podatku od sumy wartości sprzedaży netto towarów (usług), z podziałem na kwoty dotyczące poszczególnych stawek podatku;

• wartość sprzedaży towarów lub wykonanych usług wraz z kwotą podatku (wartość sprzedaży brutto), z podziałem na kwoty dotyczące poszczególnych stawek podatku lub zwolnionych od podatku, lub niepodlegających opodatkowaniu;

• kwotę należności ogółem wraz z należnym podatkiem, wyrażoną cyframi i słownie.

Podatnicy mają całkowitą dowolność w zakresie składania podpisu na fakturze. Co do zasady podatnicy nie mają obowiązku umieszczania na fakturach podpisów osób uprawnionych do wystawiania i otrzymywania faktury lub podpisów oraz imion i nazwisk tych osób. Jednak warto w celach informacyjnych (dla naszych kontrahentów) na fakturze podawać nazwiska takich osób. Ta sama reguła odnosi się również do faktur korygujących.

Podpisanie faktury, głównie w odniesieniu do odbiorcy, może mieć znaczenie wtedy, gdyby pomiędzy wystawcą a nabywcą dochodziło do sporu. Mimo braku takiego obowiązku warto zatem nad tym się zastanowić.

Na fakturach powinno się pojawić także kilka dodatkowych informacji. Faktury i faktury korygujące są wystawiane co najmniej w dwóch egzemplarzach, przy czym oznaczoną jako ORYGINAŁ otrzymuje nabywca, a oznaczoną jako KOPIA zatrzymuje sprzedawca.

W przypadku zniszczenia lub zaginięcia faktury sprzedawca, na wniosek nabywcy, ponownie wystawia fakturę lub fakturę korygującą oznaczoną jako DUPLIKAT.

Z kolei w przypadku faktur dokumentujących sprzedaż paliw silnikowych benzynowych, oleju napędowego oraz gazu, wlewanych do baku samochodu i innych pojazdów samochodowych powinny one zawierać numer rejestracyjny tego samochodu.

Jeżeli faktura dotyczy sprzedaży zarejestrowanej za pomocą kasy rejestrującej, do kopii faktury podatnik powinien dołączyć paragon dokumentujący tę sprzedaż.

Faktura korygująca

Faktura korygująca VAT wystawiana jest w przypadku:

• gdy po wystawieniu faktury udzielono nabywcy rabatów (bonifikat, opustów, uznanych reklamacji i skont),

• zwrotu sprzedawcy towarów oraz zwrotu nabywcy kwot nienależnych, o których mowa w art. 29 ust. 4 ustawy o VAT,

• zwrotu nabywcy zaliczek, przedpłat, zadatków lub rat, podlegających opodatkowaniu,

• gdy podwyższono cenę po wystawieniu faktury,

• stwierdzenia pomyłki w cenie, stawce lub kwocie podatku bądź w jakiejkolwiek innej pozycji faktury.

Faktura korygująca powinna zawierać co najmniej:

• numer kolejny oraz datę jej wystawienia;

• dane zawarte w fakturze, której dotyczy faktura korygująca, czyli: imiona i nazwiska lub nazwy bądź nazwy skrócone sprzedawcy i nabywcy oraz ich adresy, numery identyfikacji podatkowej sprzedawcy i nabywcy; dzień, miesiąc i rok albo miesiąc i rok dokonania sprzedaży oraz datę wystawienia i numer kolejny faktury oznaczonej jako faktura VAT;

• wyraz KOREKTA lub FAKTURA KORYGUJĄCA;

a ponadto:

• w przypadku rabatów dodatkowo: nazwę towaru lub usługi objętych rabatem; kwotę i rodzaj udzielonego rabatu; kwotę zmniejszenia podatku należnego;

• jeżeli faktura korygująca dotyczy podwyższenia ceny nazwę towaru lub usługi objętych podwyżką ceny, kwotę podwyższenia ceny bez podatku, kwotę podwyższenia podatku należnego;

• w przypadku pomyłek w cenie, stawce lub kwocie podatku bądź w jakiejkolwiek innej pozycji faktury kwoty podane w omyłkowej wysokości oraz kwoty w wysokości prawidłowej.

WAŻNE

Jeżeli podatnik sprzedał towar w opakowaniu zwrotnym, pobierając lub określając w umowie za to opakowanie kaucję, wartości opakowania nie uwzględnia się w treści faktury dokumentującej sprzedaż. Fakturę dokumentującą kwotę należności z tytułu niezwrócenia przez odbiorcę opakowań zwrotnych wystawia się nie później niż siódmego dnia po dniu, w którym umowa przewidywała zwrot opakowań. Jeżeli w umowie nie określono daty zwrotu opakowań, fakturę wystawia się nie później niż 60. dnia od dnia wydania opakowań

Faktury korygujące stanowią podstawę do zmiany zobowiązania podatkowego w VAT. Nabywca może na ich podstawie skorygować podatek naliczony, a sprzedawca jest zobowiązany do poprawienia kwot podatku należnego.

Podstawą opodatkowania w podatku od towarów i usług jest obrót. Obrotem jest kwota należna z tytułu sprzedaży, pomniejszona o kwotę należnego podatku. Kwota należna obejmuje całość świadczenia należnego od nabywcy.

Obrót zwiększa się o otrzymane dotacje, subwencje i inne dopłaty o podobnym charakterze mające bezpośredni wpływ na cenę (kwotę należną) towarów dostarczanych lub usług świadczonych przez podatnika, pomniejszone o kwotę należnego podatku.

W przypadku gdy pobrano zaliczki, zadatki, przedpłaty lub raty, obrotem jest również kwota otrzymanych zaliczek, zadatków, przedpłat lub rat, pomniejszona o przypadającą od nich kwotę podatku.

Obrót zmniejsza się o kwoty udokumentowanych, prawnie dopuszczalnych i obowiązkowych rabatów (bonifikat, opustów, uznanych reklamacji i skont) i o wartość zwróconych towarów, zwróconych kwot nienależnych w rozumieniu przepisów o cenach oraz zwróconych kwot dotacji, subwencji i innych dopłat o podobnym charakterze, a także kwot wynikających z dokonanych korekt faktur.

Sposób rozliczania faktury korygującej, która podwyższa podatek należny, wykazany na fakturze pierwotnej, zależy od przyczyny dokonania korekty. Jeśli faktura pierwotna była nieprawidłowa już w momencie jej wystawiania, a faktura korygująca została wystawiona w celu podwyższenia zaniżonej kwoty podatku, to korektę należy rozliczyć w miesiącu wystawienia faktury pierwotnej.

W przypadku gdy po wystawieniu faktury udzielono rabatów, podatnik udzielający rabatu wystawia fakturę korygującą. Faktury korygujące są wystawiane co najmniej w dwóch egzemplarzach, przy czym oryginał otrzymuje nabywca, a kopię zatrzymuje sprzedawca.

Oryginał faktury korygującej powinien zawierać wyraz oryginał, a kopia faktury korygującej - wyraz kopia. Faktury VAT korygujące powinny zawierać też wyraz korekta albo wyrazy faktura korygująca.

Rozporządzenie o kasach przewiduje, że nabywca otrzymujący fakturę korygującą jest obowiązany do zmniejszenia kwoty podatku naliczonego w rozliczeniu za miesiąc lub kwartał (dla podatników rozliczających się kwartalnie), w którym tę fakturę otrzymał.

Wspomniany przepis rozporządzenia wykonawczego do ustawy o VAT, który stwierdza, że prawo do obniżenia VAT należnego wynikające z wystawienia faktury korygującej uzależnione jest od posiadania potwierdzenia odbioru takiej faktury, został zaskarżony do Trybunału Konstytucyjnego. W efekcie Trybunał stwierdził, że jest on niekonstytucyjny (wyrok z 11 grudnia 2007 r., sygn. akt U 6/06), ale jednocześnie odroczył utratę mocy obowiązującej tego przepisu do 18 grudnia 2008 r.

Odroczenie utraty mocy obowiązującej przepisu uznanego za niezgodny z konstytucją stwarza możliwość ustanowienia nowych przepisów, zapewniających kontrolę prawidłowości rozliczeń podatkiem od towarów i usług. To natomiast może być wykonane przez przeniesienie tych uregulowań do ustawy. Z tego powodu Trybunał Konstytucyjny odroczył utratę mocy obowiązującej przepisu rozporządzenia. Ostatni pojawiają się także zarzuty, że wymóg ten jest niezgodny z przepisami unijnymi.

WAŻNE

Wyszczególnienie w fakturze kwot podatku nie jest wymagane, jeżeli sprzedaż jest opodatkowana, a wartość sprzedaży wraz z podatkiem jest niższa od:

• 6,18 zł - w przypadku towarów i usług opodatkowanych stawką 3 proc.

• 6,42 zł - w przypadku towarów i usług opodatkowanych stawką 7 proc.

• 7,32 zł - w przypadku towarów i usług opodatkowanych stawką 22 proc.

Nota korygująca

Nabywca towaru lub usługi, który otrzymał fakturę lub fakturę korygującą zawierającą pomyłki dotyczące jakiejkolwiek informacji wiążącej się zwłaszcza ze sprzedawcą lub nabywcą lub oznaczeniem towaru lub usługi, może wystawić fakturę nazwaną notą korygującą.

Noty takiej nie można wystawić, gdy pomyłka obejmuje:

• jednostkę miary i ilość sprzedanych towarów lub rodzaj wykonanych usług;

• cenę jednostkową towaru lub usługi bez kwoty podatku (cenę jednostkową netto);

• wartość towarów lub wykonanych usług, których dotyczy sprzedaż, bez kwoty podatku (wartość sprzedaży netto);

• stawki podatku;

• sumę wartości sprzedaży netto towarów lub wykonanych usług z podziałem na poszczególne stawki podatku i zwolnionych od podatku oraz niepodlegających opodatkowaniu;

• kwotę podatku od sumy wartości sprzedaży netto towarów (usług), z podziałem na kwoty dotyczące poszczególnych stawek podatku;

• wartość sprzedaży towarów lub wykonanych usług wraz z kwotą podatku (wartość sprzedaży brutto), z podziałem na kwoty dotyczące poszczególnych stawek podatku lub zwolnionych od podatku, lub niepodlegających opodatkowaniu;

• kwotę należności ogółem wraz z należnym podatkiem, wyrażoną cyframi i słownie.

Nota korygująca jest przesyłana wystawcy faktury lub faktury korygującej, wraz z kopią i powinna zawierać co najmniej:

• numer kolejny i datę jej wystawienia;

• imiona i nazwiska albo nazwy bądź nazwy skrócone wystawcy noty i wystawcy faktury albo faktury korygującej oraz ich adresy i numery identyfikacji podatkowej;

• dane zawarte w fakturze, której dotyczy nota korygująca, obejmujące: imiona i nazwiska lub nazwy bądź nazwy skrócone sprzedawcy i nabywcy oraz ich adresy; numery identyfikacji podatkowej sprzedawcy i nabywcy; dzień, miesiąc i rok albo miesiąc i rok dokonania sprzedaży oraz datę wystawienia i numer kolejny faktury oznaczonej jako FAKTURA VAT (podatnik może podać na fakturze miesiąc i rok dokonania sprzedaży w przypadku sprzedaży o charakterze ciągłym);

• wskazanie treści korygowanej informacji oraz treści prawidłowej.

Jeżeli wystawca faktury lub faktury korygującej akceptuje treść noty, potwierdza ją podpisem osoby uprawnionej do wystawienia faktury lub faktury korygującej. Noty korygujące powinny zawierać wyrazy: NOTA KORYGUJĄCA.

Faktury zaliczkowe

Jeżeli przed wydaniem towaru lub wykonaniem usługi otrzymano część lub całość należności, w szczególności: przedpłatę, zaliczkę, zadatek, ratę, fakturę wystawia się nie później niż siódmego dnia od dnia, w którym otrzymano część lub całość należności od nabywcy. Z tym że równocześnie obowiązuje zasada, w myśl której fakturę wystawia się również nie później niż siódmego dnia od dnia, w którym pobrano przed wydaniem towaru lub wykonaniem usługi każdą kolejną część należności (zaliczkę, przedpłatę, zadatek lub ratę).

Faktura stwierdzająca pobranie części lub całości należności przed wydaniem towaru lub wykonaniem usługi powinna zawierać co najmniej:

• imiona i nazwiska lub nazwy bądź nazwy skrócone sprzedawcy i nabywcy oraz ich adresy;

• numer identyfikacji podatkowej sprzedawcy i nabywcy;

• datę wystawienia i numer kolejny faktury oznaczonej jako FAKTURA VAT lub FAKTURA VAT-MP, kwotę otrzymanej części lub całości należności brutto, a w przypadku faktury zaliczkowej - również daty i numery poprzednich faktur oraz sumę kwot pobranych wcześniej części należności brutto;

• stawkę podatku;

• kwotę podatku, wyliczoną według wzoru:

Wzór na kwotę podatku

gdzie:

KP - oznacza kwotę podatku,

ZB - oznacza kwotę pobranej części lub całości należności brutto,

SP - oznacza stawkę podatku;

• dane dotyczące zamówienia lub umowy, a w szczególności: nazwę towaru lub usługi, cenę netto, ilość zamówionych towarów, wartość zamówionych towarów lub usług netto, stawki podatku, kwoty podatku oraz wartość brutto zamówienia lub umowy;

• datę otrzymania części lub całości należności (przedpłaty, zaliczki, zadatku, raty), jeśli nie pokrywa się ona z datą wystawienia faktury.

Jeżeli tak rozumiane faktury zaliczkowe nie obejmują całej ceny brutto, sprzedawca po wydaniu towaru lub wykonaniu usługi wystawia fakturę na ogólnych zasadach, z tym że sumę wartości towarów (usług) pomniejsza się o wartość otrzymanych części należności, a kwotę podatku pomniejsza się o sumę kwot podatku wykazanego w fakturach dokumentujących pobranie części należności; taka faktura powinna zawierać również numery faktur wystawionych przed wydaniem towaru lub wykonaniem usługi. Jeżeli natomiast faktury zaliczkowe obejmują całą cenę brutto towaru lub usługi, sprzedawca po wydaniu towaru lub wykonaniu usługi nie wystawia faktury w terminie określonym dla zwykłych faktur.

Warto także pamiętać, że większość zasad dotyczących faktur zwykłych stosuje się odpowiednio do faktur wystawionych przed wydaniem towaru lub wykonaniem usługi (faktur zaliczkowych).

Faktura VAT wewnętrzna

Faktury wewnętrzne wystawiane są w przypadku czynności wymienionych w art. 7 ust. 2 i art. 8 ust. 2 ustawy o VAT, tj.:

• przekazania przez podatnika towarów należących do jego przedsiębiorstwa na cele inne niż związane z prowadzonym przez niego przedsiębiorstwem, a w szczególności: a) przekazania lub zużycia towarów na cele osobiste podatnika lub jego pracowników, w tym byłych pracowników, wspólników, udziałowców, akcjonariuszy, członków spółdzielni i ich domowników, członków organów stanowiących osób prawnych, członków stowarzyszenia; b) wszelkie inne przekazanie towarów bez wynagrodzenia, w szczególności darowizny;

• nieodpłatnego świadczenia usług niebędących dostawą towarów na cele osobiste podatnika lub jego pracowników, w tym byłych pracowników, wspólników, udziałowców, akcjonariuszy, członków spółdzielni i ich domowników, członków organów stanowiących osób prawnych, członków stowarzyszenia oraz wszelkie inne nieodpłatne świadczenie usług, jeżeli nie są one związane z prowadzeniem przedsiębiorstwa, a podatnikowi przysługiwało prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego przy nabyciu towarów i usług związanych z tymi usługami w całości lub części;

• wewnątrzwspólnotowego nabycia towarów;

• dostawy towarów, dla której podatnikiem jest ich nabywca;

• importu usług,

• dla udokumentowania zwróconych kwot dotacji, subwencji i innych dopłat o podobnym charakterze.

Fakturę wewnętrzną wystawia sam podatnik z tytułu wykonania danej czynności dla prawidłowego określenia podstawy opodatkowania i obliczenia podatku należnego. W przypadku wewnątrzwspólnotowego nabycia w skład podstawy opodatkowania, oprócz należności dla dostawcy wynikającej z faktury, wejdą dodatkowe elementy, takie jak: podatki, cła, opłaty i inne należności płacone w związku z nabyciem towarów; wydatki dodatkowe, takie jak prowizje, koszty opakowania, transportu oraz ubezpieczenia, pobierane przez dostawcę od podmiotu dokonującego wewnątrzwspólnotowego nabycia.

Faktura VAT marża

Obowiązek dokumentowania sprzedaży FAKTURĄ VAT MARŻA dotyczy szczególnych procedur przy świadczeniu usług turystyki oraz dostaw towarów używanych, dzieł sztuki, przedmiotów kolekcjonerskich i antyków, dla których podstawą opodatkowania jest marża, czyli różnica pomiędzy całkowitą kwotą należności, którą ma zapłacić nabywca towaru (usługi), a ceną nabycia pomniejszoną o kwotę należnego podatku, a nie obrót rozumiany jako cała kwota należna z tytułu dostawy pomniejszona o kwotę podatku. Faktura ta nie zawiera wyszczególnionej kwoty podatku.

Faktura VAT marŻa powinna zawierać następujące dane:

• imiona i nazwiska lub nazwy bądź nazwy skrócone sprzedawcy i nabywcy oraz ich adresy;

• numery identyfikacji podatkowej sprzedawcy i nabywcy, w przypadku dostawy wewnątrzwspólnotowej numer podatnika VAT UE oraz właściwy i ważny numer identyfikacji dla transakcji wewnątrzwspólnotowych nadany przez państwo członkowskie właściwe dla nabywcy, zawierający dwuliterowy kod stosowany dla podatku od wartości dodanej;

• dzień, miesiąc i rok albo miesiąc i rok dokonania sprzedaży oraz datę wystawienia i numer kolejny faktury oznaczonej jako FAKTURA VAT; podatnik może podać na fakturze miesiąc i rok dokonania sprzedaży w przypadku sprzedaży o charakterze ciągłym;

• nazwę towaru lub usługi;

• jednostkę miary i ilość sprzedanych towarów lub rodzaj wykonanych usług;

• kwotę należności ogółem wraz z należnym podatkiem wyrażoną cyframi i słownie;

• wyrazy VAT marża.

Faktura VAT-MP

Faktury wystawiane przez małych podatników stosujących metodę kasową polegającą na tym, że obowiązek podatkowy powstaje z dniem uregulowania całości lub części należności, nie później niż 90 dnia licząc od dnia wydania towaru lub wykonania usługi, z zastrzeżeniem art. 21 ust. 2, 5, 6 ustawy o VAT, powinny dodatkowo zawierać:

• oznaczenie FAKTURA VAT-MP,

• termin płatności należności określonej w fakturze.

Trzeba dodać, że sprzedawca może określić w fakturze również kwoty podatku dotyczące wartości sprzedaży poszczególnych towarów i usług wykazanych w tej fakturze; w tym przypadku łączna kwota podatku może być ustalona w wyniku podsumowania jednostkowych kwot podatku.

Faktura VAT-RR

Szczególną formą dokumentowania sprzedaży są faktury VAT RR, które mogą być sporządzane przez nabywców produktów rolnych lub usług rolniczych od rolników ryczałtowych. Trzeba przy tym pamiętać, że prawo wystawiania tego rodzaju faktur mają tylko podatnicy VAT czynni, którzy rozliczają VAT.

WAŻNE

Kwoty podatku wykazuje się w złotych bez względu na to, w jakiej walucie określona jest kwota należności w fakturze. Kwoty wykazywane w fakturze zaokrągla się do pełnych groszy, przy czym końcówki poniżej 0,5 grosza pomija się, a końcówki 0,5 grosza i wyższe zaokrągla się do 1 grosza

Podatnik zarejestrowany jako podatnik VAT czynny nabywający produkty rolne od rolnika ryczałtowego wystawia w dwóch egzemplarzach fakturę dokumentującą nabycie tych produktów. Oryginał faktury jest przekazywany dostawcy. Zgodnie z treścią art. 116 ust. 2 ustawy o VAT faktura dokumentująca nabycie produktów rolnych powinna być oznaczona jako faktura VAT RR i zawierać co najmniej:

• imię i nazwisko lub nazwę albo nazwę skróconą dostawcy i nabywcy oraz ich adresy;

• numer identyfikacji podatkowej lub numer PESEL dostawcy i nabywcy;

• numer dowodu osobistego dostawcy lub innego dokumentu stwierdzającego jego tożsamość, datę wydania tego dokumentu i nazwę organu, który wydał dokument, jeżeli rolnik ryczałtowy dokonujący dostawy produktów rolnych jest osobą fizyczną;

• datę dokonania nabycia oraz datę wystawienia i numer kolejny faktury;

• nazwy nabytych produktów rolnych;

• jednostkę miary i ilość nabytych produktów rolnych oraz oznaczenie (opis) klasy lub jakości tych produktów;

• cenę jednostkową nabytego produktu rolnego bez kwoty zryczałtowanego zwrotu podatku;

• wartość nabytych produktów rolnych bez kwoty zryczałtowanego zwrotu podatku;

• stawkę zryczałtowanego zwrotu podatku;

• kwotę zryczałtowanego zwrotu podatku od wartości nabytych produktów rolnych;

• wartość nabytych produktów rolnych wraz z kwotą zryczałtowanego zwrotu podatku;

• kwotę należności ogółem wraz z kwotą zryczałtowanego zwrotu podatku, wyrażoną cyfrowo i słownie;

• czytelne podpisy osób uprawnionych do wystawienia i otrzymania faktury lub podpisy oraz imiona i nazwiska tych osób.

Faktura VAT przy WDT

Faktura taka powinna oprócz ogólnych danych zawierać numer zarejestrowanego podatnika VAT UE oraz właściwy i ważny numer identyfikacyjny dla transakcji wewnątrzwspólnotowych, nadany przez państwo członkowskie właściwe dla nabywcy, zawierający dwuliterowy kod stosowany dla podatku od wartości dodanej.

W przypadku gdy przedmiotem wewnątrzwspólnotowej dostawy są nowe środki transportu, faktura stwierdzająca dokonanie dostawy powinna dodatkowo zawierać moment (datę) dopuszczenia nowego środka transportu do użytku oraz:

• przebieg pojazdu w przypadku pojazdów lądowych, o których mowa w art. 2 pkt 10 lit. a) ustawy o VAT;

• liczbę godzin roboczych używania nowego środka transportu w przypadku pojazdów wodnych, o których mowa w art. 2 pkt 10 lit. b) ustawy o VAT;

• liczbę godzin roboczych używania nowego środka transportu w przypadku statków powietrznych, o których mowa w art. 2 pkt 10 lit. c) ustawy o VAT.

W przypadku wewnątrzwspólnotowej dostawy nowych środków transportu dla nabywcy, który nie podał dla tej czynności ważnego numeru identyfikacyjnego dla transakcji wewnątrzwspólnotowych, nadanego przez państwo członkowskie właściwe dla nabywcy, podatnik obowiązany jest wystawić fakturę w trzech egzemplarzach:

• oryginał faktury wydawany jest nabywcy;

• jedną z kopii faktury podatnik pozostawia w swojej dokumentacji;

• drugą z kopii przesyła w terminie 14 dni od dnia dokonania dostawy do biura wymiany informacji o podatku VAT.

Faktury dostawy są jednym z dowodów potwierdzających, że towary będące przedmiotem wewnątrzwspólnotowej dostawy zostały wywiezione z terytorium kraju i dostarczone do nabywcy na terytorium państwa członkowskiego inne niż terytorium kraju, co stanowi przesłankę do zastosowania stawki 0 proc. zgodnie z art. 42 ustawy o VAT.

KRYSTYNA GÓRCZAK

ksiegowosc@infor.pl

PODSTAWA PRAWNA

• Ustawa z 11 marca 2004 r. o podatku od towarów i usług (Dz.U. nr 54, poz. 535 z późn. zm.).

• Rozporządzenie ministra finansów z 25 maja 2005 r. w sprawie zwrotu podatku niektórym podatnikom, zaliczkowego zwrotu podatku, wystawiania faktur, sposobu ich przechowywania oraz listy towarów i usług, do których nie mają zastosowania zwolnienia od podatku od towarów i usług (Dz.U. nr 95, poz. 798 z późn. zm.).

Źródło: Gazeta Prawna [Tygodnik Podatkowy] nr 185(2307), 22 września 2008 r.

Premia pieniężna nie podlega VAT

Otrzymanie premii pieniężnej nie stanowi wynagrodzenia za świadczenie usług i nie podlega opodatkowaniu VAT, wobec czego na podatniku nie ciąży obowiązek wystawienia faktury VAT i naliczenia należnego podatku z tego tytułu.

JAKI PROBLEM ROZSTRZYGNĘŁA IZBA

Podatnik otrzymuje od kontrahentów premie pieniężne za dokonanie określonej umownie wielkości zakupów. Czy otrzymanie noty księgowej za wypłacone premie pieniężne skutkuje obowiązkiem wystawienia przez spółkę faktury VAT i naliczenia należnego podatku?

ODPOWIEDŹ IZBY

Zgodnie z ustawą z 11 marca 2004 r. o podatku od towarów i usług (Dz.U. nr 54, poz. 535 z późn. zm.) opodatkowaniu VAT podlegają odpłatna dostawa towarów i odpłatne świadczenie usług na terytorium kraju. Przez dostawę towarów rozumie się przeniesienie prawa do rozporządzania towarami jak właściciel. Świadczenie usług to każde świadczenie na rzecz osoby fizycznej, osoby prawnej lub jednostki organizacyjnej niemającej osobowości prawnej, które nie stanowi dostawy towarów, w tym również: przeniesienie praw do wartości niematerialnych i prawnych, bez względu na formę, w jakiej dokonano czynności prawnej; zobowiązanie do powstrzymania się od dokonania czynności lub do tolerowania czynności lub sytuacji; świadczenie usług zgodnie z nakazem organu władzy publicznej lub podmiotu działającego w jego imieniu lub nakazem wynikającym z mocy prawa.

Aby uznać jakieś zdarzenie za odpłatne świadczenie usług, musi wystąpić stosunek zobowiązaniowy pomiędzy podmiotami biorącymi udział w tym zdarzeniu, czyli strony muszą zobowiązać się do określonego działania bądź powstrzymania się od dokonania określonych czynności, np. w zawartej umowie. Ponadto nie może wystąpić taka sytuacja faktyczna, która jednocześnie stanowiłaby dostawę towaru i świadczenie usługi.

W omawianym przypadku poza transakcją kupna-sprzedaży pomiędzy sprzedającym i kupującym nie doszło do rzeczywistego i odrębnego od tej transakcji świadczenia nabywcy na rzecz sprzedającego towary. Nie można zatem twierdzić, że wypłacana nabywcy towarów przez sprzedawcę premia stanowi wynagrodzenie za dokonaną jednocześnie przez tego nabywcę usługę. Tym samym czynność ta nie podlega regulacjom ustawy o VAT.

W związku z tym, że otrzymanie przez spółkę premii pieniężnej nie powoduje powstania obowiązku podatkowego w zakresie podatku od towarów i usług, czynność ta nie skutkuje obowiązkiem wystawienia faktury VAT.

Decyzja w sprawie interpretacji prawa podatkowego dyrektora Izby Skarbowej w Rzeszowie z 12 marca 2008 r. (nr IS.II/2-443 /219/07)

OPINIA

MIROSŁAWA PRZEWOŹNIK-KURZYCA

radca prawny w Kancelarii Salans

Interpretacja rzeszowskiej izby prawidłowo wskazuje na brak obowiązku wystawienia faktury VAT przez odbiorcę premii pieniężnej. Takie stanowisko jest konsekwencją przyjęcia, że odbiorca ten nie wykonuje żadnej czynności podlegającej opodatkowaniu VAT i wymienionej w art. 106 ustawy o VAT jako rodzącej obowiązek wystawienia faktury VAT. W szczególności odbiorca premii pieniężnej nie świadczy usług na rzecz podmiotu przekazującego taką premię. Samo otrzymanie premii pieniężnej nie jest przy tym wymienione w ustawie o VAT jako czynność dokumentowana fakturą VAT. W związku z tym wystarczające jest udokumentowanie przekazania premii pieniężnych notą księgową. Należy jednak zauważyć, że istnieją także interpretacje przeciwne, tj. takie, w których organy podatkowe uznały istnienie obowiązku wystawienia faktury VAT na kwotę premii pieniężnej, dopatrując się świadczenia usług na rzecz przekazującego premię pieniężną przez jej odbiorcę (np. interpretacje o numerach: IPPP1/443-136/08-2/AP, IPPP1/443-193/08-2/AP, IP-PP2-443-170/08-4/PW wszystkie z 29 lutego 2008 r. oraz o nr IBPP2/443-585/08/ICz (KAN-6235/08/06) z 20 sierpnia 2008 r.). To ostatnie stanowisko nie znalazło jednak akceptacji w orzecznictwie sądów administracyjnych. Sądy konsekwentnie wskazują, że premia pieniężna wypłacona przez sprzedawcę w przypadku osiągnięcia określonego progu obrotów nie jest dla nabywcy wynagrodzeniem za świadczone usługi (np. wyroki: NSA z 6 lutego 2007 r. sygn. akt I FSK 94/06, WSA w Warszawie z 22 maja 2007 r. sygn. akt III SA/Wa 4080/06, WSA w Warszawie z 6 lutego 2008 r. sygn. akt III SA/Wa 1967/07).

Nie można dowolnie zmieniać e-komunikatu

Każdą zmianę w danych e-komunikatu należy uznać za naruszenie integralności danych e-faktury.

JAKI PROBLEM ROZSTRZYGNĘŁA IZBA

W przypadku zakwestionowania przez kontrahenta e-komunikatu przy wystawianiu faktur elektronicznych podatnik dokonuje uzupełniania lub poprawienia danej informacji i ponownie wysyła cały e-komunikat. Nie dochodzi jednak do zmiany obowiązkowych elementów faktury.

Czy każdą zmianę w danych e-komunikatu należy uznać za naruszenie integralności danych e-faktury?

ODPOWIEDŹ IZBY

Faktury VAT mogą być wystawiane, przesyłane i przechowywane w formie elektronicznej, pod warunkiem że autentyczność ich pochodzenia i integralność ich treści będą zagwarantowane poprzez wymianę danych elektronicznych (EDI) zgodnie z umową w sprawie europejskiego modelu wymiany danych elektronicznych, jeżeli zawarta umowa, dotycząca tej wymiany, przewiduje stosowanie procedur gwarantujących autentyczność pochodzenia faktur i integralność danych. W przypadku zmiany jakiegokolwiek elementu faktury pierwotnej niezbędna jest jej korekta.

Skoro wystąpiła pomyłka w jakiejkolwiek pozycji faktury pierwotnej, a podatnik ponownie wysyła e-komunikat, to brak jest podstaw do twierdzenia, że zagwarantowana jest integralność treści danej faktury, bowiem w obrocie prawnym istnieje pierwotna faktura, która zawiera określone dane, i następna faktura, która dokumentuje tę samą czynność, ale zawiera zmienione dane.

Decyzja w sprawie interpretacji prawa podatkowego dyrektora Izby Skarbowej w Warszawie z 19 lutego 2008 r. (nr 1401/PH-I/4407/14-59/07/AŁ/PV-I)

DAMIAN PANEK

doradca podatkowy w Grant Thornton Frąckowiak

Przepisy określają, że podatnicy mogą wystawiać i przesyłać faktury w formie elektronicznej, pod warunkiem że autentyczność ich pochodzenia i integralność ich treści będą zagwarantowane bezpiecznym podpisem elektronicznym bądź poprzez wymianę danych elektronicznych (EDI). Zatem istotnym elementem w przypadku przesyłania do naszych kontrahentów faktur w formacie elektronicznym jest to, aby w związku z ich przysłaniem drogą elektroniczną zmianie nie uległy dane w niej zawarte. Nie może bowiem dojść do sytuacji, w której to dane zawarte na fakturze elektronicznej (np. kwota podatku) u wystawcy będą różnić się od danych zawartych na tej samej fakturze u odbiorcy. Prawodawca określił minimalny zakres danych, które musi zawierać faktura VAT. Tym samym faktura VAT może również zawierać dodatkowe informacje (np. numer zamówienia). Podatnicy niekiedy w jednym e-komunikacie, przesyłając faktury elektroniczne, oprócz podstawowych danych wymaganych przepisami przesyłają również takie dodatkowe informacje. W opinii organów podatkowych dokonanie jakichkolwiek zmian w treści (w tym również informacji dodatkowych) w e-komunikacie spowoduje naruszenie jego integralności. Stanowisko organów podatkowych wydaje się być nieco zbyt rygorystyczne. Przepisy wymagają bowiem zachowania integralności treści faktury, a nie informacji dodatkowych niestanowiących treści samej faktury.

Odbiór faktury musi być potwierdzony

Potwierdzenie odbioru przez kontrahenta faktury korygującej jest podstawą do obniżenia kwoty podatku należnego przez podatnika.

JAKI PROBLEM ROZSTRZYGNĘŁA IZBA

Podatnik w ramach prowadzonej działalności dokonuje wielu transakcji związanych ze sprzedażą towarów. Transakcje te wiążą się niekiedy z koniecznością korygowania wielkości sprzedaży. Faktury korygujące są wysyłane przez podatnika kontrahentom niezwłocznie po ich wystawieniu. Zdarzają się jednak sytuacje, w których podatnik nie otrzymuje potwierdzenia odbioru przez kontrahenta faktur korygujących lub otrzymuje takie potwierdzenia z opóźnieniem. W przypadku braku otrzymania potwierdzenia odbioru faktury korygującej przez kontrahenta podatnik nie pomniejsza obrotu oraz podatku należnego o kwoty wynikające z niepotwierdzonej faktury korygującej.

Czy kwoty wynikające z dokonanych korekt faktur pomniejszają obrót, jednocześnie obniżając podstawę opodatkowania, oraz kwotę podatku należnego w rozliczeniu za miesiąc wystawienia faktury korygującej, również w przypadku braku potwierdzenia otrzymania faktury korygującej przez kontrahenta?

ODPOWIEDŹ IZBY

Zgodnie z art. 29 ust. 1 ustawy z 11 marca 2004 r. o podatku od towarów i usług (Dz.U. nr 54, poz. 535 z późn. zm.) podstawą opodatkowania jest obrót. Obrotem jest kwota należna z tytułu sprzedaży, pomniejszona o kwotę należnego podatku. Kwota należna obejmuje całość świadczenia należnego od nabywcy. Obrót zwiększa się o otrzymane dotacje, subwencje i inne dopłaty o podobnym charakterze mające bezpośredni wpływ na cenę (kwotę należną) towarów dostarczanych lub usług świadczonych przez podatnika, pomniejszone o kwotę należnego podatku.

Obrót zmniejsza się o kwoty udokumentowanych, prawnie dopuszczalnych i obowiązkowych rabatów (bonifikat, opustów, uznanych reklamacji i skont) i o wartość zwróconych towarów, zwróconych kwot nienależnych w rozumieniu przepisów o cenach oraz zwróconych kwot dotacji, subwencji i innych dopłat o podobnym charakterze, a także kwot wynikających z dokonanych korekt faktur.

Ustawodawca określił warunki, jakie ma spełnić sprzedawca w celu obniżenia kwoty podatku należnego. A zatem sprzedawca jest zobowiązany posiadać potwierdzenie odbioru faktury korygującej przez nabywcę. Potwierdzenie odbioru faktury korygującej stanowi podstawę do obniżenia kwoty podatku należnego w rozliczeniu za miesiąc, w którym sprzedawca otrzymał to potwierdzenie, a w przypadku podatników rozliczających się kwartalnie w rozliczeniu za kwartał, w którym to potwierdzenie otrzymali.

W sytuacji wystawienia przez podatnika faktury korygującej jest on zobowiązany posiadać potwierdzenie odbioru tej faktury przez kontrahenta, które jest niezbędne (tj. stanowi podstawę) do obniżenia kwoty podatku należnego.

Decyzja w sprawie interpretacji prawa podatkowego dyrektora Izby Skarbowej w Warszawie z 2 kwietnia 2008 r. (nr 1401/PV-II/4407/14-10/07/EN/PV-I).

OPINIA

KATARZYNA BIEŃKOWSKA

doradca podatkowy w Dewey & LeBoeuf

Organy podatkowe konsekwentnie stoją na stanowisku, że faktur korygujących VAT, zmniejszających wartość transakcji, a tym samym wartość podatku należnego, nie można ujmować w miesiącu ich wystawienia, zgodnie z art. 29 ust. 4 ustawy o VAT, bez spełnienia dodatkowych warunków. Warunki te określa rozporządzenie wykonawcze stanowiąc, że sprzedawca jest zobowiązany posiadać potwierdzenie odbioru faktury korygującej. W dalszej części powyższego przepisu zawarto warunek, iż potwierdzenie odbioru faktury korygującej stanowi podstawę do obniżenia kwoty podatku należnego w rozliczeniu za miesiąc, w którym sprzedawca otrzymał to potwierdzenie. Takie ograniczenie wydaje się wątpliwe z kilku powodów. W delegacji ustawowej mieszczą się unormowania związane z samym wystawieniem faktury, tj. okolicznościami uzasadniającymi jej wystawienie, formą, zamieszczanymi w niej danymi identyfikującymi same faktury oraz udokumentowane nimi transakcje i ich strony. Tak określone upoważnienie nie uprawniało ministra finansów do określania w rozporządzeniu jakichkolwiek warunków dokonania obniżenia obrotu, czy też będącego jego następstwem zmniejszenia podatku należnego. Przepis rozporządzenia nie może stanowić podstawy do ustanowienia negatywnych dla podatnika konsekwencji niespełnienia tych warunków, tj. niemożności obniżenia podatku należnego.

Zgodnie ze stanowiskiem Trybunału Konstytucyjnego i orzecznictwem sądów administracyjnych podatnik, wystawiając fakturę korygującą, ma prawo do obniżania kwoty podatku należnego, mimo że nie posiada fizycznie potwierdzenia odbioru tej faktury przez kontrahenta. Oczywiście zasadne wydaje się, że ustawodawca powinien mieć prawo do kontrolowania prawidłowości rozliczeń w VAT. Nie może się to jednak odbywać niezgodnie z prawem. Przepis ustawowy nie przewiduje obowiązku dysponowania przez podatnika potwierdzeniem odbioru faktury korygującej. Natomiast przepis rozporządzenia, wprowadzając dodatkowy warunek materialnoprawny, od którego zależy możliwość odliczenia podatku, modyfikuje na niekorzyść podatnika podstawę opodatkowania ze względu na okoliczności, na które podatnik sprzedawca nie ma wpływu. Przepis ten rozumiany literalnie pozostaje w ewidentnej sprzeczności z art. 29 ust. 4 ustawy wskazującym, że podstawą opodatkowania jest obrót, którego rozmiar wyznaczają m.in. okoliczności ujęte w tym przepisie.

Istnieje możliwość poprawienia faktury elektronicznej

Podatnik, który wystawia fakturę w formie elektronicznej, ma możliwość w przypadku stwierdzenia pomyłki wystawienia faktury korygującej i przesłania jej w formie elektronicznej bądź papierowej.

JAKI PROBLEM ROZSTRZYGNĘŁA IZBA

Czy podatnik, który wystawia fakturę w formie elektronicznej ma możliwość w przypadku stwierdzenia pomyłki w jakiejkolwiek pozycji faktury wystawienia faktury korygującej i przesłania jej w formie elektronicznej bądź papierowej, gdy przeszkody formalne lub techniczne uniemożliwią wystawienie i przesłanie takiego dokumentu w formie elektronicznej?

ODPOWIEDŹ IZBY

Zarejestrowani podatnicy jako podatnicy VAT czynni, posiadający numer identyfikacji podatkowej, wystawiają faktury oznaczone wyrazem Faktura VAT.

Podmiot wystawiający fakturę może umieścić w tym dokumencie także inne elementy niż te, które zostały wymienione w przepisach. Na tej podstawie podatnik umieścił na fakturach dodatkowe informacje, takie jak numer zamówienia czy numer hali sprzedaży kontrahenta.

Fakturę korygującą wystawia się również, gdy podwyższono cenę po wystawieniu faktury lub w razie stwierdzenia pomyłki w cenie, stawce lub kwocie podatku bądź w jakiejkolwiek innej pozycji faktury. Zauważyć przy tym należy, iż używając zwrotu - bądź w jakiejkolwiek innej pozycji - prawodawca przyjął, że pomyłka może zostać skorygowana fakturą korygującą.

Jeśli chodzi o faktury elektroniczne, to faktury mogą być wystawiane, przesyłane i przechowywane w formie elektronicznej, pod warunkiem że autentyczność ich pochodzenia i integralność ich treści będą zagwarantowane poprzez wymianę danych elektronicznych (EDI) zgodnie z umową w sprawie europejskiego modelu wymiany danych elektronicznych, jeżeli zawarta umowa, dotycząca tej wymiany, przewiduje stosowanie procedur gwarantujących autentyczność pochodzenia faktur i integralność danych. Faktury korygujące oraz duplikaty faktur do faktur wystawionych i przesłanych w formie elektronicznej przesyła się w tej samej formie. Podatnik, który wystawia fakturę w formie elektronicznej, ma możliwość w przypadku stwierdzenia pomyłki w jakiejkolwiek pozycji faktury wystawienia faktury korygującej i przesłania jej w formie elektronicznej bądź papierowej, gdy przeszkody formalne lub techniczne uniemożliwią wystawienie i przesłanie takiego dokumentu w formie elektronicznej.

W konsekwencji w przypadku stwierdzenia pomyłki w jakiejkolwiek pozycji faktury podatnik powinien wystawić fakturę korygującą również w formie elektronicznej lub jeżeli jest to nie możliwe, w formie papierowej. Powtórne wysłanie e-komunikatu z naniesionymi zmianami będzie kolejną fakturą dokumentującą tę samą sprzedaż.

Decyzja w sprawie interpretacji prawa podatkowego dyrektora Izby Skarbowej w Warszawie z 19 lutego 2008 r. (nr 1401/PH-I/4407/14-58/07/AŁ/PV-I)

OPINIA

MICHAŁ ZAJĄC

doradca podatkowy z Independent Tax Advisers Doradztwo Podatkowe

Faktury elektroniczne, tak samo jak faktury papierowe, powinny być poprawiane poprzez wystawianie stosownej faktury korygującej. Zasadą jest, że faktury korygujące do faktur wystawianych i przesłanych w formie elektronicznej przesyła się w tej samej formie. Jeżeli natomiast istniejące przeszkody formalne lub techniczne uniemożliwiają wystawianie i przesłanie faktury korygującej w formie elektronicznej, podatnik powinien wystawić ten dokument w formie papierowej. W związku z tym, że pojęcie formalnych i technicznych przeszkód nie zostało przez ustawodawcę zdefiniowane, w praktyce będą pojawiać się wątpliwości dotyczące zakresu tego pojęcia. Zaznaczyć należy również, że utrwalona linia orzecznicza sądów administracyjnych nie dopuszcza możliwości wystawienia nowej poprawionej faktury, w sytuacji gdy faktura pierwotna została wprowadzona do obrotu. Zasada ta odnosi się zarówno do faktur papierowych, jak i faktur elektronicznych. Należy wskazać, że dla bezpieczeństwa podatnika nawet poprawki w zakresie elementów nieobligatoryjnych faktury powinny być dokonywane poprzez wystawienie faktury korygującej, a nie nowej, tj. poprawionej faktury VAT.

Papierowych faktur nie przechowuje się elektronicznie

Podatnik nie ma możliwości przechowywania faktur elektronicznie, jeśli ich oryginały zostały wystawione w wersji papierowej.

JAKI PROBLEM ROZSTRZYGNĘŁA IZBA

Czy jest dopuszczalne przechowywanie kopii faktur dokumentujących sprzedaż w postaci elektronicznej oraz wystawiania oryginałów w formie papierowej?

ODPOWIEDŹ IZBY

Spór w niniejszej sprawie dotyczy formy, w jakiej podatnik zobowiązany jest przechowywać kopie wystawionych faktur VAT. Zgodnie z art. 106 ust. 1 ustawy o VAT podatnicy VAT są zobowiązani wystawić fakturę stwierdzającą w szczególności dokonanie sprzedaży, datę dokonania sprzedaży, cenę jednostkową bez podatku, podstawę opodatkowania, stawkę i kwotę podatku, kwotę należności oraz dane dotyczące podatnika i nabywcy.

Przepisy ustawy o VAT oraz aktów wykonawczych przewidują dwie formy wystawianych faktur, tzw. papierową i elektroniczną. Zasady wystawiania i przechowywania faktur VAT regulują przepisy rozdziału IV rozporządzenia ministra finansów z 25 maja 2005 r. w sprawie zwrotu podatku niektórym podatnikom, zaliczkowego zwrotu podatku, zasad wystawiania faktur, sposobu ich przechowywania oraz listy towarów i usług, do których nie mają zastosowania zwolnienia od podatku od towarów i usług (Dz.U. nr 95, poz. 798 z późn. zm.). Zasady te dotyczą zarówno faktur wystawianych w formie papierowej, jak i elektronicznej, przy czym ta druga forma wymaga wypełnienia dodatkowych warunków.

Faktury i faktury korygujące wystawiane są co najmniej w dwóch egzemplarzach, przy czym oryginał otrzymuje nabywca, a kopię zatrzymuje sprzedawca. Oryginał faktury powinien zawierać wyraz Oryginał, a kopia faktury - wyraz Kopia. Gdy oryginał zaginie lub ulegnie zniszczeniu, na wniosek nabywcy sprzedawca może wystawić duplikat faktury. Podatnicy VAT mają obowiązek przechowywać oryginały i kopie faktur, faktur korygujących i duplikatów tych dokumentów do czasu upływu terminu przedawnienia zobowiązania podatkowego. Dokumenty te przechowuje się w oryginalnej postaci, w podziale na okresy rozliczeniowe i w sposób pozwalający na ich łatwe odszukanie.

Natomiast faktury wystawiane w formie elektronicznej przesyła się, w tym udostępnia, w tej formie odbiorcy oraz przechowuje się w tej formie przy zastosowaniu elektronicznych urządzeń do przetwarzania (łącznie z cyfrową kompresją) i przechowywania danych, z wykorzystaniem technik teletransmisji przewodowej, radiowej, technologii optycznych lub innych elektromagnetycznych środków.

W konsekwencji wystawiane, przesyłane i odbierane oraz przechowywane w farmie elektronicznej faktury muszą posiadać co najmniej gwarancję niekwestionowanej autentyczności pochodzenia tych dokumentów od podmiotu, który ten dokument wystawił oraz gwarancję integralności (nienaruszalności) zawartości ich treści. Przedsiębiorcy mają obowiązek opatrywania wystawionych faktur bezpiecznym podpisem elektronicznym, weryfikowanym za pomocą specjalnego certyfikatu.

Na gruncie obowiązujących przepisów nie jest dopuszczalne przechowywanie kopii faktur VAT w formie elektronicznej bez ich drukowania, jeżeli oryginały tych dokumentów w momencie wystawienia miały postać drukowaną, mimo możliwości ich wydruku oraz posiadania systemu informatycznego gwarantującego przechowywanie kopii faktur w postaci elektronicznej, zapewniającej ich wyszukiwanie i identyfikację, a także niezmienność zapisanych na nośnikach informatycznych danych. Stwierdzić przy tym należy, iż egzemplarz faktury oznaczony wyrazem Kopia nie jest kopią (w sensie dosłownym) wystawionej faktury, lecz jej drugim egzemplarzem. Tym samym powinien on być wystawiony w tym samym formacie co egzemplarz oznaczony wyrazem Oryginał.

Decyzja w sprawie interpretacji prawa podatkowego dyrektora izby Skarbowej w Warszawie z 13 marca 2008 r. (nr 1401/PH-I/4407 /14-61/07/JKr/PV-I).

OPINIA

WOJCIECH PIETRASIEWICZ

doradca podatkowy współpracujący z Allen & Overy A. Pędzich

Zgodnie z art. 247 Dyrektywy 2006/112 państwa członkowskie mogą wymagać przechowywania faktur w oryginalnej postaci, w jakiej zostały przesłane lub udostępnione, zarówno w formie papierowej, jak i elektronicznej. Jednocześnie minister finansów umożliwił podatnikom przechowywanie faktur w dwojaki sposób: w formie elektronicznej, w formie papierowej.

Obie formy przechowywania faktur oraz warunki stosowania poszczególnych form przechowania są unormowane odrębnymi rozporządzeniami. Przepisy rozporządzenia dotyczącego faktur papierowych nakazują, aby oryginały i kopie faktur oraz faktur korygujących, a także duplikaty tych dokumentów przechowywane były w oryginalnej postaci, w podziale na okresy rozliczeniowe i w sposób pozwalający na ich łatwe odszukanie. Jeżeli więc faktura jest wystawiona w formie papierowej na rzecz kontrahenta, jej kopia nie powinna być przechowywana w formie elektronicznej, lecz w takiej samej formie, w jakiej wystawiono oryginał.

Tezę tę potwierdzono również w orzecznictwie sądowym (m.in. wyroki WSA o sygn. III SA/Wa 1341/07 oraz III SA/Wa 108/08), gdzie wskazano, że jeżeli oryginał faktury został wystawiony w formie papierowej, to jej kopia nie może być przechowywana w formie elektronicznej. Musi być przechowywana również w formie papierowej.

Takie rozwiązanie może powodować istotne trudności administracyjne dla wielu podatników, którzy mają dużą grupę odbiorców swych towarów lub usług. Niektórzy podatnicy mogą poszukiwać praktycznych rozwiązań pozwalających uniknąć stałego przechowywania setek tysięcy egzemplarzy faktur, minimalizując związane z tym ryzyka, jednak na gruncie obecnego brzmienia przepisów o VAT trudno będzie zmienić obecną, niekorzystną dla podatników, praktykę organów podatkowych i sądów administracyjnych w zakresie formy przechowywania oryginałów i kopii faktur.

Faktura korygująca musi być potwierdzona

Podatnik, który wystawia fakturę korygującą i w związku z tym chce obniżyć podstawę opodatkowania VAT, musi otrzymać potwierdzenie odbioru takiej korekty.

JAKI PROBLEM ROZSTRZYGNĘŁA IZBA

Czy kwoty wynikające z dokonanych korekt faktur pomniejszających obrót obniżają podstawę opodatkowania oraz kwotę podatku należnego w rozliczeniu za miesiąc wystawienia faktury korygującej również w przypadku braku potwierdzenia odbioru faktury korygującej przez kontrahenta?

ODPOWIEDŹ IZBY

Podstawą opodatkowania VAT jest obrót stanowiący kwotę należną z tytułu sprzedaży pomniejszoną o kwotę należnego podatku. Tak zdefiniowany obrót zmniejsza się o kwoty udokumentowanych, prawnie dopuszczonych i obowiązkowych rabatów (bonifikat, opustów, uznanych reklamacji i skont) i o wartość zwróconych towarów, zwróconych kwot nienależnych w rozumieniu przepisów o cenach oraz zwróconych kwot dotacji, subwencji i innych dopłat o podobnym charakterze, a także kwot wynikających z dokonanych korekt faktur.

W przypadku gdy po wystawieniu faktury udzielono rabatów podatnik udzielający rabatu wystawia fakturę korygującą. Sprzedawca jest zobowiązany posiadać potwierdzenie odbioru faktury korygującej przez nabywcę. Potwierdzenie odbioru faktury korygującej stanowi więc podstawę do obniżenia kwoty podatku należnego w rozliczeniu za miesiąc, w którym sprzedawca otrzymał to potwierdzenie, a w przypadku podatników rozliczających się kwartalnie w rozliczeniu za kwartał, w którym to potwierdzenie otrzymali. Fakturę korygującą wystawia się również, gdy podwyższono cenę po wystawieniu faktury lub w razie stwierdzenia pomyłki w cenie, stawce lub kwocie podatku bądź w jakiejkolwiek innej pozycji faktury.

Wymóg posiadania potwierdzenia odbioru faktury korygującej nie odbiera zatem prawa podatnika do zmniejszenia kwoty obrotu, ale wprowadza formalny element kontrolny, pozwalający zsynchronizować obniżenie kwoty podatku należnego u sprzedawcy z obniżeniem kwoty podatku naliczonego u nabywcy. Przepisy nie określają, jaka ma być forma takiego potwierdzenia. Akceptowane przez ograny podatkowe będą zatem wszelkie formy potwierdzenia, z których wynika, że faktura korygująca dotarła do nabywcy.

W konsekwencji podatek wykazany w pierwotnej fakturze podlega rozliczeniu aż do momentu, gdy podatnik znajdzie się w posiadaniu dowodu, że skutecznie wprowadził do obiegu fakturę korygującą podatek, poprzez doręczenie jej klientowi. Obowiązek posiadania potwierdzenia odbioru faktury korygującej przez nabywcę nie pozbawia sprzedawcy prawa do skorygowania podatku należnego. Niemniej jednak z samego art. 29 ust. 4 ustawy o VAT nie wynika nieograniczone prawo do zmniejszania obrotu o kwoty wynikające z wystawionych faktur. W przepisie tym mowa jest o kwotach wynikających z dokonanych korekt faktur, samo zaś wystawienie faktury korygującej nie jest równoznaczne z wprowadzeniem jej do obrotu. Jednoznaczne dokonanie korekty faktury następuje, gdy faktura korygująca dotrze do nabywcy.

Decyzja w sprawie interpretacji prawa podatkowego dyrektora Izby Skarbowej w Warszawie z 8 lutego 2008 r. (nr 1401/PV - II/4407/14-19/07/MZ)

OPINIA

ANDRZEJ POŚNIAK

doradca podatkowy w Kancelarii CMS Cameron McKenna

Przepisy regulujące kwestię korekty faktur VAT stanowią kwintesencję formalizmu. Taki formalizm, równolegle m.in. z kwestią opodatkowania nieodpłatnych świadczeń, stanowi niejako specjalność zakładu polskiego ustawodawcy. Oczywiście, trudno się dziwić, że urzędy i izby skarbowe wydają takie interpretacje prawa podatkowego, a nie inne. Uzasadnień dla takiej postawy jest wiele, choćby interes fiskalny Skarbu Państwa. Niemniej jednak zastanawia upór, z jakim polskie władze skarbowe wraz z ustawodawcą forsują utrzymanie istniejącego mechanizmu korygowania faktur. Jest rzeczą powszechnie wiadomą, że omawiane regulacje są niezgodne z konstytucją, prawem wspólnotowym, zasadami prawidłowej legislacji, nieżyciowe i niesprawiedliwe. Takie poglądy wprost wynikają nie tylko ze stanowiska ekspertów, ale również z szerokiej gamy orzeczeń sądów administracyjnych, ETS, a nawet Trybunału Konstytucyjnego, już nie wspominając o głosach samych podatników. W mojej ocenie, przy odrobinie dobrej woli udałoby się wypracować mniej uciążliwy, a jednocześnie równie bezpieczny dla Skarbu Państwa mechanizm korekty faktur VAT.

Przeliczanie walut obcych określają przepisy

Podatnicy nie posiadają dowolności w sposobie przeliczania kwot z faktur wyrażonych w walutach obcych. Przepisy określają szczegółowe zasady w tym zakresie.

JAKI PROBLEM ROZSTRZYGNĘŁA IZBA

Na skutek stosowanych różnych kursów walut kwota prowizji, którą podatnik zatrzymuje po dokonaniu przelewu na rzecz komitenta kwot należnych ze sprzedaży towarów, jest inna niż prowizja należna spółce na podstawie umowy z komitentem. W związku z tym dokonywana jest korekta rozliczeń o różnice kursowe, tak aby sprowadzić prowizje do uzgodnionego w umowie poziomu. Okresowa korekta rozliczeń powoduje natomiast zmianę kwoty prowizji ustalonej, jako różnica w wysokości sprzedaży towarów klientowi i wartości wynikającej z faktury od komitenta wystawionej na spółkę, co z kolei skutkuje koniecznością korekty podstawy opodatkowania wewnątrzwspólnotowego nabycia towarów (WNT) w spółce, rozumianej jako różnica pomiędzy wartością sprzedaży towarów klientom a prowizją należną spółce. Jaki należy zastosować sposób do przeliczania kwot wyrażonych w walutach obcych na fakturach wystawionych przez kontrahentów zagranicznych?

ODPOWIEDŹ IZBY

Moment powstania obowiązku podatkowego pomiędzy komisantem a osobą trzecią jest określany na zasadach ogólnych, tj. obowiązek podatkowy powstaje z chwilą wydania towaru lub wykonania usługi. Podstawę opodatkowania czynności maklerskich, czynności wynikających z zarządzania funduszami powierniczymi, czynności wynikających z umowy agencyjnej lub zlecenia, pośrednictwa, umowy komisu lub innych usług o podobnym charakterze dla komisanta stanowi kwota należna z tytułu dostawy towarów, pomniejszona o kwotę podatku - w przypadku dostawy towarów osobie trzeciej, na rachunek komitenta.

Obowiązek podatkowy w przypadku wewnątrzwspólnotowego nabycia towarów powstaje 15 dnia miesiąca następującego po miesiącu, w którym dokonano dostawy towaru będącego przedmiotem wewnątrzwspólnotowego nabycia. Jednak w przypadku gdy przed wskazanym terminem podatnik podatku od wartości dodanej wystawił fakturę, obowiązek podatkowy powstaje z chwilą wystawienia faktury. Zasadę tę stosuje się odpowiednio do faktur wystawianych przez podatnika podatku od wartości dodanej potwierdzających otrzymanie przez niego od podatnika całości lub części należności przed dokonaniem dostawy towaru będącego przedmiotem wewnątrzwspólnotowego nabycia towarów na terytorium kraju. Natomiast podstawą opodatkowania wewnątrzwspólnotowego nabycia towarów jest kwota, jaką nabywający jest obowiązany zapłacić.

Kwoty wyrażone w walucie obcej wykazywane na fakturze przelicza się na złote według wyliczonego i ogłoszonego przez Narodowy Bank Polski bieżącego kursu średniego waluty obcej na dzień wystawienia faktury, jeżeli faktura jest wystawiana w terminie, w którym podatnik zobowiązany jest do jej wystawienia. W przypadku gdy na dzień wystawienia faktury bieżący kurs średni waluty obcej nie został wyliczony i ogłoszony, do przeliczenia stosuje się kurs wymiany ostatnio wyliczony i ogłoszony. Natomiast w przypadku niewystawienia faktury w terminie, w którym podatnik zobowiązany jest do jej wystawienia, kwoty wyrażone w walucie obcej przelicza się na złote według wyliczonego i ogłoszonego przez Narodowy Bank Polski bieżącego kursu średniego waluty obcej na dzień powstania obowiązku podatkowego.

Zasady te stosuje się odpowiednio do przeliczania kwot wykazywanych na fakturze wystawionej przez podatnika podatku od wartości dodanej lub podatku o podobnym charakterze, jeżeli dokumentują one czynności, które u podatnika stanowią: wewnątrzwspólnotowe nabycie towarów, dostawę towarów, dla której podatnikiem jest ich nabywca, lub import usług.

Brak jest więc podstaw do korygowania obrotu z tytułu różnic kursowych, ponieważ to nie wartość transakcji podana w euro uległa zmianie, lecz zmianie uległ wyłącznie kurs waluty przyjęty do przeliczenia euro na złote.

Decyzja w sprawie interpretacji prawa podatkowego dyrektora Izby Skarbowej w Warszawie z 19 lutego 2008 r. (nr 1401/PH-I/4407/14-60/07/JKr/PV-I).

OPINIA

KAMIL LEWANDOWSKI

konsultant w Ernst & Young

Stosowanie odpowiedniego kursu NBP na potrzeby rozliczeń VAT nie ma wpływu na rozliczenia pomiędzy kontrahentami. Trudno zatem zgodzić się z wnioskiem podatnika, że nie musi stosować odpowiednich przepisów o przeliczaniu kwot wyrażonych na fakturach w walutach obcych. Jednocześnie należy pamiętać, że o wysokości podstawy opodatkowania przy wewnątrzwspólnotowym nabyciu towarów decyduje kwota, jaką nabywający zobowiązany jest zapłacić, a przecież sposób jej kalkulacji określony jest w umowie zawartej pomiędzy stronami transakcji. Jeśli mechanizm kalkulacji przewidziany w umowie powoduje zmianę tej kwoty, podatnikowi powinno przysługiwać prawo do skorygowania podstawy opodatkowania.

W związku z tym nie można pozbawiać podatnika prawa do określenia podstawy opodatkowania w prawidłowy sposób (również w formie korekty) - czyli w wysokości odpowiadającej postanowieniom umownym. Z drugiej zaś strony, jeśli kwota, jaką nabywca zobowiązany jest zapłacić, jest potwierdzona dokumentem wystawionym przez zagranicznego podatnika VAT i wyrażona jest w walucie obcej - podatnik zobowiązany jest do zastosowania odpowiednich przepisów regulujących przeliczanie tych kwot.

Duplikat faktury pozwala na odliczenie VAT

Pomimo zaginięcia faktury przed ujęciem jej w księgach rachunkowych, w sytuacji gdy podatnik dysponuje duplikatem faktury, zachowuje prawo do odliczenia podatku naliczonego w miesiącu otrzymania faktury pierwotnej lub w miesiącu następnym.

JAKI PROBLEM ROZSTRZYGNĘŁA IZBA

Podatnik otrzymał fakturę VAT od usługodawcy, a fakt ten został odnotowany w książce kancelaryjnej podatnika. Czy spółka powinna dokonać odliczenia podatku naliczonego VAT w miesiąc otrzymania duplikatu faktury lub w miesiącu następnym, czy też w trybie korekty deklaracji VAT-7 za okres 04/2004 lub 05/2004, czyli w rozliczeniu za miesiące otrzymania pierwotnej faktury lub miesiąc następny?

ODPOWIEDŹ IZBY

Zgodnie z art. 86 ust. 1 ustawy o VAT w zakresie, w jakim towary i usługi są wykorzystywane do wykonywania czynności opodatkowanych, podatnikowi VAT przysługuje prawo do obniżania kwoty podatku należnego o kwotę podatku naliczonego. Kwotę podatku naliczonego stanowi suma kwot podatku określanych w fakturach otrzymanych przez podatnika z tytułu nabycia towarów i usług. Podstawą do dokonania obniżenia kwoty podatku należnego o kwotę podatku naliczonego jest posiadanie przez podatnika faktury, z której wynika kwota podatku naliczonego, o którą pomniejsza kwotę podatku należnego.

Jeżeli oryginał faktury lub faktury korygującej ulegnie zniszczeniu albo zaginie, sprzedawca na wniosek nabywcy ponownie wystawia fakturę lub fakturę korygującą, zgodnie z danymi zawartymi w kopii tej faktury lub faktury korygującej. Faktura i faktura korygująca wystawiona ponownie musi dodatkowo zawierać wyraz DUPLIKAT oraz datę jej wystawienia. Duplikat faktury i faktury korygującej wystawia się w dwóch egzemplarzach, przy czym oryginał otrzymuje nabywca, a kopię zatrzymuje sprzedawca. Oznacza to, że duplikat faktury w rozumieniu przepisów o podatku od towarów i usług stanowi fakturę VAT i dokumentuje w ten sam sposób to samo zdarzenie gospodarcze, co faktura pierwotna.

W związku z tym, jeżeli podatnik otrzymał fakturę pierwotną (co znajduje potwierdzenie w dzienniku korespondencji), ale faktura ta następnie zaginęła jeszcze przed ujęciem w ewidencji dla potrzeb podatku od towarów i usług i w deklaracji VAT, podatnik nie może dokonać obniżenia kwoty podatku należnego o kwotę podatku naliczonego wynikającą z tej faktury. W przypadku gdy podatnik otrzymał duplikat tej faktury, to obniżenia kwoty podatku należnego o kwotę podatku naliczonego podatnik dokonuje co do zasady po otrzymaniu duplikatu w rozliczeniu za okres, w którym odnotowano wpływ faktury pierwotnej (w przypadku gdy za ten okres podatnik złożył już deklarację podatkową, obniżenia kwoty podatku należnego należy dokonać przez złożenie korekty deklaracji podatkowej), lub za okres następny. Prawo do obniżenia kwoty podatku należnego powstaje bowiem w rozliczeniu za okres, w którym podatnik otrzymał fakturę albo dokument celny.

Decyzja w sprawie interpretacji prawa podatkowego dyrektora Izby Skarbowej w Warszawie z 18 lutego 2008 r. (nr 1401/HTI /006/14-203/06/BT/AŁ/PV-I)

OPINIA

PIOTR TATARA

ekspert z Baker & McKenzie Doradztwo Podatkowe

Zgodnie z podstawową zasadą wyrażoną w ustawie o VAT prawo do odliczenia podatku naliczonego powstaje w rozliczeniu za okres, w którym podatnik otrzymał fakturę, lub w rozliczeniu za następny okres rozliczeniowy. Przepisy ustawy nie wskazują, co należy rozumieć przez otrzymanie faktury, nie nakładają także na podatników dodatkowych obowiązków związanych z dokumentowaniem tego zdarzenia. Moment otrzymania faktury z pewnością nie jest tożsamy z momentem wprowadzenia jej do ksiąg podatnika.

W sytuacji zagubienia otrzymanej faktury pierwotnej podatnik powinien wystąpić do sprzedawcy o wystawienie jej duplikatu. Duplikat powinien zawierać dane zgodne z danymi zawartymi w fakturze pierwotnej. Nie zmienia to okoliczności, że momentem, w którym powstaje prawo do odliczenia, jest moment otrzymania faktury pierwotnej przez podatnika.

Inna sytuacja wystąpi jednak, gdy do podatnika nigdy nie dotarła faktura pierwotna (przykładowo, gdy zaginęła jeszcze podczas przesyłki). W takim przypadku momentem uprawniającym do odliczenia podatku naliczonego będzie moment otrzymania duplikatu faktury od kontrahenta.

Przygotowała EWA MATYSZEWSKA

Gazeta Prawna [Tygodnik Podatkowy] nr 190(2312), 29 września 2008 r.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA