Ewidencja księgowa źródeł finansowania firmy

REKLAMA

SPIS TREŚCI

- Jak prawidłowo ewidencjonować źródła finansowania firmy

- Wybór źródeł finansowania

- Źródła finansowania

- Ewidencja księgowa kredytów bankowych

- Zasady ewidencji na koncie „Kredyty bankowe”

- Długoterminowe kredyty bankowe

- Krótkoterminowe kredyty bankowe

- Konto 163 „Kredyty bankowe przeterminowane”

- Finansowanie kredytem inwestycyjnym

- Kredyt w rachunku bieżącym

- Metody spłaty kredytu

- Koszt kredytu

- Ewidencja księgowa zobowiązań z tytułu dostaw z odroczonym terminem płatności

- Dyskontowanie weksli

- Ewidencja księgowa operacji związanych z wekslem

- Konto 136 „Weksle obce”

- Akcje i udziały

- Ewidencja kapitałów własnych

- Krótkoterminowe papiery dłużne

Wybór źródeł finansowania

Każda organizacja gospodarcza działająca na rynku potrzebuje funduszy do prowadzenia działalności. Wydatki może pokryć z funduszy własnych bądź z obcych albo też częściowo z obcych, a częściowo z własnych. Decyzja o wykorzystaniu obcych środków finansowych wiąże się z ryzykiem i możliwością zachwiania płynności i równowagi finansowej w danym przedsiębiorstwie

REKLAMA

REKLAMA

Źródła finansowania

Dobór źródeł finansowania firm jest głównym problemem zasilania kapitałowego. Wybór konkretnego źródła powinien wynikać z przeprowadzonych analiz ekonomiczno-finansowych.

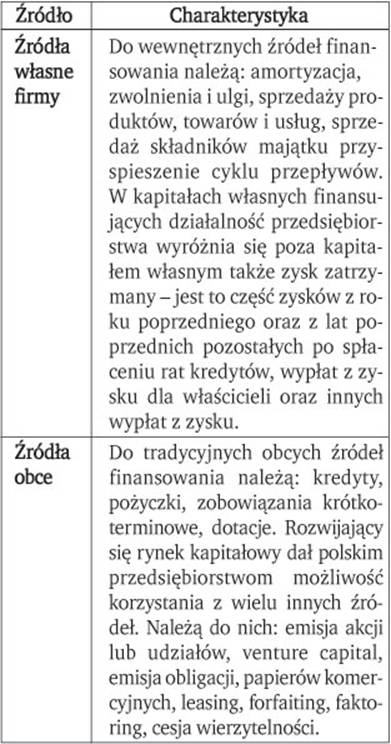

Tabela 1. Podział źródeł finansowania

REKLAMA

Pozyskiwanie środków pieniężnych na finansowanie działalności przedsiębiorstwa jest pojęciem dużo szerszym niż pozyskiwanie kapitału na finansowanie działalności przedsiębiorstwa. Wewnętrznymi źródłami finansowania są bowiem poza zyskiem zatrzymanym w przedsiębiorstwie także amortyzacja oraz przychody ze sprzedaży zbędnych składników majątku. Jednak spośród nich tylko zysk zatrzymany zaliczany jest do wewnętrznych źródeł kapitału własnego

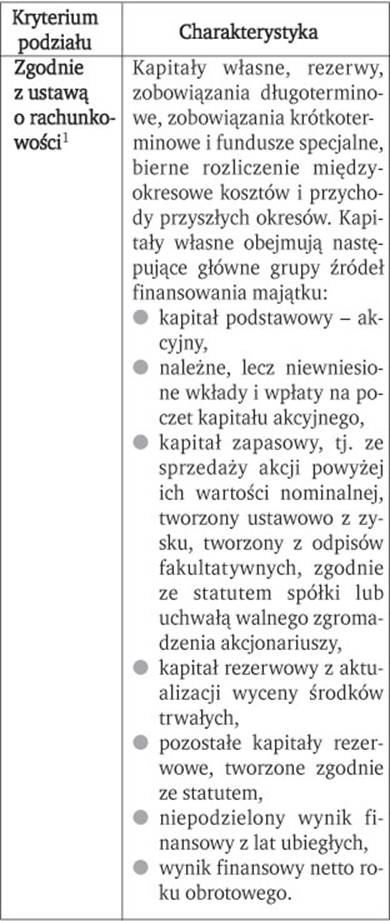

Tabela 2. Podział źródeł finansowania na przykładzie spółki akcyjnej

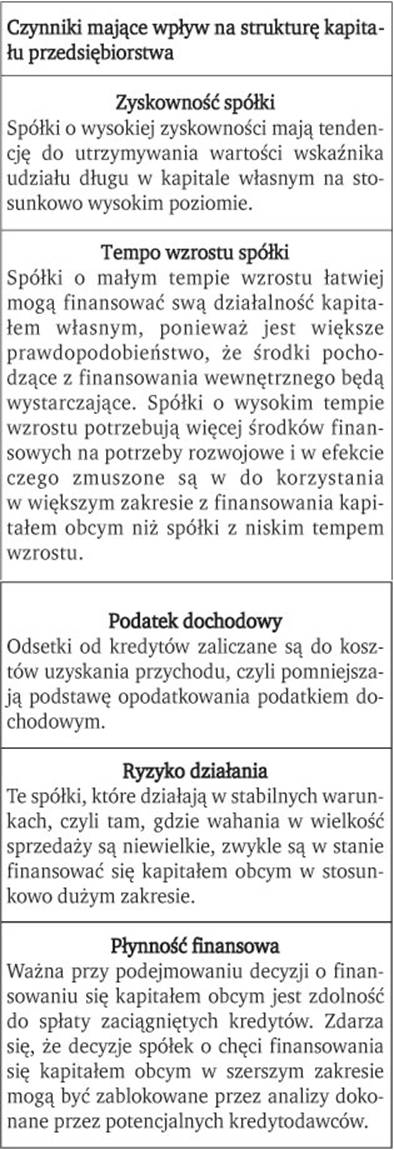

Sposób finansowania działalności przedsiębiorstwa zależy od wielu czynników, w tym m.in. od: strategii firmy, struktury finansowej, ryzyka działalności, kosztu, płynności. W poniższej tabeli prezentujemy niektóre z nich

Tabela 3. Czynniki mające wpływ na strukturę kapitału przedsiębiorstwa

Obecnie w Polsce wewnętrzne źródła finansowania w przedsiębiorstwach stanowią około 70% środków finansowych przedsiębiorstw. Fakt wysokich kosztów kredytów bankowych i pozostający jednak z tyłu – za rynkami papierów wartościowych w państwach wysoko rozwiniętych – polski rynek papierów wartościowych, skłania większość przedsiębiorstw do reinwestowania z wypracowanego zysku.

Kredyt bankowy

Cechą charakterystyczną kapitałów obcych jest to, że trzeba je zwrócić po określonym w umowie czasie i zapłacić umówione odsetki. Oznacza to, że kapitały obce mają charakter wierzytelnościowy. Wierzycielami mogą być banki i inne instytucje finansowe, dostawcy i odbiorcy, pracownicy firmy.

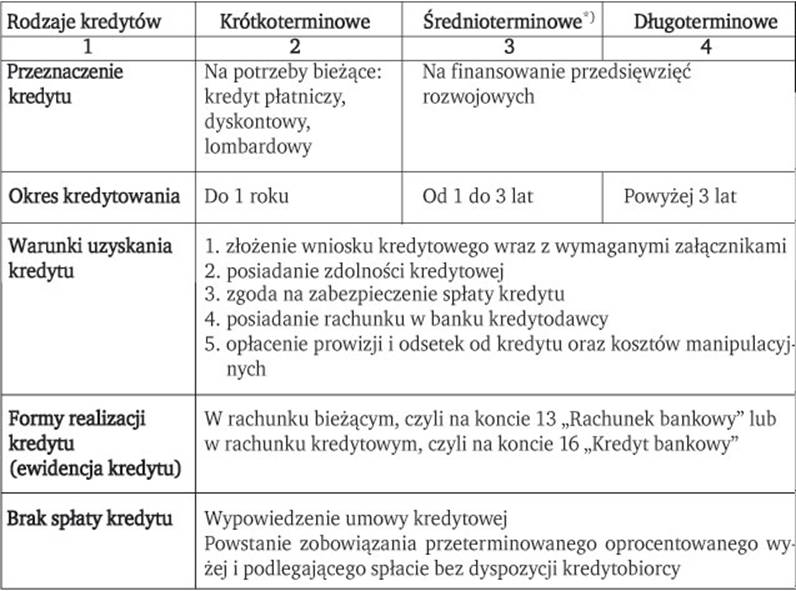

Tabela 4. Kredyty bankowe i ich charakterystyka

*) W ujęciu księgowym kredyty z terminem spłaty powyżej 1 roku, licząc od daty, na jaką jest sporządzone jest sprawozdanie finansowe (bilans), w którym zostały one ujęte, traktowane są jak kredyty długoterminowe.

Ewidencja księgowa kredytów bankowych

Kredyty bankowe ewidencjonowane są na kontach zespołu 1, czyli „Środki pieniężne i rachunki bankowe”. Szczegółowość tej ewidencji wynika z rodzaju kredytów, z których jednostka korzysta. Poniżej opisujemy zasadę ewidencjonowania kredytów krótkoterminowych, długoterminowych oraz przeterminowanych.

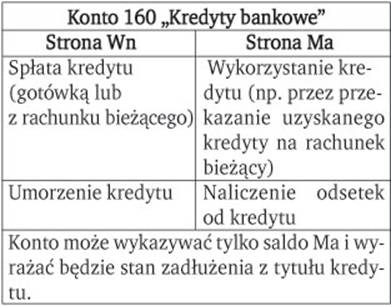

Zasady ewidencji na koncie „Kredyty bankowe”

Kredyty bankowe ujmowane są w zespole 1, np. na koncie 160 „Kredyty bankowe”. Dla uzyskania pełnej informacji o kredytach, zaleca się prowadzenie ewidencji szczegółowej do konta 160 „Kredyty bankowe”. Ewidencja ta powinna zapewnić podział kredytów według poszczególnych zaciągniętych kredytów, według walut, w jakich otrzymano kredyt, a także według okresów spłaty. Najczęściej w planach kont dominuje następujący podział:

• kredyty bankowe długoterminowe,

• kredyty bankowe krótkoterminowe,

• kredyty bankowe przeterminowane.

Zapamiętaj

O tym, czy kredyt będzie ujęty w księgach jako krótkoterminowy bądź jako długoterminowy, decyduje termin spłaty, liczony od daty, na jaką jest sporządzane sprawozdanie finansowe, w którym ujęte są te informacje.

Tabela 5. Ewidencja na koncie 160 „Kredyty bankowe”

Tabela 6. Konta analityczne do konta 160 „Kredyty bankowe”

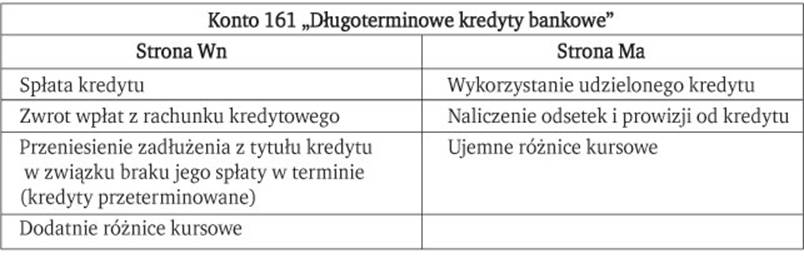

Długoterminowe kredyty bankowe

Na koncie 161 „Długoterminowe kredyty bankowe” ewidencjonuje się kredyty bankowe z terminem spłaty powyżej 1 roku, licząc od daty, na jaką sporządzone jest sprawozdanie finansowe, w którym informacje o kredytach zostały wykazane. Podstawowe operacje na koncie 161 przedstawia poniższa tabela.

Tabela 7. Operacje na koncie 161 „Długoterminowe kredyty bankowe”

Tabela 8. Operacje na koncie 161 „Długoterminowe kredyty bankowe”

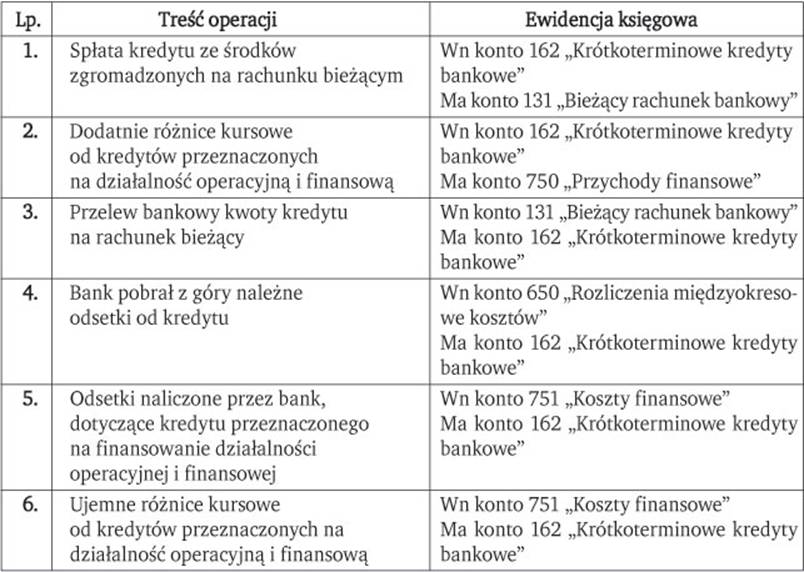

Krótkoterminowe kredyty bankowe

Kolejną grupę kredytów, które stanowią źródło finansowania działalności firmy, są kredyty krótkoterminowe. Ewidencja tych kredytów, czyli kredytów bankowych z terminem spłaty poniżej 1 roku (licząc od daty na jaką jest sporządzone jest sprawozdanie finansowe (bilans), w którym kredyty te zostały one ujęte) prowadzona jest na koncie 162 „Krótkoterminowe kredyty bankowe”. Ewidencja na tym koncie jest analogiczna jak na koncie 161.

Tabela 9. Operacje na koncie 162 „Krótkoterminowe kredyty bankowe”

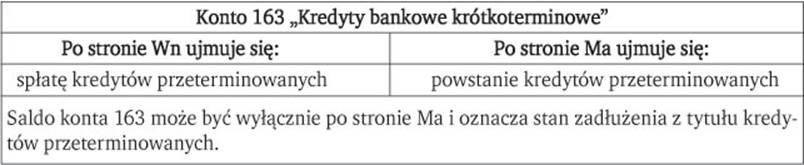

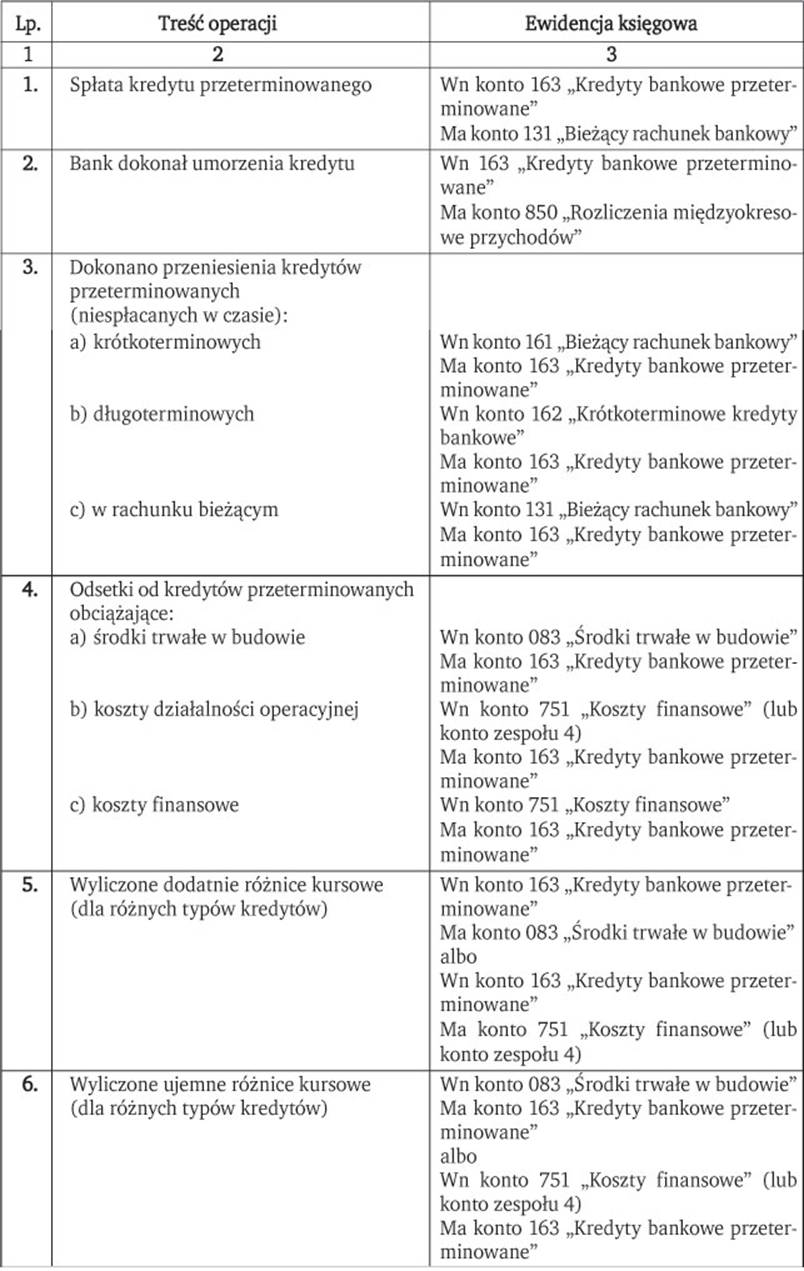

Konto 163 „Kredyty bankowe przeterminowane”

Ostatnia grupa kredytów to kredyty przeterminowane. Do tej grupy należą kredyty, które nie zostały spłacone w umownym terminie. Ewidencja kredytów przeterminowanych odbywa się na wyodrębnionym w tym celu koncie 163 „Kredyty bankowe krótkoterminowe”. Istotne jest, aby w ramach ewidencji analitycznej wyodrębnić każdy z przeterminowanych kredytów. Umożliwia to identyfikację poszczególnych kredytów, których firma nie spłaca w terminie.

Tabela 10. Funkcjonowanie konta 163 „Kredyty bankowe krótkoterminowe”

Tabela 11. Ewidencja na koncie 163 „Kredyty bankowe przeterminowane”

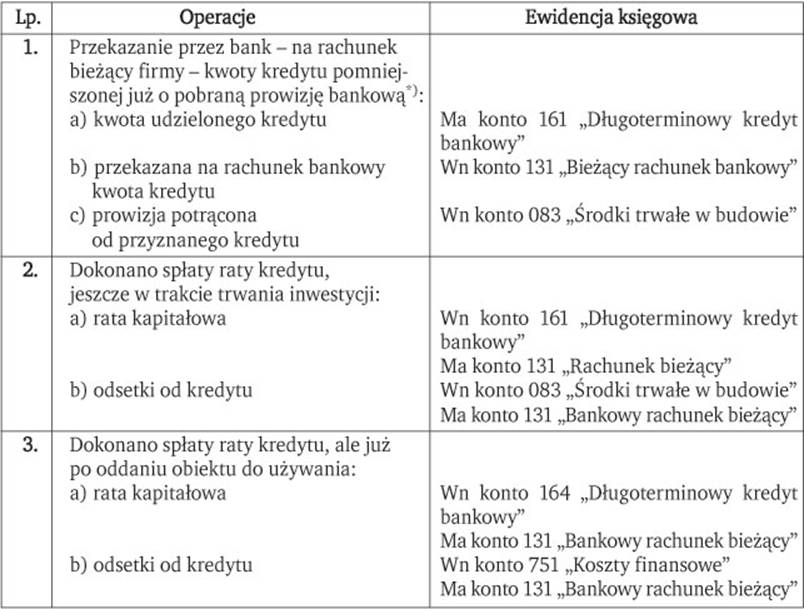

Finansowanie kredytem inwestycyjnym

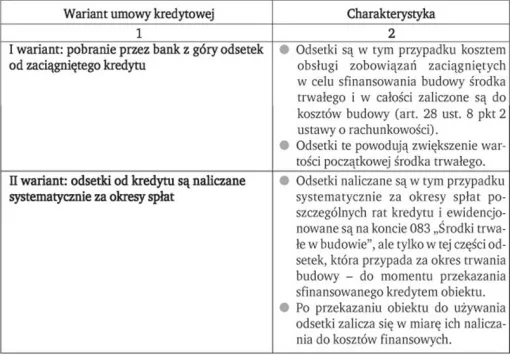

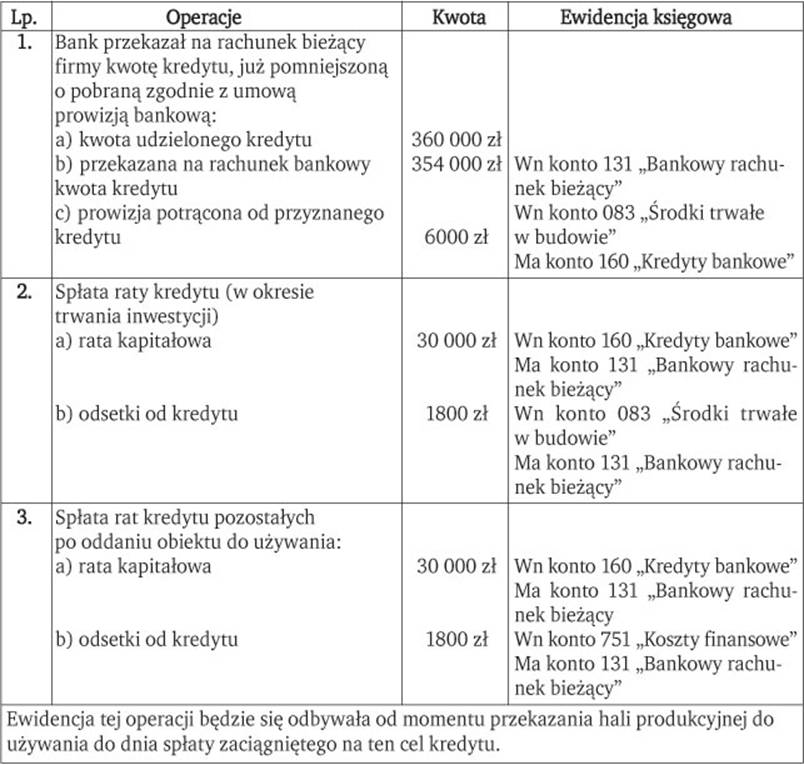

Kredyt inwestycyjny to kredyt zaciągany zwykle na zakup lub budowę środka trwałego. W przypadku kredytów długoterminowych przeznaczonych na inwestycje, należy pamiętać, że po przekazaniu wybudowanego środka trwałego do użytkowania nie zalicza się już kosztów obsługi zadłużenia, czyli odsetek, do środków trwałych budowie. Kiedy inwestycja zostanie zakończona, wówczas płacone odsetki obciążają już działalność finansową, a nie podwyższają wartości środka trwałego. Warto zwrócić uwagę na różną ewidencję odsetek od kredytu inwestycyjnego w zależności od warunków ustalonych w umowie, a dotyczących okresu pobierania przez bank odsetek.

Tabela 12. Kredyt inwestycyjny – warianty

Tabela 13. Ewidencja kredytu inwestycyjnego zaciągniętego na środek trwały – odsetki naliczane systematycznie za okresy spłat poszczególnych rat kredytu

*) Jeśli oprócz prowizji również odsetki zostały przez bank pobrane z góry, wówczas zmniejszają one wielkość środków z tytułu udzielonego kredytu stawianych do dyspozycji firmy.

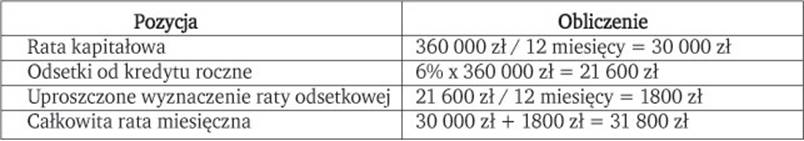

PRZYKŁAD

Firma A podjęła decyzję o budowie nowej hali produkcyjnej. Oto dane:

• Inwestycja jest finansowana z kredytu inwestycyjnego w wysokości 360 000 zł.

• Kredyt został zaciągnięty na okres 1 roku.

• Oprocentowanie kredytu to 6%.

• Prowizja od kredytu wyniosła 6000 zł.

• Planowany czas realizacji przedsięwzięcia to 5 miesięcy.

• Zgodnie z umową kredyt zaciągnięty jest na okres 12 miesięcy i oprocentowany w skali roku w wysokości 6%.

Tabela 14. Wyliczenia do przykładu

Wskazówki do ewidencji:

• Przez okres 5 miesięcy odsetki od zaciągniętego kredytu ujmowane jako podwyższenie wartości „środka trwałego w budowie” (Wn konto 083 „Środki trwałe w budowie”).

• Po tym okresie odsetki płacone od kredytu będą obciążały koszty finansowe firmy (Wn konto 751 „Koszty finansowe”).

Tabela 15. Księgowanie przykładu

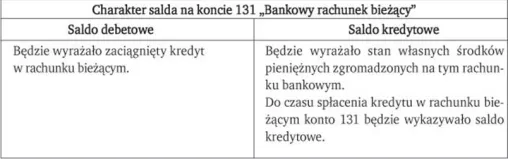

Kredyt w rachunku bieżącym

Kredyt w rachunku bieżącym polega na tym, że przedsiębiorstwo ma prawo do debetu na swoim rachunku do wysokości i na zasadach określonych w zawartej z bankiem umowie. Kredyt w rachunku bieżącym przeznaczony jest zazwyczaj na finansowanie bieżących zobowiązań wynikających z przejściowego braku pokrycia wydatków przychodami. W zależności od postanowień umowy między bankiem a kredytobiorcą, udzielenie kredytu może polegać:

• na stałym pokrywaniu przez bank dyspozycji kredytobiorcy z tytułu wykorzystania kredytu oczywiście tylko do wysokości ustalonej w umowie (ewidencja na rachunku bieżącym lub na rachunku kredytu) albo

• na przekazaniu na rachunek bieżący całej kwoty udzielonego kredytu lub jej części pomniejszonej o z góry pobrane przez bank odsetki.

Tabela 16. Saldo na koncie 131 „Bankowy rachunek bieżący”

W momencie niespłacenia kredytu odnawialnego w terminie i uznania go przez bank za przeterminowany, jednostka ewidencjonuje kredyt na koncie kredytów bankowych, np. na koncie 162 „Krótkoterminowy kredyt bankowy”. Wynika to między innymi faktu, że bank w momencie przeterminowania kredytu odnawialnego dokonuje przeniesienia zadłużenia z rachunku bieżącego na inne konto.

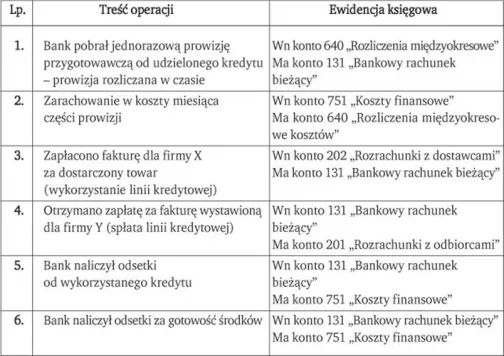

Tabela 17. Uruchomienie linii kredytowej przez bank

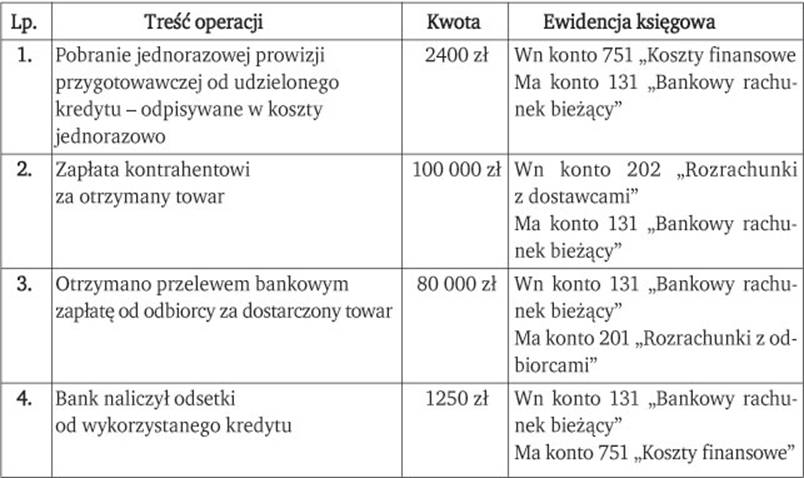

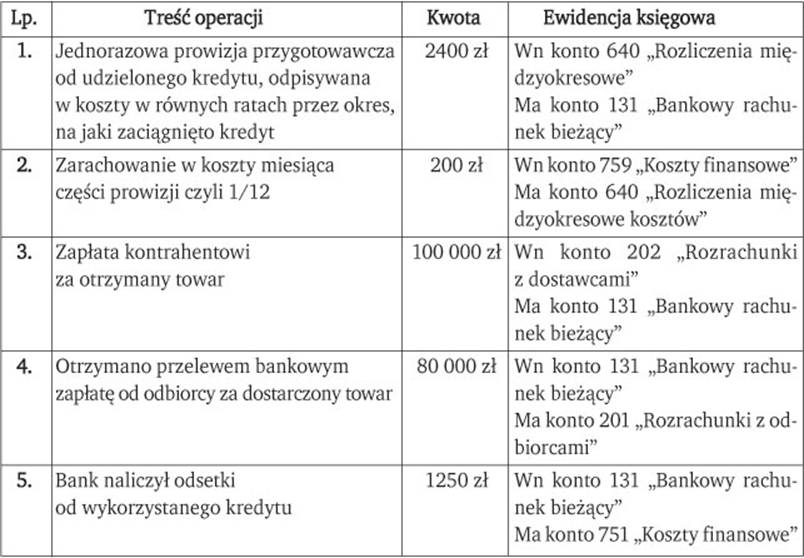

PRZYKŁAD

Dane do przykładu:

• Firma A otworzyła w rachunku bieżącym linię kredytową z limitem 120 000 zł.

• Oprocentowanie kredytu w skali roku wynosi 15%.

• Jednorazowo w koszty zaliczono prowizję w wysokości 2400 zł od udzielonego kredytu.

• Firma wykorzystała 100 000 zł z przyznanego limitu w celu uregulowania otrzymanej od kontrahenta faktury.

• Na rachunek firmy wpłynęło 80 000 zł tytułem zapłaty za fakturę dokumentującą dokonaną sprzedaż.

Tabela 18. Ewidencja do przykładu

Warto jeszcze przeanalizować tę sytuację w przypadku, gdyby firma miała zapisane w swojej polityce rachunkowości, że koszty prowizji rozliczane są w czasie. W takim przypadku ujęcie powyższych operacji wyglądałoby następująco.

Tabela 19. Ewidencja do przykładu – II sytuacja (rozliczanie kosztów prowizji w czasie)

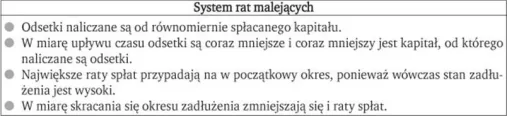

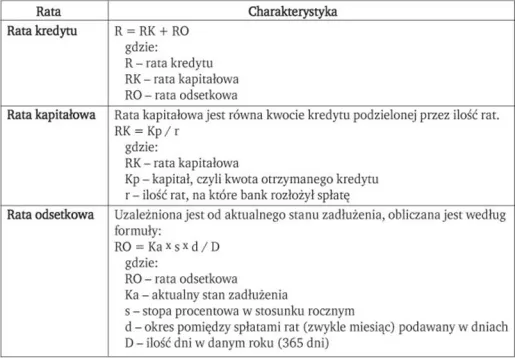

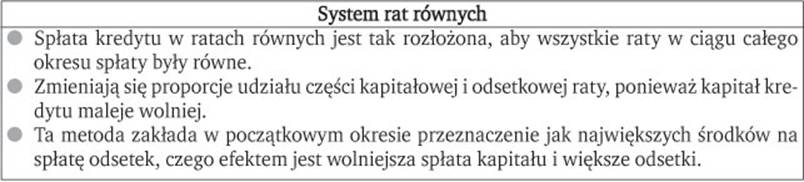

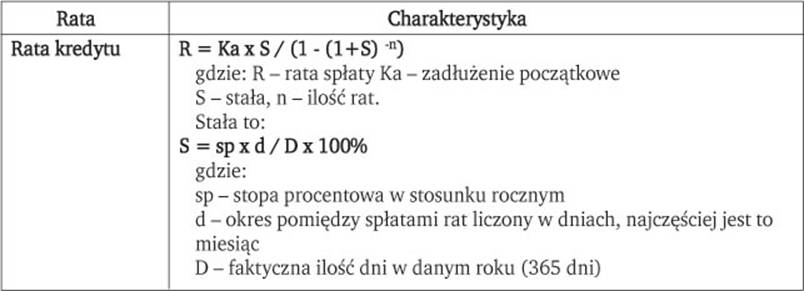

Metody spłaty kredytu

Metody spłaty kredytu mają bardzo istotne znaczenie z punktu widzenia kosztu źródła finansowania, jakim jest kredyt. Przypomnijmy, że rata kredytu składa się z dwóch części, a mianowicie raty kapitałowej oraz raty odsetkowej. W zależności od tego, czy jest to system z ratami stałymi czy może zmiennymi, kredyt będzie albo tańszy albo droższy. Spróbujemy przeanalizować obydwa systemy spłaty rat.

Tabela 20. Cechy systemu spłaty kredytu według rat malejących

Tabela 21. Raty w systemie spłat wg raty równej

Tabela 22. Cechy systemu spłaty kredytu według rat równych

Tabela 23. Raty w systemie spłat według raty równej

PRZYKŁAD

Założenia:

• firma A zaciąga kredyt w banku na kwotę 10 000 zł,

• okres spłaty to 1 rok,

• spłata dokonywana jest w cyklu spłat miesięcznych,

• oprocentowanie w skali roku wynosi 20%,

• bank pobiera prowizję w wysokości 1% od kwoty przyznanego kredytu,

• problem decyzyjny: wybrać spłatę kredytu w ratach równych czy w ratach malejących?

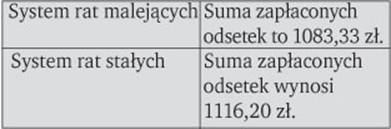

I wariant: metoda spłaty kredytu w równych ratach

Tabela 24. Spłata kredytu w systemie rat malejących

II wariant: metoda spłaty kredytu w równych ratach

Tabela 25. Spłata kredytu w systemie rat równych

Wniosek:

ZGODNIE Z PRAWEM

Art. 69 Prawa bankowego

1. Przez umowę kredytu bank zobowiązuje się oddać do dyspozycji kredytobiorcy na czas oznaczony w umowie kwotę środków pieniężnych z przeznaczeniem na ustalony cel, a kredytobiorca zobowiązuje się do korzystania z niej na warunkach określonych w umowie, zwrotu kwoty wykorzystanego kredytu wraz z odsetkami w oznaczonych terminach spłaty oraz zapłaty prowizji od udzielonego kredytu.

2. Umowa kredytu powinna być zawarta na piśmie i określać w szczególności:

1) strony umowy,

2) kwotę i walutę kredytu,

3) cel, na który kredyt został udzielony,

4) zasady i termin spłaty kredytu,

5) wysokość oprocentowania kredytu i warunki jego zmiany,

6) sposób zabezpieczenia spłaty kredytu,

7) zakres uprawnień banku związanych z kontrolą wykorzystania i spłaty kredytu,

8) terminy i sposób postawienia do dyspozycji kredytobiorcy środków pieniężnych,

9) wysokość prowizji, jeżeli umowa ją przewiduje,

10) warunki dokonywania zmian i rozwiązania umowy.

Kredyt kupiecki i wekslowy

Kredyt kupiecki to stosunkowo prosty i wygodny sposób na uzupełnienie braków w środkach pieniężnych. Firma otrzymuje od dostawcy kredyt kupiecki wówczas, gdy przy zakupie produktów, surowców lub materiałów nie reguluje zapłaty w momencie dostawy ani przed tą dostawą. Weksel z kolei jest również wygodną formą rozliczeń i pozwala na obrót bezgotówkowy.

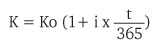

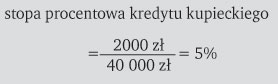

Koszt kredytu

To, ile kosztuje kredyt handlowy, zależy od wielkości rabatu i okresu kredytowania. Kosztem kredytu handlowego jest bowiem koszt nieskorzystania z oferowanego przez sprzedawcę upustów. Dla wyliczenia opłacalności skorzystania z kredytu kupieckiego niezbędny jest następujący wzór:

Gdzie:

K – kwota, która firma musi spłacić, czyli kredyt plus odsetki

Ko – kredyt, który zaciąga firma

i – stopa procentowa

t – okres spłaty kredytu

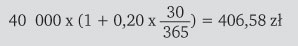

PRZYKŁAD

Założenia:

• Firma A kupiła samochód za 40 000 zł.

• Sprzedawca zaproponował dwie możliwości: zapłata gotówką w dniu zakupu samochodu albo kredyt kupiecki, czyli odroczony 30-dniowy termin płatności, ale bez możliwości skorzystania z 5% rabatu.

• Firma rozważa następujące warianty rozliczenia za dokonany zakup:

a) zaciągnąć kredyt w banku i zapłacić gotówką w dniu zakupu po to, by otrzymać upust,

b) skorzystać z 30-dniowego terminu płatności.

Wariant a)

Firma zapłaci za samochód gotówką, pobierając na ten cel kredyt z banku, i otrzyma upust 5%, tj. 2000 zł.

Zakładając, że firma zaciąga kredyt w banku na kwotę 40 000 zł i przy oprocentowaniu 20% odsetki od kredytu bankowego (za 30 dni) wyliczono według następującej formuły:

Przy zapłacie gotówką będzie to firmę kosztowało nie 40 000 zł, ale 40 406,58 zł.

Wariant b)

Firma korzysta z kredytu kupieckiego, czyli płaci za samochód dopiero po 30 dniach (wiedząc, że będzie dysponowała taką gotówką w tym terminie). Ten odroczony termin płatności, czyli kredyt kupiecki będzie ją kosztował utratę 5% rabatu.

Stopa procentowa kredytu kupieckiego w skali roku wynosi: 5% x 12 miesięcy = 60%.

Wniosek:

Kredyt kupiecki jest trzy razy droższy od kredytu bankowego, a więc firma A postanowiła zapłacić gotówką za zakup samochodu, po otrzymaniu kredytu bankowego.

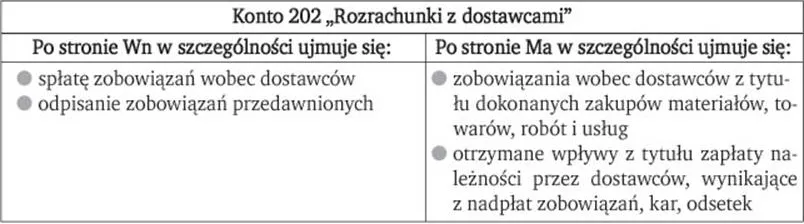

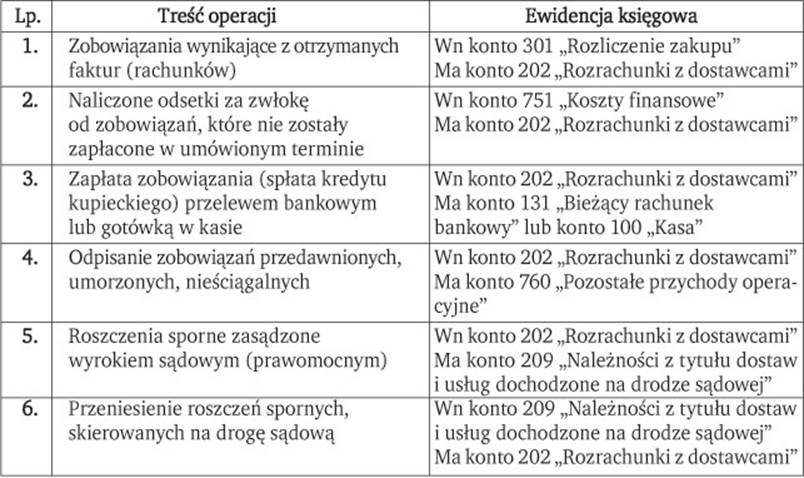

Ewidencja księgowa zobowiązań z tytułu dostaw z odroczonym terminem płatności

Rozrachunki z tytułu dostaw towarów i usług ujmowane są na koncie syntetycznym zespołu 2 „Rozrachunki z dostawcami”. W ciągu roku obrotowego krajowe zobowiązania wykazuje się według ich wartości nominalnej, czyli wartości ustalonej przy ich powstawaniu. Natomiast na dzień bilansowy wykazywane są w kwotach wymagających zapłaty. Ewidencja szczegółowa prowadzona do konta 202 „Rozrachunki z dostawcami” powinna umożliwić m.in.: ustalenie przebiegu rozrachunków, ustalenie stanu zobowiązań dla każdego kontrahenta, ustalenia dla potrzeb sprawozdawczości zobowiązań długoterminowych i krótkoterminowych.

Tabela 26. Ewidencja na koncie 202 „Rozrachunki z dostawcami”

Tabela 27. Ewidencja operacji wykonywanych po stronie Wn konta 202 „Rozrachunki z dostawcami”

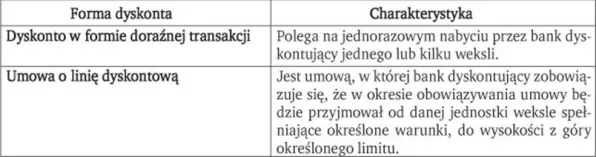

Dyskontowanie weksli

Oferowane przez banki dyskontowanie weksli umożliwia właścicielowi weksla, który płatny jest w późniejszym terminie, sprzedaż tego weksla i natychmiastową niemal gotówkę. Weksel stanowi bezwarunkowe zobowiązanie do zapłaty określonej osobie, określonej sumy, w ustalonym miejscu i terminie przez wystawcę lub osobę przez niego wskazaną. Ten, kto udzielił kredytu gotówkowego lub sprzedał towar na kredyt, będąc w posiadaniu weksla, może go przenieść na inną osobę np. za gotówkę (lub za inne świadczenia pieniężne). Pod pojęciem dyskonta rozumiemy przyjmowanie przez banki weksli przed terminem płatności z potrąceniem od sumy wekslowej umówionego procentu. Procent ten liczony jest od dnia przyjęcia weksla do dyskonta do dnia płatności. Na podstawie umowy wekslowej z bankiem posiadacz weksla przekazuje go wraz z indosem bankowi, w zamian zaś otrzymuje sumę wekslową po potrąceniu od niej kwoty dyskonta. Dyskonto ustalone jest za okres od daty przyjęcia weksla przez bank do dnia płatności weksla (obliczonej według stopy procentowej stosowanej przez bank). Dyskonto może być dokonane w formie doraźnej transakcji lub w formie umowy o linię dyskontową.

Tabela 28. Charakterystyka form dyskonta

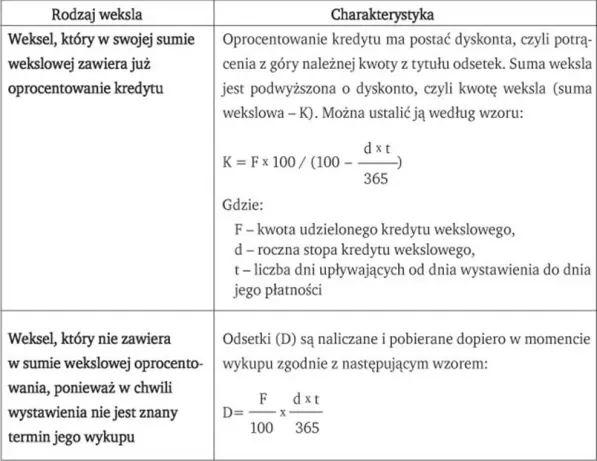

W obrocie gospodarczym dominują dwa rodzaje weksli – własny i trasowany, które różni sposób liczenia oprocentowania kredytu wekslowego4.

Tabela 29. Rodzaje weksli i ich charakterystyka

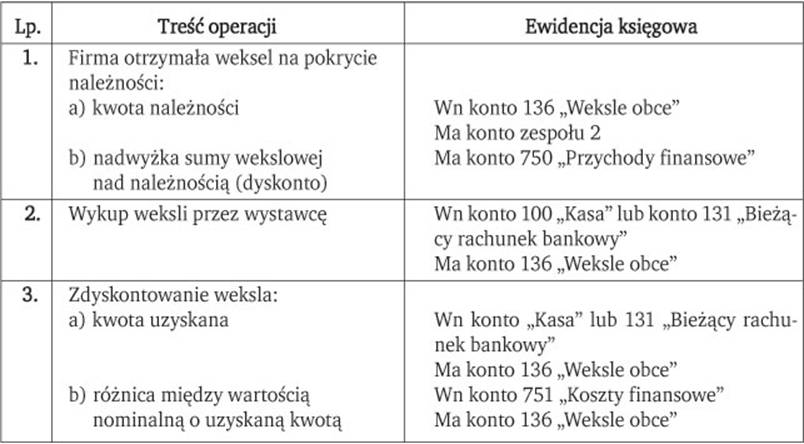

Ewidencja księgowa operacji związanych z wekslem

W ewidencji pozabilansowej ujmuje się wartość weksli obcych przekazanych przez indos innym kontrahentom lub zdyskontowanych w banku na koncie „Zobowiązania warunkowe”. Obieg weksli wymaga odpowiednio przystosowanej ewidencji księgowej, która powinna dostarczać podstawowych informacji o wekslach, czyli w szczególności określać: sumę wekslową, wystawcę, (odbiorcę), datę płatności, żyrantów oraz weksle oprotestowane. Ewidencja taka może być prowadzona w formie księgi, w której dla każdego z weksli przeznaczony jest odrębny wiersz.

Zapamiętaj

Na dzień bilansowy weksle wycenia się według ich wartości nominalnej. Ewentualne różnice między wartością nominalną weksli, a sumą ich zakupu wpływają na przychody lub koszty finansowe.

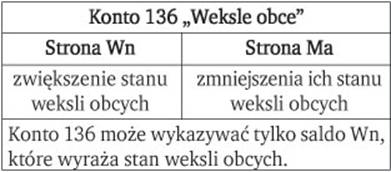

Konto 136 „Weksle obce”

Weksle obce (wymagalne w ciągu 3 miesięcy od dnia ich otrzymania) mogą być ewidencjonowane na wyodrębnionym w tym celu koncie 136 „Weksle obce”.

Tabela 30. Konto 136 „Weksle obce”

Tabela 31. Operacje gospodarcze związane z użyciem weksli obcych

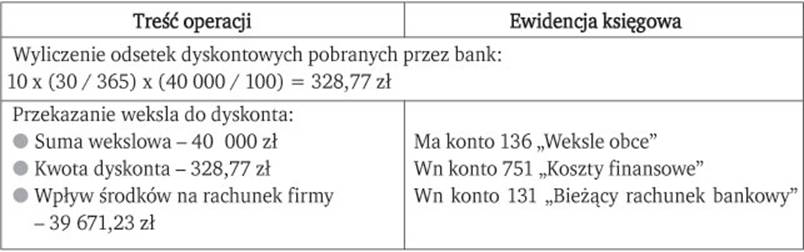

PRZYKŁAD

W firmie A miała miejsce następująca sytuacja:

• firma przedstawiła weksel na kwotę 40 000 zł do dyskonta w banku – otrzymała kredyt wekslowy,

• termin płatności weksla przypadał 30 dni później,

• stopa dyskontowa weksli w banku wyniosła 10%.

Tabela 32. Ewidencja księgowa do przykładu

ZGODNIE Z PRAWEM

Art. 1 prawa wekslowego

Weksel trasowany zawiera:

1) nazwę „weksel” w samym tekście dokumentu, w języku, w jakim go wystawiono;

2) polecenie bezwarunkowe zapłacenia oznaczonej sumy pieniężnej;

3) nazwisko osoby, która ma zapłacić (trasata);

4) oznaczenie terminu płatności;

5) oznaczenie miejsca płatności;

6) nazwisko osoby, na której rzecz lub na której zlecenie zapłata ma być dokonana;

7) oznaczenie daty i miejsca wystawienia wekslu;

8) podpis wystawcy wekslu.

Emisja akcji i innych papierów dłużnych

Kapitał akcyjny jest podstawowym kapitałem spółki akcyjnej, a jego rejestracja stanowi jeden z najistotniejszych warunków funkcjonowania spółki. Emisja akcji jest więc kolejnym możliwym źródłem finansowania działalności firmy prowadzonej w tej formie.

Akcje i udziały

Rozpocznijmy od przypomnienia, czym są akcje (o emisji udziałów jako sposobie pozyskiwania kapitałów na finansowanie działalności nie będziemy pisać, traktując je jako analogiczne do emisji akcji). I tak akcje spółki mogą być obejmowane za wkłady pieniężne lub niepieniężne. Te obejmowane w zamian za wkład pieniężny powinny być opłacone przed zarejestrowaniem spółki i to co najmniej w 1/4 ich wartości nominalnej. Natomiast akcje obejmowane za wkłady niepieniężne powinny zostać pokryte w całości nie później niż przed upływem roku po zarejestrowaniu spółki. W przypadku gdy akcje są obejmowane wyłącznie za wkłady pieniężne lub wyłącznie za wkłady niepieniężne, albo za jedne i drugie, wówczas kapitał zakładowy powinien być pokryty przed zarejestrowaniem minimum w 1/4 zadeklarowanej wysokości.

Ewidencja kapitałów własnych

Kapitały (fundusze) własne ujmuje się w księgach rachunkowych z podziałem na ich rodzaje i według zasad określonych w przepisach prawa, postanowieniach statutu lub umowy o utworzeniu jednostki. W księgach rachunkowych kapitały (fundusze) własne ujmowane są w podziałem na:

• kapitał (fundusz) podstawowy,

• kapitał (fundusz) zapasowy,

• kapitał (fundusz) z aktualizacji wyceny,

• pozostałe kapitały (fundusze) rezerwowe.

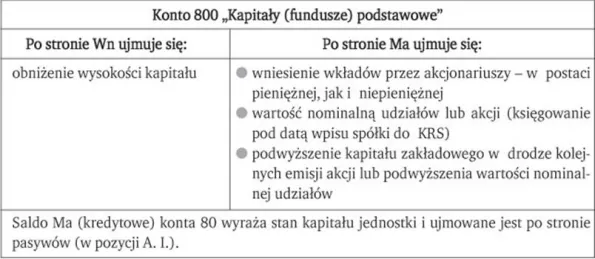

Do ewidencji księgowej kapitałów (funduszy) podstawowych służy konto 800 – „Kapitały (fundusze) podstawowe”. Ewidencja szczegółowa prowadzona do tego konta powinna być tak prowadzona, aby zapewnić ustalenie kapitału początkowego, jego zwiększeń oraz zmniejszeń.

Tabela 33. Funkcjonowanie konta 800 „Kapitały (fundusze) podstawowe”

Ewidencja na koncie 800 „Kapitały (fundusze) podstawowe” powinna być tak prowadzona, aby możliwe było określenie poszczególnych akcjonariuszy oraz wartość wniesionych przez nich akcji i wpłat na kapitał podstawowy. Zadeklarowane, lecz niewniesione wkłady kapitałowe ujmuje się jako należne wkłady na poczet kapitału.

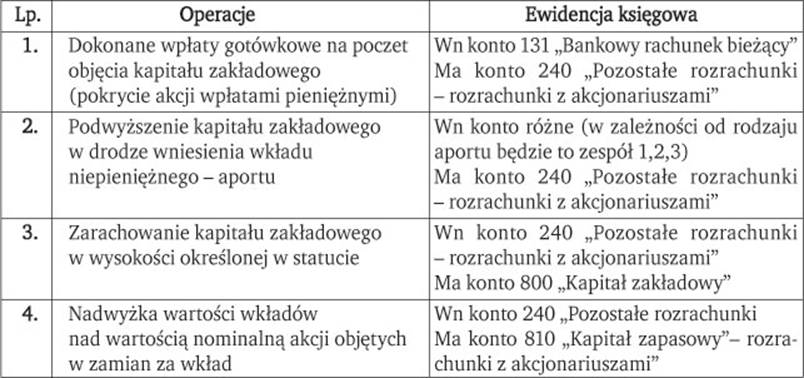

Tabela 34. Ewidencja księgowa operacji na koncie 800 „Kapitał zakładowy”

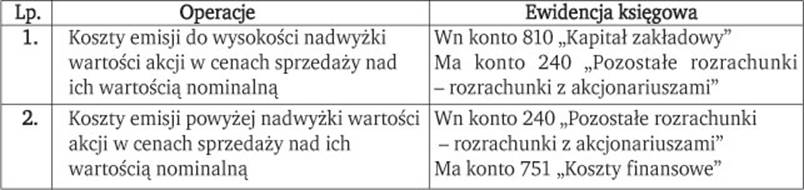

Podwyższenie kapitału spółki akcyjnej może odbyć się poprzez emisję nowych akcji bądź poprzez podwyższenie wartości nominalnej dotychczasowych akcji. W przypadku gdy emisja akcji prowadzona jest w sposób publiczny, wówczas to źródło finansowania jest zastrzeżone dla spółek, których akcje znajdują się w publicznym obrocie. Koszty emisji akcji poniesione przy powstaniu spółki akcyjnej lub podwyższenie kapitału zakładowego zmniejszają kapitał zapasowy spółki do wysokości nadwyżki ceny emisyjnej nad ceną nominalną, a pozostałą ich część zalicza się do kosztów finansowych.

Tabela 35. Ewidencja kosztów emisji akcji

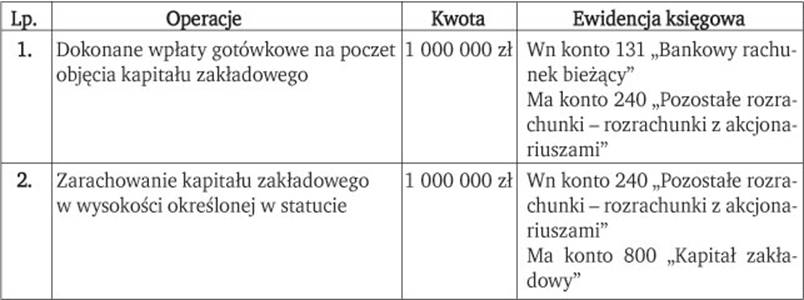

PRZYKŁAD

Kapitał zakładowy nowozałożonej spółki A wynosił 1 000 000 zł, czyli 10 000 akcji po 100 zł (wartość nominalna). Akcje tej spółki akcyjnej zostały objęte w całości gotówką.

Tabela 36. Ewidencja księgowa do przykładu

Krótkoterminowe papiery dłużne

Kolejnym źródłem pozyskania kapitału jest emisja własnych papierów wartościowych. Koszt pozyskania środków w taki sposób jest zwykle tańszy niż w przypadku kredytów. Fakt, że obligacje skarbowe nie niosą ze sobą ryzyka niewypłacalności dla kupującego, sprawia, że firmy emitujące obligacje przedsiębiorstw, które takie ryzyko mają, muszą zaoferować lepsze oprocentowanie (odsetki) niż oprocentowanie papierów skarbowych.

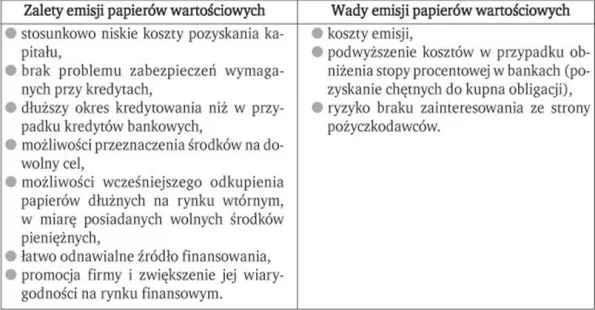

Tabela 37. Wybrane wady i zalety emisji papierów wartościowych

Premia za ryzyko niewypłacalności, którą powinni otrzymać nabywcy obligacji przedsiębiorstw definiowana jest jako różnica pomiędzy oprocentowaniem obligacji skarbowych a oprocentowaniem obligacji przedsiębiorstw. Czyli:

premia z tytułu ryzyka niewypłacalności = oprocentowanie obligacji przedsiębiorstw – oprocentowanie obligacji skarbowych

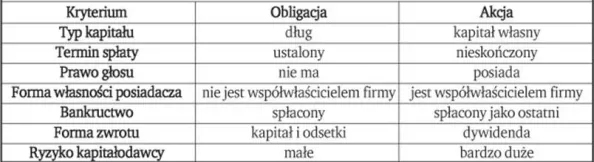

Tabela 38. Akcja a obligacja

Autor: ANETA MAZUR-JELONEK

Cały poradnik dostępny jest na stronie poradnika gazety prawnej

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA