Potwierdzenie sald należności - krok po kroku

REKLAMA

REKLAMA

1. Zasady inwentaryzacji należności drogą potwierdzenia salda

REKLAMA

REKLAMA

|

ZASADA 1. Termin przeprowadzenia inwentaryzacji należności drogą potwierdzenia salda |

|

Dowolny dzień w okresie ostatniego kwartału roku obrotowego, do 15 dnia następnego roku (tj. od 1 października do 15 stycznia roku następnego). REKLAMA |

|

ZASADA 2. Inicjatywa uzgodnienia rozrachunków |

|

Z inicjatywą uzgodnienia rozrachunków, w myśl ustawy o rachunkowości, występuje zawsze wierzyciel (a więc jednostka, która ma należność). Prawo bilansowe nie nakłada obowiązku występowania przez dłużnika z inicjatywą inwentaryzowania sald zobowiązań, ale i nie zabrania dłużnikowi występować o potwierdzenie wysokości długu. |

|

ZASADA 3. Należności, które nie podlegają inwentaryzacji drogą potwierdzenia salda |

|

Inwentaryzacji drogą potwierdzenia salda nie podlegają: ● należności sporne i wątpliwe, ● rozrachunki z tytułów publicznoprawnych, ● należności od osób fizycznych nieprowadzących działalności gospodarczej, ● należności od kontrahentów, którzy prowadzą działalność gospodarczą, ale nie prowadzą ksiąg rachunkowych. |

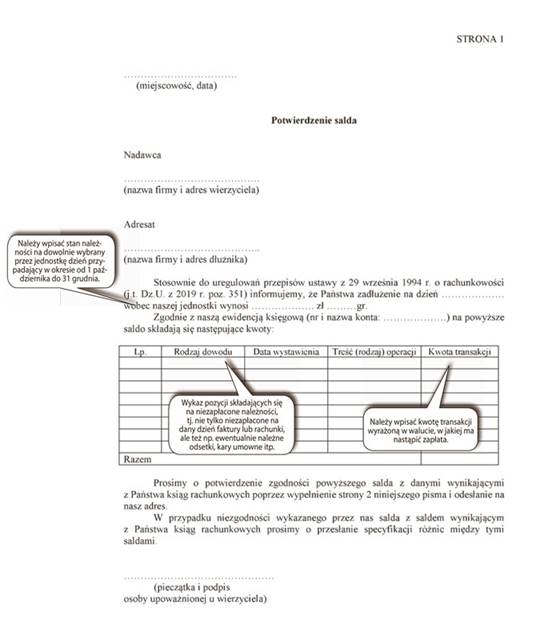

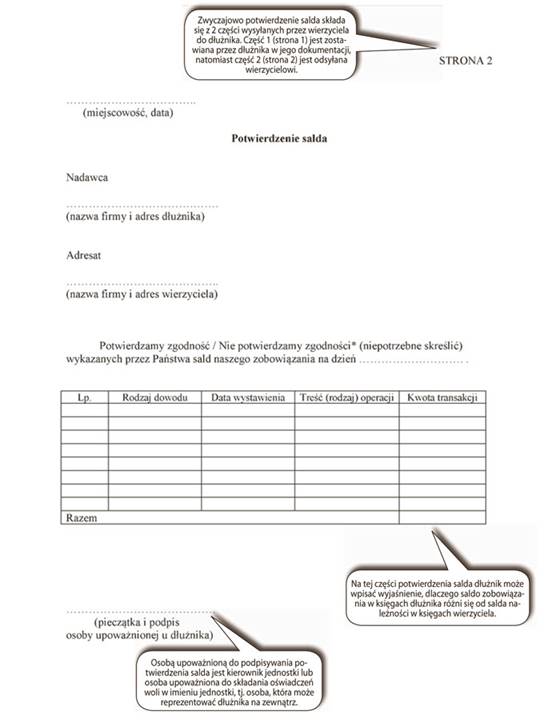

2. Przykładowe pismo wysyłane przez wierzyciela o potwierdzenie zgodności salda należności

3. Najczęściej występujące wątpliwości i problemy dotyczące potwierdzenia sald należności

|

Czy potwierdzenie sald należności może odbywać się drogą e-mailową? |

Tak. Ustawa nie zabrania potwierdzania salda drogą e-mailową. Wiarygodność zawartych w potwierdzeniu salda informacji wzrasta, gdy jest ono zaopatrzone w bezpieczny podpis elektroniczny odpowiedniej osoby z firmy kontrahenta. |

|

Czy potwierdzać salda zerowe? |

Tak/Nie. Jeżeli jednostka posiada kontrahentów, z którymi prowadzone są liczne transakcje generujące znaczne obroty, wskazane jest dokonanie potwierdzenia salda zerowego. Wówczas jednostka ma pewność, że nie ominęła w trakcie inwentaryzacji istotnego aktywu, który nie istnieje jedynie ze względu na popełniony błąd w księgach rachunkowych. W innych przypadkach z reguły nie występuje się o potwierdzenie salda zerowego. |

|

Czy możliwe jest "milczące" potwierdzenie salda ("milcząca" akceptacja salda)? |

Nie. Ustawa o rachunkowości nie przewiduje tzw. milczących potwierdzeń sald (zwanych także czasem milczącą akceptacją salda). Oznacza to, że nawet w sytuacji, gdy w potwierdzeniu salda znalazła się informacja, że w przypadku nieotrzymania od kontrahenta potwierdzenia w ciągu np. 30 dni wierzyciel uznaje saldo za zgodne, to zapis taki nie jest skuteczny. |

|

Czy saldo należności wysłane do potwierdzenia powinno uwzględniać również odsetki za zwłokę w zapłacie i kary umowne? |

Tak, jeśli wierzyciel nie zamierza odstąpić od ich wyegzekwowania. |

|

Czy potwierdzenie salda przez kontrahenta oznacza, że od należności nie trzeba dokonywać odpisów aktualizujących? |

Nie. Potwierdzenie sald przez kontrahenta nie daje żadnej pewności, że należności zostaną zapłacone. Dlatego też, jeśli są to należności wątpliwe, należy na nie utworzyć odpisy aktualizujące. |

|

Czy termin inwentaryzacji będzie dotrzymany, jeśli potwierdzenie salda wpływa do jednostki po 15 stycznia? |

Tak. Jednostka może wysyłać potwierdzenia salda należności na dowolny dzień przypadający od 1 października do 15 stycznia. Zatem oczywiste jest, że potwierdzenie salda może wpłynąć po 15 stycznia. Graniczną datą dla uzyskania potwierdzeń sald jest 85 dzień po dniu bilansowym. |

Podstawa prawna: art. 26 ustawy z 29 września 1994 r. o rachunkowości - j.t. Dz.U. z 2019 r. poz. 351

Artykuł stanowi fragment książki Instrukcje księgowego. 71 praktycznych procedur z serwisem internetowym

Instrukcje księgowego. 71 praktycznych procedur z serwisem internetowym

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA