Jak ująć w księgach rachunkowych rezerwy na świadczenia pracownicze

REKLAMA

REKLAMA

Podczas szacowania kwoty rezerwy na przyszłe świadczenia na rzecz pracowników należy uwzględniać wszystkie obowiązkowe obciążenia pracodawcy wynikające z obowiązujących na dzień jej szacowania przepisów prawa (np. składki emerytalne, składki rentowe i inne).

REKLAMA

REKLAMA

Rezerwy powinny uwzględniać zdarzenia przyszłe, które mogą wpłynąć na wysokość kwoty niezbędnej do wypełnienia przez jednostkę obowiązku świadczenia, jeśli istnieją wystarczające i obiektywne dowody na to, że zdarzenia te nastąpią.

Przy szacowaniu wysokości rezerw należy stosować zasadę ostrożności, aby koszty lub zobowiązania nie zostały zaniżone. Zgodnie z zasadą istotności trzeba brać pod uwagę zmiany wartości pieniądza w czasie, stosując stopę dyskontową rynkowych stóp zwrotu z wysoko ocenianych obligacji przedsiębiorstw lub rynkowych stóp zwrotu z obligacji skarbowych. Przy stosowaniu dyskonta wartość bilansowa rezerwy rośnie w każdym okresie wraz z upływem czasu. Zgodnie z KSR nr 6 wzrost ten jest ujmowany jako koszt finansowy w rachunku zysków i strat.

Jak księgować wydatki na napoje i posiłki dla pracowników

REKLAMA

Karnety sportowe dla pracowników - podatki, składki ZUS, ewidencja w księgach

Przykład 1

W jednostce „A” z dniem 1 stycznia 20XX r. zatrudniono głównego księgowego. Zgodnie z obowiązującymi w jednostce przepisami pracownikowi przysługuje po pięciu latach od dnia zatrudnienia, czyli w 20XX + 5, nagroda jubileuszowa w wysokości 150% jego wynagrodzenia. W roku 20XX średnie wynagrodzenie pracownika wynosi 10 000 zł za miesiąc. Jednostka planuje stały wzrost płac o 5% rocznie.

1. Kwota odprawy emerytalnej na dzień wymagalności wynosi 12 762,82 zł (10 000 zł x 1,05 x 1,05 x 1,05 x 1,05 x 1,05).

2. Przyszła wysokość odprawy wynosi 19 144,23 zł (150% x 12 762,82 zł).

3. Przyszła wysokość odprawy przypadająca na jeden rok zatrudnienia wynosi 3828,85 (19 144,23 : 5 lat).

4. Wartość odpisu biernych rozliczeń międzyokresowych kosztów w 20XX r. wynosi 3828,85 zł:

Wn „Koszty zarządu” 3 828,85

Ma „Rozliczenia międzyokresowe kosztów biernych” 3 828,85

5. Wypłata nagrody po 5 latach:

Wn „Rozliczenia międzyokresowe kosztów biernych” 12 762,82

Ma „Rachunek bankowy” 12 762,82

Przykład 2

Na koniec 20XX r. jednostka „B” posiadała rezerwę na odprawy emerytalne w kwocie 178 000 zł. W styczniu 20XX + 1 na podstawie zmian regulaminu wynagrodzeń skalkulowano, że łączna wartość odpraw emerytalnych wyniesie 222 000 zł.

W marcu pięciu pracowników złożyło wypowiedzenia. Dla trzech z nich była oszacowana rezerwa na odprawy emerytalne w kwocie 19 800 zł. W czerwcu powstało zobowiązanie z tytułu odpraw emerytalnych należnych tym pracownikom w wysokości 31 000 zł. Kwota utworzonej rezerwy na ten cel wynosi 31 000 zł. Jednostka ewidencjonuje koszty równolegle w zespole „4” i „5”.

Ewidencja księgowa

1. Ujmowanie w księgach rachunkowych rezerw na świadczenia emerytalne i podobne:

Wn odpowiednie konta zespołu „5” 44 000

Ma „Rezerwy na odprawy emerytalne” 44 000

2. Wyksięgowanie rezerw na odprawy emerytalne:

Wn „Rezerwy na odprawy emerytalne” 19 800

Ma odpowiednie konta zespołu „5” 19 800

3. Powstanie zobowiązań z tytułu odpraw emerytalnych:

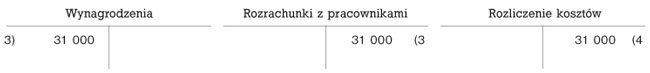

Wn „Wynagrodzenia” 31 000

Ma „Rozrachunki z pracownikami” 31 000

4. Wyksięgowanie wykorzystanej części rezerw z tytułu odpraw emerytalnych:

Wn „Rezerwy na odprawy emerytalne” 31 000

Ma „Rozliczenie kosztów” 31 000

Wartość rezerw wykazywanych w sprawozdaniach finansowych w 20XX + 1 r. wynosi 171 200 zł (178 000 zł + 44 000 zł -19 800 zł - 31 000 zł).

dr Elżbieta Izabela Szczepankiewicz

Uniwersytet Ekonomiczny w Poznaniu, audytor wewnętrzny

Podstawa prawna:

• KSR nr 6 „Rezerwy, bierne rozliczenia międzyokresowe kosztów, zobowiązania warunkowe”

• uchwała nr 7/08 Komitetu Standardów Rachunkowości z 14 października 2008 r.

REKLAMA

REKLAMA