Krajowy Standard Rachunkowości nr 11 – po raz pierwszy do sprawozdań finansowych za 2017 r.

REKLAMA

REKLAMA

REKLAMA

REKLAMA

Krajowy Standard Rachunkowości nr 11 „Środki trwałe”

Z dniem 29 maja 2017 r. weszła w życie uchwała Komitetu Standardów Rachunkowości z dnia 3 kwietnia 2017 r. wprowadzająca do porządku prawnego Krajowy Standard Rachunkowości nr 11 „Środki trwałe”. Stosowny akt prawny został opublikowany w Dzienniku Urzędowym Ministra Rozwoju i Finansów z dnia 29 maja 2017 r., poz. 105.

REKLAMA

Nowy standard ma zastosowanie po raz pierwszy do sprawozdań finansowych sporządzonych za rok obrotowy rozpoczynający się od 1 stycznia 2017 r. Przy czym w przypadku konieczności doprowadzenia do porównywalności danych za rok ubiegły stosuje się KSR Nr 7 „Zmiany zasad (polityki) rachunkowości, wartości szacunkowych, poprawianie błędów, zdarzenia następujące po dacie bilansu – ujęcie i prezentacja”.

Celem Krajowego Standardu Rachunkowości nr 11 (KSR nr 11) jest pomoc w stosowaniu przepisów ustawy o rachunkowości dotyczących środków trwałych, a zwłaszcza zapewnienie jednolitości rozwiązań stosowanych przez jednostki w zakresie uznawania, wyceny i ujęcia w księgach rachunkowych oraz prezentacji w sprawozdaniu finansowym tego składnika aktywów.

Zakres zastosowania KSR nr 11

Standard wyjaśnia zasady uznawania, wyceny i ujmowania środków trwałych oraz środków trwałych w budowie w księgach rachunkowych, w tym także dokonywania odpisów amortyzacyjnych lub umorzeniowych, jak również zasady prezentacji i ujawniania informacji o nich w sprawozdaniu finansowym jednostki.

Rozwiązania zawarte w standardzie są zgodne w podstawowym zakresie z postanowieniami odpowiednich MSR (MSSF), w tym w szczególności z MSR 16 „Rzeczowe aktywa trwałe”. Główne różnice polegają na tym, że standard:

a) dopuszcza możliwość wyceny środków trwałych w wartości przeszacowanej wyłącznie na podstawie odrębnych przepisów,

b) wprowadza kategorie: części składowe (pkt 4.17 KSR nr 11), części dodatkowe (pkt 4.19) i części peryferyjne (pkt 4.20), które nie stanowią komponentów, o których mowa w MSR 16,

c) nie przewiduje ujęcia w wartości początkowej środka trwałego kosztów przyszłej rekultywacji lub przyszłego odtworzenia miejsca, w którym znajduje się środek trwały, jak również innych kosztów koniecznych do poniesienia w związku z likwidacją środka trwałego,

d) nie zakłada możliwości zmiany metody amortyzacji środka trwałego w okresie jego użytkowania,

e) nie przewiduje możliwości stosowania odrębnych metod lub stawek amortyzacji dla części wchodzących w skład środka trwałego, także gdy stanowią one komponenty w rozumieniu MSR 16. Standard przewiduje natomiast możliwość ustalenia takiej jednej stawki i metody amortyzacji, która uwzględnia różny okres ekonomicznej użyteczności i różny sposób konsumowania korzyści ekonomicznych z części składowych, części dodatkowych i części peryferyjnych środka trwałego,

f) przewiduje ujęcie w wartości początkowej środka trwałego kosztów finansowania zobowiązaniami, także innymi niż kredyty i pożyczki, zaciągniętymi w celu pozyskania środka trwałego, jak również różnic kursowych (dodatnich lub ujemnych) wynikających ze zobowiązań w walutach obcych zaciągniętych na ten cel, nie ograniczając ich jedynie do różnic kursowych uznawanych za korektę stóp procentowych,

g) zakłada, że przekwalifikowanie składnika aktywów z nieruchomości zaliczanych do inwestycji, zwanych dalej „nieruchomościami inwestycyjnymi”, do środków trwałych następuje w cenie nabycia lub koszcie wytworzenia, z zastrzeżeniem okoliczności wskazanych w pkt. 6.26b i 6.26c,

h) nie przewiduje możliwości rozliczenia z kapitałem własnym skutków przeszacowania środków trwałych na moment ich przekwalifikowania do nieruchomości inwestycyjnych, w przypadku, gdy nieruchomość inwestycyjna wyceniana jest w wartości rynkowej lub inaczej określonej wartości godziwej,

i) nie przewiduje wyłączenia ze środków trwałych obiektów przeznaczonych do sprzedaży lub do zwrotu właścicielom,

j) dopuszcza odmienny zakres ujawnień informacji dotyczących środków trwałych.

W niektórych kwestiach dotyczących zasad uznawania, wyceny, ujmowania i prezentacji środków trwałych jednostka dokonując wyboru stosowanych zasad (polityki) rachunkowości uwzględnia postanowienia innych KSR, w tym w szczególności:

a) KSR nr 4 „Utrata wartości aktywów”,

b) KSR nr 5 „Leasing, najem i dzierżawa”,

c) KSR nr 6 „Rezerwy, bierne rozliczenia międzyokresowe kosztów, zobowiązania warunkowe”,

d) KSR nr 7 „Zmiana zasad (polityki) rachunkowości, wartości szacunkowych, poprawianie błędów, zdarzenia następujące po dniu bilansowym – ujęcie i prezentacja”,

e) KSR nr 8 „Działalność deweloperska”,

f) KSR nr 10 „Umowy o partnerstwie publiczno-prywatnym oraz umowy koncesji na roboty budowlane i usługi”.

KSR nr 11 nie ma zastosowania do inwentarza żywego oraz sadów i plantacji (aktywów biologicznych). Standard nie omawia też zagadnień związanych z zamianą jednego środka trwałego na inny środek trwały oraz wniesienia środka trwałego (środków trwałych) w formie aportu. Problematyka ta jest przedmiotem odrębnego stanowiska Komitetu Standardów Rachunkowości.

W zakres standardu nie wchodzą zagadnienia związane ze stosowaniem przepisów podatkowych dotyczących środków trwałych i ich amortyzacji. Zwraca się jednak uwagę, że ewidencja księgowa środków trwałych ma zapewnić możliwość prawidłowego obliczenia podatku dochodowego, a w jednostkach objętych podatkiem dochodowym od osób prawnych – odroczonego podatku dochodowego.

Polecamy: Instrukcje księgowego. 53 praktyczne procedury (książka)

Standard uwzględnia przepisy:

a) ustawy z dnia 7 lipca 1994 r. – Prawo budowlane (Dz.U. z 2016 r. poz.290, z póź.zm.), zwane dalej „Prawem budowlanym”,

b) rozporządzenia Rady Ministrów z dnia 3 października 2016 r. w sprawie Klasyfikacji Środków Trwałych (KŚT) (Dz.U. 2016 poz. 1864), zwanego dalej „klasyfikacją środków trwałych (KŚT)”,

c) rozporządzenia Ministra Finansów z dnia 12 grudnia 2001 r. w sprawie szczegółowych zasad uznawania, metod wyceny, zakresu ujawniania i sposobu prezentacji instrumentów finansowych (Dz. U. z 2017 r. poz. 277) zwanego dalej „rozporządzeniem Ministra Finansów w sprawie instrumentów finansowych”,

d) innych aktów prawnych w zakresie, w jakim dotyczą tematyki środków trwałych.

Definicje zawarte w KSR nr 11

Dla zwiększenia jednoznaczności i przejrzystości zapisów do standardu wprowadzono dodatkowe pojęcia, niezdefiniowane w ustawie o rachunkowości oraz innych KSR.

Standard definiuje środek trwały jako składnik aktywów, który na dzień ujęcia, zgodnie z art. 3 ust. 1 pkt 15 ustawy o rachunkowości, spełnia łącznie następujące warunki:

a) posiada formę rzeczową lub jest rzeczowym prawem majątkowym, takim jak: prawo wieczystego użytkowania gruntu, spółdzielcze własnościowe prawo do lokalu mieszkalnego bądź spółdzielcze prawo do lokalu użytkowego,

b) jego przewidywany okres ekonomicznej użyteczności w danej jednostce jest dłuższy niż rok (12 miesięcy),

c) jest przeznaczony do wykorzystania na potrzeby jednostki, w tym także do trwałego wykorzystywania przez inne jednostki na podstawie umów najmu, dzierżawy lub leasingu, o ile w myśl art. 3 ust. 4 ustawy o rachunkowości, umowy te nie spełniają definicji leasingu finansowego,

d) jest kompletny i zdatny do użytkowania.

W standardzie znajdują się ponadto definicje takich pojęć jak: uznanie za środek trwały, ujęcie środka trwałego, pozyskanie środka trwałego, wartość początkowa, wartość księgowa brutto, wartość księgowa netto, odpisy amortyzacyjne lub umorzeniowe, dzień przyjęcia środka trwałego do użytkowania, obiekt inwentarzowy (obiekt środka trwałego), rozchód środka trwałego oraz nakłady.

Przykłady zastosowania

Wraz z tekstem KSR nr 11 opublikowanych zostało szereg przykładów ilustrujących wybrane postanowienia standardu. Przy czym zawarte w standardzie przykłady służą jedynie praktycznej ilustracji zastosowania jego postanowień; nie stanowią one jego integralnej części.

Jeden z przykładów dotyczy przekształcenie prawa wieczystego użytkowania gruntów. Przytaczamy go poniżej.

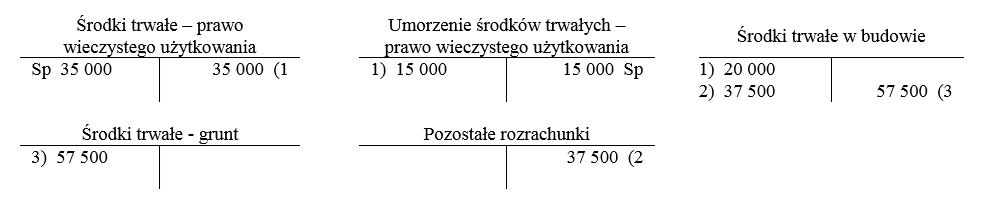

Spółka ABC posiadająca prawo wieczystego użytkowania gruntu (nabyte wcześniej odpłatnie) przekształca to prawo w prawo własności.

Wartość księgowa netto prawa wieczystego użytkowania gruntu (przed przekształceniem) wynosiła 20 000, w tym: wartość początkowa 35 000, dotychczasowe umorzenie 15 000. Gmina (będąca właścicielem gruntu) naliczyła z tytułu przekształcenia prawa opłatę w wysokości 37 500 zł (co stanowi 20% aktualnej wartości rynkowej gruntu). Opłata ma być spłacana przez Spółkę ABC w okresie 15 lat.

Wartość początkową gruntu ustala się jako sumę wartości księgowej netto prawa wieczystego użytkowania gruntu (jego nieumorzonej wartości) powiększonej o opłatę z tytułu przekształcenia w prawo własności (gdyby Spółka ABC poniosła dodatkowe opłaty administracyjne związane z przekształceniem – ich kwota również zwiększyłaby wartość początkową nabytego gruntu).

Ewidencja księgowa:

Opis:

1) Wyksięgowanie z ewidencji prawa wieczystego użytkowania gruntu

2) Zaksięgowanie opłaty (na podstawie decyzji otrzymanej od właściwego organu) za przekształcenie prawa wieczystego użytkowania w prawo własności

3) Przyjęcie gruntu do ewidencji środków trwałych. Łączy się z tym wpisanie prawa do księgi inwentarzowej i nadanie mu odpowiedniego numeru, a zarazem wyłączenie z księgi inwentarzowej prawa wieczystego użytkowania gruntu.

Jeżeli Spółka ABC wykazywała wcześniej w ewidencji pozabilansowej wartość gruntu jako „Obce środki trwałe”, wówczas po przyjęciu gruntu do ewidencji środków trwałych wartość gruntu jako „obcych środków trwałych” należy usunąć z ewidencji pozabilansowej.

Sprawdź: INFORLEX SUPERPREMIUM

Kwota „pozostałych rozrachunków” w wysokości należnej opłaty z tytułu przekształcenia prawa wieczystego użytkowania w prawo własności będzie wykazana w bilansie w podziale na:

- zobowiązania krótkoterminowe (pozycja B.III.2i) w części odpowiadającej kwocie należnej do zapłaty w okresie najbliższych 12 miesięcy – 2 500 zł,

- zobowiązania długoterminowe (pozycja B.II.2d) w części odpowiadającej kwocie należnej do zapłaty w okresie powyżej 12 miesięcy – 35 000 zł (jeżeli w roku, w którym doszło do przekształcenia nie została uiszczona opłata roczna).

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA