Sprawozdania finansowe za 2018 rok w formacie JPK

REKLAMA

REKLAMA

Zmiany wynikają z nowelizacji ustawy o Krajowym Rejestrze Sądowym (KRS) i innych ustaw, którą w zeszłym tygodniu przyjął Senat. Została ona już skierowana do podpisu prezydenta. Zmieniona zostanie też ustawa o rachunkowości (Dz.U. z 2017 r. poz. 2342 ze zm.).

REKLAMA

REKLAMA

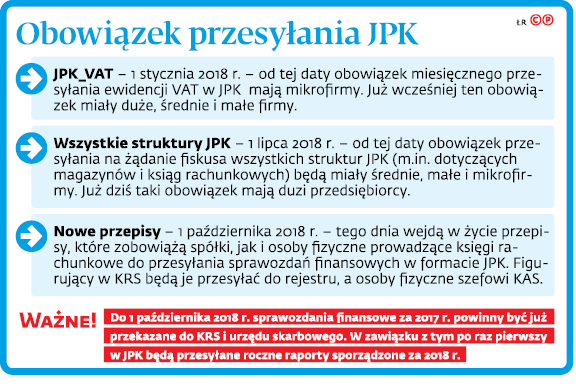

Nowe przepisy wprowadzą generalny obowiązek (na wszystkie jednostki) sporządzania sprawozdań finansowych w formie elektronicznej i popisywania kwalifikowanym podpisem lub zaufanym profilem ePUAP. Nieco inne będą też zasady przesyłania sprawozdań do KRS. Mają one być przekazywane tylko w formie elektronicznej – jednolitego pliku kontrolnego. Dokładną strukturę pliku określi (podobnie jak w przypadku innych JPK, np. dotyczących ewidencji VAT) minister finansów.

KRS po zamieszczeniu sprawozdań w repozytorium przekaże je do Centralnego Rejestru Danych Podatkowych. Oznacza to, że spółki i inne podmioty wpisane do KRS nie będą już musiały przesyłać raportów do urzędów skarbowych. Nadal do skarbówek trafiać mają roczne raporty wszystkich, którzy nie figurują w rejestrze. Odbędzie się to jednak nieco inną drogą – będą one przesyłane do szefa Krajowej Administracji Skarbowej, a nie jak obecnie do urzędów skarbowych. Poza tym również mają mieć formę jednolitego pliku.

Przepisy wejdą w życie 1 października 2018 r. To oznacza, że będą już dotyczyć sprawozdań finansowych za 2018 r.

REKLAMA

Polecamy: INFORLEX Księgowość

Polecamy: Monitor Księgowego – prenumerata

Niebezpieczna struktura

Dariusz Gałązka, biegły rewident, partner w Grant Thornton, ocenia zmiany pozytywnie. – Przekazywanie danych w formie papierowej jest anachroniczne i generuje wysokie koszty zarówno po stronie przedsiębiorców, jak i organów, które je otrzymują – twierdzi. Podkreśla jednak, że najważniejsze jest stworzenie właściwej struktury JPK.

– Pomimo przyjętych standardów sprawozdania finansowe podmiotów mogą się różnić co do prezentacji aktywów i pasywów, danych w rachunku zysków i strat, a przede wszystkim dodatkowych informacji i objaśnień – przypomina ekspert. Jeżeli minister finansów nie uwzględni tych różnic, to informacje z raportów mogą być zniekształcone, a ich czytelnicy poczują się wprowadzeni w błąd. Gałązka podkreśla też, że JPK nie może odbiegać od sprawozdania sporządzonego przez podmioty gospodarcze i zatwierdzonego przez organy do tego powołane. – Nie wyobrażam sobie narzucenia nowych standardów w zakresie raportów– komentuje.

Ekspert podkreśla też, że zmiany będą obciążeniem finansowym dla przedsiębiorców, bo trzeba będzie dostosować do nich systemy informatyczne. – Aby koszty były niższe, przy konstruowaniu JPK dla sprawozdań należałoby wykorzystać struktury stworzone dla innych obszarów – radzi partner w Grant Thornton.

Przymuszanie

Nowelizacja wprowadza jeszcze jedną istotną zmianę w ordynacji podatkowej (art. 274a par. 1). Umożliwi ona fiskusowi pytanie o przyczyny niezłożenia sprawozdania finansowego lub wezwanie do złożenia dokumentów. Jeżeli podatnik się do tego nie zastosuje, organ będzie mógł nałożyć na niego karę porządkową w wysokości 2800 zł. I to wielokrotnie.

W uzasadnieniu do projektu Ministerstwo Sprawiedliwości wyjaśnia, że tym samym wypełnia istniejącą lukę. Dotychczas to sąd rejestrowy, po zawiadomieniu przez organ, musiał przymuszać do złożenia sprawozdań. Teraz będzie to mógł zrobić sam fiskus. Ponadto nadal będzie on miał prawo ukarać firmę za niezłożenie sprawozdania grzywną (na podstawie kodeksu karnego skarbowego).

Wykreślenie po staremu

Nowelizacja nie zmienia natomiast przepisów ustawy o rachunkowości w zakresie kar za niezłożenie sprawozdania do KRS. Wciąż będzie za to grozić grzywna lub pozbawienie wolności.

Po staremu zostaną też przepisy umożliwiające sądom wykreślanie z rejestru podmiotów bez przeprowadzania postępowania rejestrowego. Jest to możliwe m.in., gdy spółka nie złoży sprawozdania za dwa lata. Przepis ten nie został zmieniony, mimo że według niektórych ekspertów nie zdaje egzaminu. Zanim bowiem sąd sięgnie po ostateczne rozwiązanie, przez dwa lata musi prowadzić postępowanie przymuszające. Specjaliści uważają, że potrzebne jest bardziej restrykcyjne rozwiązanie. Jeżeli spółka nie wywiąże się z ciążącego na niej obowiązku, KRS powinien jej o tym przypomnieć, ale tylko raz. Gdy to nie odniesie skutku, to po siedmiu dniach taki podmiot należałoby definitywnie wykreślić. ⒸⓅ

Agnieszka Pokojska

Etap legislacyjny

REKLAMA

REKLAMA